Налоговый кодекс позволяет оформлять различные социальные налоговые вычеты, в числе которых — вычет за учебу. Для его получения нужно собрать установленный перечень документов. Рассмотрим, каким он может быть и как его в той или иной разновидности нужно использовать для получения налоговой компенсации.

Какие документы нужны на вычет за учебу?

- Оформление вычета у работодателя (при посредническом участии ФНС).

В этом случае потребуется подготовить:

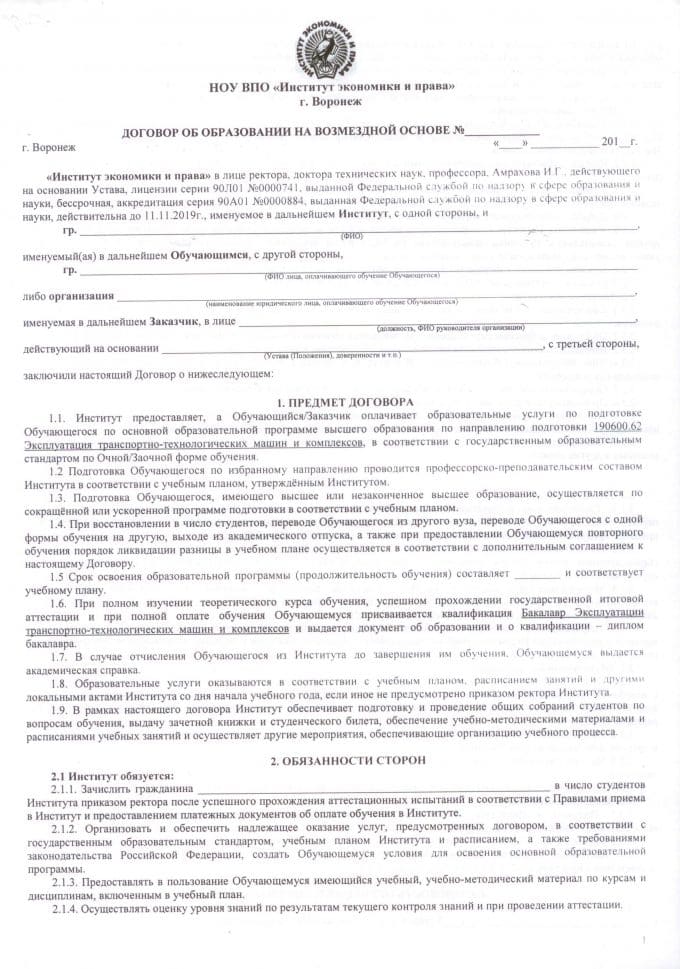

- копию договора с вузом;

- копию документа, удостоверяющего легальность образовательной деятельности вуза (в общем случае — лицензия);

- копию квитанции или иного документа, подтверждающего факт оплаты за обучение;

- в случае если вычет подается за ребенка или иного родственника (далее в статье мы рассмотрим, какую степень родства относительно налогоплательщика могут иметь обучаемые) — копия документа, удостоверяющего родство (например, свидетельство о рождении);

- заявление в ФНС на удостоверение права на вычет.

Важный нюанс: вычет за ребенка или другого родственника, за которого разрешено получать налоговую компенсацию, возможен, только если обучающийся посещает занятия по очной форме. Поэтому, в перечень документов также нужно будет включить справку о форме обучения.

Налоговый ВЫЧЕТ ЗА ОБУЧЕНИЕ | Как подать заявку? Какие документы нужны?

- Оформление вычета в ФНС (при ограниченном посредническом участии работодателя).

В этом случае нужны будут:

- те же документы, что требуются при оформлении вычета на работе (кроме заявления на удостоверение права на вычет);

- налоговая декларация 3-НДФЛ за год, в котором совершены расходы за обучение — как вариант, предшествующий году обращения за вычетом в ФНС (при этом, расходы на обучение должны быть совершены не ранее, чем за 3 года до обращения);

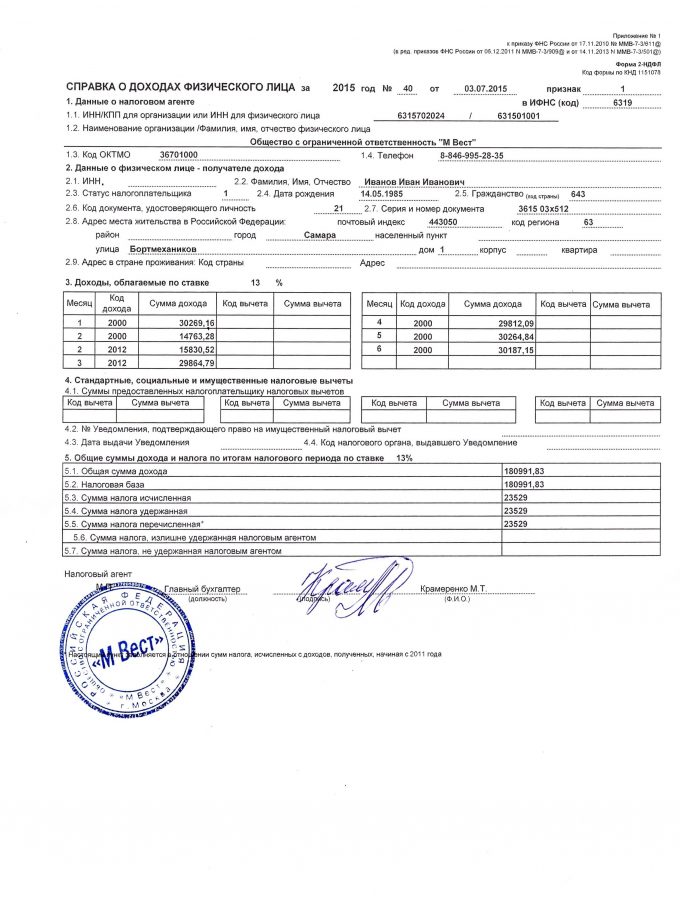

- справка 2-НДФЛ от работодателя (по сути, его участие в получении вычета заключается лишь в ее выдаче);

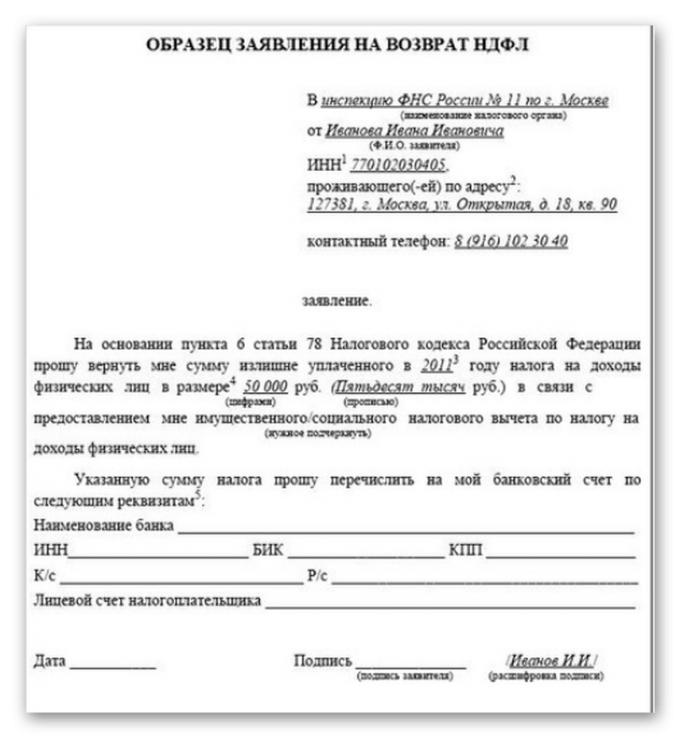

- заявление по установленной форме на получение вычета.

Для получения вычета в ФНС необходимо будет задействовать банковский счет (уже открытый или открыть новый). Поэтому, также потребуется документ, на котором будут отражены официальные реквизиты банковского счета (его могут выдать в банке по запросу). Данный документ в ФНС сдавать не надо, но реквизиты счета, приведенные в нем, нужно будет отразить в заявлении.

Что делать с документами?

Подготовленные документы нужно будет:

- При оформлении вычета через работодателя:

- направить документы в ФНС для удостоверения права на вычет;

- получить из ФНС в течение 30 дней подтверждение о праве на вычет;

- передать подтверждение работодателю, дополнить заявлением на вычет через работодателя.

После этого начиная с того месяца, в котором осуществлено обращение к работодателю, налогоплательщик будет получать вычет — в виде неудержания сумм НДФЛ с зарплаты:

Налоговый вычет за обучение в автошколе: как заполнить декларацию 3-НДФЛ и вернуть налог за обучение

- до тех пор, пока соответствующие суммы не достигнут исчисленного НДФЛ по максимальной сумме вычета, установленной законом;

- до конца года — если не достигнута максимальная сумма вычета.

Если до конца года вычет не был до конца предоставлен, то необходимо будет повторить указанные процедуры и оформить его у работодателя снова. Либо — оформить остаток по вычету, обратившись в ФНС.

- При оформлении выплаты в ФНС (при оформлении вычета целиком или при получении остатка по нему после предоставления части вычета работодателем):

- в любой день года, следующего за тем, за который составлена декларация 3-НДФЛ, передать документы в ФНС;

- дождаться подтверждения вычета и перечисления денежных средств на реквизиты, отраженные в заявлении (все указанные процедуры занимают до 4 месяцев).

Есть ряд нюансов, характеризующих сбор документов на вычет. Изучим их.

Подбираем документы на вычет: нюансы

При подготовке тех или иных перечней документов на вычет нужно иметь в виду, что:

- Работодатели по закону сами должны сдавать декларацию 3-НДФЛ в ФНС за каждого работника. Однако, поскольку доходы, отражаемые в данной декларации, относятся лишь к заработной плате от конкретного работодателя. Форма 3-НДФЛ сдается работодателем до 1 апреля. У налогоплательщика могут быть и иные доходы — которые отражаются в его собственной декларации, которая сдается в ФНС им лично.

- Но если зарплата — единственный источник доходов гражданина, то он, в принципе, может запросить в бухгалтерии копию декларации 3-НДФЛ и, изменив в ней даты предоставления в ФНС, использовать для оформления вычета.

- Если доходы налогоплательщика представлены не заработной платой — то есть, когда нет возможности представить справку 2-НДФЛ, то ее не нужно предоставлять.

Отметим, что такой документ формально и не требуется по налоговому законодательству. Однако, если фактически доходы представлены именно зарплатой — и это отражено в декларациях 3-НДФЛ от работодателя и от самого налогоплательщика, то ФНС может запросить справку при оформлении вычета, если она изначально не сдана, в дополнение к представленным документам.

Так или иначе, при отсутствии доходов, представленных зарплатой, следует проконсультироваться в местной ФНС о необходимости сдачи справки 2-НДФЛ — во избежание недопонимания со стороны представителей ведомства (и неоправданного увеличения длительности процедуры рассмотрения документов и предоставления вычета).

Теперь — рассмотрим подробнее, кто именно имеет право задействовать рассматриваемые способы оформления налогового вычета.

Кто вправе получать вычеты за учебу?

Рассматриваемый налоговый вычет может получить налогоплательщик — гражданин, уплачивающий НДФЛ по ставке 13% (с зарплаты, иных трудовых и коммерческих доходов, предпринимательской деятельности):

- За свое обучение.

- Форма обучения — очная, заочная или смешанная, значения не имеют, как и возраст обучающегося.

- За обучение детей, братьев и сестер, которым на момент совершения расходов на учебу еще не исполнилось 24 лет.

- При этом вычет возможен только при учебе по очной форме.

- За обучение подопечных в возрасте до 18 лет, бывших подопечных — в возрасте до 24 лет.

Аналогично, вычет возможен, только если учеба осуществляется по очной форме.

Отметим, что очная форма предусмотрена и при многих программах дистанционного обучения — через интернет. Если вуз, который проводит обучение по таким программам, имеет лицензию или иные разрешительные документы — вычет по расходам за обучение по этим программам вполне возможен.

Отметим, что вычет не может быть оформлен, если оплачено обучение внуков или племянников. В этом случае рекомендуется передавать денежные средства на обучение им лично (при условии их совершеннолетия) для оформления каждым из обучающихся вычета за себя, либо их родственникам, которые вправе оформить вычет.

Вычет не оформляется, если фактические расходы на обучение совершены за счет материнского капитала и установленных третьих лиц (например, работодателя налогоплательщика).

Источник: lgotarf.ru

8 документов для оформления возврата подоходного налога за обучение в институте

Налоговый вычет за обучение представляет собой возмещение для физических лиц, которые решили поступать в университет и вынуждены ежегодно вносить денежные средства в счёт обучения. Возврат налога за обучение рассматривается как социальный вычет и предлагается как на обучение ребёнка, брата или сестры, так и на собственное. Для налогового вычета за обучение всегда необходимо иметь соответствующий список документов, а также соблюдать ряд условий, без которых реализация подобной привилегии будет невозможна.

Кто имеет право

Социальный налоговый вычет на обучение предлагает возможность вернуть подоходный налог, но только если лицо ранее его уплачивало, а значит, имеет постоянный и официально зафиксированный доход. Как вернуть 13 процентов, ранее уплаченных в бюджет? В первую очередь необходимо убедиться, что лицо является субъектом подобных отношений, так как не каждый имеет возможность получения социального налогового вычета.

Сумма возврата средств за обучение в институте составляет тринадцать процентов от уплаченных денежных средств в период за один год.

Кто имеет возможность вернуть 13 процентов за обучение? Такой помощью может воспользоваться любой гражданин, но только если он имеет работу, официально на ней устроен, получает зарплату, а его работодатель удерживает из неё налоги. При этом такой субъект может получить налоговый вычет за учёбу как лично свою, так и если это необходимо ребёнку или даже ближайшим родственникам. Чтобы осуществить возврат подоходного налога, допускается наличие у лица как стандартного трудового соглашения, так и договора подряда.

Получение налогового вычета возможно в нескольких ситуациях, которые напрямую связаны с поступлением на учёбу.

Относят к ним следующее:

- обучение ребёнка в ВУЗе (высшем учебном заведении);

- учёба в институте самого заявителя;

- повышение уровня квалификации или смена профиля работы;

- обучение ребёнка не только в школе, но и в детском саду;

- при получении дополнительного образования детьми;

- получение услуг в автошколе.

Подобные мероприятия могут быть направлены также на близких членов семьи, различия по субъектам будут проявляться только при расчёте самого возврата налога за обучение.

Не каждое получаемое образование может попасть под возврат денег, которые были за него уплачены. Многие думают, если учусь, значит, имею доступ к компенсациям за это. Прежде чем оформить вычет, нужно убедиться в том, что выбранное учреждение имеет лицензию на работу, а также изучить текст соглашения. В нём должно быть указание только на услуги образовательного характера.

Иначе в налоговой откажут в оформление выплат. Наличие заработка в такой ситуации не поможет.

Условия получения

Как получить налоговый вычет за обучение? Необходимо определиться с тем, для кого он. Существует несколько вариантов, так как вернуть деньги за обучение можно при получении образования самим плательщиком налогов, если это его дети или даже братья и сёстры. Каждая предложенная группа субъектов будет иметь свои условия, которые позволят осуществить процедуру возврата денег за обучение. Однако несмотря на некоторые различия, налоговый вычет на учёбу будет в некоторых момент схож для любого, кто имеет на него право.

Для любой категории подразумевается максимальная сумма, с которой возможно вернуть налог, даже если денежных средств было потрачено в несколько раз больше.

Итак, говоря о каждой группе лиц отдельно, следует начинать с собственного образования, когда налог за обучение возвращается конкретно тому, кто поступил на учёбу.

К условиям в данной ситуации относят:

- налоговая возвращает ту сумму вычета, которая не превысила общего размера уплаченных за конкретный период налогов;

- максимальная сумма самого вычета не должна выходить за пределы ста двадцати тысяч;

- можно получить налоговый вычет за последние три года обучения сразу;

- оформление вычета возможно как при очной, так и при заочной форме учёбы.

Пример расчёта с учётом указанных условий может быть таким: лицо заплатило за год обучение 111 000 рублей, а отчисления в бюджет по налогам составили 85 000 рублей. Соответственно, вычет будет равен 111 000 * 13% = 14 430 рублей.

Следующий вариант — это налоговый вычет на обучение ребёнка. Распространяться такая возможность будет как на родных детей, которые учатся в университете, так и на приёмных.

- ребёнок не должен достигнуть двадцати четырёх лет;

- форма получения образования исключительно очная;

- родитель подписывает соглашение на учёбу, а не сам ребёнок;

- максимальная сумма для определения вычета равна пятидесяти тысячам рублей.

Примером подобного расчёта послужит следующий вариант: за год учёбы было выплачено 65 000 рублей. Соответственно, рассчитываться вычет будет так: 50 000 (так как это максимальный предел) * 13% = 6 500 рублей возврата.

И последняя категория, это братья и сёстры, но только которые признаются близкими членами семьи.

Здесь также будут следующие необходимые для процедуры условия:

- исключительно очное обучение;

- возраст должен быть не больше двадцати четырёх лет;

- соглашение оформляется работником, то есть получателем вычета, а не обучающимся;

- обязательно подтверждение наличия родственных связей;

- предельный размер вычета составляет двенадцать тысяч рублей.

Здесь примером расчёта может быть следующая ситуация: на учёбу было потрачено 33 000 рублей, соответственно, высчитывается 13% только от 12 000 рублей. Вычет равен 1 560 рублей, что выступает максимальной величиной возможной выплаты.

Документы для возврата налога

Чтобы налоговая смогла перечислить средства в счёт возврата средств, первое, что необходимо, это подготовить документы для получения налогового вычета за обучение. Их перечень предлагается в инспекции. Однако важно помнить, что документы на возврат налога за обучение должны сопровождаться заранее подготовленной декларацией 3 НДФЛ. Сроки подачи такой бумаги ограничены законом, без неё возможность получения компенсации будет ограничена.

Документы должны передаваться в виде ксерокопий, однако инспектору следует всегда предъявлять оригиналы для удостоверения подлинности бумаг.

Какие документы нужны на оформление вычета?

Примерный пакет бумаг включает в себя следующее:

- Заявление на возврат налога за обучение. Оно заполняется непосредственно в инспекции. Образец заявления на налоговый вычет за обучение также будет предложен по месту направления бумаг. Как заполнить бланк заявления на возврат? Можно сделать это лично, можно воспользоваться платными услугами специалистов.

- Документ, который устанавливает личность. Паспорт должен принадлежать именно тому лицу, которое будет выступать получателем, даже если возврат направлен на ребёнка.

- Декларация. Её заполнение также можно передать в руки специалистов. Для возврата средств за обучение через налоговую потребуется оформление лишь части документа.

- Документ с работы. В данном случае это справка о доходах, которые получает лицо. Она также должна отражать факт перечисления в бюджет налогов. Если была смена работы за один год или последние несколько лет, что входят в период возврата средств за учёбу, то предоставляется несколько справок сразу.

- Соглашение, которое было подписано на оказание образовательных услуг с конкретным учебным заведением. Важно обращать внимание на предмет договора, поскольку там должны быть прописаны исключительно образовательные услуги.

- Лицензия заведения, где лицо проходит учёбу. Достаточно получить её копию и заверить печатью и подписью уполномоченного на это лица в самом учреждении. Оригинал требоваться не будет.

- Квитанции и чеки, которые отражают факт оплаты обучения. Необходимо сохранять платёжные документы, полученные на протяжении всех лет обучения.

- Документ, который подтверждает факт родства, на случай если вычет оформляется в пользу ребёнка, родного брата или сестры.

В некоторых случаях налоговая может затребовать и иные документы. Но, главное, помнить о декларации, которая обязательно должна отразить все полученные за год доходы, а также сумму затрат на обучение.

Порядок оформления

Как вернуть деньги при оплате обучения? На этот счёт закон предусматривает определённый алгоритм действий. Сколько раз можно получить выплату и за какой период можно её реализовать? Здесь есть лишь ограничение в три года, которое предполагает невозможность направления декларации после истечения указанного времени. Точные сроки для направления бумаг не предполагаются.

Подача деклараций и заявлений допускается уже в следующем году.

Рассматриваемая выплата может быть получена ровно столько раз, сколько лицо учится, но при условии, что ребёнок не достиг установленного возрастного предела.

Итак, говоря о точном порядке действий при оформлении вычета, следует определить несколько последовательных шагов:

- Подготовка и сбор бумаг. В данном случае важно уточнить, что требуется в конкретной ситуации, в своём налоговом отделении. Не всегда предложенного выше перечня будет достаточно, для полноты сведений могут быть затребованы дополнительные бумаги.

- Составление декларации. На это следует уделить особое внимание. Данный документ имеет сложную структуру, включающую разделы, титульный лист и несколько поименованных листов. Заполнять всё нет необходимости. Достаточно указать данные о заявителе, его доходы и размер уплаченных налогов. Самостоятельно обозначается размер оплаты, которая осуществлялась за учёбу, и сам вычет, посчитанный из расчёта в тринадцать процентов от суммы.

- Обращение в налоговую инспекцию. Направлять заполненную декларацию и остальные бумаги следует в отделении по месту проживания. Сделать это можно как лично, так и через представителя, но в этом случае обязательно нужно приложить доверенность. Допускается и использование почтовых услуг, но письмо должно быть заказным и с уведомлением для получения подтверждения поступления документов в налоговую.

- Принятие решения. Налоговая инспекция рассматривает документы, проводя полную камеральную проверку. Занимает это около девяноста дней, в случае отсутствия каких-либо сведений налоговая обязана уведомить об этом заявителя, чтобы тот мог устранить недочёт. Если же решение было принято положительное, тогда следует переходить к этапу перечисления денег.

- Перевод средств на счёт заявителя. Для этого в первую очередь необходимо написать заявление в налоговой и указать банковские реквизиты. Деньги поступят на счёт через месяц.

При прохождении данной процедуры необходимо помнить, что не возврат средств предшествует налогообложению, а наоборот. Без уплаты налогов не будет и выплат.

Реализовать компенсацию можно также и через работодателя. Данная процедура подразумевает, что налоговая выдаст документ после камеральной проверки, который следует передать в организацию. При таком варианте возврат будет проходить ежемесячно в момент начисления зарплаты, с которой не будет высчитывать налог. Длительность данного процесса будет определяться тем, какая сумма причитается. Кроме того, принятие решения самой налоговой инспекцией при таком варианте действий займёт не три месяца, а всего один.

Таким образом, компенсация затрат, которые осуществляются в связи с получением образования, возможна для любого гражданина, а также его детей и ближайших членов семьи. Однако для получения такой помощи нужно обязательно работать, платить налоги и соответствовать всем условиям для оформления вычета.

Налоговая инспекция отслеживает и контролирует каждого плательщика налогов, а соответственно, без регулярных выплат компенсация будет недоступна даже работающим и обучающимся одновременно лицам.

Источник: provolochek.ru

Налоговый вычет за обучение: пошаговая инструкция по оформлению

Налоги

Автор ПапаБанкир.ру На чтение 19 мин. Опубликовано 31 мая, 2019

Социальный налоговый вычет за обучение – это возврат гражданам части подоходного налога, уплаченного ранее при оплате своей (или ближайших родственников) учебы как в государственных, так и в частных образовательных учреждениях, на курсах профессиональной переподготовки, вождения автомобиля, английского языка и т. д., занятий детей в коммерческих центрах внешкольной работы. Претендовать на льготные условия может любой гражданин России, в том случае, если он платит государству НДФЛ (13 % от дохода).

Общие условия получения налогового вычета за обучение

В ст. 219 Налогового кодекса РФ определено понятие социально значимого налогового вычета за расходы, связанные с оплатой обучения, и установлен порядок учета налога, который уплачен ранее. Основной смысл этого состоит в том, что государство законодательно определило конкретную сумму, на которую гражданин вправе уменьшить размер подоходного налога на любой заработок.

Компенсацию может получить только гражданин России или ее налоговый резидент, который имеет постоянную регистрацию по месту фактического проживания.

Законодательством России допускается компенсация части стоимости обучения, которое было оплачено раньше, через получение налогового вычета гражданином или его ближайшими родственниками, когда учебу оплачивает именно он.

Социальный налоговый вычет по затратам на обучение может получить гражданин, который оплатил:

- свое образование (дневное, вечернее, заочное, иное);

- образование своего ребенка (детей) на очном отделении, пока ему (им) не исполнилось 24 года;

- образование подопечного (подопечных) в возрасте до 18 лет на очном отделении, для которого (которых) он является опекуном;

- обучение по очной форме бывших подопечных в возрасте до 24 лет, для которых он являлся опекуном (когда опека или попечительство над ними прекращается);

- очное обучение брата или сестры, которые приходятся ему как полнородными (оба родителя общие), так и неполнородными (общий только один родитель), если они не достигли возраста 24 лет.

Если для оплаты использовался материнский капитал, получение налогового вычета за обучение в этом случае невозможно.

Льготами на оплату образования не имеют права пользоваться следующие категории граждан:

- Индивидуальные предприниматели, домохозяйки, безработные и другие физические лица, которые не работают и не имеют официального заработка, то есть не платят НДФЛ.

- Пенсионеры, для которых пенсия по достижению возраста является единственным источником дохода. Эта категория населения также не платит подоходный налог.

- Граждане, получающие черную заработную плату, размер которой не отражен в официальных документах, между работником и работодателем существует только устная договоренность о размере выплаты. В этом случае отчисление НДФЛ в бюджет не происходит.

Если вы хотите получить налоговый вычет на обучение, образовательное учреждение должно подтвердить свой статус (например, лицензией или другим документом).

Закон РФ от 10.07.1992 № 3266-1 «Об образовании» четко определяет тип и статус учебного заведения.

Вычет можно получить по расходам на образовательные услуги любого учреждения, если оно имеет лицензию или другой документ, который подтверждает право вести образовательный процесс. К таким учреждениям относятся:

- детские сады;

- школы;

- учреждения дополнительного образования (такие, как курсы повышения квалификации / профессиональной переподготовки, учебные центры службы занятости, школы вождения, языковые центры и т. п.);

- детские учреждения дополнительного образования (такие, как детские школы искусств, музыкальные школы, детско-юношеские спортивные школы, и т. п.).

Государство дает возможность налогоплательщику вернуть часть НДФЛ, который был уплачен раньше, но только за собственную учебу на заочном отделении.

Особенности оформления налогового вычета за обучение ребенка

Расчет размера возвратной части налога на учебу детей проводится за календарный год. При расчете определяющими являются следующие факторы:

- Возвратная часть за год не может быть больше, чем сумма отчислений в бюджет (размер подоходного налога составляет около 13 % от официальной зарплаты). Если у вас не было отчислений в бюджет (отсутствует официальный доход), налог на доходы не был удержан, то и вычет вы получить не сможете.

- Что же касается затрат на учебу ребенка, то получить компенсацию за образование можно в сумме до 13 % от расходов, но ежегодно не более 6 500 рублей на одного ребенка. Это связано с тем, что на компенсацию можно подавать сумму затрат не более 50 тыс. руб. на каждого ребенка. 13 % от установленного лимита как раз и составит 6 500 руб.

Пример. Дочь Бортнева А. М. Дарья в 2018 году училась на очном отделении университета, сын Сергей занимался в школьном кружке. За этот год отец заплатил за учебу детей следующую сумму: 75 тыс. рублей – за дочь, 36 тыс. рублей – за сына. Заработок Бортнева в 2018 г. – 300 000 руб. (НДФЛ: 39 000 руб.).

Таким образом, Бортнев А. М. в 2019 году сможет получить налоговый вычет за обучение в размере: 50 000 руб. (максимальный размер вычета на детей) х 13 % + 36 тыс. руб. х 13 % = 11 180 руб. Размер подоходного налога, заплаченного за год Бортневым, больше чем 11 570 руб., поэтому он получит компенсацию в полном объеме.

Ограничение по возрасту ребенка. Компенсация за учебу ребенка возможна, если на дату оплаты он был младше 24 лет (пп. 2 п.1 ст. 219 Налогового кодекса РФ, Письмо Минфина России от 21.12.2011 № 03-04-05/7-1085).

Пример. В 2018 г. Котова А. А. ежемесячно платила по 7 тыс. руб. за очную учебу в институте дочери Анны. 1 июня 2018 года Анне исполнилось 24 года. Размер затрат для расчета величины вычета, который сможет вернуть Котова за учебу дочери, будет рассчитан по формуле: 5 мес. (до 1 июня 2018 г.) х 7 тыс. руб. = 35 тыс. руб. (возвратная часть – 4 550 руб.).

Ограничение по форме обучения. Предоставление налогового вычета на обучение возможно, если ребенок учится на очном отделении (пп. 2 п. 1 ст. 219 Налогового кодекса РФ). Не допускается получать вычет по следующим формам обучения: вечерняя, заочная, очно-заочная (Письма Минфина России от 24.03.2017 № 03-04-05/17204, от 27.05.2016 № 03-04-05/30655, от 13.09.2013 № 03-04-05/37885).

Когда родитель оформляет вычет в налоговом органе, ему необходимо документально подтвердить, что ребенок учится на очном отделении. Существует два способа, как это можно сделать (Письмо Минфина России от 08.10.2014 № 03-04-05/50631):

- пунктом договора на образовательные услуги с соответствующим учебным заведением (такая запись есть почти в каждом подобном договоре);

- справкой, выданной образовательным учреждением (когда в договоре не указана форма обучения).

Заметка: очное обучение – классическое дневное образование, которое предусматривает постоянную учебу, а заочное – эпизодическое, оно подразумевает самостоятельное изучение, подготовку и периодическое выполнение заданий по программе обучения. Чаще всего по таким формам образования, как заочная/вечерняя/очно-заочная, получают средне-специальное или высшее образование. А такие формы дополнительного образования, как различные кружки, секции, курсы, занятия в автошколе, зачастую относятся к очной форме обучения, несмотря на частоту и длительность занятий.

Пример. В 2018 году сын Павлова И. И. Константин, которому на тот момент было 22 года, отучился в автошколе. Отец заплатил за учебу сына 25 тыс. рублей. Форма обучения в автошколе очная, поэтому Павлов И. И. за 2018 год может оформить налоговый вычет в размере 25 тыс. рублей (сумма возврата 25 тыс.руб. х 13 % = 3 250 рублей).

В этом случае в договоре должно быть прописано, что учеба в автошколе проходила по очной форме. Если такой фразы в документе не окажется, то по запросу необходимо будет предоставить справку из автошколы.

Пример. В 2018 г. Ребусов Н. А. заплатил за образование детей следующие суммы:

- 40 тыс. руб. за учебу в вузе дочери Лиды по очно-заочной форме;

- 30 тыс. руб. за курсы английского языка сына Павла.

За учебу Лиды Ребусов Н. А. не сможет получить вычет, так как она не на очной форме обучения. Максимальная сумма, которую он сможет вернуть за 2018 г., составляет 30 тыс. руб. * 13 % = 3 900 руб.

В договоре с учебным учреждением, в котором проходили курсы, должна быть фраза о том, что они проводились по очной форме обучения. В том случае, если этот факт в документе не отражен, то по запросу необходимо будет предоставить справку от организации, которая проводила курсы.

Вычет за оплату образовательных услуг, оказанных ребенку, можно получить вне зависимости от того, какое именно учреждение проводит обучение, только у него непременно должна быть соответствующая лицензия. Для получения вычета достаточно соблюсти несколько условий: на дату оплаты ребенок должен быть младше 24 лет, а также обучаться по очной форме. Давайте посмотрим, за какое же обучение можно получить налоговый вычет?

Оформить налоговый вычет можно за такие платные образовательные услуги, как:

- дошкольное образование в детском саду;

- школьное образование;

- дополнительная учеба в различных кружках, секциях;

- учеба в автошколе;

- учеба в средних специальных образовательных учреждениях (лицеях, колледжах и т. д.);

- обучение ребенка в вузе.

Важно помнить, что допускается получать компенсацию именно по затратам на образование. К сожалению, не положен вычет, если вы оплачиваете пребывание или питание ребенка в садике (льгота распространяется исключительно на образование, которое там предоставляют), а также нет возможности компенсировать часть налога, оплатив ребенку школьную «продленку».

Заметка: при прохождении обучения у индивидуального предпринимателя, в том случае, когда у него нет лицензии, уплаченный налог тоже возможно вернуть, если в заявленном перечне видов его экономической деятельности есть образовательные услуги. (Письмо Минфина России от 18.08.2014 № 03-04-05/41163).

Самое большое количество вопросов возникает у вас тогда, когда вы начинаете готовить документы на получение налогового вычета за обучение ребенка.

Оптимально все документы должны оформляться на родителей, а именно:

- заказчиком и плательщиком в договоре должен быть указан родитель;

- документы на оплату (квитанции, приходно-кассовые ордера и т. п.) должны быть также оформлены на имя родителя.

В документах может фигурировать любой из родителей.

Если вы еще не подписывали документы на учебу, рекомендуем вам при заключении договора и оплате обучения учитывать вышесказанное. Если заранее правильно составить документы, это позволит избежать возможных сложностей при оформлении вычета.

За учебу в каких заведениях полагается налоговый вычет

Если вы или ваши ближайшие родственники учатся в частных или иностранных образовательных учреждениях, в этом случае тоже допускается оформлять вычет. Для иностранных учебных заведений обязательным условием является наличие лицензий российского Минобрнауки.

Тип и статус учебного заведения определены Законом РФ от 10.07.1992 № 3266-1 «Об образовании».

Компенсацию части затрат допускается получать на образование в вузах и в следующих учебных заведениях (если у них есть разрешение на образовательную деятельность, подтвержденное лицензией или другим документом):

Есть возможность получения налогового вычета за обучение на языковых курсах, курсах повышения квалификации, вождения автомобиля, за получение второго дополнительного технического, среднего специального или высшего образования и так далее.

Еще раз напомним, что обязательным условием для получения компенсации является наличие у учебного заведения соответствующих лицензий и сертификатов, что подтверждает одобрение учреждения Министерством образования и науки России.

Приведем несколько жизненных примеров:

- Гражданин Г официально оформлен на работе. Он обучается на платной основе на курсах, которые оплачивает сам. Он может получить компенсацию.

- Гражданин Д официально оформлен на работе, его сестра учится вождению на автомобиле. В том случае, если учебу оплачивает Д и это задокументировано (договор и квитанции оформлены на него), то он может получить вычет.

- Петров П. П. официально оформлен на работе, он оплачивает заочное образование в вузе родного брата, Петрова И. П. Все документы оформлены на имя студента, а брат только отдает необходимую сумму денег.

В рассмотренной ситуации старший брат не сможет компенсировать часть затрат на образование младшего брата. Фактически налог платит старший брат, но документально это не подтверждено, так как квитанции оформлены на младшего родственника.

Отметим еще один важный аспект: супруги не могут получать компенсацию затрат на образование друг за друга, так как имеют общий семейный бюджет.

Максимальная сумма налогового вычета за обучение

Существует верхний предел ежегодных затрат, на которые рассчитывается максимальный размер социальной льготы, — 120 000 руб. в год и 50 000 руб. за обучение детей. От государства можно получить 13 % от этой суммы: до 22 100 руб. в год. За год допускается получить два налоговых вычета за обучение– за себя и за ребенка.

В том случае, если учеба дорогостоящая (дороже 120 000 руб.), то выгоднее ее оплачивать ежегодно, а не единовременно за несколько лет. В этом случае вы сможете компенсировать себе больше, чем 22 100 руб. При единовременной оплате вы сможете получить только максимальную льготу в размере 22 100 руб.

Расчет вычета производят из дохода. Пример: Анастасия работает и учится, зарабатывает в месяц 80 000 руб. Ее годовой доход составит 960 000 рублей. Фактически за вычетом НДФЛ она получила 835 200 руб. Организация, в которой она работает, заплатила за нее 13 % НДФЛ (124 800 руб.).

Стоимость обучения Анастасии за этот год составила 40 000 руб. (стоимость семестра – 20 000 руб.). Девушка подала комплект документов на получение социальной льготы.

Инспекционный орган после получения заявления на предоставление налогового вычета произведет пересчет ее НДФЛ следующим образом (уменьшит налогооблагаемую базу на стоимость обучения):

(960 000 − 40 000) × 0,13 = 119 600 руб.

Таким образом, Анастасия вместо 119 600 руб. заплатила государству 124 800 руб. Переплату налоговая ей вернет:

124 800 − 119 600 = 5 200 руб.

За какой период можно получить налоговый вычет за обучение

Если вы хотите получить социальный налоговый вычет за обучение, важно успеть подать документы в установленный срок давности – 3 года. Это означает, что можно подать документы на компенсацию за последние 3 года, подготовив 3 разных заявления.

Например, социальную льготу за 2018, 2017 и 2016 годы можно оформить в 2019 году.

Чтобы оформить компенсацию, ориентироваться нужно не на дату начала семестра, а на дату оплаты за этот семестр. Рассмотрим в качестве примера: семестр начался в январе 2019 года, а оплатили вы его в декабре 2018 года. Квитанцию об оплате указанного семестра подают с документами на получение налогового вычета на обучение за 2018 год.

Компенсацию за текущий календарный год можно получить не раньше начала следующего года. Соответственно, документы необходимо подавать в начале года, следующего за расчетным. Если вы отучились в 2018 году и хотите получить компенсацию, то срок предоставления документов в налоговую – в течение 3 лет, но не ранее 2019 года.

Обратите внимание, что дорогостоящее обучение продолжительностью в несколько лет (например, в вузах) лучше оплачивать дробно, так как это увеличит размер компенсации. Такие учебные заведения часто предлагают полностью оплатить все обучение единовременно, а выставленная сумма превышает лимит, который определен государством для социальной компенсации.

Есть ли возможность получить компенсацию сразу за несколько лет? Ответ – да. Рассмотрим на примере.

Гражданин Сидоркин решил получить дополнительное высшее образование, чтобы соответствовать профессиональным требованиям, необходимым ему на новой должности. Курс обучения составил 3 года, стоимость всего курса – 300 000 руб. Сидоркин единовременно оплатил весь курс. На следующий год он подал заявление на предоставление налогового вычета за обучение.

- Сидоркину вернули сумму, равную 120 000 х 0,13 = 15 600 руб., так как государством установлена максимальная годовая сумма налогового вычета за обучение – 120 000 руб.

- Сидоркин за этот же год заработал 600 000 руб., сумма подоходного налога, которую он заплатил государству, составила 600 х 0,13 = 78 тысяч рублей.

- Как мы видим, размер оплаченного подоходного налога больше, чем размер социальной выплаты. Поэтому Сидоркин получил возмещение запрашиваемого налогового вычета в полном объеме – 15 600 руб.

В том случае, если бы заявитель ежегодно оплачивал обучение и подавал документы на получение вычета на сумму 100 000 руб. три года подряд, то размер вычета был бы больше и составил 39 000 руб., а не 15 600 руб.

Так как Сидоркин не знал указанных нюансов, он получил вычет на 23 400 руб. меньше, чем мог бы получить при грамотном подходе, зная, что верхний предел по сумме ежегодных затрат для расчета налогового вычета за образование – 120 000 руб.

Совет: лучше ежегодно подавать документы на сумму меньше 120 000 руб. на налоговую компенсацию, в этом случае можно получить больший размер социальной выплаты.

Документы для получения налогового вычета за обучение

Наверное, самый простой способ – подать документы по месту работы: в бухгалтерию нужно будет только принести уведомление из налогового органа о том, что вы вправе получить вычет, далее все необходимые процедуры они сделают сами (п. 2 ст. 219 Налогового кодекса РФ).

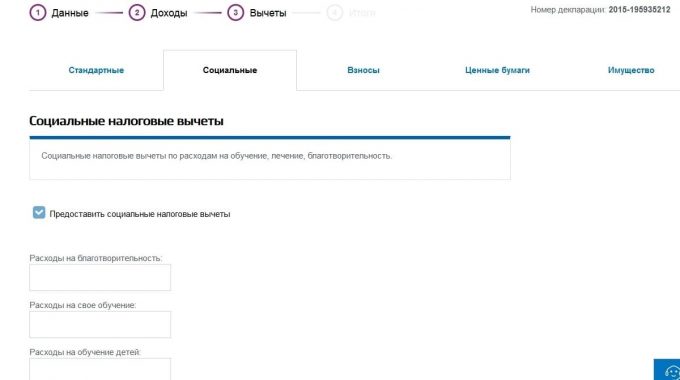

Можно подать заявление на получение налогового вычета за обучение в личном кабинете на сайте налоговой службы. Если у вас еще нет личного кабинета, для получения доступа нужно обратиться в отделение налоговой. Можно для этого использовать логин и пароль от сайта «Госуслуги».

- Документы, подтверждающие статус образовательного учреждения (получают непосредственно в образовательном учреждении).

- Документ, подтверждающий вашу заработную плату и налоговые выплаты государству – справка по форме 2-НДФЛ.

- Документ, подтверждающий основание для получения налогового вычета – декларации по форме 3-НДФЛ за каждый год обучения.

- Документ, по которому налоговая будет оплачивать вычет – заявление о возврате части НДФЛ.

- Документ, удостоверяющий личность – копия паспорта.

1. Документы из учебного заведения.

К этому разделу относятся копия договора, копия лицензии вуза (копия должна быть заверена) и, конечно, документы, подтверждающие оплату (чеки, квитанции и так далее).

Образец лицевой страницы договора на обучение:

В комплект документов на социальную льготу для налоговой можно вложить оригинал договора. Копию лицензии необходимо заверить нотариально или непосредственно в учебном заведении.

Образец лицензии учебного заведения:

Вам будут нужны оригиналы платежных документов. При утере чека вам, скорее всего, придется потратить несколько часов времени, чтобы съездить в институт, написать заявление, чтобы вам подготовили копию документа, подтверждающего оплату, и небольшую сумму денег. Если вы оплачивали обучение по безналичному расчету, то можно взять копию платежки в отделении банка.

В случае, если учебное заведение увеличивало плату за обучение, то документы, подтверждающие это повышение, тоже потребуются.

2. Справка 2-НДФЛ.

Эту справку получают по действующему или бывшему месту работы в бухгалтерии. Нужна полная картина вашей заработной платы и подоходного налога, который вы заплатили за три последних года.

Образец справки 2-НДФЛ:

Чтобы сохранить свое время и не совершать пустых поездок, позвоните в организацию и узнайте, готова ли справка.

3. Декларация 3-НДФЛ за каждый год.

Этот документ можно заполнить вручную на бланке или на соответствующих сайтах (например, на сайте nalogia.ru).

Чтобы быстро и правильно заполнить декларацию, нужен паспорт, платежные документы (чтобы посчитать размер социальной выплаты), информация о работодателе, данные о доходах (2-НДФЛ).

4. Заявление о возврате НДФЛ.

Этот документ заполняется от руки или в электронном виде. Необходимо указать банковские реквизиты для перечисления льготы.

Величина средств к возврату может быть указана суммарно за несколько лет.

Образец заявления на получение налогового вычета за обучение ребенка:

5. Документы, подтверждающие личность.

Здесь все предельно просто: требуется предоставить оригинал и копию паспорта. В случае если вы оплачивали обучение ближайших родственников, необходим документ, подтверждающий родство (свидетельство о рождении).

3 варианта оформления налогового вычета за обучение

Оформление льготы через налоговую имеет свои достоинства и недостатки. Положительный момент в том, что вы можете сразу получить всю сумму возврата затрат на обучение на свой счет.

Недостаток способа, конечно, в том, что самому заполнить декларацию 3-НДФЛ достаточно сложно.

Подать пакет документов можно несколькими способами:

- Самостоятельно посетить отделение налоговой инспекции по адресу, где вы зарегистрированы.

- Онлайн – либо через личный кабинет на сайте ФНС, либо используя портал госуслуг;

- По почте – можно отправить документы Почтой России.

Есть еще один способ вернуть часть уплаченного налога сразу и без лишних проблем – найти налогового консультанта, который подготовит весь комплект документов за разумное вознаграждение.

Оформление вычета через налоговую

Вот, что для этого нужно:

- заполненная декларация 3-НДФЛ на период, за который вы планируете получение налогового вычета за обучение;

- заполненное заявление о возврате части уплаченного ранее подоходного налога.

Указанные документы необходимо будет подать в отделение налоговой по месту вашего жительства. Есть два варианта, как это сделать:

После того как вы предоставили комплект документов в налоговую службу, он проходит проверку в течение трех месяцев (камеральная проверка). Как только документы будут проверены, сотрудники инспекционного органа сообщат вам о принятом решении посредством сообщения. Если решение положительное и заявление о предоставлении налогового вычета на обучение вы подавали вместе с другими документами, то всю сумму вам вернут, когда пройдет срок камеральной проверки, или в течение 30 дней после того, как вы напишете заявление.

Оформление вычета через Интернет

Для того чтобы подавать документы онлайн через личный кабинет налогоплательщика, вам необходима регистрация на сайте ФНС. Для получения логина и пароля от личного кабинета вам потребуется посетить отделение налоговой.

Для регистрации на сайте «Госуслуги» и получении доступа к онлайн-сервисам необходимо подойти в удобное для вас отделение МФЦ.

Когда загрузка документов через личный кабинет будет закончена, вы получите системное сообщение о том, что документы приняты, если вы все правильно заполнили, документы уйдут в обработку.

Сумму компенсации вам перечислят по реквизитам, указанным в заявлении, не раньше чем через 30 дней после его подачи. Это время необходимо для проведения камеральной проверки ваших документов. Законодательно максимальный срок получения компенсации – до 4 месяцев.

Получение вычета через работодателя

Без сомнения, этот способ проще всего с точки зрения оформления документов: вы не заполняете и не подаете декларацию в налоговую. В этом случае деньги вам сразу не вернут. Работодатель не будет списывать с вашей зарплаты подоходный налог до тех пор, пока таким образом не выплатит вам всю сумму компенсации.

Для того чтобы использовать этот способ на практике, вам необходимо в налоговой взять письменное подтверждение, что вы имеете право получить эту компенсацию.

Документы, которые вам нужно подготовить:

- письменное подтверждение из налоговой о вашем праве на компенсацию;

- договор с учебным заведением на оказание услуг;

- платежный документ.

Затем вам нужно подойти в бухгалтерию по месту работы, взять образец соответствующего заявления (о зачете подоходного налога в счет компенсации), заполнить его и отдать в бухгалтерию в комплекте с документами, указанными выше.

Как только по вашей компенсации будет получено положительное решение от налоговой после надлежащей сверки документов, вы будете получать заработную плату в полном объеме, с нее не станут удерживать НДФЛ до тех пор, пока сумма компенсации не будет выплачена вам в полном объеме.

Источник: www.papabankir.ru