Выплаты социального характера, основанные на коллективном договоре, не являющиеся стимулирующими и не зависящие от квалификации работников, сложности, качества, количества, условий выполнения самой работы, не являются оплатой труда работников (вознаграждением за труд), в том числе и потому, что не предусмотрены трудовыми договорами. Суммы, не облагаемые всеми видами страховых взносов, определены статьей 9 Федерального закона № 212-ФЗ и статьей 20.2 Федерального закона № 125-ФЗ.

Подрядчикам

Взносы в ПФР и ФФОМС за данную категорию работников производятся на выплаты в рамках авторских или гражданско-праWowых договоров. Однако если подрядчик имеет статус ИП, то он самостоятельно платит за себя взносы. Также взносы не начисляются на деньги, полученные гражданином за приобретенное или арендованное у него имущество или имущественные права (автомобиль и проч.).

Взносы в ФСС по страхованию на случай временной нетрудоспособности и в связи с материнством не начисляются на выплаты по любым гражданско-праWowым договорам (в том числе по авторским и договорам подряда).

1С: Зарплата и управление персоналом (1С ЗУП 8.3) – подробное видео с обзором возможностей программы

Взносы в ФСС «на травматизм» с выплат по гражданско-праWowым договорам начисляются только в случае, если уплата взносов предусмотрена самим договором.

Для некоторых категорий предпринимателей действуют льготные тарифы на страховые взносы. Для других — наоборот, повышенные. Подробнее об этом можно прочитать в соответствующих разделах.

Формируйте и сдавайте страховые взносы онлайн через Контур.Бухгалтерию.

На какие выплаты сотрудникам НЕ начисляются страховые взносы?

Суммы, не облагаемые всеми видами страховых взносов, определены статьей 9 Федерального закона № 212-ФЗ и статьей 20.2 Федерального закона № 125-ФЗ. К ним, например, относятся:

- пособие по временной нетрудоспособности, по беременности и родам, по уходу за ребенком;

- командировочные расходы (суточные, возмещение стоимости проезда, найма жилья и т д.);

- суммы материальной помощи, оказываемой работодателями своим работникам, не превышающие 4 000 руб. на одного работника за расчетный период.

На все выплаты, не упомянутые в этом документе, необходимо начислять страховые взносы. В спорных случаях (например, оплата дополнительных выходных дней по уходу за детьми-инвалидами, начисление «тринадцатой» зарплаты уволенному сотруднику) рекомендуется также выплачивать взносы, поскольку арбитражная практика в этом вопросе неоднозначна: в случае иска со стороны чиновников суд может встать как на сторону работодателя, так и на сторону контролирующего органа. И хотя работодатель, скорей всего, одержит победу в суде, тяжба отнимет немало времени и сил. Поэтому, если сумма компенсации незначительна, проще сделать перечисления в фонды.

Вести учет сотрудников, начислять зарплату, рассчитывать больничные и отпускные, налоги и взносы за каждого сотрудника очень удобно в веб-сервисе Контур.Бухгалтерия. Сервис напомнит вам о датах, когда нужно сделать отчисления в фонды и сдать отчетности. Сразу после перехода в новый расчетный месяц Бухгалтерия автоматически посчитает зарплату и взносы по каждому из сотрудников.

Выплаты работникам при увольнении

Источник: kontur.ru

Об НДФЛ и страховых взносах с компенсационных выплат при увольнении работников

Начисление взносов на выплаты при увольнении не зависит от его основания. Правила освобождения таких выплат от обложения взносами едины. Они применяются и в случае, когда работник увольняется по соглашению сторон, напомнил Минфин.

Компенсации при увольнении не облагаются взносами, если они в целом не превышают трехкратный размер среднего месячного заработка. Для Крайнего Севера пороговая сумма составляет шестикратный размер. Суммы, которые превышают эти лимиты, облагать взносами нужно.

Минфин давал аналогичное разъяснение в феврале этого года.

Отметим, на допкомпенсацию при расторжении трудового договора по ст. 180 ТК РФ взносы не начисляются. Такое разъяснение Минфина недавно направляла инспекциям ФНС.

Вопрос: Об НДФЛ и страховых взносах с компенсационных выплат при увольнении работников.

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 30 августа 2017 г. N 03-04-06/55737

Департамент налоговой и таможенной политики рассмотрел письмо ПАО по вопросу обложения налогом на доходы физических лиц и страховыми взносами выплат, производимых сотрудникам организации при увольнении, и в соответствии со статьей 34.2 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняет следующее.

1. Налог на доходы физических лиц

Согласно пункту 3 статьи 217 главы 23 «Налог на доходы физических лиц» Кодекса освобождаются от обложения налогом на доходы физических лиц все виды установленных законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных, в частности, с увольнением работников, за исключением компенсации за неиспользованный отпуск, а также за исключением суммы выплат в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях.

Таким образом, компенсационные выплаты, связанные с увольнением работников, предусмотренные коллективным или трудовым договорами, освобождаются от обложения налогом на доходы физических лиц на основании пункта 3 статьи 217 Кодекса в сумме, не превышающей в целом трехкратный размер среднего месячного заработка (шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях).

Суммы вышеуказанных выплат при увольнении, превышающие трехкратный размер (шестикратный размер) среднего месячного заработка, подлежат обложению налогом на доходы физических лиц в установленном порядке.

2. Страховые взносы

Подпунктом 1 пункта 1 статьи 420 главы 34 «Страховые взносы» Кодекса определено, что объектом обложения страховыми взносами для организаций признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования (за исключением вознаграждений, выплачиваемых лицам, указанным в подпункте 2 пункта 1 статьи 419 Кодекса), производимые, в частности, в рамках трудовых отношений.

Исходя из положений абзаца шестого подпункта 2 пункта 1 статьи 422 Кодекса не подлежат обложению страховыми взносами для упомянутых плательщиков все виды установленных законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанные с увольнением работников, за исключением, в частности, суммы выплат в виде выходного пособия и среднего месячного заработка на период трудоустройства в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, а также компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей трехкратный размер среднего месячного заработка.

Учитывая изложенное, компенсационные выплаты, связанные с увольнением работников (выходные пособия, компенсации, среднемесячный заработок на период трудоустройства и т.д.), независимо от основания, по которому производится увольнение, в том числе выплачиваемые на основании соглашения сторон о расторжении трудового договора, освобождаются от обложения страховыми взносами на основании вышеуказанных положений статьи 422 Кодекса в сумме, не превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях.

Суммы упомянутых выплат при увольнении, превышающие трехкратный размер (шестикратный размер для районов Крайнего Севера и приравненных к ним местностям) среднего месячного заработка, подлежат обложению страховыми взносами в общеустановленном порядке.

Одновременно сообщается, что настоящее письмо Департамента не содержит праWowых норм, не конкретизирует нормативные предписания и не является нормативным праWowым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах, направленные налогоплательщикам и (или) налоговым агентам, имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам, налоговым органам и налоговым агентам руководстWowаться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

Заместитель директора Департамента

Источник: www.audit-it.ru

Когда и какие платить налоги и взносы при увольнении сотрудника

С заработной платы любого работника организация как налоговый агент должна перечислять в бюджет НДФЛ и страховые взносы. Это касается и увольнения. Определять, когда именно платить налоги при увольнении сотрудника, нужно в зависимости от вида начислений и сроков и их выплаты. В этой статье – самое важное про НДФЛ и взносы при увольнении в 2021-2021 году.

Порядок исчисления НДФЛ с увольнительных выплат

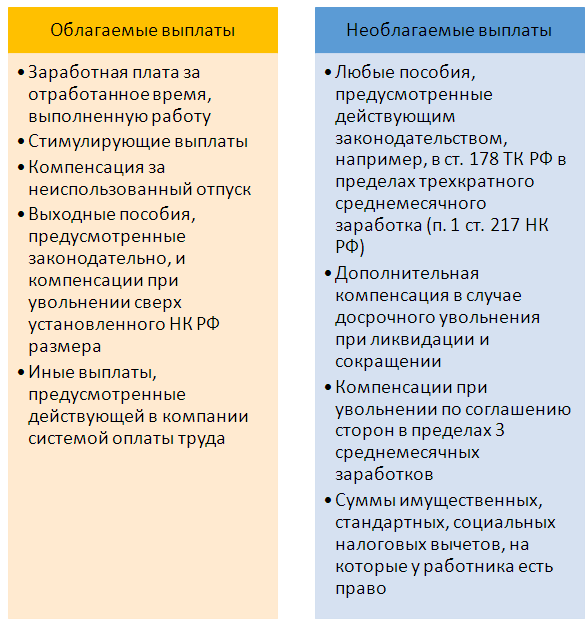

Суммы, которые выплачивают сотруднику в случае увольнения, можно разделить на облагаемые и не облагаемые подоходным налогом (НДФЛ).

В состав облагаемых выплат включают:

- все начисления сотруднику за отработанное время и выполненную работу;

- оплату неиспользованных отпускных дней.

Процесс определения налоговой базы включает в себя:

- Выявление облагаемых и необлагаемых начислений.

- Суммирование только подлежащих обложению начислений.

- Применение вычетов к сумме облагаемых начислений.

Расчет налога проводят по формуле:

Налогооблагаемая база × 13% (для нерезидентов 30%)

Срок уплаты НДФЛ с зарплаты при увольнении

Весь налог, начисленный с выплат при расторжении трудового договора, должен быть уплачен не позднее дня, следующего за датой их фактического перечисления сотруднику ( п. 6 ст. 226 НК РФ). Когда срок перечисления налога при увольнении совпадает с выходным днем, расчеты с бюджетом по НДФЛ производят в ближайший за ним рабочий день ( п. 7 ст. 6.1 НК РФ).

Порядок исчисления страховых взносов с расчета при увольнении

Порядок определения налогооблагаемой базы по взносам при увольнении выглядит следующим образом:

- Учет всех сумм, положенных сотруднику в связи с прекращением сотрудничества.

- Выявление в перечне начислений тех, которые подпадают под приведенные в ст. 422 НК РФ льготы.

- Вычет из общей суммы начислений необлагаемых сумм – согласно ст. 422 НК РФ.

Расчет сумм взносов при увольнении проводят по формуле:

Облагаемая база × Процент взносов в соответствующий фонд

Срок перечисления взносов с зарплаты уволенного

Однако в целях уплаты взносов датой выплаты признается день фактического вручения сумм сотруднику ( п. 1 ст. 424 НК РФ). Если эта дата приходится на выходной, то рассчитаться с фондами следует не позднее чем в ближайший следующий рабочий день.

Сотрудник уволился 20.09.20__. В этот же день с ним произведен полный расчет. Дата уплаты взносов – не позднее 15.10.20__.

Сотрудник уволился 20.09.20__, но при этом не явился за расчетом, а затребовал его лишь 01.10.20__. Бухгалтерия провела расчет и выплату долга 02.10.20__. Срок уплаты взносов в этом случае должен быть 15.11.20__. Но этот день выпадает на выходной, поэтому срок – до 16.11.20__.

- Предыдущая запись

- Следующая запись

Источник: buhguru.com

Работодатель выплачивает пособие при выходе на пенсию: нужно ли начислять страховые взносы

Минфин разъяснил, облагаются ли страховыми взносами пособия, выплачиваемые в связи с увольнением работника по причине выхода на пенсию.

В своем письме от 14.12.2020 № 03-15-06/109203 ведомство напоминает, что статья 422 НК РФ освобождает от страховых взносов все виды установленных законодательством компенсационных выплат (в пределах норм), связанных с увольнением работников. Данная норма не применяется к выплатам выходного пособия и среднего месячного заработка на период трудоустройства, превышающим в целом трехкратный (или шестикратный для Крайнего Севера) размер среднего месячного заработка.

Это значит, что компенсационные выплаты, связанные с увольнением работников, независимо от основания, по которому производится увольнение (в том числе выходные пособия при увольнении в связи с выходом на пенсию и т.д.), освобождаются от страховых взносов в сумме, не превышающей трехкратный (шестикратный) размер среднего месячного заработка.

Суммы упомянутых выплат при увольнении, превышающие трехкратный размер среднего месячного заработка, облагают страховыми взносами в общем порядке.

Источник: buh.ru

Облагается ли выходное пособие страховыми взносами

Выходное пособие в определенных случаях облагается страховыми взносами — это правило установлено в Налоговом кодексе. Разберемся, когда страховые взносы платить нужно, а когда — нет.

Попробуйте бесплатно систему КОНСУЛЬТАНТПЛЮС

Попробуйте бесплатно систему КОНСУЛЬТАНТПЛЮС

Выходное пособие облагается страховыми взносами? Если да, то в каких случаях и при каких обстоятельствах? Эти актуальные вопросы при расторжении трудового соглашения возникают не только у главного бухгалтера, но и у руководителя.

Прежде чем ответить на вопрос, напомним, что начиная с прошлого года страховые перечисления собирает Федеральная налоговая служба, и именно ФНС осуществляет контроль за правильностью и своевременностью отчислений. В Налоговый кодекс Российской Федерации внесена новая глава 34, именующаяся «Страховые взносы». Таким образом, теперь праWowые нормы относительно порядка расчета и уплаты страховых взносов необходимо искать именно в Налоговом кодексе РФ.

Теперь вернемся к вопросу, облагается ли выходное пособие страховыми взносами. Подробнее об этом далее.

Размер выходного пособия и случаи его уплаты

В ст. 178 Трудового кодекса РФ предусмотрены случаи расторжения контракта, когда такую компенсацию работодатель платить обязан. Указана и величина данных отчислений. В зависимости от причины эти выплаты могут быть:

- в размере среднего месячного заработка;

- в размере двухнедельного среднего заработка.

Классифицируем случаи в зависимости от положенного размера компенсации.

| Компенсация в размере месячного заработка | Компенсация в размере двухнедельного заработка |

| Ликвидация организации* | Отказ сотрудника от перевода, необходимого ему по медицинским показателям, или отсутствие в организации такой работы |

| Сокращение численности или штата* | Призыв на военную службу |

| Увольнение руководителя, заместителя руководителя, главбуха ( ст. 181 ТК РФ ) ** | Восстановление на работе сотрудника, ранее выполняющего данную работу |

| Отказ сотрудника от перевода в другую местность или отказ от изменений в условиях труда | |

| Признание сотрудника полностью неспособным в связи с медицинским заключением выполнять соответствующие трудовые функции |

* В случае ликвидации организации, сокращения численности или штата сотрудник вправе рассчитывать на получение среднего месячного заработка на период своего трудоустройства, но только в пределах двух месяцев. Работник может получать оплату и за третий месяц поисков работы, но только по отдельному решению местной службы занятости в случае, только если он обратился в этот орган в течение двух недель после увольнения.

** При увольнении руководителя, его заместителя и главбуха компенсация устанавливается не ниже трехкратного размера месячной заработной платы.

В соответствии со ст. 178 , работодатель в локальных нормативных актах или контракте с сотрудником может установить и другие случаи оплаты выходного пособия и повышенную его величину.

Обязанность отчисления страховых взносов

Часть 2 статьи 422 НК РФ определяет, что на выходное пособие страховые взносы начисляются только в том случае, если:

- сумма выходного пособия в случае ликвидации организации в виде месячной заработной платы на период трудоустройства превышают в целом три зарплаты за месяц;

- выплаты выходного пособия по тем же основаниям, но для работников, уволенных из организаций, расположенных в районах Крайнего Севера (или местностях, которые к ним приравнены законодательно), превышают шестикратный размер месячного дохода.

Таким образом, основное общее условие начисления страховых выплат — превышение указанной суммы (зарплата × 3). Это возможно в исключительных случаях: при выплате не только самого выходного пособия, но и месячного заработка на период трудоустройства за три месяца или при установлении повышенной компенсации в коллективном договоре или трудовом контракте.

Таковы общие нормы законодательства: они касаются начисления страховых взносов на суммы, превышающие указанные пределы. Во всех остальных случаях страховые выплаты не осуществляются.

Источник: ppt.ru