Самозанятые в 2022 году: виды деятельности для самозанятых граждан, кто может перейти на спецрежим, ограничения, чем заниматься, алгоритм расчета налога

С момента вступления в силу закона о введении экспериментального налогового спецрежима НПД из тени вышли очень многие специалисты. Для кого этот режим и какими видами деятельности можно заниматься в статусе самозанятости – на эти и другие важные вопросы подробно отвечаем в статье.

Кто может перейти на спецрежим

Получить статус самозанятости может практически любое физлицо и даже ИП. Но при этом нужно обязательно соответствовать ряду условий.

Ключевое требование – работать самостоятельно, без команды. У самозанятого не должно быть наемных сотрудников. Максимально допустимый годовой доход от личной профдеятельности на этой системе – 2,4 миллиона рублей. Ежемесячные суммы не контролируют.

Как только превышается годовая планка, лицо теряет право на применение спецрежима. В данном случае необходимо оформлять ИП или ООО и перебираться на другую систему. Например, на общую, упрощенную или патентную.

Самозанятость в 2023 году: главное. Кому подходит режим самозанятости? Как стать самозанятым в 2023?

Самозанятость – привилегия не только для РФ. Возможность оформить статус с аналогичными условиями дается и жителям ЕАЭС – армянам, белорусам, киргизам, казахам. Регистрация для иностранцев выполняется по ИНН, который выдается местными органами.

С 2020 года регистрироваться разрешили с 16 лет. Вероятно, лицам младше 18 лет, которые оформят самозанятость в 2022, предложат вычет в объеме 12 130 рублей в дополнение к стандартным 10 000. Сейчас этот вопрос рассматривается на уровне правительства.

Поначалу эксперимент со спецрежимом проводился только в нескольких регионах страны. Сейчас оформить самозанятость можно без проблем в любой точке России. Местом ведения деятельности считается регион, в котором находится налогоплательщик или же его клиент. Данную информацию указывают во время регистрации.

Регион может не совпадать с местом регистрации и фактическим проживанием самозанятого. При необходимости его корректируют, но не чаще раза в год.

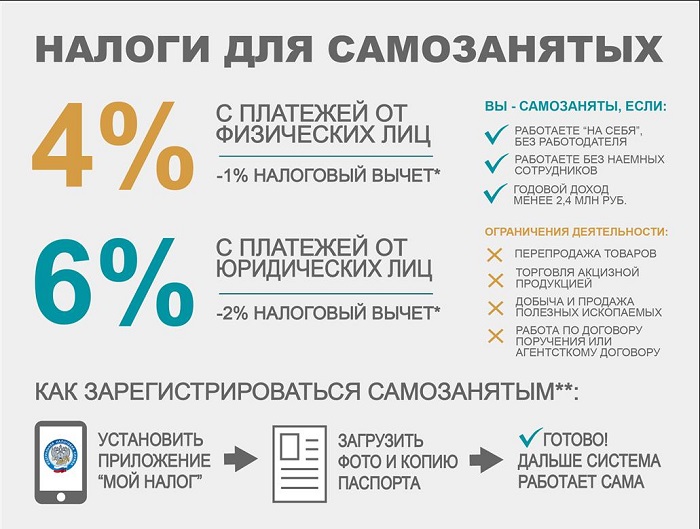

Единственный налог, который нужно уплачивать пользователям режима – НПД. 4% или 6% – в зависимости от того, кто перевел оплату. Если в течение расчетного месяца пользователю не поступают средства, то и платить не придется. Все сделки фиксируются в сервисе «Мой налог», где и рассчитывается сумма обязательного платежа.

Через эту программу пользователь взаимодействует с ФНС. Все просто и удобно.

Ограничения системы НПД

Помимо лимита на выручку, спецрежим предполагает еще несколько ограничений. В основном они касаются видов самой деятельности.

Самозанятость не дадут, если вы:

- перепродаете чужую продукцию оптом или в розницу;

- занимаетесь реализацией подакцизных изделий (касается алкоголя, табака, бензина), а также подлежащих маркировке (обувь, лекарства, ювелирка и прочее);

- доставляете продукты для других компаний;

- состоите в официальных трудовых отношениях с сотрудниками;

- работаете по поручениям, на условиях комиссии, в рамках агентских договоров;

- участвуете в процессе добычи или реализации различных полезных ископаемых;

- находитесь на упрощенке, патенте, ЕСХН или другом режиме, получаете прибыль от предпринимательства, облагающуюся НДФЛ.

Для получения профессионального дохода самозанятые трудятся самостоятельно, а не на конкретного работодателя по договору. Но допускается и совмещение деятельности по НПД с работой по найму.

Самозанятый в чем опасность? Кто может стать? Какие плюсы и минусы!

Также есть ограничения по виду самого дохода. Кроме того, который получают в рамках официальных трудовых отношений, запрещены и следующие:

- от продажи транспорта/недвижимости;

- от передачи прав на недвижимые объекты (аренда жилья не считается);

- от госслужбы;

- от торговли ценными бумагами;

- от оказания услуг для бывшего работодателя (должно пройти более 2 лет с момента прекращения сотрудничества);

- от нотариальной и адвокатской деятельности;

- прибыль в форме каких-либо продуктов или услуг.

Чем могут заниматься самозанятые

Теперь о тех видах деятельности, которые может осуществлять самозанятый. Их гораздо больше, чем запрещенных.

Если очертить в целом, на НПД можно заниматься:

- Реализацией собственноручно изготовленной продукции.

- Оказанием каких-либо услуг.

- Выполнением определенного спектра работ.

К этим 3 категориям относится довольно много видов деятельности, с которых получают личный профессиональный доход. Для удобства разделим их на сферы и приведем конкретные примеры.

Бьюти

- маникюр и педикюр на дому;

- услуги косметолога;

- эпиляция;

- консультации по стилю;

- парикмахерские услуги;

- нанесение татуировок, пирсинг.

Здоровье

- массаж;

- консультации диетолога, нутрициолога;

- услуги логопеда;

- психология;

- тренировки по фитнесу.

Образование

- репетиторство;

- преподавание;

- проведение обучающих программ.

Общепит

- приготовление блюд, напитков и прочих кулинарных изделий;

- кондитерское дело;

- обслуживание.

Авто и перевозки

- транспортировка грузов;

- такси;

- курьерские услуги;

- перевозка пассажиров;

- эвакуация и буксировка автомобилей;

- автомойка;

- автомобильный сервис: ТО, диагностика и ремонт.

Услуги по дому

- ведение хозяйства;

- услуги гувернантки;

- доставка товаров к двери;

- услуги няни и сиделки;

- приготовление еды;

- оказание социальной помощи;

- охрана;

- клининговые услуги;

- химчистка.

Развлечения

- организация различных мероприятий: праздников, торжеств, экскурсий, концертов;

- услуги ведущего, шоумена, тамады, аниматора;

- артисты, певцы, музыканты.

Фото/видео

- фотосъемка;

- видеосъемка;

- обработка фотографий;

- монтаж.

Полиграфия

- создание макетов и печать бланков, брошюр, листовок, блокнотов, буклетов; календарей, визиток, флаеров;

- послепечатная обработка;

- издательство.

Статистика по видам деятельности самозанятых

Животные

- выгул;

- груминг;

- передержка;

- вакцинация;

- дрессировка;

- кинология;

- уход.

Строительство и ремонт

- отделочные работы;

- ремонт помещений;

- реконструкции и реставрации;

- ландшафтный и интерьерный дизайн;

- малярные работы;

- ремонт быттехники;

- услуги сантехника, электрика;

- техобслуживание;

- услуги плотника, столяра;

- металлообработка;

- проектирование и прочее.

Удаленная работа через интернет

- копирайтинг;

- переводы;

- SMM-продвижение;

- настройка таргетированной рекламы;

- веб-дизайн;

- блоггинг;

- реклама;

- PR, интернет-маркетинг;

- проведение маркетинговых исследований и опросов, сбор мнений.

Информационные технологии

- услуги компьютерного мастера;

- программирование;

- техподдержка;

- верстка;

- дизайн;

- администрирование;

- анализ и обработка данных.

Hand Made

Продажа различной продукции своего производства:

- выпечки;

- одежды;

- игрушек;

- украшений;

- мебели и так далее.

Одежда

- моделирование;

- дизайн;

- пошив;

- кройка и шитье.

Финансовые, бухгалтерские и юридические консультации

- составление ежемесячной, ежеквартальной и годовой бухгалтерской отчетности;

- консультирование по жилищным, трудовым, семейным, гражданским и прочим правовым вопросам;

- страховые услуги.

Аренда различных объектов

- квартир;

- автомобилей;

- прокат велосипедов, самокатов;

- услуга временного проживания.

Окружающая среда

- прием/сдача лома;

- различные сельскохозяйственные услуги;

- животноводческая деятельность;

- охота/рыбалка;

- работы по благоустройству территорий.

Это далеко не полный перечень видов труда для самозанятых. Такого списка в принципе не существует. Даже в законе 422-ФЗ прописаны только те виды деятельности, при которых оформить самозанятость не получится.

Отсюда делаем вывод, что пользователи спецрежима могут заниматься практически любой деятельностью, напрямую не запрещенной законом. Главное – соответствовать критериям, которые рассматривались выше: укладываться в годовую норму по доходам и не нанимать сотрудников.

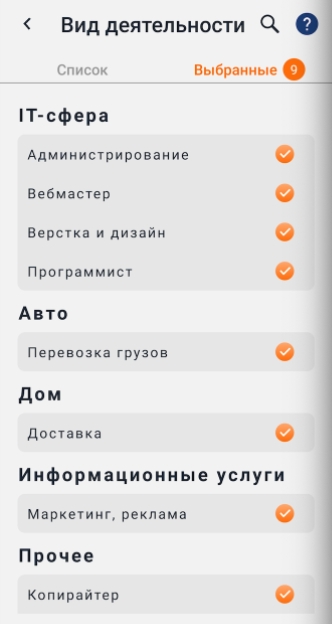

Примерный список профессий, подходящих для этой категории налогоплательщиков, есть в сервисе «Мой налог». Его можно посмотреть в приложении или в веб-кабинете.

Постановка на учет в соответствии с видом деятельности

Для оформления самозанятости не обязательно посещать местную налоговую. Процедура может выполняться в режиме онлайн несколькими способами:

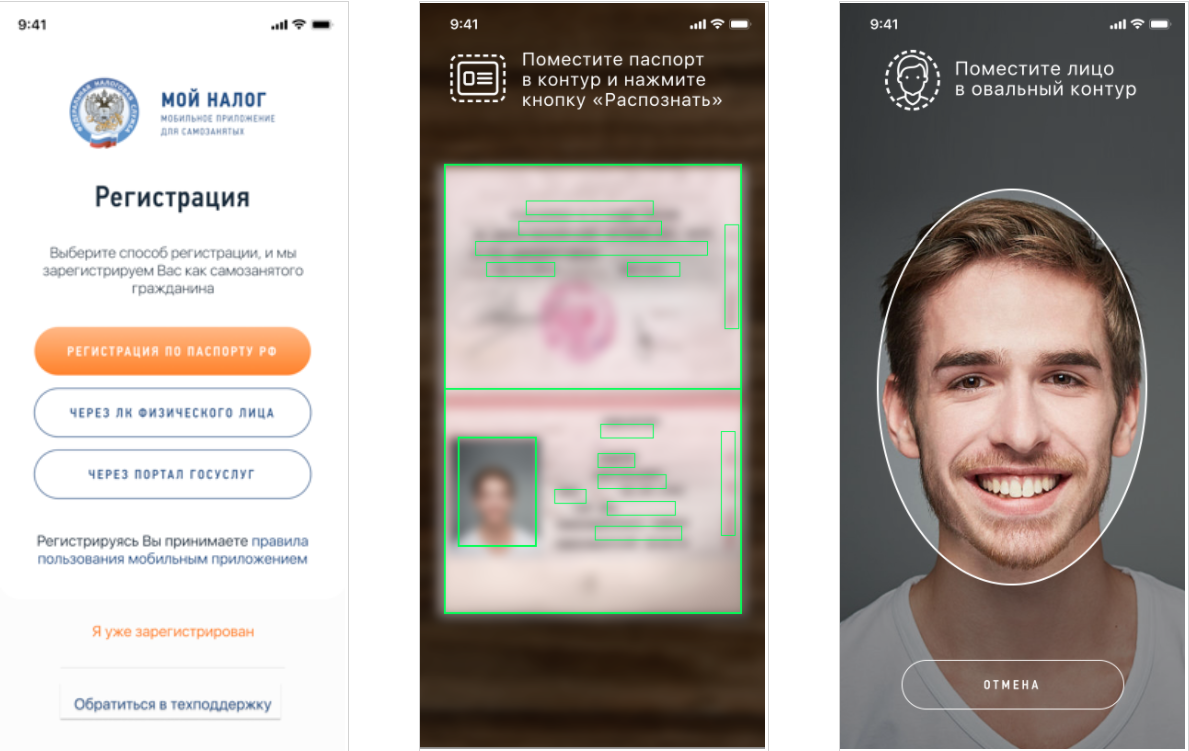

- Через «Мой налог» – бесплатное приложение, которое есть в Google Play.

- На веб-ресурсе ФНС.

- На Госуслугах.

- За несколько кликов в мобильном приложении СберБанк Онлайн в сервисе «Своё дело»

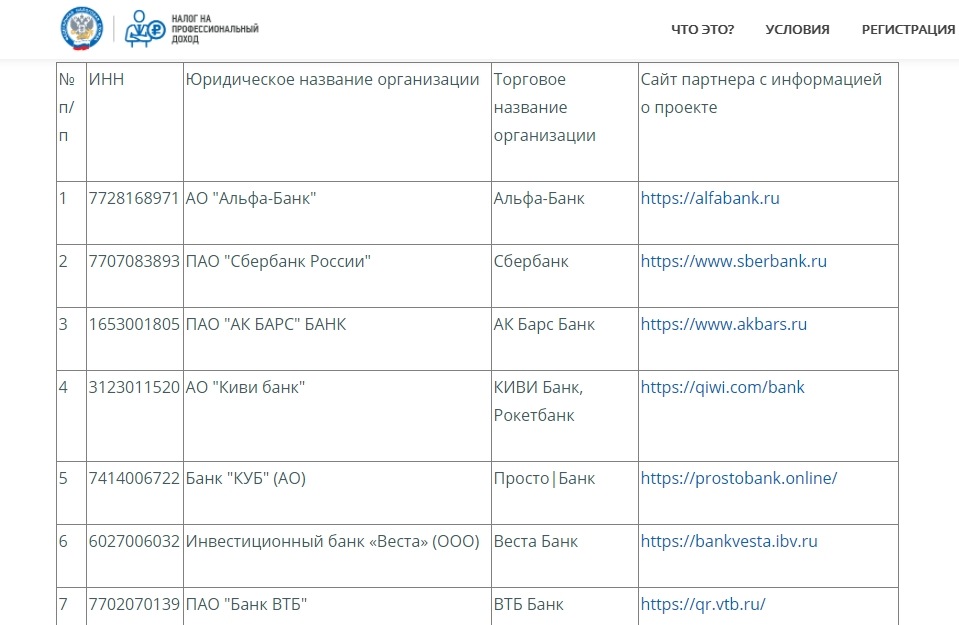

- В онлайн-сервисе уполномоченного банковского учреждения.

Список банков, поддерживающих обмен данными с ФНС

Самый быстрый, простой и удобный вариант – регистрация через программу. Из документов понадобятся только ИНН и паспорт.

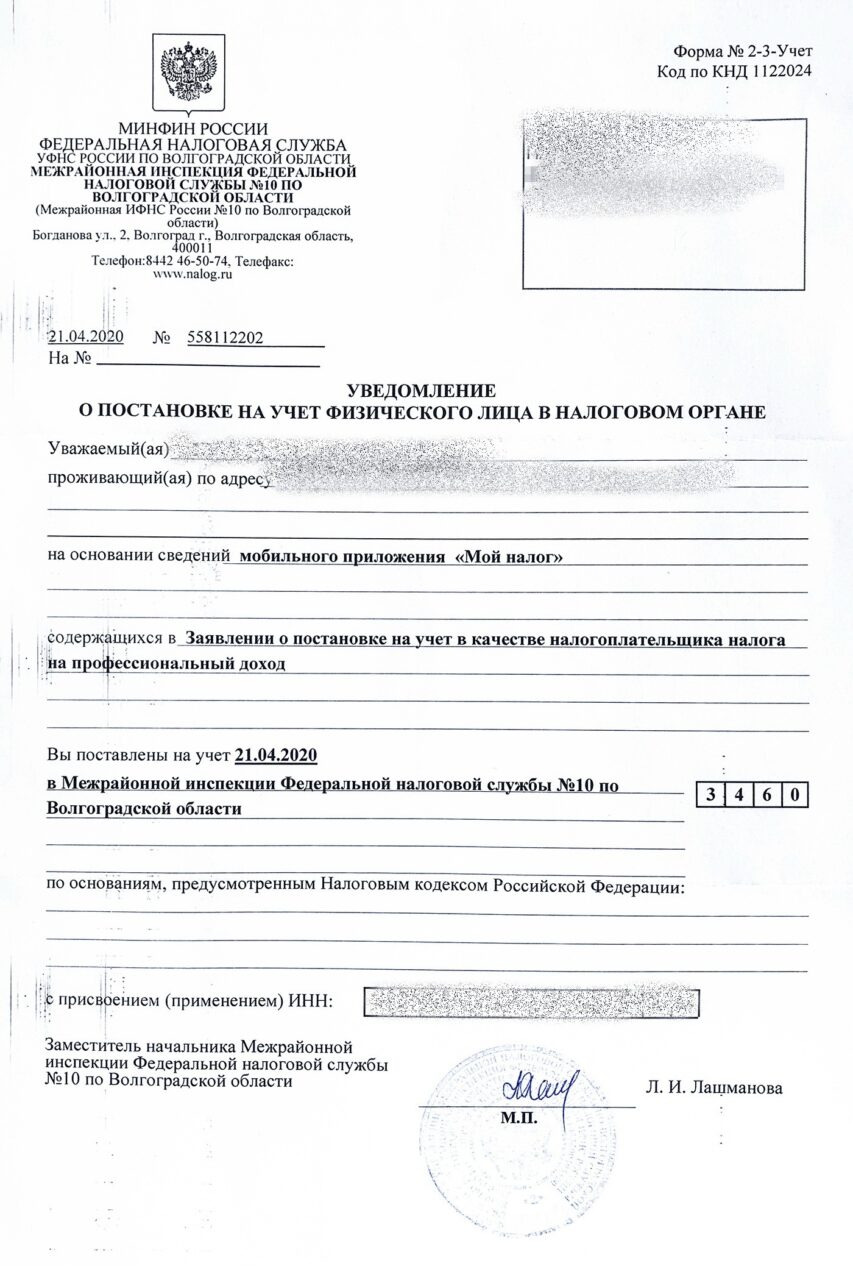

После успешного прохождения процедуры служба направляет налогоплательщику соответствующее уведомление. Все подробности регистрации мы рассматривали в предыдущей статье.

Отказаться от статуса легко: такая функция реализована в программе. Достаточно выбрать пункт «Сняться с учета НПД» в своем профиле. Но перед этим важно погасить всю начисленную сумму налога.

Статус может перестать действовать и автоматически. Такое происходит, если предприниматель нанял сотрудников или получил от своей деятельности более 2 400 000 рублей прибыли за год.

Так же рекомендуем воспользоваться сервисом «Свое дело» от Сбербанка, в рамках проекта самозанятые могут:

1. Узнать полезную информацию о налоговом режиме и о деятельности самозанятого.

2. Бесплатно получить сервисы от банка, необходимые для самозанятого:

- Сберкарта;

- сформировать, просмотреть, отправить или отменить электронные чеки;

- оплатить налоги.

3. Бесплатно получить сервисы для ведения деятельности от партнеров Сбербанка — это:

- обучающая платформа от АО «Деловая среда»;

- юридическая поддержка по всем отраслям права;

- конструктор документов для составления договоров и других документов;

- инструменты автоматизации своего дела в сфере услуг.

Может ли ИП оформить самозанятость

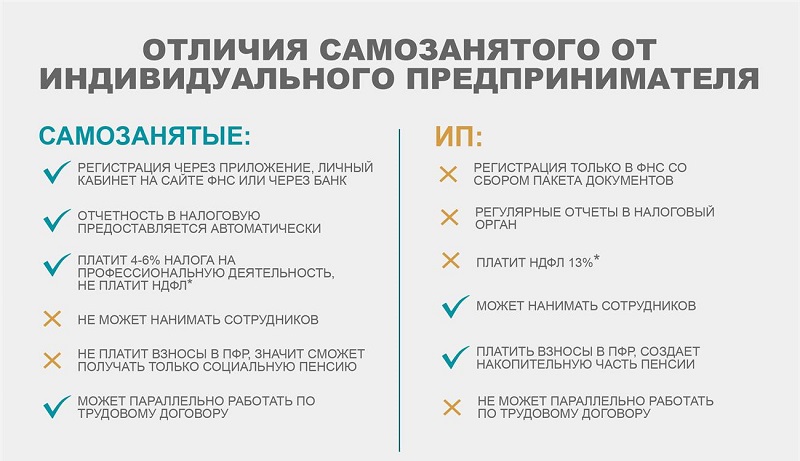

Самозанятые и ИП отличаются по таким критериям:

- лимиты по годовому доходу. У индивидуальных предпринимателей их нет;

- наемный персонал. ИП, который работает на ОСНО, может нанимать неограниченное количество сотрудников. На других режимах есть ограничения. Самозанятым же привлекать работников запрещено;

- регистрация. ИП занимается официальным оформлением в ФНС. Самозанятость оформляется за несколько минут в приложении для смартфона;

- налоговая ставка. Индивидуальные предприниматели платят больше налогов: от 6 до 15% в зависимости от режима;

- страховые взносы. ИП делает их обязательно, самозанятые – добровольно;

- отчетность. На разных режимах предприниматели сдают годовую или квартальную отчетность. Плательщики НПД ее не сдают вообще.

Что лучше – самозанятость или ИП – нужно решать с учетом специфики бизнеса. Например, для стандартного интернет-магазина, который продает товары не собственного производства и имеет сотрудников в штате, режим НПД не подойдет.

Однако в законе предусмотрена возможность оформления самозанятости для действующих предпринимателей, если они занимаются деятельностью, не запрещенной режимом. Закрывать ИП при этом нет необходимости. Достаточно подать заявление нужного образца в налоговую. Но совмещать НПД с другими режимами не получится. Поэтому от прежней системы необходимо отказаться в течение месяца после подтверждения нового статуса.

Плюс, стоит учитывать общие ограничения. Как и физлицу, ИП на спецрежиме нельзя нанимать персонал и превышать планку относительно годовой прибыли.

Как сменить сферу или расширить список услуг

Самозанятый может указывать в сервисе «Мой налог» не одно, а сразу несколько направлений работы. В этом плане законодательство не предусматривает никаких ограничений.

Если вы уже являетесь самозанятым, но хотите сменить изначально указанную деятельность или добавить новый товар/услугу, это можно сделать буквально за несколько минут. Понадобится только открытое приложение.

Дальше нужно выполнить несколько простых действий:

- Найти раздел под названием «Прочее».

- Открыть профиль.

- Просмотреть список доступных видов деятельности в появившемся окне.

- Выбрать новую услугу и, если необходимо, убрать отметку с пункта, который уже неактуален.

Алгоритм расчета налога для разных услуг

Налог для самозанятых рассчитывается автоматически в приложении каждый месяц. Ставка зависит от того, с кем сотрудничает лицо. Если с частным заказчиком, придется отдать 4% от дохода, с компанией – 6%. Такое правило действует независимо от вида предоставляемых услуг.

Для лучшего понимания алгоритма расчета разберем на примере.

Есть условная Анна Владимировна. Через свою страницу в соцсетях она продает вязаные игрушки, которые делает своими руками. В апреле Анна заработала на продажах частным лицам 15 000 рублей. Также была сделка с компанией, которая занимается реализацией детских игрушек. С этой сделки она выручила 25 000 рублей.

Исходя из приведенных данных, рассчитываем налог к уплате:

- НПД по ставке 6% = 25 000 х 6% = 1 500 рублей;

- НПД по ставке 4% = 15 000 х 4% = 600 рублей.

Итого, налог за апрель составит 2 100 рублей. Его нужно уплатить в следующем месяце не позднее 25-го числа. Также к этой сумме может применяться налоговый вычет. В любом случае все актуальные данные отображаются в приложении.

Заключение

Основная цель нового спецрежима – легализация профдоходов, большинство из которых всегда находились в тени. И этого удалось достичь: самозанятость оформили уже около 2 000 000 человек. Режим удобен тем, что он подходит для легальной реализации практически любых видов услуг и товаров собственного производства. Достаточно соблюдать 2 ключевых условия, рассмотренных в статье и не входить в список исключений, прописанных в законе.

Источник: www.insales.ru

Как быстро оформить самозанятость. Пошаговая инструкция

К октябрю 2022 года число зарегистрированных самозанятых в России достигло 6 млн человек, а ежедневный прирост составил 7 тыс. человек. [1] РБК Life рассказывает о том, зачем нужно становиться самозанятым и что это дает.

Что такое самозанятость

Самозанятость — это особый налоговый режим для людей, которые получают доходы от личной трудовой деятельности на территории России. Самозанятые платят налог на профессиональный доход (НПД) и не перечисляют налог на прибыль или на доходы физических лиц (НДФЛ).

Эксперимент по введению налогового режима для людей, которые работают на себя, начался в 2019 году в нескольких регионах России. Его главная цель — вывести из тени тех, кто получает доходы, но не платит налоги в государственный бюджет.

Осенью 2020-го в России было около 1,2 млн зарегистрированных самозанятых, к октябрю 2022 года их число достигло 6 млн. [1] По данным Федеральной налоговой службы (ФНС), самому молодому самозанятому 14 лет, а самому пожилому — 94. В среднем самозанятым в России 35 лет. [2]

Согласно исследованию hh.ru и YouDo Бизнес, среди компаний, работающих с внештатным персоналом, 58% привлекают самозанятых, 15% сотрудничают с физлицами по договору ГПХ, остальные 27% оформляют тех и других в равной степени. Среди преимуществ работы с самозанятыми 53% респондентов отмечают простоту массового найма, 47% — оперативность выхода таких сотрудников, 39% — скорость оформления документов, а 30% — возможность закрывать пробелы в периоды пиковой нагрузки. [3]

Зачем становиться самозанятым

По закону, большинство доходов (например, зарплата, гонорары, доходы от продажи имущества), полученных на территории России, облагаются по налоговой ставке — 13% для резидентов, 30% для нерезидентов.

Резидентами считаются все физические лица, находящиеся в России не менее 183 дней в течение года. При этом неважно, является ли человек гражданином России или другой страны. Нерезиденты — лица, находящиеся в России менее 183 дней в течение года. То есть, если гражданин России уедет на восемь месяцев за рубеж, он станет нерезидентом и будет обязан платить 30% НДФЛ с доходов, полученных в России. [4]

Shutterstock

Из-за высоких налоговых издержек не все компании работают с физлицами. Альтернативный вариант налогообложения — самозанятость. Ставка налога в этом случае — от 4 до 6%, а оформить статус можно в приложениях «Мой Налог» и «Госуслуги» и любом крупном банке. В отличие от ИП, самозанятым не нужно подавать налоговые декларации и вести отчетность.

Плюсы и минусы самозанятости

Преимущества:

- возможность легально работать с любыми организациями по договорам об оказании услуг, авторского заказа или подряда;

- простой и понятный дистанционный формат оформления самозанятости и уплаты налогов;

- налог начисляется только на фактические доходы, поэтому можно не прерывать статус плательщика НПД, если вы долго не работаете;

- нет необходимости использовать онлайн-кассу;

- можно совмещать с основной работой по трудовому договору;

- при регистрации самозанятые получают налоговый вычет — 10 тыс. руб. Это бонус, который идет на оплату НПД. Пока сумма не израсходована, самозанятый платит пониженную ставку: 3% при расчетах с физлицами, 4% при расчетах с юрлицами и индивидуальными предпринимателями; [5][6]

Миллионы вышли из тени: что нужно знать о поддержке самозанятых

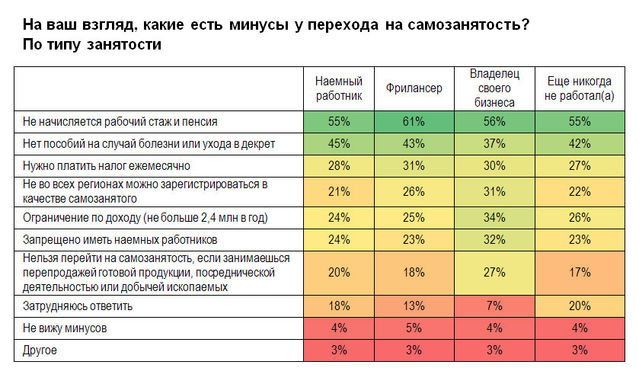

Недостатки:

- нельзя нанимать на работу сотрудников по трудовому договору;

- максимальный годовой доход не должен превышать 2,4 млн руб. или 200 тыс. руб. в месяц (если ваш доход будет больше, придется заплатить НДФЛ в размере 13%; в таком случае выгоднее оформить ИП, для которого ставка ниже — 6%);

- есть ограничения по видам деятельности;

- если самозанятый дополнительно не работает по трудовому договору и работодатель не делает за него пенсионные отчисления, ему не начисляется трудовой стаж и пенсия, не оплачивается больничный лист. [5]

Самозанятые до 31 декабря каждого года могут самостоятельно перечислять взносы в Пенсионный фонд России и таким образом копить на пенсию. Минимальная сумма платежа в 2022-м (если доход плательщика не превышает 300 тыс. руб. за расчетный период) — 34 445 руб, в 2023-м — 36 723 руб. [7] Взносы оформляются через приложение «Мой налог» в разделе «Добровольное пенсионное обеспечение». Заявление также можно подать в личном кабинете на портале ПФР или в отделении фонда по месту жительства.

Самозанятой женщине положено единовременное пособие при рождении ребенка, материнский капитал и пособие по уходу за ребенком до 1,5 лет, но она не получит пособие по беременности и родам. Исключения — официально трудоустроенные женщины, студентки очной формы обучения и проходящие военную службу по контракту.

Например, Ирина официально трудится бухгалтером в компании, также она оформила самозанятость, чтобы легализовать доход от сторонних клиентов. Если Ирина уйдет в декретный отпуск, ей выплатят пособие по беременности и родам, так как работодатель отчислял за нее страховые взносы.

Как получить ежемесячную выплату из средств маткапитала. Инструкция

Самозанятым нельзя сотрудничать с бывшими работодателями в течение двух лет после увольнения. Такая мера пресекает случаи, когда компании обязывают сотрудников увольняться, получать статус самозанятых и возобновлять сотрудничество. Схема могла бы быть выгодна, потому что компаниям не нужно платить страховые взносы за плательщиков НПД. С одной стороны, это защищает самозанятых, но может быть и минусом, если вы хотите уйти из компании, но продолжать брать у нее заказы.

Налоги для самозанятого

Ежемесячно самозанятые платят налог на профессиональный доход (НДП):

- 4%, если доход получен от физического лица;

- 6%, если оплата поступила от юридического лица или индивидуального предпринимателя. [8]

Налоги уплачиваются в приложении «Мой налог», личном кабинете самозанятого на сайте ФНС или приложении банка. Налог на профессиональный доход также можно внести через операторов электронных площадок, с которыми работает самозанятый. Например, «Яндекс. Такси», «1С», Wildberries, Delivery Club. Они сами передают информацию о доходах самозанятого в ФНС, если дать им разрешение.

Shutterstock

Налог рассчитывается автоматически до 12 числа ежемесячно. После этого у человека есть время до 25 числа, чтобы перечислить деньги в налоговую.

В НДП не нужно включать доходы от продажи недвижимости и транспорта, долей в уставном капитале, паев, ценных бумаг и зарплату от работодателя за услуги по ГПД. [9]

ФНС сообщила о ₽130 млрд выведенных из тени доходов самозанятых

Кто может стать самозанятым

Самозанятые могут заниматься любой деятельностью и оказывать любые услуги, если это не запрещено законом. Претендовать на статус самозанятого не могут люди, которые:

- занимаются добычей и реализацией полезных ископаемых;

- продают подакцизные товары и продукцию, которая подлежит обязательной маркировке (алкоголь, сигареты, кожу и меха, лекарства);

- перепродают чужие товары;

- нанимают работников с оформлением трудового договора;

- работают в интересах других лиц на основе договоров посредничества, комиссии или агентских договоров;

- ведут предпринимательскую деятельность, облагаемую НДФЛ;

- применяют другие специальные налоговые режимы (упрощенную систему налогообложения, патент и другие);

- работают госслужащими (кроме случаев, когда они сдают квартиру в аренду). [5]

По данным ФНС, самозанятые в России в основном работают таксистами, занимаются доставкой товаров, сдают квартиры в аренду, оказывают ремонтные и маркетинговые услуги, продают продукцию собственного производства. [1] Список возможных профессий для самозанятых достаточно широк: это репетиторы, переводчики, фотографы, сантехники, мастера маникюра, тренеры, копирайтеры и другие специалисты.

Татьяна Нечаева юрист hh.ru, эксперт по трудовому праву

«Следует помнить, что самозанятость — налоговый режим, а индивидуальное предпринимательство — статус физлица. Прежде чем оформлять самозанятость или ИП, необходимо понять, какие бизнес-цели вы преследуете.

Максимальный годовой доход самозанятого — 2,4 млн руб., в то время как лимит по доходам для ИП на упрощенной системе налогообложения — 219,2 млн в год, на патенте — до 60 млн руб. в год, на общей системе налогообложения — без ограничений.

Самозанятому также недоступен найм сотрудников, а ИП на УСН может иметь в штате до 130 работников, на патенте — до 15, на ОСН — без ограничений».

Зарегистрировать статус плательщика НПД могут физические лица с 16 лет или с 14 лет, если у подростка есть разрешение родителей или он признан полностью дееспособным. [10]

Платить налог на профессиональный доход в России разрешено гражданам стран Евразийского экономического союза (Армения, Белоруссия, Казахстан, Киргизия). Для этого нужно оформить российский ИНН.

Самозанятыми могут быть налоговые нерезиденты (граждане России, находящиеся за рубежом более 183 дней в течение года), которые продолжают работать с российскими заказчиками. [11]

Марина Воронина адвокат Адвокатской палаты города Москвы

«Даже если самозанятый стал нерезидентом РФ, он может продолжать платить НПД, например, в случае сдачи в аренду жилья в РФ, либо с иной допустимой деятельности. То есть либо сам самозанятый находится и осуществляет деятельность на территории РФ, либо его заказчики (покупатели)».

Как оформить самозанятость

Получить статус самозанятого можно через приложение «Мой налог» и его веб-версию на сайте ФНС, портал «Госуслуги» или приложение банка. Процедура оформления во всех случаях дистанционная.

Shutterstock

Приложение «Мой налог» или сайт ФНС

- Установите приложение «Мой налог» (AppStore и Google Play) или зайдите в личный кабинет плательщика НПД на сайте ФНС.

- Создайте личный кабинет. В приложении для этого необходимо отсканировать паспорт камерой смартфона и загрузить свое фото. Если вы регистрируетесь через сайт ФНС, потребуется указать ИНН и пароль от личного кабинета налогоплательщика.

- Укажите регион, в котором вы работаете как самозанятый, и вашу деятельность.

- Дождитесь подтверждения статуса самозанятого.

Сайт «Госуслуги»

- Зайдите на портал под своей учетной записью и перейдите во вкладку «Регистрация в качестве самозанятого».

- Подтвердите данные паспорта и ИНН.

- Заполните анкету.

- Отправьте заявление.

- Ответ от налоговой придет в течение пяти рабочих дней, после чего в личном кабинете на «Госуслугах» вы получите уведомление.

Приложение банка

Этот способ регистрации удобнее и быстрее, потому что не нужно сканировать и прикреплять документы: у банка уже есть необходимые данные, с вашего согласия он отправит их в налоговую.

Подробные инструкции, как оформить самозанятость, есть на сайтах Сбербанка, Альфа-банка, Тинькофф. Перечень всех организаций, которые предоставляют услуги по регистрации, есть на сайте ФНС.

Как стать фрилансером и хорошо зарабатывать на этом. 10 первых шагов

Коротко о самозанятости

- Статус самозанятого позволяет легализовать доходы на территории России людям, которые работают на себя.

- Есть несколько ограничений: нельзя нанимать сотрудников, сотрудничать с бывшим работодателем, получать доход больше 2,4 млн руб. В этом случае лучше оформить ИП.

- Самозанятые платят налог на профессиональный доход: 4%, если средства получены от физлиц, и 6% — от юрлиц и ИП. Размер налога вычисляется автоматически. Ставки не повысятся до 2028 года. [12]

- Получить статус плательщика НПД можно удаленно через приложение «Мой налог», сайт ФНС, «Госуслуги» или приложение банка.

- Самозанятому не начисляются пенсионные баллы, если он не делает взносы в ПФР самостоятельно.

Источник: www.rbc.ru

Кто такие самозанятые граждане и какие налоги они платят

Самозанятые — это граждане, которые работают сами на себя, без наемных работников. Они перешли на специальный налоговый режим — НПД, и теперь экономят на налогах. Им не нужно сдавать отчетность и заполнять декларации, платить страховые взносы и оформлять ИП. А еще они совмещают самозанятость с обычной работой без перерывов в трудовом стаже.

Стать самозанятым просто: зарегистрируйтесь онлайн за 2-3 минуты. Если сомневаетесь — эта статья для вас. Разбираемся, что означает «самозанятые граждане» и выгодно ли в 2021 году переходить на НПД.

Хотите стать самозанятым?

Станьте самозанятым онлайн с помощью удобного сервиса от Сбербанка. Дополнительные преимущества от Сбербанка — в подарок.

Кто такие самозанятые граждане

Определение. Самозанятые — это граждане или ИП, которые встали на налоговый учет и платят налог на профессиональный доход — НПД. На самом деле, в законе отсутствует понятие «самозанятые граждане». Поэтому правильно говорить — плательщики НПД.

Что означает «самозанятые граждане». Это люди, которые самостоятельно находят заказчиков и лично оказывают для них услуги, выполняют работы. Например, ремонтируют сантехнику и строят дома, делают прически и маникюр на дому, сидят с детьми после школы или сдают жилье посуточно. Они самостоятельно занимают себя: не нанимаются по трудовому договору и не привлекают помощников для своей работы. За нее самозанятые граждане получают вознаграждение — профессиональный доход.

Закон о самозанятых. Закон № 422-ФЗ от 27.11.2018 вступил в силу в январе 2019-го. Он ввел режим НПД, установил ставки и правила работы. В нем написано, кто может работать по НПД, что для этого нужно и что может помешать. Специально читать его не нужно — мы достали из него все самое важное и ниже будем неоднократно на него ссылаться.

Зачем нужна самозанятость. Чтобы начать работать официально. С помощью НПД государство легализует граждан с теневыми трудовыми доходами. Им предложили выгодный налоговый режим с небольшими ставками и простую регистрацию. Самозанятые граждане показывают доход от подработок и бизнеса, платят налоги и не получают штрафы за работу без оформления (ст.

14.1 КоАП).

В каких регионах работает «самозанятость». Во всех регионах России. Сразу НПД ввели в 4 субъектах: в Москве, МО, Татарстане и Калужской области. С начала 2020-го к эксперименту присоединили еще 19 регионов. А с 01.07.2020 применять НПД разрешили во всех субъектах, где приняты специальные законы (пп.

3 п.1 ст. 1 закона № 422-ФЗ). 19 октября 2020 года такой закон вступил в силу в Ингушетии, что означает — самозанятые граждане могут официально оформиться по всей России.

Обратите внимание

НПД — это временный эксперимент. Он будет работать 10 лет, до конца 2028 года (п. 2 ст. 1 закона № 422-ФЗ). Затем самозанятые перейдут на иной налоговый режим.

Как работает самозанятость

Как работают самозанятые граждане: как понять, какую отчетность сдавать? В какую налоговую ходить? Где регистрироваться и вести деятельность? Государство упростило основные моменты — никуда ходить и ничего сдавать не нужно. Регистрируетесь онлайн и работаете как раньше.

Как контактировать с ФНС. Дистанционно, через приложение «Мой налог». Его можно скачать на смартфон или пользоваться на сайте налоговой. Лично ходить в ИФНС за квитанциями и справками не нужно.

Как платить налоги по НПД. Тоже дистанционно. Самому ничего считать не нужно. Самозанятый гражданин формирует в приложении чеки, указывает сумму дохода и источники его получения. Все остальное автоматизировано: ИФНС сама посчитает налог, пришлет уведомление и напомнит до какого числа нужно его оплатить.

Платить можно прямо в телефоне. Неудобно — формируйте квитанции и оплатите в банке. А еще можно настроить автоплатеж — нужную сумму спишут с карты автоматически.

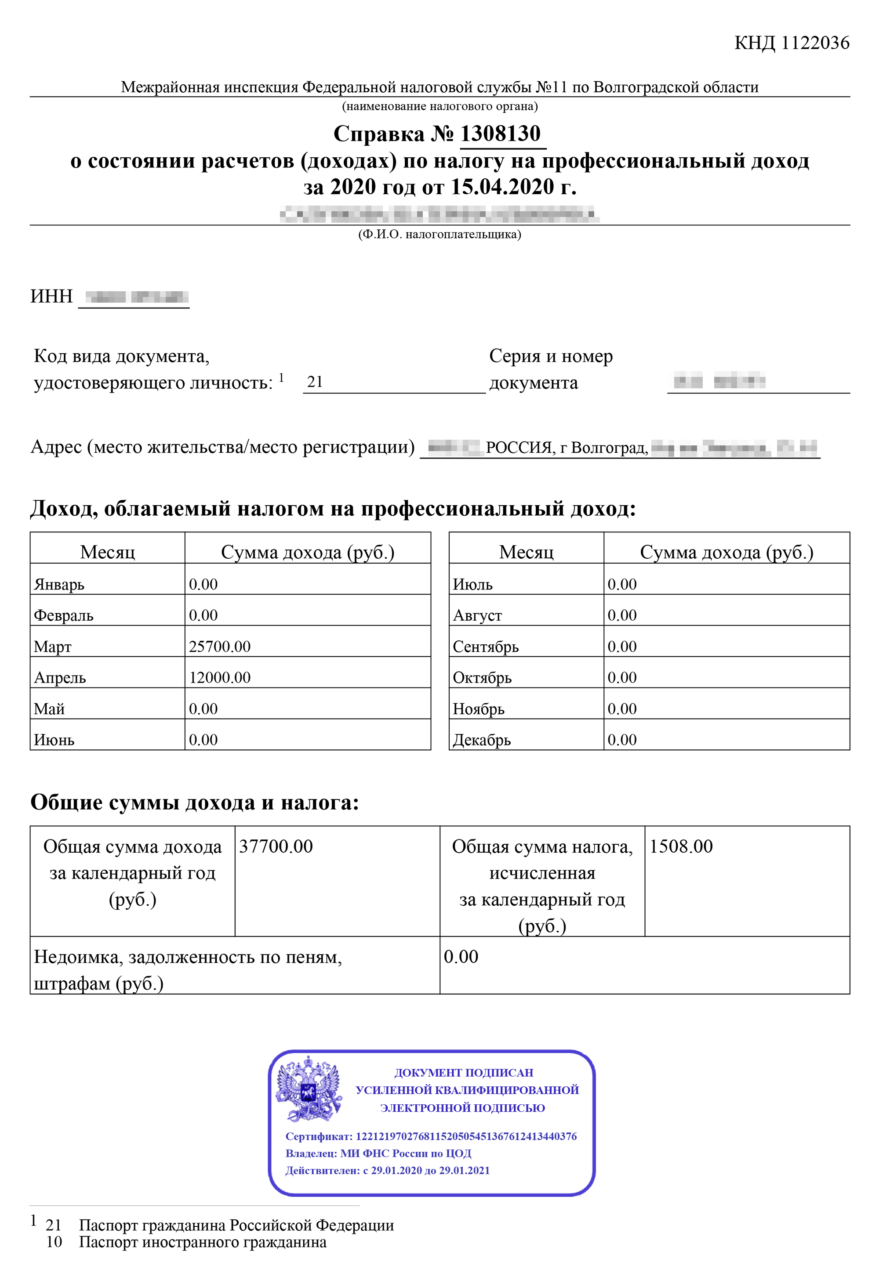

Как сдавать отчетность. Самозанятые граждане в 2021 году не сдают налоговую отчетность. Доходы учитываются автоматически в телефоне. Заполнять и подавать декларацию тоже не нужно. Приложение хранит все важные цифры, суммы по чекам и уведомления.

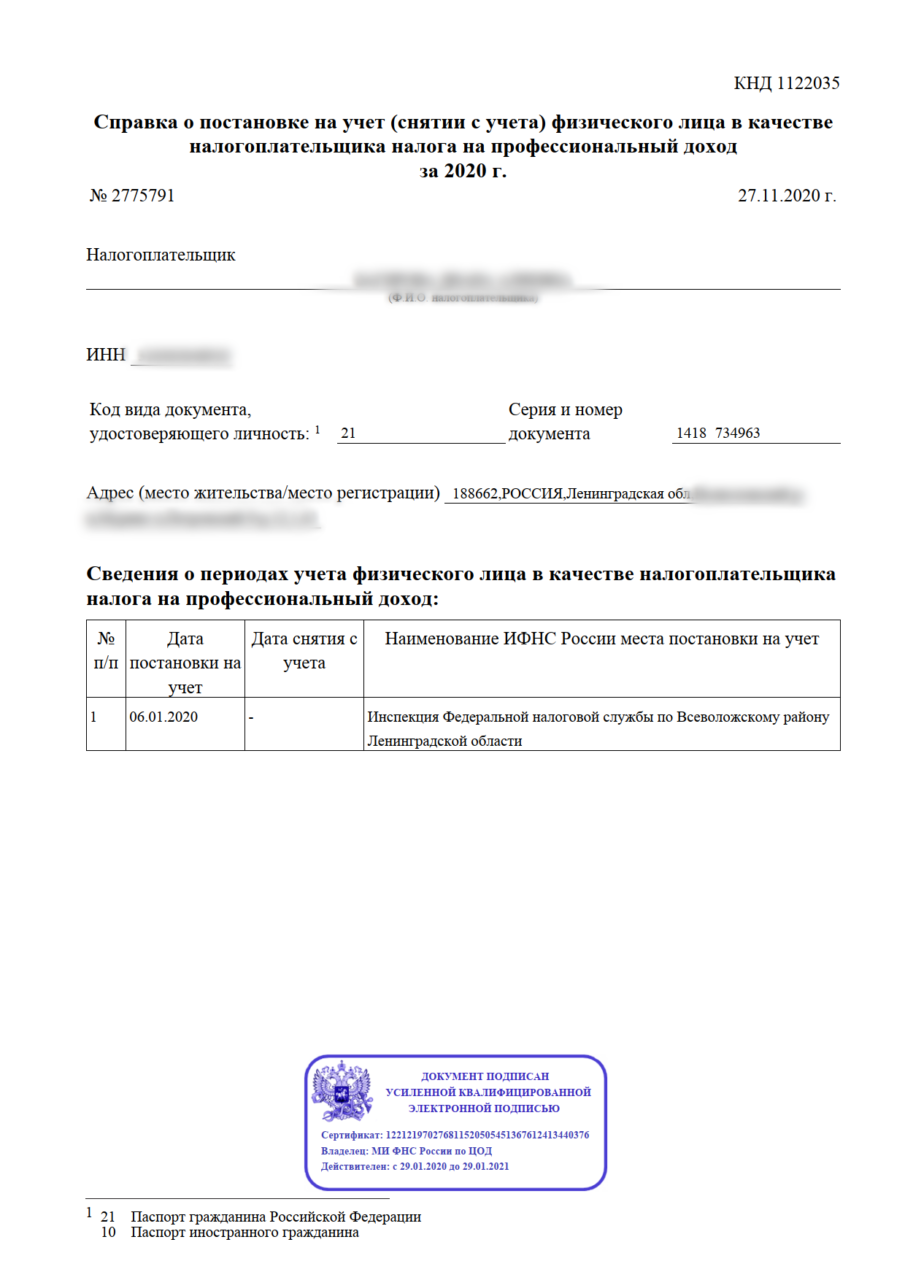

Как получать справки. Опять в приложении. Самозанятым доступны два вида справок:

- о регистрации как плательщика НПД;

- о прибыли за выбранный период.

Они формируются в электронном виде и подписываются ЭЦП. Если нужно, справку отправят на e-mail.

Нужно ли увольняться с основного места работы. Нет, не нужно. Работу по трудовому договору можно совмещать с самозанятостью и так — продолжать копить страховой стаж. С трудовых заработков вы платите НДФЛ, с доходов по самозанятости – НПД. Иногда самозанятость разрешена даже для госслужащих.

Но только в одном случае — если чиновник сдает жилье (пп. 4 п. 2 ст. 6 закона № 422-ФЗ).

Какие налоги платят самозанятые граждане

Только НПД. Этот налог заменяет самозанятым гражданам все остальные. Его начисляют только за периоды, когда были заработки. Если доходов за месяц не было, то и налоги за этот месяц не платим.

Налоговая ставка. Для самозанятых граждан она зависит от источника прибыли (ст. 10 закона № 422-ФЗ):

- 4% — с переводов от граждан;

- 6% — с переводов от предприятий и индивидуальных предпринимателей.

Чтобы ИФНС правильно рассчитала налог, самозанятому придется указывать в приложении, сколько и от кого он получил денег, кто из плательщиков является физлицом, кто ИП, а кто — фирма.

Обратите внимание

Налоговые ставки для самозанятых граждан едины по всей стране и установлены на весь срок действия программы. Регионы и федеральный центр не смогут их поднять до 2029 года (п. 3 ст. 1 закона № 422-ФЗ).

Налоговый вычет. Его предоставляют всем самозанятым автоматически. Писать заявления и подавать декларацию не нужно. Это одноразовый бонус — государство готово на некоторое время снизить самозанятому налоговую ставку (ст. 12 закона № 422-ФЗ):

- до 3% — с переводов от граждан;

- до 4% — с переводов от фирм и ИП.

Льгота действует, пока самозанятый не сэкономит на НПД 10 тыс. рублей. Не успеет израсходовать вычет в 2020-м, льгота переносится на 2021-й. Затем будет действовать стандартная ставка в 4-6%.

Налоговая база. Это все деньги, полученные за выполнение самозанятым услуг и работ (ст. 8 закона № 42-ФЗ). НПД рассчитывается на все доходы, кроме трудовых и полученных от разовых имущественных сделок.

Представим, что самозанятый — строитель Пётр. Он официально работает в подрядной организации, в свободное время выполняет мелкие ремонты. А еще сдает квартиру посуточно. Налоговая база по НПД — доходы от ремонтов и аренды. С зарплаты Петр платит НДФЛ.

Налоговый период. Это срок, за который суммируют прибыль и начисляют НПД. Его рассчитывают помесячно (п. 1 ст. 9 закона № 422-ФЗ).

Уведомление за прошлый месяц ИФНС пришлет в этом месяце до 12 числа. Заплатить налоги нужно в течение 13 дней — до 25 числа.

Пример расчета НПД. Представим, что наш строитель Петр выполнил в ноябре: 4 заказа на мелкий ремонт — по 5 тыс. рублей; 1 заказ от ЖСК — на 15 тыс. рублей; а еще сдал квартиру в аренду физлицам на 8 суток — каждые сутки по 1,5 тыс. рублей. Всего — 47 тыс. рублей. До 12 декабря ему на мобильный придет уведомление с суммой налога 2180 рублей, где:

- по переводам от физлиц за ремонт: 4 заказа × 5 тыс. рублей × 4% =800 рублей;

- по переводам от физлиц за аренду: 8 суток × 1,5 тыс. рублей × 4% =480 рублей;

- по переводам от организаций за ремонт: 1 × 15 тыс. рублей × 6% =900 рублей.

Какие налоги не платят самозанятые граждане

НПД отменяет для самозанятых сразу 3 вида обязательных платежей: НДФЛ, НДС и страховые взносы (п. п. 8, 9, 11 ст. 2 закона № 422-ФЗ).

НДФЛ. Но только с тех доходов, с которых рассчитан НПД. Если самозанятый получил доход, например, от продажи квартиры, НПД на него не распространяется. НДФЛ платить все равно придется.

НДС. Самозанятые не платят НДС. Исключение — импорт продукции из-за границы. При растаможивании товаров самозанятые платят НДС.

Страховые взносы. Их тоже платить не нужно. Это правило работает и для ИП, перешедших на НПД. Взносы на медицинское страхование переводятся автоматически — 37% уплаченного НПД уходит в ФОМС. А вот в ПФР взносов нет совсем.

Их самозанятые граждане могут делать добровольно.

Обратите внимание

В качестве меры поддержки в период пандемии covid-19 правительство вернуло самозанятым гражданам налоги, уплаченные ими в 2019 году. А еще выделило дополнительный бонус — 1 минимальную зарплату на уплату налогов (Постановление Правительства № 783).

Что лучше: быть ИП или самозанятым гражданином

Все зависит от целей и задач, которые нужно решить.

Самозанятость проще и быстрее оформить. У самозанятых граждан нет обязательной отчетности и страховых взносов. Им в отличие от ИП не нужны кассы. ИП и сами могут стать самозанятыми — для этого они просто переходят на НПД в мобильном приложении. И все!

Вот основные отличия этих двух форм деятельности.

| Регистрация | Лично или онлайн. Госпошлина — 800 рублей Срок — 3 дня |

Только онлайн Нет госпошлины Срок — 6 дней |

| Налоги | Зависят от налогового режима | Только НПД |

| Страховые взносы | Обязательные В 2020 году — 41 тыс. рублей + 1% от дохода ˃ 300 тыс. рублей |

Добровольные |

| Отчетность | Есть | Нет |

| Сотрудники | Можно | Нельзя |

| Касса | Нужна, но не всегда | Не нужна |

Чтобы сравнить ИП и самозанятость корректно, нужно знать конкретный налоговый режим, на котором работает ИП. Чаще всего это патентная система — ПСН, или упрощенка — УСН. Они очень сильно отличаются от НПД. Это понятно даже без подробностей, при поверхностном изучении.

| Виды деятельности | Все, кроме запрещенных видов работ | 1 патент — 1 вид. Можно заниматься только разрешенным бизнесом (п. 2 ст. 346 НК) |

Ограничений нет |

| Налоговые ставки | 4-6% | 6% с потенциального дохода | 6-15% |

| Совмещение с другими режимами | Нет | Можно | Можно, но не со всеми |

| Срок применения | Без срока | 1-12 месяцев | Без срока |

| Сотрудники | Нет | До 15 человек | До 130 человек |

| Максимальный доход | 2,4 млн рублей | 60 млн рублей | 200 млн рублей |

| Налоговый учет | Нет | Книга учета доходов и расходов | Книга учета доходов и расходов |

| Декларации | Нет | Нет | Да |

| Касса | Не нужны | Нужна Есть исключения |

Нужна Есть исключения |

Когда выбираете налоговый режим, учитывайте свои задачи и цели. Для многих из них самозанятость может не подойти. Например, если вы нанимаете работников или получаете больше 2,4 млн рублей дохода в год.

Хотите стать ИП, а не самозанятым?

Подготовьте пакетов документов для открытия ИП с помощью удобного конструктора. Это бесплатно.

Кто может стать самозанятым гражданином

Граждане РФ: физлица и ИП, если вид их работы и доходы не попадают под ограничения. Минимальный возраст для перехода на самозанятость — 14 лет. Для оформления НПД несовершеннолетнему нужно разрешение родителей.

Граждане стран ЕАЭС. Это люди с паспортом Беларуси, Армении, Казахстана и Киргизии (п. 3 ст. 5 закона № 422-ФЗ). Они оформляют самозанятость на тех же условиях, что и россияне.

Ограничения по видам работ. Нельзя перейти на НПД, если ваша работа обязательно требует оформления ИП или учреждения юр. лица (п. 6 ст. 2 закона № 422-ФЗ). Например, нельзя осуществлять детективную или охранную деятельность, не получится открыть турагентство и т.д.

А еще есть запрещенные виды деятельности для самозанятых граждан. Нельзя оформить самозанятость, если налогоплательщики (п. 2 ст. 4 закона № 422-ФЗ):

- Продают подакцизные товары. Например, сигареты или коньяк.

- Перепродают товары чужого производства.

- Добывают и продают полезные ископаемые.

- Управляют чужим бизнесом на основании договора поручительства, комиссии или агентского договора.

- Работают курьерами и принимают оплату за чужие товары от заказчиков. Исключение — использование при приеме платежей кассы продавца.

- Состоят на муниципальной или госслужбе. Исключение — аренда жилья.

Разрешенные виды деятельности. Любая другая профессиональная деятельность разрешена для самозанятых граждан. Список профессий в законе отсутствует. Это могут быть любые виды работ и услуг, которые вы оказываете лично, например:

- косметические услуги;

- любой фриланс и удаленная работа в интернете;

- программирование, веб-дизайн, копирайтинг;

- грузопассажирские перевозки;

- бухгалтерский и юридический консалтинг;

- строительство и ремонты;

- обучение детей, репетиторство;

- уход за пожилыми и детьми;

- фото-, видеосъемка;

- арендный бизнес;

- продажа продукции, произведенной на дому и т.д.

Обратите внимание, что ограничения есть и для разрешенных видов работ.

Ограничения по сумме дохода. Нельзя применять НПД, если за текущий год вы заработали больше 2,4 млн рублей (п. п. 8 п. 2 ст. 4 закона № 422-ФЗ). До того, пока заработали 2,4 млн — можно. Когда годовой лимит дохода исчерпан, самозанятый гражданин утрачивает свой статус (п. 19 ст. 5 закона № 422-ФЗ).

В следующем году он сможет снова оформить самозанятость.

Ограничения по видам дохода. Есть перечень доходов, по которым тоже нельзя платить НПД (п. 2 ст. 6 закона № 422-ФЗ). Это доходы от:

- Трудоустройства. Или от бывшего работодателя, по договорам ГПХ, если после увольнения прошло менее 2 лет.

- Продажи недвижимости, автомобилей.

- Продажи личных бытовых вещей. Если продаете старый пылесос на Авито — вы еще не самозанятый.

- Цессии.

- Продажи долей в бизнесе.

- Адвокатских, нотариальных услуг, арбитражной деятельности.

- Сделок с натуральными расчетами. Например, если за работу вам заплатили мешком картошки.

- Совместной деятельности в товариществе или доверительного управления.

Как стать самозанятым в 2021 году

Кто такие самозанятые граждане разобрались. Теперь разбираемся, как перейти на НПД. Нужно просто зарегистрироваться в ФНС.

Куда идти. Никуда идти не нужно — оформляете все онлайн. Есть 3 варианта:

- Приложение «Мой налог».

- Аккаунт на сайте ФНС.

- Уполномоченные банки. Есть кредитные организации, через которые можно быстро и законно оформить самозанятость. А еще в них удобно сразу открыть бесплатный счет для бизнеса.

Счет для бизнеса — бесплатно!

Получите бесплатный счет для бизнеса и еще ряд преимуществ от Сбербанка.

Что делать. Алгоритм регистрации самозанятых граждан зависит от выбранного способа. Например, при регистрации через банк достаточно отправить заявление — все необходимые документы там уже есть. Зарегистрировать в приложении можно в 3 шага:

- Выбрать способ. Если у вас есть аккаунт на Госуслугах — этого достаточно. Нужно просто авторизоваться на сайте, и все — заявление отправлено. Если аккаунта нет — идем дальше.

- Сфотографировать паспорт. С его помощью налоговая идентифицирует вас как гражданина.

3. Сфотографировать лицо. Вместо фотографий 3х4 вы просто делаете селфи. Затем — дать пару согласий и отправить заявление.

ФНС проверить его за 6 дней. Если все в порядке — в приложение придет уведомление о регистрации. Официальное уведомление в письменном виде пришлют по почте. Вот как оно будет выглядеть.

Ждать уведомления не нужно. Начать работать можно и до принятия решения. ИФНС ставит самозанятых на учет с момента подачи заявления (п. 10 ст.5 закона № 422-ФЗ).

Источник: dokia.ru

Налог для самозанятых: как он работает, и сколько надо платить

Самозанятость — удобный и выгодный режим. Налогоплательщику не надо платить страховые взносы, не надо сдавать отчетность, а налог рассчитается автоматически в приложении. Расскажем, как рассчитывается сумма налога для самозанятых, и как его уплачивать.

Размер налога

- 4% — от физических лиц;

- 6% — от юридических лиц или индивидуальных предпринимателей.

Например, Елена — фотограф. Она провела фотосессию на детском дне рождения и получила за свою работу 20 000 руб. от Павла, отца именинницы.

Сумма налога составит: 20 000 * 4% = 800 руб.

Затем она провела фотосессию на корпоративной вечеринке и получила оплату также 20 000 руб., но от компании ООО «СтройОпт».

Сумма налога составит: 20 000 * 6% = 1 200 руб.

Доход одинаковый, а налог разный, так как в первом случае доход получен от физического лица, а во втором случае — от юридического лица.

Оплату от клиентов можно получать как наличным, так и безналичным способом. Налог считается только с доходов от профессиональной деятельности, которую самозанятый указывает в приложении после формирования чека или счета.

После указания полученного дохода самозанятому не надо самому рассчитывать налог. При создании в приложении «Мой налог» чека или счета необходимо указать, кто оплачивает оказанную услугу (товар): физическое лицо или юридическое лицо/индивидуальный предприниматель. Далее приложение само рассчитает налог.

Выбирайте комфортные условия и работайте спокойно с платформой для самозанятых Наймикс . Более 200 видов деятельности и тысячи заказчиков — предлагайте свои услуги или находите заказы с подходящей ставкой, удобными графиком и локацией.

Налоговый вычет

Налог на профессиональный доход еще выгоднее на старте благодаря налоговому вычету.

С момента регистрации самозанятому предоставляется налоговый вычет в размере 10 000 руб., а ставки составляют 3% вместо 4% от физических лиц и 4% вместо 6% от юридических лиц и ИП. Пока данный вычет не истратится полностью, ставки налога остаются пониженными.

Как это работает?

Например, Елена из примера выше только зарегистрировалась в качестве самозанятой и имеет право на налоговый вычет в размере 10 000 руб.

Сумма налога с оплаты от физического лица Павла составит: 20 000 * 3% = 600 руб. (вместо 800 руб., если бы применялось 4%, т. е. вычет составил 200 руб.).

Сумма налога с оплаты от юридического лица ООО «СтройОпт» составит: 20 000 * 4% = 800 руб. (вместо 1200 руб., если бы применялось 6%, т.е. вычет составил 400 руб.).

Вычет используется при расчете налога автоматически . В приложении можно только следить за размером оставшегося вычета.

Каждый плательщик НПД применяет налоговый вычет в своем темпе в зависимости от размеров своего дохода. Для кого-то пониженные ставки будут действовать несколько месяцев, а для кого-то — несколько лет.

Например, самозанятый IT-специалист получил две оплаты от компании в размере 250 000 руб. Налог составил: 500 000 * 4% = 20 000 руб. (вместо 30 000 руб., если бы применялось 6%).

Налоговый вычет составил 10 000 руб. Далее налог с доходов будет рассчитываться по ставкам 4% и 6% в зависимости от статуса заказчика.

Лимит дохода самозанятого

Важно помнить и о лимите годового дохода. Максимальный доход за год у самозанятых составляет 2,4 млн руб. Отдельных ограничений по ежемесячному доходу нет. Когда лимит будет исчерпан, применять режим самозанятого в текущем календарном году станет невозможно.

В этой ситуации исполнитель-физическое лицо может продолжить сотрудничество с юридическими лицами и ИП на основании гражданско-правового договора. При этом у заказчика возникнут дополнительные расходы: он будет удерживать за бывшего самозанятого НДФЛ и уплачивать страховые взносы.

С началом нового календарного года лимит самозанятого по доходам обнулится и будет действовать опять до достижения предельной суммы. На текущий момент в органах власти обсуждается возможное повышение суммы лимита с 2023 года.

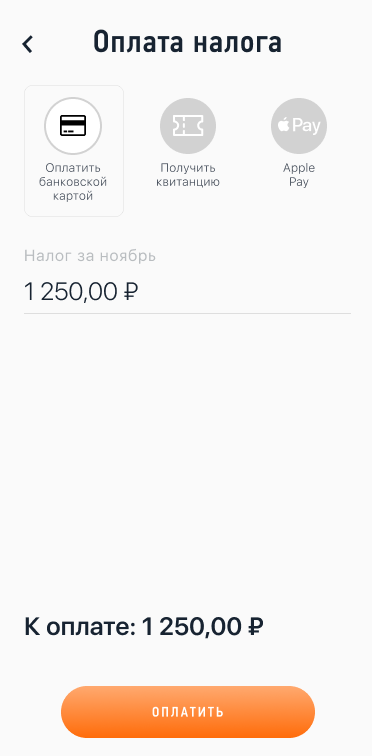

Способы уплаты налога

Налог на профессиональный доход уплачивается до 25 числа месяца, следующего за истекшим налоговым периодом.

В приложении «Мой налог» не позднее 12 числа месяца, следующего за налоговым периодом, приходит уведомление от налоговой о сумме налога.

Далее налог можно уплатить двумя способами:

- банковской картой;

- получить квитанцию для оплаты в банке лично.

Для оплаты банковской картой необходимо указать ее реквизиты.

Также через приложение «Мой налог» можно подключить автоматическую уплату налога через банковский счет. Для этого необходимо предоставить налоговой инспекции права:

- Отправлять в обслуживающий банк поручения на списание и перечисление средств с банковского счета плательщика в счет уплаты налога.

- Получать из банка необходимую информацию для инспекции для реализации их полномочий.

Согласно п. 1 ст. 45 НК налог за плательщика НПД может уплатить третье лицо, но потом это лицо не сможет вернуть налог из бюджета.

Самозанятый вправе также уполномочить заниматься уплатой налога на профессиональный доход банк или оператора электронной площадки .

Операторы электронных площадок — компании, которые оказывают с помощью интернета услуги по установлению контактов и заключению сделок по реализации работ, услуг, товаров между исполнителями и заказчиками.

Работая через уполномоченных операторов, налоговая отправляет уведомление об уплате налога непосредственно оператору, уплата налога также происходит автоматически через оператора.

Сервис Наймикс — удобная платформа для официального взаимодействия между компаниями и самозанятыми, осуществляющими профессиональную деятельность. Сервис позволяет значительно упростить все вышеуказанные операции и отслеживать взаиморасчеты с государством и заказчиком.

Платформа имеет статус уполномоченного оператора, осуществляющего информационный обмен с ФНС России, а также входит в официальный реестр операторов персональных данных.

- нпд

- налог на профессиональный доход

- самозанятые

- налоговый вычет по НПД

- Наймикс

Источник: www.klerk.ru