Как оплачиваются командировочные дни работника: из среднего заработка или просто выдается зарплата? Как гласит ст. 167 ТК РФ, при направлении сотрудника в поездку ему гарантируется сохранение рабочего места и среднего заработка (п. 9 Положения № 749 от 13.10.2008), а также возмещение расходов. Поэтому за время нахождения в командировке ему следует выплатить такой заработок.

Оплата командировки, как правило, производится в день зарплаты. Бухгалтерия рассчитывает среднюю сумму, которую сотрудник мог бы получить на своем трудовом месте, а затем выдает ее вместе с авансом или оплатой за месяц.

Что такое средний заработок

Средний заработок (СЗ) — это средняя сумма выплаченных работодателем в пользу работника в расчетном периоде заработной платы, иных выплат и вознаграждений.

Порядок расчета СЗ обозначен ст. 139 ТК РФ и Постановлением Правительства от 24.12.2007 № 922. При любом режиме труда расчет такой заработной платы сотруднику производится исходя из фактически начисленной ему зарплаты и фактически отработанного им времени за 12 календарных месяцев, предшествующих периоду, в течение которого за трудящимся сохраняется средняя зарплата. Средний дневной заработок определяется по формуле:

Игры для радостного настроения

Средняя зарплата для командировки рассчитывается с помощью простой формулы: средняя дневная заработная плата умножается на количество дней работы вне основного места:

Пример расчета

Приведем пример: инженер Петров Семен Николаевич ежемесячно получает заработную плату в размере 30 000 рублей. Его годовой доход составляет 360 000. Среднее количество рабочих дней составляет 191 день в год. Командировка длилась 4 рабочих дня. Среднедневной доход работника в этом случае: 360 000 / 191 = 1884 руб.

За поездку Семен Николаевич получит 1884 × 4 = 7536 руб.

Так как все дни были трудовыми, он ничего не потеряет в доходе.

Также, помимо рабочего времени, руководитель предприятия должен оплатить расходы трудящегося во время деловой поездки (например, затраты на проездные билеты, аренду гостиничного номера, питание). Оплата командировочных производится только в том случае, если у работника есть на руках оправдательные документы, подтверждающие расходы.

Вебинар Расчёты с сотрудниками в ЛНР, ДНР, Херсонской и Запорожской областях

Есть такое право

Не все сотрудники имеют право получить больничное пособие в 100% размере от среднего заработка, так как показатель зависит от страхового стажа.

А иногда начисление таких пособий происходит исходя из МРОТ. Поэтому на помощь такому персоналу приходит доплата по больничному листу до среднего заработка.

При временной потере трудоспособности работнику выплачивают больничное пособие, исчисляемое на основании среднего заработка. За расчетный период берут два года, предшествующих году наступления страхового случая.

Фонд социального страхования ограничивает значение, при котором дни отсутствия оплачивают. Так, в 2021 году максимальный доход за расчетный период равен:

- Является ли больничный лист доходом

- Что делать если продлили больничный по беременности и родам

- Что делать, если работодатель не принимает электронный больничный лист

- Что делать, если не дали больничный лист

- Через сколько дней приходит больничный от ФСС

- Что делать, если в больничном листе не указано место работы

- Учитываются ли больничные при расчете декретных

- 1,388 млн руб. / 730 день (число дней в 2015 + 2021 г.) = 1901,37 руб./день.

Суммы выше этих лимитов не учитывают при расчете больничного и не оплачивают. Но законодательство не запрещает работодателю делать доплату до среднего заработка по больничному листу на недостающую сумму.

Помните: предоставлять сотрудникам такую доплату – это право, а не обязанность работодателя!

Период работы для расчета

Какой период работы следует учесть для расчета СЗ при командировке?

Расчет выполняется исходя из 12 предшествующих месяцев и зарплаты, выплаченной в этот период. Важно помнить, что учитываются исключительно рабочие дни, а не календарные.

Если трудящийся направляется на задание в первый месяц работы на предприятии, то для него СЗ рассчитается за период с первого рабочего дня в фирме до первого дня поездки (п. 7 Положения, утв. Постановлением Правительства РФ от 24.12.2007 № 922).

В подсчет включаются выплаты, предусмотренные действующей системой оплаты труда.

Исключенные дни

В период расчета рабочих дней для определения СЗ не входят:

- дни отпуска;

- дни болезни, подтвержденные листком нетрудоспособности;

- выходные и праздничные дни;

- время отпуска по уходу за ребенком;

- время простоя по вине нанимателя;

- отпуск «за свой счет»;

- время прошлых командировок;

- дополнительные оплачиваемые дни по уходу за детьми с инвалидностью.

Расчет СЗ без учета вышеперечисленных периодов называется с исключенными днями.

Пример расчета для исключенных дней

В данном примере рассмотрен расчет командировочных с исключенными днями, которыми послужили дни ежегодного очередного отпуска.

Командировка длится с 1 по 3 июля 2021 года, рабочих дней — 3. Для расчета надо взять сумму выплат с 01.07.2018 по 30.06.2019. Ежемесячная заработная плата составляет 15 000 рублей:

- за период с 01.07.2018 по 31.03.2019 сотруднику начислено 135 000 рублей;

- с 1 по 30 апреля сотрудник был в отпуске, отпускные составили 15 358 руб. 36 коп.;

- с 1 мая по 30 июня он получил 30 000 рублей;

- итого сумма выплат за 12 месяцев составит 180 358 руб. 36 коп.

Фактически полученная заработная плата:

- 180 358 руб. 36 коп. – 15 358 руб. 36 коп. = 165 000 рублей.

Так как время отпуска в расчет не входит. За период с 01.07.2018 по 30.06.2019 по производственному календарю 247 рабочих дней. 22 из них пришлись на время отпуска. Их в расчет брать не нужно. Все остальные дни сотрудником отработаны полностью. СЗ будет исчислен следующим образом:

- 165 000 / 225 рабочих дней = 733,33;

- 733,33 × 3 рабочих дня командировки = 2199,99 рублей.

Оплата труда при временном замещении

Мнение администрации форума может не совпадать с мнением участников форума.

Администрация форума не несет ответственности за сообщения, размещаемые участниками форума. Работа чата временно приостановлена! Успейте заказать! Работа во время отпуска по уходу за ребенком и стаж на отпуск.

Заблаговременное заполнение трудовой книжки увольняемого работника. Можно уволить за прогул, а можно за “неоднократное неисполнение трудовых обязанностей”. Что выбрать? Приказ о перемещении.

Внесены изменения в ст. Внесены изменения в ч. Прошивка, пломба. Успейте заказать по старым ценам!

Наша политика в отношении обработки персональных данных.

Запомнить меня Регистрация Забыли свой пароль?

Войти как пользователь. Вы можете войти на сайт, если вы зарегистрированы на одном из этих сервисов:. Используйте вашу учетную запись на .

Используйте вашу учетную запись Odnoklassniki.

Используйте вашу учетную запись ontakte для входа на сайт. Используйте вашу учетную запись Яндекса для входа на сайт. Форум кадровиков. Кадровое делопроизводство. Доброго времени суток! Подскажите пожалуйста, как в приказе правильно сформулировать, текст о доплате за исполнение обязанностей отсутствующего работника, и надо ли писать конкретный размер, если следующее: “установить доплату за Вадим А.

Доброго времени суток! Подскажите пожалуйста, как в приказе правильно сформулировать, текст о доплате за исполнение обязанностей отсутствующего работника, и надо ли писать конкретный размер, если следующее: “установить доплату за Вадим А.

Сообщений: Баллов: Регистрация: Цитата Гость пишет: надо ли писать конкретный размер. Спасибо, ну например если согласились на доплату в размере разницы от оклада по совмещаемой должности, указывать полный размер оклада, или именно разницу? Надежда Бекетова. Цитата Гость пишет: Подскажите пожалуйста, как в приказе правильно сформулировать, текст о доплате за исполнение обязанностей отсутствующего работника.

Вопрос: Как правильно начислить зарплату за время исполнения обязанностей директора, находящегося в отпуске?

Обязанности директора возложили на другого работника по приказу с выплатой разницы в окладе. У замещающего обязанности директора и у самого директора разные системы оплаты труда. У замещающего оклад – руб. У директора оклад – 16 руб.

Сомова, бухгалтер, г. Коломна Ответ: Трудовой кодекс РФ не содержит конкретных указаний о системе оплаты труда при временном замещении должностей. В этом случае размер доплаты устанавливается по соглашению сторон ст. В нем говорится, что замещающему работнику выплачивается разница между его фактическим окладом должностным, персональным и должностным окладом замещаемого работника без персональной надбавки.

Временные заместители премируются по условиям и в размерах, установленных по должности замещаемого ими работника п.

Таким образом, разница между фактическим окладом замещающего лица и директорским окладом составит 10 руб. Если замещение осуществлялось с 16 ноября по 27 ноября г.

В ноябре было 20 рабочих дней, из них 10 приходится на период замещения. Сумма доплаты составит руб. Начисление премии зависит от принятой в организации системы премирования, в которой может быть закреплен отдельный порядок начисления премии на разницу в окладах при замещении должностей.

Если положение о премировании на предприятии отсутствует, то доплата в виде премии размер, условия может быть урегулирована по соглашению сторон ст. Так как в приказе указана доплата только в виде разницы в окладе, а про премию не сказано, значит, премия дополнительно к перерасчету не начисляется. Подписано в печать Цитата Гость пишет: Совмещение.

Читают тему гостей: 1 , пользователей: 0 , из них скрытых: 0. Корзина 0 товаров на сумму 0 руб. Электронная газета по кадровому делопроизводству Новости трудового законодательства Летний легкий курс основ кадрового делопроизводства для новичков – Уведомления о скидках и акциях Новости сайта.

Мини-тест “Перенесение ежегодного оплачиваемого отпуска”.

Пройти тест Все тесты сайта. Книги по кадровому делопроизводству.

Журналы учета и регистрации. Наша политика в отношении обработки персональных данных Все права защищены.

Запомнить меня. Забыли свой пароль?

Журнал “Кадровик-практик” Подписка руб. Форум кадровиков Форум кадровиков.

Кадровое делопроизводство Оплата за исполнение обязанностей Приветствуем Вас на форуме кадровиков-профессионалов и новичков в кадровом деле , уважаемые коллеги!

На нашем форуме уже более На большинство вопросов ответы уже даны.

Пожалуйста, будьте взаимовежливы. Наш с Вами форум – для приятного профессионального общения, сотрудничества и взаимопомощи. Вадим А V. Надежда Бекетова V.

Начисляются ли на выплату разницы в окладах на период отпуска начальника отдела надбавки работников бюджетной организации — за выслугу лет, персональная надбавка, надбавка за вредность и на каком основании?

Весь сайт Законодательство Типовые бланки Судебная практика Разъяснения Фактура Архив В соответствии с Постановлением Минтруда России от 04.03.1993 N 48, которым утверждено Разъяснение от 04.03.1993 N 4 «О порядке установления доплат и надбавок работникам учреждений, организаций и предприятий, находящихся на бюджетном финансировании» размеры доплат и надбавок стимулирующего характера, в том числе за выполнение работ, не входящих в круг основных обязанностей работника, в пределах средств, направляемых на оплату труда, определяются учреждениями, организациями и предприятиями, находящихся на бюджетном финансировании, самостоятельно.

Размеры доплат и надбавок работников максимальными размерами не ограничиваются и определяются в зависимости от качества и объема работ, выполняемого ими.

При этом следует иметь в виду, что квалификация работников и сложность выполняемых ими работ (наличие квалификационной категории, почетного звания, ученой степени и др.) учтены в размерах ставок и окладов, определенных на основе Единой тарифной сетки.

Дополнительная оплата труда за выполнение обязанностей временно отсутствующих работников (в нашем случае сложилась именно такая ситуация) гарантирована ст.87 КЗоТ РФ.

Работникам, выполняющим на одном и том же предприятии, в учреждении, организации наряду со своей основной работой, обусловленной трудовым договором (контрактом), обязанности временно отсутствующего работника без освобождения от своей основной работы, производится доплата за выполнение обязанностей временно отсутствующего работника (далее по тексту — доплата за замещение). Таким образом, действующим законодательством гарантирована доплата, а не выплата разницы в окладах. Данный факт имеет существенное значение для расчета доплат, которые могут быть установлены работникам по основной профессии (должности).

Размеры доплат за выполнение обязанностей временно отсутствующих работников устанавливаются администрацией по соглашению сторон.

При этом следует обратить внимание на следующее: 1) в случае если обязанности руководителей возлагаются на их заместителей или помощников, доплаты не производятся, так как сами обязанности по должностям заместителей и помощников, а также их статус подразумевают собой выполнение в отсутствие руководителей (начальников) их обязанностей; 2) так как в смете расходов бюджетной организации (фонде заработной платы) предусматриваются ассигнования исходя из штатной структуры организации из расчета установленных работникам должностных окладов, надбавок и доплат, то на производство доплат за выполнение обязанностей временно отсутствующих работников (в частности, находящихся в отпуске и получающим средний заработок из того же фонда) может быть направлена только экономия по фонду заработной платы, достигнутая в результате высвобождения работников (наличие вакантных должностей), болезни работников (пособия по государственному социальному страхованию оплачиваются за счет Фонда социального страхования, а не фонда заработной платы) или отпусков работников без сохранения заработной платы. В противном случае без дополнительных ассигнований бюджетная организация превысит расходы на оплату труда, что в условиях бюджетного финансирования не допускается. Таким образом, работникам, выполняющим обязанности временно отсутствующих сотрудников, распоряжением администрации может быть установлена доплата за выполнение дополнительных работ (обязанностей) без ограничения суммы, но с соблюдением режима экономии бюджетных ассигнований и разумной оплаты за дополнительно выполняемые работы (обязанности).

Замещение оформляется приказом руководителя с указанием замещаемой профессии (должности), объема дополнительной работы, размера доплаты и срока.

Оформление отмены или уменьшения доплаты за замещение также осуществляется приказом по предприятию. В связи с тем что размер доплаты за замещение определяется по согласованию сторон с учетом объема дополнительно выполняемых работ, то другого рода доплаты, на которые работник имеет право по основной профессии (должности) (в том числе доплата за выслугу лет, персональная надбавка, доплата за вредность) на доплату за совмещение не начисляются, да и это не предусмотрено действующим законодательством. Наличие у работника права на персональную доплату, или доплату за вредность, или наличие продолжительного стажа работы могут быть учтены при установлении размера доплаты за замещение.

Что касается производства надбавки за вредность за работу на персональном компьютере, то здесь следует отметить тот факт, что действующим законодательством льгот сотрудникам, непосредственно связанным с работой на персональных компьютерах, за условия труда действующими положениями не предусмотрены (смотрите, например, Письмо Федерального фонда обязательного медицинского страхования от 09.02.1996 N 577/91-И «О льготах за работу на персональных ЭВМ», основанное на обращении Фонда в Минтруд России). На администрацию предприятий, в свою очередь, возлагается обязанность по созданию нормальных условий труда для работников, труд которых связан с персональными компьютерами. Для создания нормальных условий труда следует руководстWowаться Временными рекомендациями НИИ труда по совершенстWowанию условий труда операторов за дисплеями (1986 г.), а также Временными санитарными нормами и правилами для работников вычислительных центров, утвержденными Министерством здравоохранения СССР (1988 г.), которыми предусмотрены требования к организации рабочих мест, рациональные режимы труда и отдыха и др.

Вместе с тем на основании ст.5 КЗоТ РФ администрации предприятий, учреждений и организаций вправе устанавливать за счет собственных средств дополнительные, по сравнению с законодательством, трудовые и социально — бытовые льготы для работников коллектива или отдельных категорий работников. В бюджетных учреждениях и организациях на такие цели могут быть направлены средства, полученные от оказания платных услуг, не относящихся к предпринимательской деятельности (например, в образовательных учреждениях) или средства, полученные от занятия предпринимательской деятельностью. Бюджетные средства для предоставления дополнительных льгот направлены быть не могут.

Таким образом, следует поставить под сомнение правомерность производства доплаты за работу на персональном компьютере в том случае, если она осуществляется за счет бюджетных ассигнований. Порядок оплаты временного замещения можно проиллюстрировать на следующем примере.Пример.

Начальнику отдела бюджетной организации (должностной оклад согласно штатному расписанию — 850 руб.) с 1 ноября предоставлен ежегодный отпуск в 24 рабочих дня по 27 ноября. Работник, кроме того, имеет право на получение надбавки за выслугу лет в размере 30%, а также надбавки за сложность, напряженность и специальный режим работы в размере 20% от должностного оклада. Согласно штатной структуре должность заместителя начальника или помощника не предусмотрены.

На время отпуска выполнение обязанностей начальника возложено на старшего сотрудника отдела (должностной оклад по штатному расписанию — 680 руб.). Работнику также выплачиваются: надбавка за выслугу лет — 25%, персональная надбавка — 250 руб. За счет средств, полученных от разрешенной платной деятельности, работнику установлена доплата за работу на персональном компьютере в размере 12%.

При установлении размера доплаты за замещение должны быть учтены: 1) размер экономии по фонду оплаты труда бюджетной организации, достигнутый на дату убытия начальника отдела в отпуск. Все штатные должности организации заняты. Допустим, в течение года согласно расчетной ведомости по средствам Фонда социального страхования работники проболели всего 82 чел.-дня, в результате чего по фонду заработной платы достигнута экономия по временно свободным должностям в 4100 руб.; 2) заработок начальника отдела кадров согласно фонду заработной платы за отсутствующие 24 дня отпуска (или около 20 рабочих по графику пятидневной рабочей недели) составит около 1215 руб., а из расчета должностного оклада — 810 руб.

3) доплата за замещение должна быть ограничена суммой в 4100 руб.

(в противном случае может быть перерасход по фонду оплаты труда) и 810 руб.

(доплата за выслугу лет и надбавка за специальный режим работы носят адресный характер, поэтому не рекомендуются к расчету) при условии, что на работника возложено выполнение обязанностей в объеме 100% работ. Превышение суммы в 810 руб. будет означать тот факт, что оплата замещения превысит оплату труда начальника отдела, предусмотренную штатным расписанием, что чисто теоретически является маловероятным и нежелательным.

Учитывая тот факт, что теоретически выполнение обязанностей в объеме 100% работ по должности начальника поручить замещаемому работнику невозможно, администрацией принято первоначальное решение об установлении доплаты в размере 70%, то есть в размере 570 руб. (810 x 70%). Однако в связи с наличием у работника права на персональную надбавку, а также то, что выполнение обязанностей по должности начальника отдела также предусматривает разработку документов на ПК, размер доплаты повышен до 700 руб.

Заработная плата за ноябрь старшего сотрудника составит: должностной оклад — 680 руб.; надбавка за выслугу лет — 170 руб. (680 x 25%); персональная надбавка — 250 руб.; доплата за работу на ПК — 81 руб.

60 коп. (680 х 12%); доплата за замещение — 700 руб.; Всего: 1881 руб.

60 коп.Подписано в печать 15.12.1999 «Консультант Бухгалтера», 2000, N 1

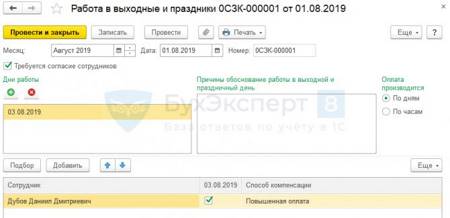

Оплата командировки в выходной день

Средний заработок во время командировки выплачивается за рабочие дни, согласно графику организации. Если даже командировка длительная, то за выходной выплачиваются только суточные. Средний заработок в этом случае не положен. Ведь работник не работает в выходные дни, а отдыхает (пункт 9 Положения о командировках).

Из этого правила есть исключение. Если сотрудник все-таки в выходной или праздничный день находясь в командировке работал или был в пути, то за это время нужно произвести оплату как за работу в выходной день. ТК РФ предусматривает два порядка оплаты за работу в выходные и праздничные дни:

- в одинарном размере тарифной ставки, если работник берет дополнительный выходной (отгул);

- в двойном размере, если работник отгул брать не будет.

Порядок выплат доплаты и надбавки

Надбавки к заработной плате являются желанием работодателя, их он выплачивает по доброй воле. Если в прошлом месяце к заработной плате была прибавлена некая сумма за выработку, а в следующем месяце нет, то обращаться с жалобой в контролирующие органы нет смысла.

Доплаты осуществляются не по желанию руководства, а по требованию нормативной документации. Если работодатель не выплачивает дополнительные суммы, например, за вредность, на него можно пожаловаться в инспекцию по труду, прокуратуру или суд.

В каких случаях работодатель обязан выплатить надбавки

Существуют определённые категории работников, которым работодатели обязаны ежемесячно платить надбавки. Не всегда их сумма будет одинаковой, но они должны быть начислены. Это:

- Учителя. Ежемесячная сумма зависит от успеваемости учеников, от различных видов внеурочной деятельности, которую проводит педагог, прочее. Размер доплаты определяется на основании оценочного листа.

- Библиотекари. Поощряется активная работа с читателями, возрастающее количество подписок и прочее.

- Воспитатели и прочие работники ДОУ. У каждой дошкольной образовательной организации есть свой премиальный фонд. 60% его распределяется между педсоставом, остальные 40% между прочими сотрудниками.

- Работники культурной сферы.

- Медики и др.

Компенсационные выплаты могут осуществляться при наличии следующих условий:

- Тяжёлые и вредные условия труда. Их «тяжесть и « вредность» определяются результатами оценки.

- Климат. Россия разделена на несколько климатических поясов, в каждый из которых включены конкретные субъекты федерации. Исходя из этого происходит дополнительное начисление денежных средств к заработной плате.

- Ведения трудовой деятельности в ночное время. Некоторым категориям работников, например, беременным женщинам, нельзя работать ночью.

- Транспортировка и экспедирование опасных грузов.

- Прочие законные основания.

Важно! Нормальный график работы в России 5 через 2 дня. Но есть такие производства, которые нельзя останавливать, и трудиться приходится при необычных условиях труда. За это также делаются доплаты.

Ответственность работодателя

Надбавки – это выплаты стимулирующего характера, которые он делает по собственному желанию. За них отчитываться перед сотрудниками он не обязан. Он может объяснить одному работнику, по какой причине у другого доплата большего размера. Он может, но не обязан.

Если руководитель предприятия решит, что в текущем месяце он не будет поощрять своих работников за хорошо выполненную работу, он может этого не делать. Даже если будет жалоба в контролирующие органы и, как следствие, проверка, работодателя к ответственности не привлекут.

Но, если он решит не платить, например, «северные» тем людям, которые работают в соответствующем климате, это не только повод для жалобы, но и повод для привлечения к ответственности. Необходимо обращаться в инспекцию по труду, прокуратуру или в суд. Работодателя обяжут не только произвести все выплаты, но и начислить на них компенсацию и выплатить её.

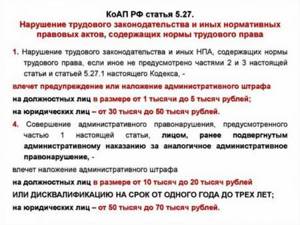

Кроме того, он должен будет заплатить штраф за несоблюдение трудового законодательства.

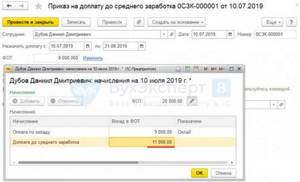

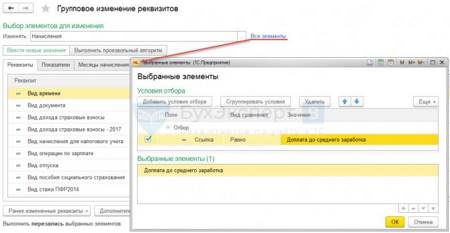

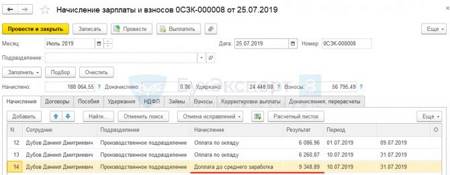

Доплата до среднего заработка

Случается, что СЗ, рассчитанный по представленному выше алгоритму, ниже фактической зарплаты, которую бы получил сотрудник, если бы не был направлен в поездку. Организация имеет право установить иные способы оплаты труда сотрудника в командировке. Например, можно установить, что в случае если рассчитанный средний заработок оказался меньше оклада, то работнику производится доплата до обычного уровня оплаты труда. Этот порядок нужно отразить в локальном нормативном акте. Тогда расходы на доплату до оклада можно будет учесть в составе расходов предприятия.

При установлении иного порядка исчисления оплаты времени нахождения в командировке нужно помнить, что ТК РФ запрещает нанимателям ухудшать положение работника (ст. 8 и 9 ТК РФ). Бухгалтеру после расчета оплаты труда по командировке предстоит сравнить полученный результат с величиной СЗ, исчисленного по правилам, установленным в ТК РФ. Ведь может сложиться ситуация, когда сумма, рассчитанная по внутреннему порядку, окажется меньше СЗ, определенного по вышеописанным правилам.

В таком случае сотруднику следует компенсировать разницу между средним заработком, полагающимся в период командировки по правилам ТК РФ, и оплатой труда, определенной в соответствии с внутренним порядком оплаты командировочного времени. Необходимо прописать этот пункт в трудовом (коллективном) договоре или другом локальном акте, например в Положении об оплате труда сотрудников организации.

Доплата с разницей в окладах расчет

Размеры доплат и надбавок работников максимальными размерами не ограничиваются и определяются в зависимости от качества и объема работ, выполняемого ими.

При этом следует иметь в виду, что квалификация работников и сложность выполняемых ими работ (наличие квалификационной категории, почетного звания, ученой степени и др.) учтены в размерах ставок и окладов, определенных на основе Единой тарифной сетки. Дополнительная оплата труда за выполнение обязанностей временно отсутствующих работников (в нашем случае сложилась именно такая ситуация) гарантирована ст.87 КЗоТ РФ.

Какие еще командировочные выплаты положены сотруднику

Кроме среднего заработка, работодатель должен возместить расходы сотрудника на проезд и проживание в месте командировки. Возмещение расходов производится на основании предоставленных подтверждающих документов:

- авиа и ж/д билетов;

- квитанций такси (при проезде от аэропорта до места назначения, например);

- чеков на покупку ГСМ (если сотрудник по согласованию с работодателем едет на личном транспорте);

- счета гостиниц;

- договоры аренды иных видов жилья.

Также за каждый день командировки работодатель обязан выплачивать суточные. Размер суточных устанавливает коммерческая организация самостоятельно. Их размер нужно утвердить в локальном-нормативном акте (приказе руководителя, положении о командировках).

Бухучет командировочных выплат

Учет расчетов с командированными сотрудниками ведется на счете 71 «Расчеты с подотчетными лицами» (План счетов бухучета, утвержденный Приказом Минфина от 31.10.2000 № 94н). Документально подтвержденные командировочные расходы учитываются в составе расходов текущего периода на затратных счетах.

Проводки по отражению командировочных расходов

| Содержание операции | Дебет | Кредит |

| Выдан аванс на командировку | 71 | 50, 51 |

| Расходы на командировку отражены в составе затрат | 25, 26, 44 | 71 |

| Возвращены неизрасходованные подотчетные суммы | 50, 51 | 71 |

Какие налоги нужно заплатить с оплаты командировки

Средний заработок, выплачиваемый за время командировки, облагается НДФЛ и страховыми взносами аналогично обычной заработной плате. А вот с возмещаемых расходов за проезд и проживание ни НДФЛ, ни страховые взносы не платят.

Особый порядок обложения установлен для суточных. Так, суточные в пределах норматиWow не облагаются ни НДФЛ, ни страховыми взносами. Нормативы установлены пунктом 3 статьи 217 НК РФ:

- 700 рублей — за каждый день командировки на территории России;

- 2500 рублей — за каждый день командировки за границу.

Суммы суточных сверх норматиWow облагаются НДФЛ и страховыми взносами.

Чтобы признать оплату командировочных в составе расходов, учитываемых при расчете налога на прибыль, необходимо, чтобы они были обоснованы и документально подтверждены. Если у вас есть все подтверждающие оплату проезда и проживания документы, а размеры суточных установлены в ЛНА, то препятствий к признанию в налоговых расходах нет.

Как определтить размер доплаты за работника в отпуске

Малая и наибольшая величина фиксированной суммы законодательно не закреплена. Стороны имеют право без помощи других обсудить валютное поощрение.

- подсчитывается число отработанных дней по факту;

- фиксируется сумма выплат, которая была начислена к этому времени;

- средний заработок перемножается с числом дней, положенных работнику на отдых.

- делается расчет среднего размера заработной платы исходя из числа дней по календарю отработанного периода;

Источник: htc-htc.ru

Образец приказа об установлении доплаты до МРОТ в 2020 ― 2021 году

Приказ о доплате до МРОТ — образец данного документа мы приведем в статье — является основанием для начисления работникам, заработок которых не достигает установленного законом минимума, дополнительных выплат. Также мы расскажем о том, на каком основании назначаются подобные доплаты и как составляется приказ о доведении заработка трудящегося до уровня МРОТ.

- МРОТ

- Доплата до МРОТ при работе на условиях неполного рабочего времени

- Как правильно доплатить до МРОТ по требованиям законодательства

- Примерный образец приказа на доведение до МРОТ

- ***

МРОТ

МРОТ, или минимальный размер оплаты труда, — это сумма вознаграждения, которая должна быть выплачена трудящемуся, отработавшему полный рабочий месяц. С 01.01.2021 МРОТ был вновь изменен и в целом по стране составил 12 792 руб. (ст. 3 федерального закона «О внесении…» от 29.12.2020 № 473-ФЗ). Регионы вправе устанавливать свой минимум при условии, что он будет выше указанного значения.

Обратите внимание, что МРОТ по сравнению с прошлым годом увеличен. В 2020 г. он составлял 12130 руб.

Чтобы понять, соответствует ли получаемый работником доход установленному законом минимуму, необходимо выяснить, из чего он складывается. Так, ст. 129 ТК РФ определяет, что заработная плата включает в себя не только оклад, но и компенсационные выплаты, премии и другие надбавки. Это значит, что работодатель вправе установить для работника оклад, размер которого не достигает МРОТ, компенсируя при этом недостающую часть посредством начисления премиальных выплат. Например, если должностной оклад работника составляет 10500 руб., но при этом ему ежемесячно выплачивается премия в размере 40% оклада, нарушения законодательства в действиях работодателя не будет.

Исключением из этого правила являются районные коэффициенты и надбавки, выплачиваемые за стаж работы в условиях Крайнего Севера (раздел 1 обзора Верховного суда РФ практики рассмотрения судами дел от 26.02.2014). Они не учитываются в составе основной зарплаты, поэтому расчет размера доплаты до МРОТ должен осуществляться до их начисления. Более того, сами надбавки рассчитываются исходя из МРОТ, а не из фактического заработка трудящегося.

Доплата до МРОТ при работе на условиях неполного рабочего времени

Работодателю не придется доплачивать до МРОТ, если работник работает:

- неполный рабочий день или неполную рабочую неделю;

- по совместительству.

В этих случаях минимальная сумма, которая может быть выплачена работнику, должна рассчитываться пропорционально отработанному им времени с учетом МРОТ (ст. 285 ТК РФ). Например, сотрудник, работающий полдня, должен получить не менее 50% от 12792 руб., т. е. минимальный размер оплаты его труда составит 6396 руб. И если зарплата, начисленная трудящемуся за этот период, будет меньше полученного расчетного значения, то к ней также придется назначить доплату. Для этого издается приказ о доплате до МРОТ — как правильно доплатить работнику при этом, расскажем ниже.

Как правильно доплатить до МРОТ по требованиям законодательства

Составляется приказ о доплате до МРОТ обычно на бумаге формата А4, хотя иногда для этих целей используются и фирменные бланки с логотипом организации. Унифицированной формы такого документа не существует, поэтому на каждом предприятии он может быть составлен по-разному с учетом положений локальных нормативных актов и внутренней организационной политики.

При этом стоит помнить, что приказ о доплате носит финансовый характер — а значит, является первичным учетным документом. Согласно положениям ст. 9 федерального закона «О бухгалтерском учете» от 06.12.2011 № 402 он должен содержать:

- Наименование предприятия и его реквизиты.

- Наименование документа и дату его составления.

- Указание на установление доплаты до МРОТ.

- Основания для установления такой доплаты (несоответствие размера оклада работников МРОТ, определенному на федеральном или региональном уровне, а также ссылка на нормативно-праWowой акт, обязывающий работодателя выплатить работнику установленную законом зарплату).

- Ф. И. О. и должность работника, если действие приказа распространяется не на всех сотрудников предприятия, а только на конкретного человека.

- Дату начала начисления доплат и продолжительность периода начислений.

- Перечень лиц, ответственных за выполнение приказа и их подписи.

- Дату составления документа.

- Подпись лица, издавшего приказ.

- Печать организации (при наличии).

С приказом стоит ознакомить не только лиц, на которых руководителем возложена обязанность по его исполнению, но и тех работников, оплату труда которых непосредственно затрагивает документ.

Примерный образец приказа на доведение до МРОТ

Задачей работодателя является составление документа, отвечающего всем требованиям законодательства и регулирующего порядок ответа на вопросы, которые могут возникнуть у бухгалтерии при начислении доплат работникам. Для ее решения стоит изучить документы, успешно используемые в практической деятельности других организаций. Примерный образец приказа о доплате до МРОТ может выглядеть следующим образом:

Источник: nsovetnik.ru

Надбавки и доплаты

Получая расчетный лист в бухгалтерии, работник видит, что его зарплата складывается из разных сумм. Помимо базового оклада или тарифной ставки есть также надбавки, компенсации, доплаты, премии. Расскажем о них в статье.

Отчетность, учет, зарплата в удобном сервисе

Сдавайте РСВ и другие отчеты, ведите учет, платите налоги и зарплату в Контур.Бухгалтерии. Сервис сам рассчитает суммы и заполнит формы. Попробовать бесплатно

Какие надбавки и доплаты бывают

- Выплаты компенсационного характера применяются, чтобы возместить работнику дополнительные физические усилия, возможный вред здоровью, временные затраты.

- Выплаты стимулирующего характера устанавливаются работнику за уже имеющуюся квалификацию, достижение запланированных показателей, стаж работы и т.д.

Четкой разницы между определением доплаты и надбавки в основном законе нет, но по сложившейся практике доплату чаще описывают как выплату компенсационного характера, а надбавку как стимулирующего.

Какие документы регулируют надбавки и доплаты

В праWowом поле оплата труда регулируется на уровне федеральных законов и внутренних документов компании.

Централизованно на федеральном и региональном уровне определяются МРОТ, тарифы и оклады для сотрудников бюджетных организаций, компенсации и выплаты работникам в условиях, отклоняющихся от нормальных. В Трудовом кодексе вопросы надбавок и доплат регулируются статьями 147, 151, 348.10, 148, 317, 302.

На уровне предприятия принципы оплаты труда, начисления надбавок и доплат определяется положением об оплате труда, коллективным договором или индивидуальным трудовым договором с работником. Трудовой кодекс в статье 41 определяет, что в коллективном договоре могут быть прописаны принципы выплаты компенсаций и пособий. В индивидуальном трудовом договоре также прописываются условия оплаты труда с учетом всех норм трудового права.

Веб‑сервис для малого бизнеса

Автоматизируйте работу с сотрудниками, сдавайте отчеты и ведите учет в Контур.Бухгалтерии без авралов и рутины.

Обязательные доплаты

Независимо от того, прописаны эти выплаты в трудовом договоре или нет, работодатель обязан начислять некоторые виды доплат и надбавок. За отсутствие таких доплат в заработной плате компания может получить штраф на сумму до 100 000 рублей.

К обязательным относятся доплаты:

- за работу во вредных и (или) опасных условиях труда;

- за совмещение профессий (должностей);

- за расширение зон обслуживания;

- за увеличение объема работы;

- за исполнение обязанностей временно отсутствующего работника без освобождения от своей работы;

- за работу в местностях с особыми климатическими условиями;

- за вахтовый метод работы.

Размеры обязательных доплаты определены также в ТК РФ. Например, минимальная надбавка за работу во вредных и опасных условиях — 4% от оклада. Оплата за сверхурочную работу должна быть не менее 50% в первые два часа и 100% за последующие. За ночные смены (с 22.00 до 06.00) работнику нужно доплатить минимум 20% от оклада.

За работу в выходные и праздники — минимум 100%, если рабочий день совпадает с графиком работника. Для вахтовиков предусмотрена обязательная надбавка, замещающая суточные. Она выплачивается за каждый день пребывания на вахте и за каждый день пути.

Работодатель по своей инициативе может увеличить размер выплат, но не может их сделать меньше, чем прописано в законе.

Надбавки за работу в особых условиях

Для расчета доплаты за работу в особых условия есть такая формула:

время, отработанное в особых условиях * процент надбавки * тариф за рабочий день или час.

Например, монтажник Петров С. В. отработал в октябре 12 рабочих дней на объекте с вредными условиями труда. Компания выплачивает ему 40 000 рублей оклада и обязана начислить не менее 4% надбавки за тяжелые условия труда.

Рассчитаем среднюю оплату за день: 40 000/ 21 = 1905 рублей. На сложном объекте Петров трудился 12 дней, значит за эти дни он заработал — 1905 х 12 = 22957 рублей. Компания обязана начислить минимум 4% надбавки — 22957 х 0,04 = 914 рублей.

К выплатам компенсационного характера также применяются коэффициенты: районные, за работу в пустынных и безводных местностях, работу в высокогорных районах, а также надбавки за стаж работы в районах Крайнего Севера и приравненных к ним.

Расчет зарплаты — это просто!

Авторасчет зарплаты, НДФЛ и взносов в несколько кликов. Отпускные, пособия, удержания. Платежки и отчеты онлайн.

Самый распространенный вид надбавок — региональный коэффициент. Он применяется, когда подсчитаны уже все составляющие заработной платы.

Максимальный размер РК — 2, минимальный — 1,1. Коэффициент для вашей местности вы можете найти в таблице.

Например, Сергеев П. В. работает в Норильске, где районный коэффициент — 1,8. После расчета зарплаты за месяц, куда входит оклад, компенсация за работу в праздничный день и в ночную смену Сергееву было начислено 70 000 рублей х 1,8 = 126 000 рублей. С этой суммы у Сергеева еще будет вычтен НДФЛ 13%. Таким образом, на руки он получит 109 620 рублей.

Надбавки за стаж работы в районах Крайнего Севера и приравненных к ним рассчитываются по более сложной схеме, а зависимости от фактического стажа.

Так как надбавка привязана к стажу, то каждые полгода проходит индексации надбавки и таким образом растут выплаты работнику. Так, после первых 6 месяцев работы надбавка будет 10%, затем каждые отработанные 6 месяцев надбавка увеличивается еще на 10%, пока не дойдет до предельного размера — 80% или 100%.

Территории, приравненные к районам Крайнего Севера, могут увеличивать надбавку раз в год. Таким образом, за северный стаж работник начинает получать деньги только после отработанных 12 месяцев. К ним относятся отдельные районы и муниципальные образования Алтая, Бурятии, Карелии, Коми, Тывы, Забайкальского, Хабаровского, Приморского, Пермского, Красноярского краев, Амурской, Иркутской, Архангельской области, Тюменской областей, а также ХМАО и ЯНАО.

Для молодых специалистов, не достигших 30 лет и до начала работы постоянно проживавших в районах, приравненных к Крайнему Северу, не менее 5 лет применяется двойная надбавка — 20% и действует с первого дня работы.

Например, если Соловьева А.С. постоянно проживала в г. Когалыме, заочно закончила Тюменский университет и вышла на работу тут же, по месту регистрации, то в течение трех лет с момента окончания вуза она считается молодым специалистом и может получать сразу же надбавку 20%.

Надбавки за выполнение обязанностей отсутствующих сотрудников

На время отпусков, болезней, командировок сотрудников их обязанности распределяются среди остальных коллег. Чтобы компенсировать увеличившийся объем задач, работодатель в первую очередь устанавливает стимулирующие выплаты.

На время отсутствия работника есть два основных способа распределить его функционал: на должность отсутствующего временно назначить другого специалиста или обязанности (часть обязанностей) передать его коллегам.

Автоматизируйте работу с сотрудниками

Легко считайте зарплату, НДФЛ, взносы, заводите кадровые документы. Контур.Бухгалтерия сама сделает расчеты, подготовит платежки и создаст отчеты.

Временный перевод на другую должность. В случае временного перевода специалиста на место отсутствующего работника специалист освобождается от выполнения обязанностей по основному месту работы. На время замещения работнику устанавливается такой же оклад, как и у отсутствующего. Например, юрисконсульт получает 30 000 рублей, а руководитель юротдела — 50 000 рублей. Соответственно во время выполнения функций руководителя сотрудник получит зарплату, исходя из этой суммы.

Такой способ выгоден, если приходится замещать своего руководителя и во время его отсутствия получать повышенную заработную плату. Если же работник переходит на другую должность, где зарплата ниже, то работодатель обязан сохранить ему его среднюю зарплату.

Временное совмещение должностей. Еще один вариант замещения — временное совмещение должностей или профессий. В таком случае работник продолжает выполнять свои основные обязанности и дополнительно выполняет обязанности отсутствующего. За совмещение обычно назначается надбавка в виде фиксированной суммы или процента от оклада. Размер доплат за временное совмещение законодательно никак не регламентирован, поэтому точные суммы устанавливает сам работодатель.

Например, на время отпуска бухгалтера по первичной документации его функции выполняет бухгалтер по зарплате. Размер надбавки за совмещение составляет 20 000 рублей в месяц. Бухгалтер по первичке был в отпуске 15 дней, соответственно доплата будет только за эти дни рассчитана по формуле: 20 000/ 21 день х 15 = 20 000/21*15 = 14285 рублей.

На время отпуска секретаря директора его функции выполняет специалист по кадровому делопроизводству. Зарплата у специалиста — 30 000 рублей, за выполнение функций секретаря предусмотрена надбавка 20% за отработанный месяц, т.е. 6 000 рублей. Таким образом специалист получит 36 000 рублей.

Надбавки за использование работником своего имущества

Если работник использует в служебных целях личный автомобиль, телефон, рабочие инструменты, компьютерную технику, то работодатель обязан компенсировать износ (амортизацию) имущества и других средств. Эта обязанность работодателя регламентирована статьей 188 ТК РФ. Размер компенсации прописывается в трудовом договоре или дополнительным соглашением к нему.

Фактически такая компенсация является еще одним видом надбавок. Трудовой кодекс не содержит рекомендаций и норм расчета надбавок и компенсаций за использование личного имущества, поэтому в каждом случае работодатель будет сам договариваться с сотрудником о сумме.

Доплаты лучшим сотрудникам

Работодатель может установить любые доплаты и надбавки к зарплате сотрудников. Об этом в частности говорится в ст. 135 ТК РФ. Фактически сама система оплаты труда может быть полностью разработана работодателем. Главное, чтобы она не противоречила нормам трудового законодательствам и другим праWowым актам, где содержатся нормы трудового права.

Работодатель может установить доплату за выслугу лет (стаж), за отсутствие дисциплинарных взысканий, за научную степень или определенную квалификацию, за полученные награды и звания.

Компания не обязана устанавливать стимулирующие выплаты. Но если по коллективному договору, трудовому договору или иным документам они прописаны, то их обязаны начислять и выплачивать. В противном случае работник имеет право обратиться в суд за возмещением установленных надбавок.

Отчетность, учет, зарплата в удобном сервисе

Сдавайте РСВ и другие отчеты, ведите учет, платите налоги и зарплату в Контур.Бухгалтерии. Сервис сам рассчитает суммы и заполнит формы.

Источник: www.b-kontur.ru