Когда применяются средний заработок и порядок его расчета (Мисникович Л.Н.)

В соответствии с действующим трудовым законодательством работник имеет право на оплату не только отработанного времени, но и отдельных часов и дней, не отработанных им. В этом случае оплата рассчитывается исходя из среднего заработка. Также трудовым (коллективным) договором могут быть предусмотрены дополнительные случаи выплат работнику за неотработанное время или установлены повышенные размеры этих выплат по сравнению с установленными трудовым законодательством. Рассмотрим, в каких случаях, в каком порядке предприятиям общественного питания необходимо рассчитывать средний заработок и какие выплаты при этом стоит учитывать.

В каких случаях необходимо рассчитывать средний заработок

К видам оплаты неотработанного времени, которая рассчитывается исходя из среднего заработка, в частности, относится оплата:

— периода нахождения работника в командировке, а также дней нахождения его в пути (ст. 167 ТК РФ, п. 9 Положения об особенностях направления работников в служебные командировки );

Командировки и служебные поездки. Порядок оформления и оплаты

— ежегодных и дополнительных отпусков (гл. 19 ТК РФ);

— учебных отпусков (гл. 26 ТК РФ);

— сохраняемая по месту основной работы за работниками, привлекаемыми к выполнению государственных или общественных обязанностей (ст. 165, гл. 25 ТК РФ);

— дней медицинского осмотра (обследования), сдачи крови и отдыха, предоставляемого после каждого дня сдачи крови (ст. 186 ТК РФ);

— простоев не по вине работника (ст. 157 ТК РФ);

— времени вынужденного прогула (ст. 394 ТК РФ);

— дополнительных оплачиваемых выходных дней для ухода за детьми-инвалидами (ст. 262 ТК РФ).

———————————

Утверждено Постановлением Правительства РФ от 13.10.2008 N 749.

Необходимо отметить, что средний заработок, используемый для расчета ежегодных, учебных отпусков и других вышеуказанных выплат за неотработанное время, и средний заработок, из которого исчисляются пособия по временной нетрудоспособности, по беременности и родам, ежемесячное пособие по уходу за ребенком до 1,5 лет, рассчитываются по разным правилам.

Размеры пособий по временной нетрудоспособности, по беременности и родам или по уходу за ребенком и условия их выплаты устанавливаются федеральными законами (ст. ст. 183, 255, 256 ТК РФ), а именно:

— Федеральным законом от 29.12.2006 N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»;

— Положением об особенностях порядка исчисления таких пособий, утвержденным Постановлением Правительства РФ от 15.06.2007 N 375.

Средний заработок для оплаты отпусков, дней командировки и других выплат за неотработанное время рассчитывается в соответствии со ст. 139 ТК РФ и Положением об особенностях порядка исчисления средней заработной платы, утвержденным Постановлением Правительства РФ от 24.12.2007 N 922 (далее — Положение N 922). Рассмотрим, с какими сложностями может столкнуться бухгалтер при расчете среднего заработка в данном случае.

Учет МРОТ при расчете среднего заработка в 1С ЗУП 3.1

Расчет среднего заработка

При любом режиме работы расчет средней заработной платы работника производится исходя из фактически начисленной ему заработной платы и фактически отработанного им времени за 12 календарных месяцев, предшествующих периоду, в течение которого за работником сохраняется средняя заработная плата (ст. 139 ТК РФ, п. 4 Положения N 922).

Средний дневной заработок для оплаты отпусков и выплаты компенсации за неиспользованные отпуска исчисляется за последние 12 календарных месяцев путем деления суммы начисленной заработной платы на 12 и на 29,3 (среднемесячное число календарных дней) (ст. 139 ТК РФ). При этом в коллективном договоре, локальном нормативном акте могут быть предусмотрены и иные периоды для расчета средней заработной платы, если это не ухудшает положение работников.

Пунктом 2 Положения N 922 установлен открытый перечень выплат, предусмотренных системой оплаты труда работодателя, которые учитываются при исчислении среднего заработка. В него включены:

— заработная плата, в том числе выданная в неденежной форме (пп. «а» — «г»);

— различные надбавки и доплаты к тарифным ставкам, окладам (должностным окладам) (пп. «к»);

— выплаты, связанные с условиями труда, в том числе выплаты, обусловленные районным регулированием оплаты труда (в виде коэффициентов и процентных надбавок к заработной плате), повышенная оплата труда на тяжелых работах, работах с вредными и (или) опасными и иными особыми условиями труда, за работу в ночное время, оплата работы в выходные и нерабочие праздничные дни, оплата сверхурочной работы (пп. «л»);

— премии и вознаграждения, предусмотренные системой оплаты труда (пп. «н»);

— другие виды выплат по заработной плате, применяемые у соответствующего работодателя (пп. «о»).

При расчете среднего заработка не учитываются выплаты социального характера и иные выплаты, не относящиеся к оплате труда (материальная помощь, оплата стоимости питания, проезда, обучения, коммунальных услуг, отдыха и др.) (п. 3 Положения N 922).

При исчислении среднего заработка из расчетного периода исключается время, а также начисленные за это время суммы, если работник освобождался от работы с полным или частичным сохранением заработной платы или без оплаты в соответствии с законодательством РФ (например, периоды командировки, отпусков, получения пособий по нетрудоспособности и беременности и родам, выходные дни для ухода за детьми-инвалидами и инвалидами с детства и др.) (п. 5 Положения N 922).

Соответственно, в расчетный период включается только время, фактически отработанное работником. Если же расчетный период отработан им не полностью, то неотработанное время, а также денежные суммы, начисленные работнику за этот период, исключаются из расчета среднего заработка (Решение ВС РФ от 22.08.2012 N АКПИ12-942). Следует обратить внимание, что премии, начисленные за период нахождения в командировке (период сохранения среднего заработка), в том числе при наличии сверхурочной работы, при определении среднего заработка не учитываются, поскольку все дни нахождения в командировке исключаются из расчетного периода и не считаются отработанным временем.

Порядок расчета количества календарных дней в неполном календарном месяце (то есть в месяце, из которого исключаются периоды по вышеуказанным основаниям) установлен в абз. 2, 3 п. 10 Положения N 922. Так, если один или несколько месяцев расчетного периода отработаны не полностью или из него исключалось время в соответствии с п. 5 данного Положения, средний дневной заработок исчисляется путем деления суммы фактически начисленной заработной платы за расчетный период на сумму среднемесячного числа календарных дней (29,3), умноженного на количество полных календарных месяцев, и количества календарных дней в неполных календарных месяцах. Количество календарных дней в неполном календарном месяце рассчитывается путем деления среднемесячного числа календарных дней (29,3) на количество календарных дней этого месяца и умножения на количество календарных дней, приходящихся на время, отработанное в данном месяце.

Напомним, что с 02.04.2014 в ч. 4 ст. 139 ТК РФ внесена поправка, согласно которой среднемесячное число календарных дней составляет 29,3 (ранее оно составляло 29,4). Полагаем, что в ближайшее время соответствующие изменения будут внесены и в Положение N 922.

Пример 1. С 01.07.2014 работнику ресторана предоставлен очередной оплачиваемый отпуск на 14 календарных дней. Заработная плата его в расчетном периоде (с 01.07.2013 по 30.06.2014) составляла 50 000 руб. В июле 2013 г. работник 21 календарный день был в командировке (за 10 отработанных календарных дней он получил 16 129 руб.), остальные 11 месяцев расчетного периода отработаны полностью. Рассчитаем сумму отпускных.

Количество календарных дней в июле 2013 г. для расчета отпускных составит 9,45 дн. (29,3 / 31 x (31 — 21)).

Средний дневной заработок составит 1706,49 руб. (50 000 руб. x 11 мес. + 16 129 руб.) / (29,3 дн. x 11 мес. + 9,45 дн.). В расчет не включаются суммы среднего заработка, сохраняемого на период командировки, и сам период командировки.

Сумма отпускных равна — 23 890,86 руб. (1706,49 руб. x 14 дн.).

Пунктами 6, 7, 8 Положения N 922 также установлен особый порядок расчета среднего заработка в случаях, когда в расчетном периоде отсутствует фактически начисленный заработок или фактически отработанные дни либо все дни исключались из расчетного периода на основании п. 5 Положения N 922. В этих случаях средний заработок определяется исходя из:

— суммы заработной платы, фактически начисленной за предшествующий период, равный расчетному периоду (п. 6);

— размера заработной платы, начисленной за фактически отработанные работником дни в месяце наступления случая, с которым связано сохранение среднего заработка, если работник не имел фактически начисленной заработной платы или фактически отработанных дней за расчетный период и до начала расчетного периода (п. 7);

— установленной ему тарифной ставки, оклада (должностного оклада) при невозможности использования вышеперечисленных методов расчета (например, в случае если работник направлен в командировку с первого дня работы) (п. 8).

Пример 2. С 14.07.2014 сотруднице спорт-бара предоставлен очередной оплачиваемый отпуск на 14 календарных дней. В расчетном периоде (с 01.07.2013 по 30.06.2014), а также в периоде, предшествующем расчетному периоду, у нее не было отработанных дней. В июле 2014 г., перед уходом в очередной оплачиваемый отпуск, сотрудница отработала 13 календарных дней, и за эти дни ей была начислена заработная плата в размере 22 580,65 руб.

В данном случае применяется порядок расчета среднего дневного заработка, установленный п. 7 Положения N 922.

Количество календарных дней в июле 2014 г. для расчета отпускных составит 12,28 дн. (29,3 / 31 x 13).

Средний дневной заработок — 1838,82 руб. (22 580,65 руб. / 12,28 дн.).

Сумма отпускных равна 25 743,48 руб. (1838,82 руб. x 14 дн.).

Пример 3. С 01.07.2014 сотруднице ресторана предоставлен очередной оплачиваемый отпуск на 14 календарных дней. В расчетном периоде (с 01.07.2013 по 30.06.2014), а также в периоде, предыдущем расчетному периоду, у нее не было отработанных дней. В период ухода в очередной оплачиваемый отпуск сотрудница также не работала. Оклад установлен в размере 50 000 руб/мес.

В этом случае применяется порядок расчета среднего дневного заработка, установленный п. 8 Положения N 922.

Средний дневной заработок составит 1706,49 руб. (50 000 руб. / 29,3 кал. дн.).

Сумма отпускных равна 23 890,86 руб. (1706,49 руб. x 14 дн.).

Учет премий при расчете среднего заработка

При определении среднего заработка премии и вознаграждения учитываются в следующем порядке (п. 15 Положения N 922):

— ежемесячные премии и вознаграждения — фактически начисленные в расчетном периоде, но не более одной выплаты за каждый показатель за каждый месяц расчетного периода;

— премии и вознаграждения за период работы, превышающий один месяц, — фактически начисленные в расчетном периоде за каждый показатель, если продолжительность периода, за который они начислены, не превышает продолжительности расчетного периода, и в размере месячной части за каждый месяц расчетного периода, если продолжительность периода, за который они начислены, превышает продолжительность расчетного периода. Таким образом, порядок учета этих премий зависит от того, превышает период, за который они начислены, 12 месяцев (расчетный период) или нет, а не от того, начислены ли премии за период, включаемый в расчетный период;

— вознаграждение по итогам работы за год, единовременное вознаграждение за выслугу лет (стаж работы), иные вознаграждения по итогам работы за год, начисленные за предшествующий событию календарный год, — независимо от времени начисления вознаграждения.

В данном случае необходимо также обратить внимание, что под календарным годом понимается период времени с 1 января по 31 декабря продолжительностью 365 либо 366 (в високосном году) календарных дней (п. 5 ст. 2 Федерального закона от 03.06.2011 N 107-ФЗ «Об исчислении времени»). Получается, что к вознаграждениям по итогам работы за год относятся, например, премии за успешную работу в 2013 г. или за период с 01.01.2013 по 31.12.2013. Соответственно, скажем, премия за период с 01.07.2013 по 30.06.2014 не является премией (вознаграждением), начисленной за предшествующий событию календарный год, а считается премией (вознаграждением) за период работы, превышающий один месяц.

Пример 4. Рестораном была начислена премия пропорционально отработанному времени по итогам работы: за I квартал 2014 г. — в апреле 2014 г.; за IV квартал 2013 г. — в январе 2014 г., за III квартал 2013 г. — в октябре 2013 г., за II квартал 2013 г. — в июле 2013 г., за I квартал 2013 г. — в мае 2013 г. Время, приходящееся на расчетный период, отработано сотрудником полностью. Отпуск сотруднику предоставлен в мае 2014 г.

В рассматриваемом случае в расчетном периоде (с 01.05.2013 по 30.04.2014) начислено 5 ежеквартальных премий, то есть продолжительность периода, за который начислены ежеквартальные премии (15 месяцев), превышает продолжительность расчетного периода (12 месяцев).

Какую часть каждой премии учитывать в данном случае, нормы п. 15 Положения N 922 не уточняют, поэтому порядок учета премий целесообразно закрепить в локальном нормативном акте организации (ст. 135 ТК РФ).

По мнению автора, размер месячной части 15-месячного периода может определяться путем сложения сумм 5 премий, начисленных в расчетном периоде, и деления полученной суммы на 15. Полученная таким образом месячная часть должна быть учтена при расчете среднего заработка 12 раз. При этом возможно также учесть 4 большие по размеру премии из 5, чтобы не проводить дополнительные расчеты «месячной части», что соответствует трудовому законодательству, ориентированному на улучшение положения работника.

Если расчетный период отработан не полностью (например, сотрудник пребывал в командировке, в ежегодном отпуске или на больничном), премии, начисленные (п. 15 Положения N 922):

— за фактически отработанное время месяцев, входящих в расчетный период, — учитываются по фактически начисленным суммам;

— в расчетном периоде за месяцы, не входящие в расчетный период, — учитываются при не полностью отработанном расчетном периоде пропорционально отработанному времени в расчетном периоде путем деления фактически начисленной суммы премиальных выплат, подлежащих пересчету, на количество рабочих дней по календарю пятидневной (шестидневной) рабочей недели в расчетном периоде по норме и умножения на количество рабочих дней по календарю пятидневной (шестидневной) рабочей недели, приходящихся на отработанное время (Письмо Минздравсоцразвития России от 26.06.2008 N 2337-17).

Отметим, что в расчет среднего заработка включаются премии и вознаграждения (в том числе выплаты в связи с празднованием профессиональных праздников, юбилейных и памятных дат и по итогам работы), которые отражены в положениях об оплате (премировании) работников организации и начислены в расчетном периоде. Соответствующее разъяснение содержится в Письмах Минфина России от 22.03.2012 N 03-03-06/1/150, Минздравсоцразвития России от 13.10.2011 N 22-2/377012-772. Такие премии приурочены к определенному событию (праздничной дате) и не относятся к конкретному промежутку времени, следовательно, при расчете отпускных их можно учесть в полном объеме.

Индексация среднего заработка в связи с повышением окладов

Средний заработок работников повышается, если повышение в организации (филиале, структурном подразделении) тарифных ставок, окладов произошло (п. 16 Положения N 922):

— в расчетный период, — выплаты, учитываемые при определении среднего заработка и начисленные в расчетном периоде за предшествующий повышению период времени, повышаются на коэффициенты, рассчитываемые путем деления тарифной ставки (оклада), установленной в месяце последнего их повышения, на тарифные ставки (оклады), каждого из месяцев расчетного периода;

— после расчетного периода до наступления случая, с которым связано сохранение среднего заработка, — повышается средний заработок, исчисленный за расчетный период;

— в период сохранения среднего заработка, — часть среднего заработка повышается с даты повышения тарифной ставки (оклада) до окончания указанного периода.

Под структурными подразделениями следует понимать как филиалы, представительства, так и отделы, цеха, участки и т.д. (п. 16 Постановления Пленума ВС РФ от 17.03.2004 N 2). В случае повышения заработной платы конкретному работнику (а не всем работникам) размер сохраняемого среднего заработка не корректируется (Письмо Роструда от 31.10.2008 N 5920-ТЗ).

При повышении среднего заработка учитываются тарифные ставки (оклады), установленные к тарифным ставкам (окладам) в фиксированном размере (проценты, кратность), за исключением выплат, определенных в диапазоне значений (проценты, кратность). При повышении среднего заработка выплаты, учитываемые при определении среднего заработка, установленные в абсолютных размерах, не повышаются.

Пример 5. Заработная плата в организации установлена в виде должностного оклада и ежеквартальной премии за производственные результаты (премия выплачивается в конце каждого квартала) в размере 100% от установленного оклада.

С 01.04.2014 по всем структурным подразделениям организации увеличены должностные оклады на 20%, при этом ежеквартальные премии стали исчисляться исходя из 60% установленного оклада. Заработная плата работника до повышения составляла 50 000 руб., а после повышения стала равняться 60 000 руб. С 01.07.2014 работнику предоставлен очередной оплачиваемый отпуск на 14 календарных дней (расчетный период отработан им полностью).

За расчетный период работник получил 3 ежеквартальные премии в размере 100% от прежнего оклада и 1 ежеквартальную премию размером 60% от нового оклада.

В данном случае коэффициент индексации равен 1,2 (60 000 руб. / 50 000 руб.) и применяется к выплатам, начисленным работнику за период с 01.07.2013 по 31.03.2014.

Таким образом, средний дневной заработок работника равен 2662,12 руб. ((50 000 руб. x 1,2 x 9 мес. + 50 000 руб. x 100% x 1,2 x 3 кв. + 60 000 руб. x 3 мес. + 60 000 руб. x 60% x 1 кв.) / 12 мес. / 29,3 кал. дн.).

Сумма отпускных составит 37 269,68 руб. (2662,12 руб. x 14 дн.).

Доплаты до фактического оклада

Суммы среднего заработка, сохраняемого за работниками в установленных случаях (например, при направлении работника в командировку), и расходы на оплату труда, сохраняемую работникам на время отпуска, относятся к расходам на оплату труда (п. п. 6, 7 ст. 255 НК РФ).

В соответствии с п. 25 ст. 255 НК РФ с учетом ст. 270 НК РФ в составе расходов на оплату труда в целях налогообложения прибыли могут быть учтены виды расходов, произведенных в пользу работника, предусмотренные трудовым договором и (или) коллективным договором, которые отдельно не поименованы в ст. 255 НК РФ. При этом если указанные выплаты не отражены в трудовых и (или) коллективных договорах, такие расходы в целях налогообложения прибыли не учитываются.

В трудовом (коллективном) договоре могут предусматриваться дополнительные условия, более благоприятные для работника по сравнению с установленным трудовым законодательством (ст. ст. 41, 57 ТК РФ).

Поскольку у работодателя имеется обязанность по сохранению за командированным работником средней заработной платы, по мнению автора, работодатель может предусмотреть коллективным или трудовым договором с работником доплату до оклада, если величина месячного оклада больше, чем рассчитанная величина заработной платы с учетом среднего заработка за дни командировки (отпуска)). Такую доплату можно учесть при исчислении налога на прибыль на основании п. 25 ст. 255 НК РФ, если она установлена трудовым (коллективным) договором (Письма Минфина России от 03.12.2010 N 03-03-06/1/756, от 14.09.2010 N 03-03-06/2/164).

Итак, мы выяснили, что Трудовым кодексом установлен объемный перечень случаев, когда за неотработанное время работникам начисляется оплата исходя из среднего заработка за установленный период.

Средний заработок для оплаты отпусков, дней командировки и других выплат за неотработанное время рассчитывается в соответствии со ст. 139 ТК РФ и Положением N 922. При любом режиме работы расчет производится исходя из фактически начисленной работнику заработной платы и фактически отработанного им времени за 12 календарных месяцев, предшествующих периоду, в течение которого за работником сохраняется средняя заработная плата. В коллективном договоре, локальном нормативном акте могут быть предусмотрены и иные периоды для расчета средней заработной платы, если это не ухудшает положение работников.

Также необходимо учитывать установленный перечень выплат, включаемых в расчет средней заработной платы, порядок учета премий и вознаграждений и порядок индексации среднего заработка при повышении окладов работникам.

Работодатель вправе предусмотреть доплату до фактического заработка в трудовом (коллективном) договоре и учесть данную доплату в расходах на оплату труда при исчислении налога на прибыль, если размер месячного оклада работника больше, чем рассчитанная величина заработной платы.

Если вы не нашли на данной странице нужной вам информации, попробуйте воспользоваться поиском по сайту:

Источник: lexandbusiness.ru

Средний заработок: когда нужен и как его считать

В соответствии с законодательством РФ бывают ситуации, когда сотруднику гарантируется оплата по среднему заработку. Средний заработок — средняя величина заработной платы работника за определенный период времени. Это обозначение встречается в разных нормативных документах и используется в разных случаях, но и рассчитывается по-разному для разных выплат.

Варианты расчета среднего дневного заработка

Пособия по временной нетрудоспособности

Пособия по беременности и родам, по уходу за ребенком до 1,5 лет

Отпускные и компенсации за неиспользованный отпуск

Другие выплаты: за время командировки, за дни сдачи крови, выходные дни по уходу за ребенком-инвалидом и т п.

Заработок за 2 года делится на 730

Заработок за 2 года делится на количество календарных дней минус дни исключаемых периодов

Заработок за 12 месяцев делится на среднемесячное число календарных дней в этом периоде (за 1 полный месяц — 29,3)

Заработок за 12 месяцев делится на количество фактически отработанных дней в этом периоде

Все календарные дни периода нетрудоспособности

Все календарные дни отпуска по беременности и родам, отпуска по уходу за ребенком до 1,5 лет (40 %)

Календарные дни отпуска, кроме официальных праздников, перечисленных в ст. 112 ТК РФ

Рабочие дни по графику работника

Выплаты, участвующие в расчете

Все выплаты, на которые начисляются страховые взносы в ФСС

Выплаты в рамках трудовых отношений, кроме выплат за исключаемые периоды (см. ниже)

Выплаты, не участвующие в расчете

Выплаты, на которые не начислялись взносы в ФСС

Все выплаты за исключаемые периоды (см. ниже)

Периоды нетрудоспособности, отпусков по беременности и по уходу за ребенком

Все периоды, в которых работник не работал, с сохранением среднего заработка или без оплаты, в соответствии с законодательством РФ (периоды нетрудоспособности, отпуска, командировки и т п.)

В каких случаях средний заработок для пособий делится на 730, а в каких — на фактическое число календарных дней в двух годах?

При расчете пособий по временной нетрудоспособности заработок за два года всегда делится на 730 дней, независимо от того, попадает ли в расчет високосный год.

При расчете пособий по БиР и уходу за ребенком до 1,5 лет заработок за два года делится на количество календарных дней, за минусом исключаемых периодов. То есть, если в расчетный период попадает високосный год, и не было исключаемых периодов, то может получиться цифра 731 или даже 732 (если для расчета взяты два високосных года).

Но в двух случаях все-таки используется цифра 730 и для этих пособий:

- при расчете пособия по МРОТ;

- при расчете ограничения максимального среднего дневного заработка.

Бухгалтерия, зарплата и отчетность в дружелюбном сервисе.

Практические советы по расчету отпускных

Если перед отпуском или во время отпуска было повышение зарплаты…

Если перед отпуском сотрудника или во время отпуска на предприятии было повышение окладов (тарифных ставок) в целом по организации (подразделению), необходимо индексировать средний заработок для расчета отпускных.

Порядок повышения среднего заработка предусматривает три варианта индексации:

- Оклад повысился в течение расчетного периода. Все выплаты, учитываемые при расчете отпускных, с начала расчетного периода до месяца изменения оклада умножаются на коэффициент повышения (Кпв).

Кпв = Он/Ос, где Он — новый оклад, Ос — старый оклад. - Оклад повысился после расчетного периода до начала отпуска. Весь рассчитанный средний заработок умножается на коэффициент повышения.

- Оклад повысился во время отпуска. Увеличивается только часть отпускных, начиная с даты действия новых окладов.

Если во время отпуска сотрудник заболел…

Если сотрудник предоставил лист нетрудоспособности (больничный лист) по болезни или по травме, который был выдан во время отпуска, необходимо рассчитать и выплатить пособие по временной нетрудоспособности. При этом отпуск продляется на количество дней больничного либо эти дни переносятся на другое время.

При продлении отпуска необязательно пересчитывать средний заработок, можно просто перенести в табеле дни отпуска, сумма остается прежней.

При переносе отпуска необходимо сторнировать сумму, выплаченную за дни отпуска, приходящиеся на период больничного. При предоставлении отпуска в другое время нужно будет заново рассчитывать средний дневной заработок, исходя из другого расчетного периода.

Обратите внимание. Лист нетрудоспособности по уходу за больным членом семьи во время отпуска не оплачивается и не дает право продлить или перенести отпуск.

Вполне законные хитрости

В некоторых случаях сотрудник может «сэкономить» дни отпуска или получить чуть больше отпускных за счет выходных в начале и в конце периода отпуска.

Например, сотрудник уходит в отпуск на три недели с 4 по 24 июля. Фактически он отдыхает со 2 по 24 июля (2, 3, 23 и 24 июля — выходные дни).

Сотрудник может написать заявление со 2 по 24 (включая выходные), либо с 4 по 22. Время отдыха будет одинаковое, но в первом случае будут начислены отпускные за 23 дня и останется еще 5 дней отпуска (28 – 23), которые можно будет использовать позже. Во втором случае отпускные будут начислены за 19 дней, но останется еще 9 дней отпуска.

Оба варианта не противоречат законодательству. Учтите, что хотя бы одна из частей отпуска за год должна быть не меньше 14 дней (в соответствии со ст. 125 ТК РФ).

Пример из жизни

Рассчитаем отпуск для Шарикова П. П. По графику первый отпуск на 28 дней (за период с 11.05.2013 по 10.05.2014) предоставляется с 9.06.2014 по 7.07.2014. Количество дней отпуска не совпадает с календарными днями, 12 июня — официальный праздник.

Расчетный период с 01.06.2013 по 31.05.2014. Известно, что в течение этого периода Шариков П. П. был на больничном с 14.01.2014 по 23.01.2014 (10 дней) и в командировке с 21.03.2014 по 25.03.2014 (5 дней). Эти периоды не включаются в расчет.

Начисленные суммы зарплаты в каждом месяце (кроме января, марта и мая) — 28 750 руб., в январе 2014 года — 17 250 руб., в марте 2014 — 22 216 руб. В мае оклад Шарикова повысился до 30 000 руб.

Оклад повысился в течение расчетного периода, поэтому все выплаты с начала расчетного периода до месяца изменения оклада нужно умножить на коэффициент повышения.

- Рассчитаем коэффициент повышения:

30 000/28 750 = 1,04

Таким образом, с учетом коэффициента начисления в каждом месяце (кроме января, марта и мая): 29 900 руб., в январе 2014 года — 17 940 руб., в марте 2014 — 23 104,64 руб.

- Сумма учитываемых выплат за расчетный период:

29 900 × 9 + 17 940 + 23 104,64 + 30 000 = 340 144,64 руб.

- Количество календарных дней для расчета в каждом месяце (кроме января и марта) – 29,3. В январе – (31 — 10) × 29,3 / 31 = 19,8, в марте – (31 — 5) × 29,3 / 31 = 24,6

Общее количество дней за расчетный период:

29,3 × 10 + 19,8 + 24,6 = 337,4

- Средний дневной заработок:

340 144,64/337,4 = 1 008,13 руб.

- Сумма начисленных отпускных

1 008,13 × 28 = 28 227,64

Не забудьте удержать НДФЛ.

Обратите внимание. Кроме суммы начисленных отпускных необходимо выплатить зарплату за отработанные дни с начала месяца.

Смотрите также другие шпаргалки для бухгалтера:

- Начисление отпускных

- Начисление декретных

- Начисление командировочных

Источник: kontur.ru

Оплата по среднему заработку и Доплата до среднего заработка

В каких случаях применяются Оплата по среднему заработку и доплата до среднего заработка

В некоторых случаях работник может быть переведен на более низкооплачиваемую работу с сохранением среднего заработка:

- при переводе на «легкий труд» беременных женщин (ст. 254 ТК РФ);

- по состоянию здоровья в соответствии с медицинским заключением (ст. 73 ТК РФ);

- без его согласия на срок до одного месяца в случаях, предусмотренных ст. 72.2 ТК РФ;

- по соглашению с работодателем;

- в других случаях предусмотренных ТК РФ.

В ЗУП 3.1 предусмотрены два варианта оплаты за такие периоды:

- Доплата до среднего заработка ;

- Оплата по среднему заработку .

Рассмотрим оба варианта подробнее.

Доплата до среднего заработка

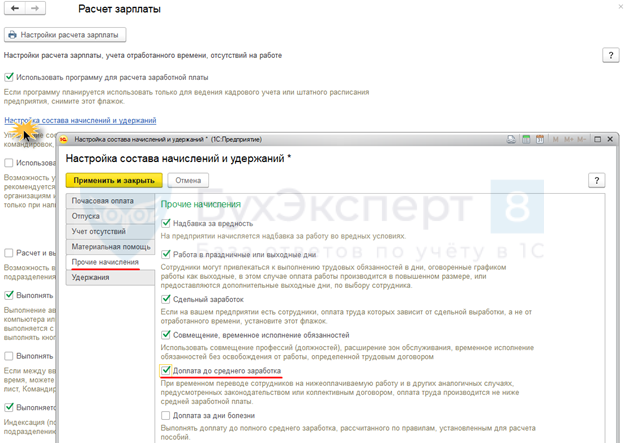

Возможность включается установкой флажка Доплата до среднего заработка в настройках расчета зарплаты ( Настройка – Расчет зарплаты – Настройка состава начислений и удержаний – вкладка Прочие начисления ).

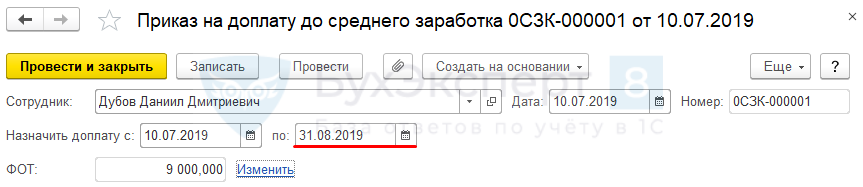

Назначается доплата документом Приказ на доплату по среднему заработку ( Кадры – Изменения оплаты сотрудников – Приказ на доплату до среднего заработка ):

- Самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по 1С ЗУП 8.3.

Особенности работы с документом:

- обязательно для заполнения дата окончания периода в поле Назначить доплату по :

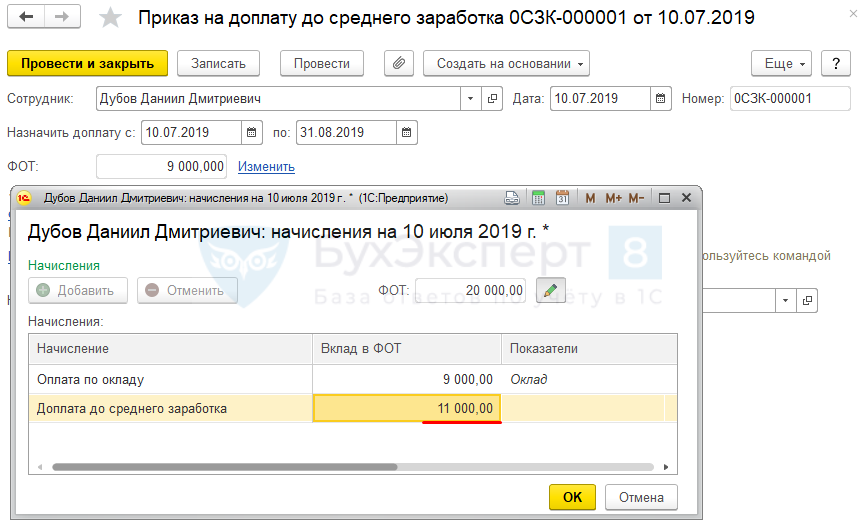

- по кнопке Изменить рядом с полем ФОТ можно ввести вручную ФОТ по Доплате до среднего заработка :

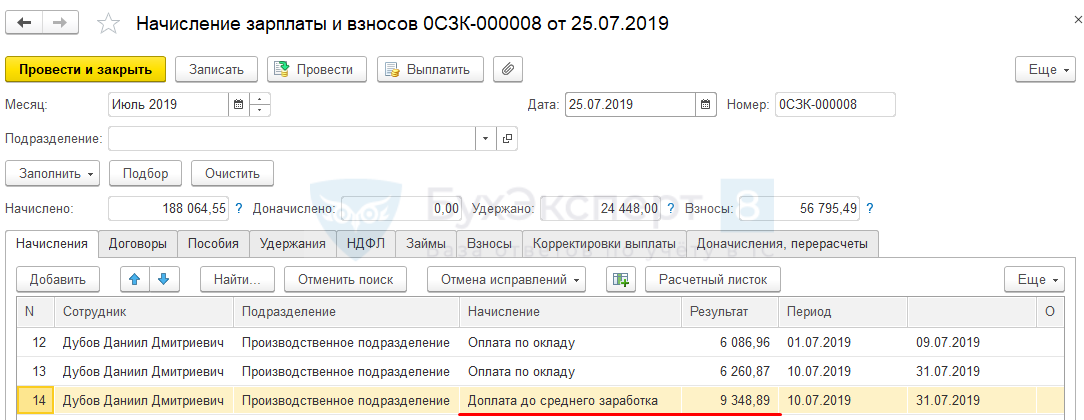

Начисление Доплаты до среднего заработка происходит в документе Начисление зарплаты и взносов :

По кнопке Показать подробности расчета можно увидеть данные, которые используются при расчете:

Особенности расчета Доплаты до среднего заработка :

- В расчетную базу Доплаты до среднего заработка входят все начисления за период действия доплаты, которые входят в средний заработок;

- Если доплата действует НЕ полный месяц, и при этом есть начисление за полный месяц, то оно в расчетную базу включится пропорционально периоду;

- Доплата до среднего заработка сама включается в средний заработок;

- Средний заработок рассчитывается ежемесячно и соответственно может меняться;

- «Съедает» начисления за сверхурочную работу: они включаются в расчетную базу, но не увеличивают количество дней/часов, за которые происходит доплата.

Рассмотрим последний пункт более подробно.

Проблема оплаты работы в праздничный или выходной при доплате до среднего заработка

Моделирование проблемы оплаты работы в праздничный или выходной при «Доплате до среднего заработка»

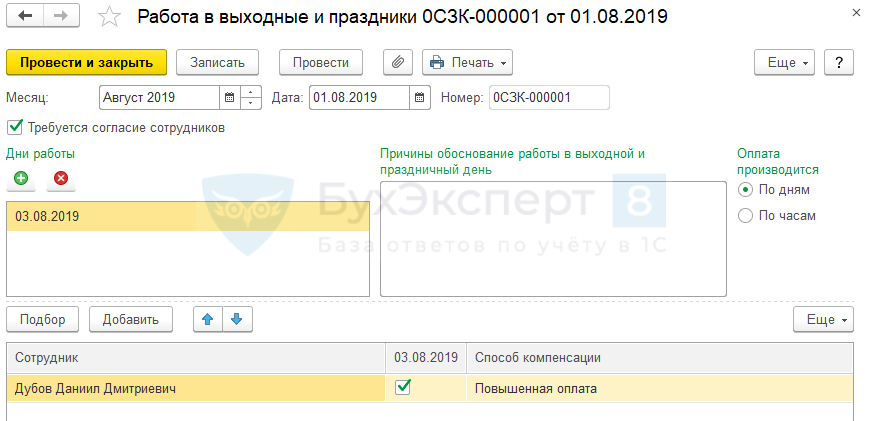

Сотруднику Дубов Д.Д. введен Приказ на доплату до среднего заработка на период с 10.07.2019 по 31.08.2019. 3 августа 2019 г. сотрудник привлекается к работе в свой выходной. Этот факт регистрируется в программе документом Работа в выходные и праздники ( Зарплата – Работа в выходные и праздники — Работа в выходные и праздники ):

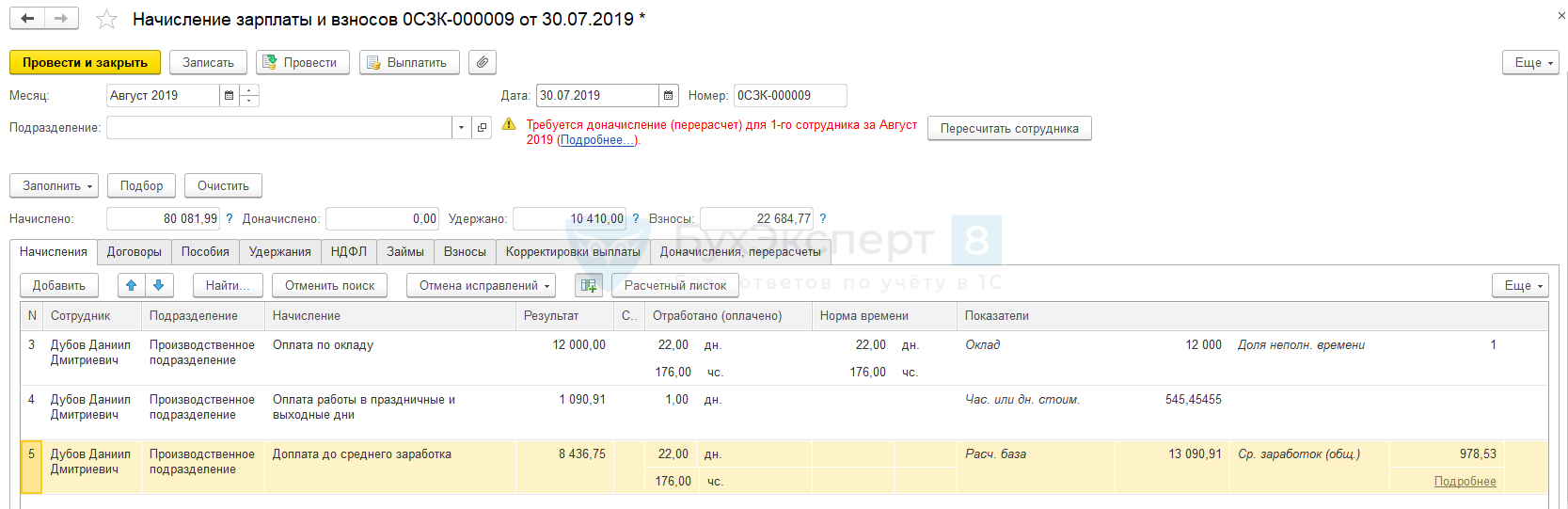

При этом стоимость дня для оплаты работы в выходной или праздничный день у сотрудника составляет 545,45455 руб., а среднедневной заработок – 978,53 руб.

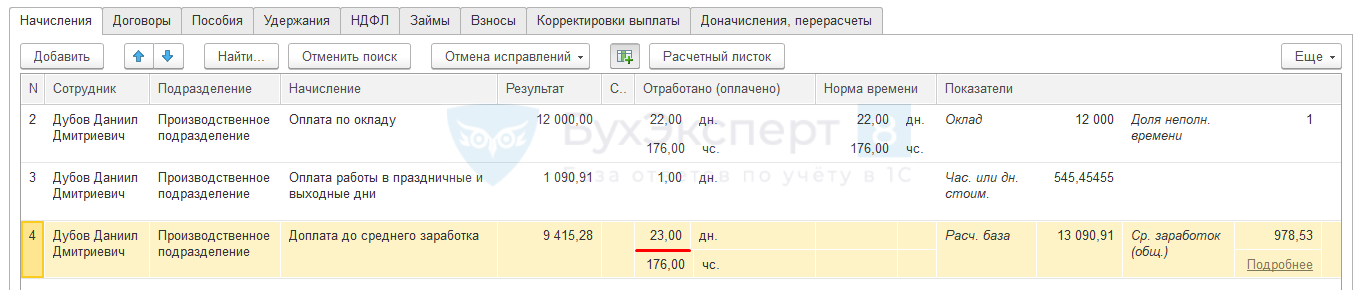

Август Дубов Д. Д. отработал полностью. В документе Начисление зарплаты и взносов был произведен расчет за месяц:

- 12 000 (Оклад за полный месяц) /22 (Норма дней) *22 (Рабочее время в днях) = 12 000 руб.

- 545,45455 (Стоимость дня) * 1 (Количество отработанных выходных дней) = 1 091,91 руб.

- 978,53 (Среднедневной заработок) * 22 (Количество отработанных дней) — (12 000 (Сумма оплаты по окладу) + 1 091,91 (Сумма оплаты работы в праздничные и выходные дни) = 8 436,75 руб.

Таким образом, сумма Оплаты за работу в праздничные и выходные дни вошла в расчетную базу Доплаты до среднего заработка и сумма доплаты уменьшилась. В результате общая сумма начислений за месяц оказалась такой же, как если бы сотрудник не работал в выходной.

Корректировка настроек начисления «Доплата до среднего заработка» для исправления ситуации

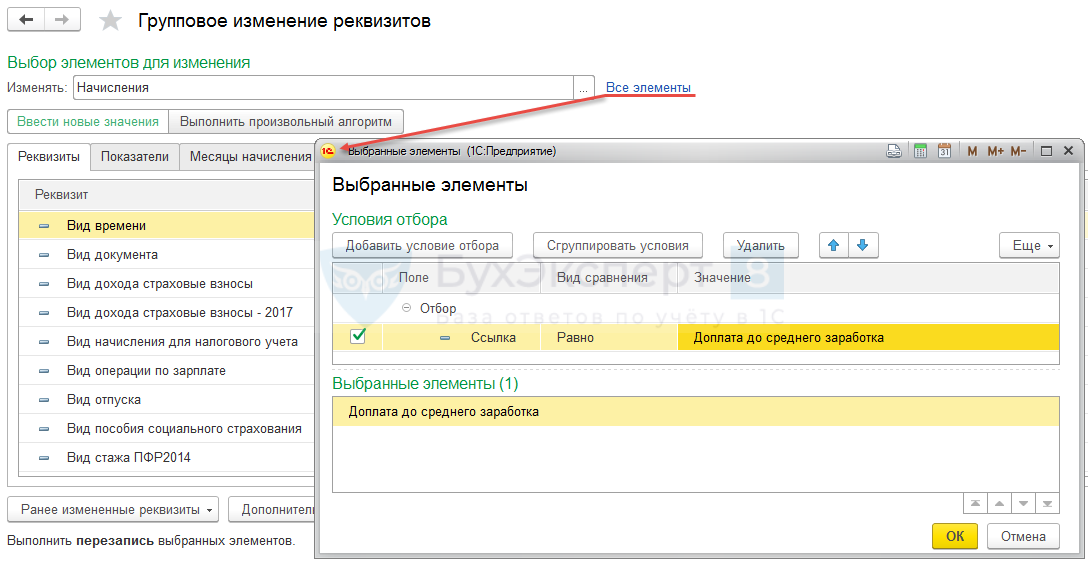

Скорректируем настройки начисления Доплаты до среднего заработка с помощью обработки Групповое изменение реквизитов ( Администрирование – Обслуживание – Корректировка данных – Групповое изменение реквизитов ).

В обработке в поле Изменять необходимо выбрать в качестве объекта — Начисления и настроить отбор по полю Ссылка , чтобы изменить только Доплату до среднего заработка :

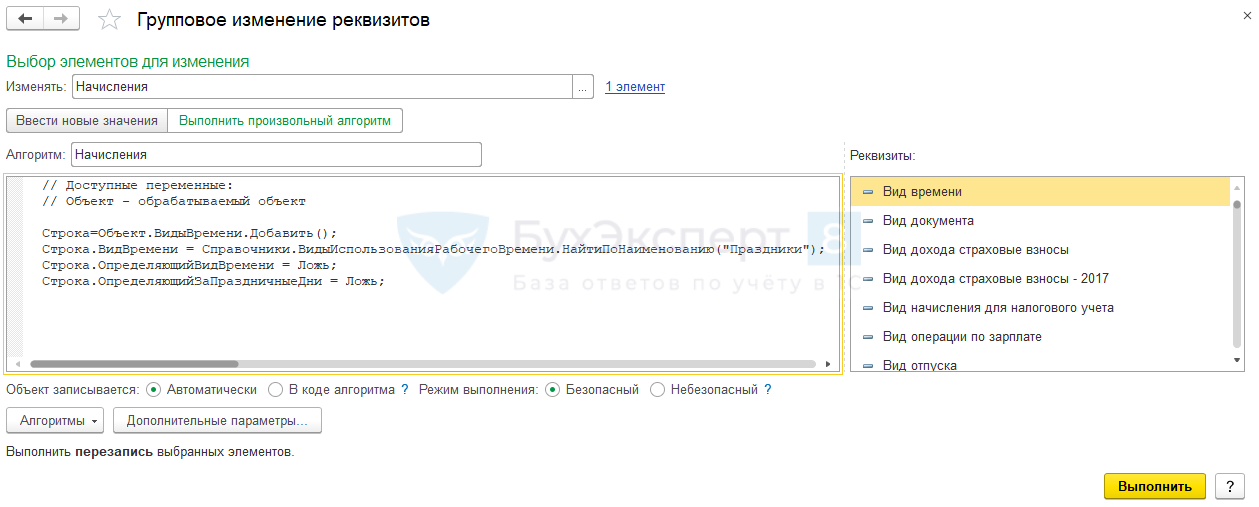

Затем следует нажать на кнопку Выполнить произвольный алгоритм :

Нам необходимо добавить вид времени Праздники в таблицу Виды времени . Это можно сделать только через произвольный алгоритм.

В текстовом поле следует написать текст:

Строка=Объект.ВидыВремени.Добавить();

Строка.ВидВремени = Справочники.ВидыИспользованияРабочегоВремени.НайтиПоНаименованию(«Праздники»);

Строка.ОпределяющийВидВремени = Ложь;

Строка.ОпределяющийЗаПраздничныеДни = Ложь;

И затем нажать кнопку Выполнить .

В результате при расчете Доплаты до среднего заработка будет учитываться время, отработанное в выходной:

Оплата по среднему заработку

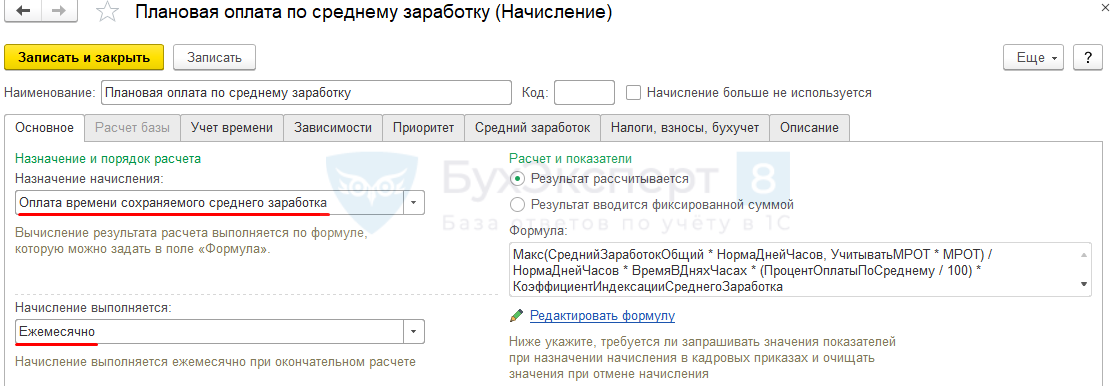

Для включения механизма необходимо создать новое начисление ( Настройки – Начисления ) с назначением Оплата времени сохраняемого среднего заработка и способом начисления Ежемесячно :

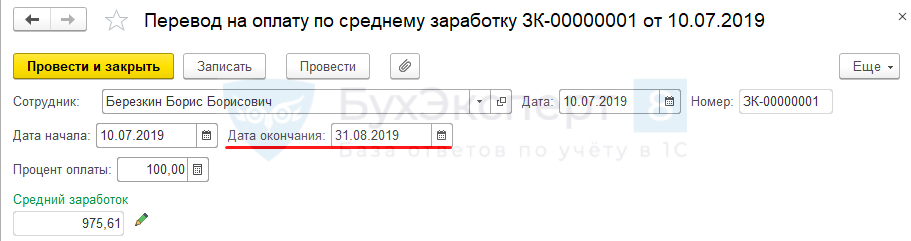

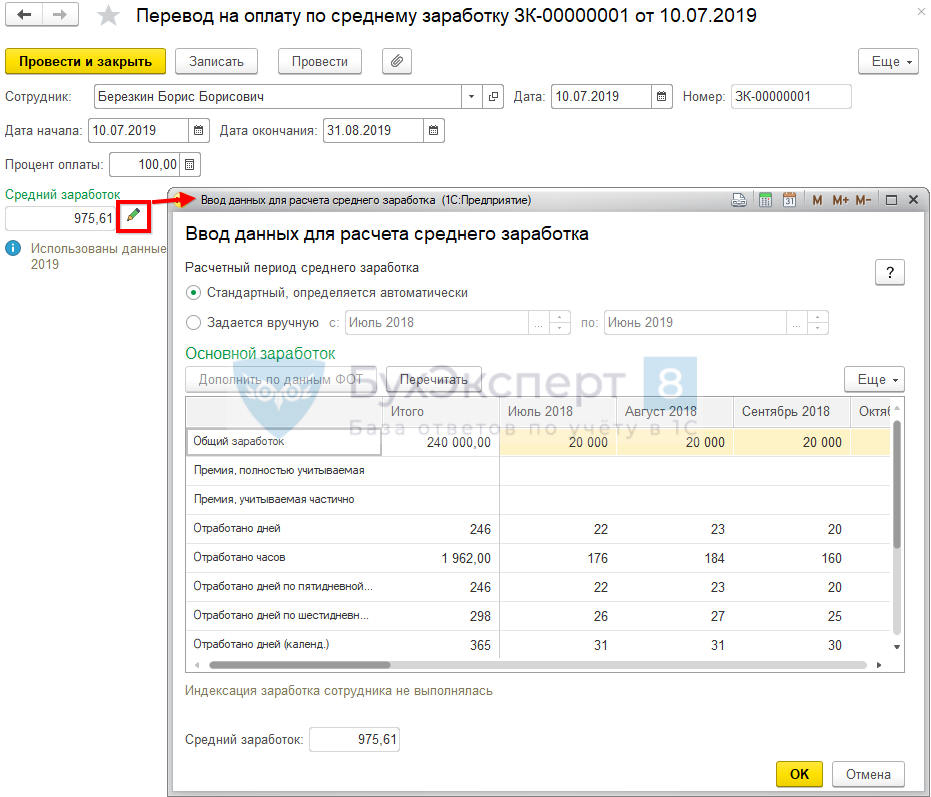

Назначается данный вид расчета документом Перевод на оплату по среднему заработку ( Кадры – Изменения оплаты сотрудников — Перевод на оплату по среднему заработку ):

В документе Перевод на оплату по среднему заработку обязательно указывать Дату окончания :

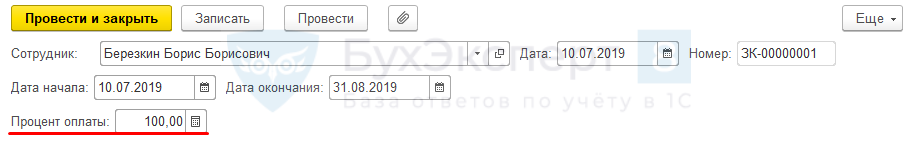

А еще можно устанавливать Процент оплаты :

Также в документе можно посмотреть сумму Среднего заработка и подробности его расчета. Этот средний будет использован при расчете на протяжении всего периода действия документа.

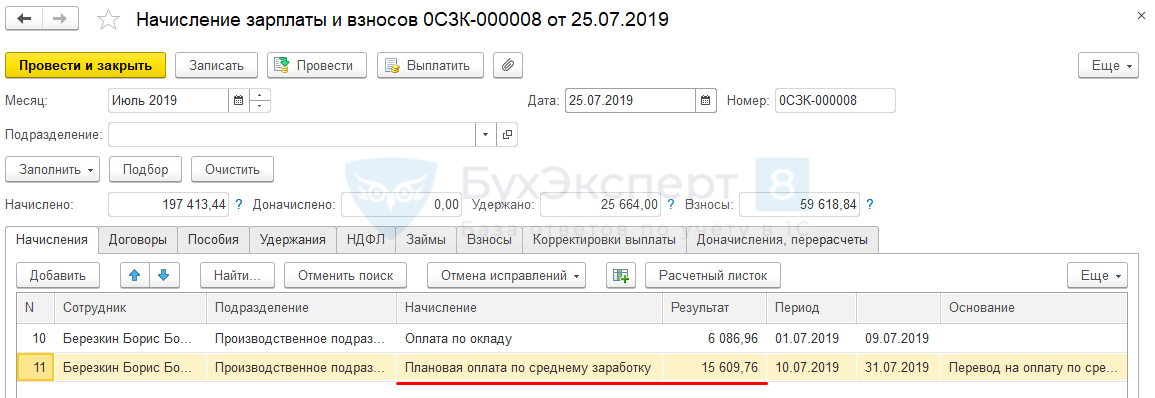

Начисление Оплаты по среднему заработку происходит в документе Начисление зарплаты и взносов :

Особенности начисления Оплата по среднему заработку :

- Вытесняет другие начисления за период действия;

- Средний заработок фиксируется в момент назначения начисления и одинаков весь период.

Чтобы при Оплате по среднему заработку оплатить работу в выходные и праздники «сверху», достаточно в настройках этого начисления на вкладке Приоритеты в таблице Начисления, приоритет которых ниже убрать Оплату работы в праздничные и выходные дни .

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

![]()

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Плановая оплата по среднему заработку (ЗУП 3.1.3).

- Оплата за работу в выходные и праздничные дни по среднему заработку.

- Оплата по среднему заработку в 1С ЗУП 3.1В данной статье рассмотрим порядок расчета среднего заработка и с.

- Перевод на оплату по среднему заработку.

Источник: buhexpert8.ru

Как рассчитывается среднемесячная заработная плата

Среднемесячная зарплата выдается сотрудникам в ряде случаев. Перед ее выплатой нужно правильно произвести расчеты.

В каком порядке исчислять средний заработок (среднемесячную заработную плату) для пособия по безработице?

Когда производится расчет среднемесячного заработка?

Случаи, когда обязательно требуется рассчитывать среднемесячный заработок, определены различными статьями ТК РФ. Рассмотрим наиболее типичные ситуации:

- Выдача отпускных (статья 114 ТК РФ).

- Выплата компенсаций за отпуск, который не был использован. Согласно статьям 126 и 127 ТК РФ деньги выдаются при увольнении.

- Выплата командировочных при отправке сотрудника в командировку (статья 167 ТК РФ).

- Выплаты сотрудникам при их обучении с отрывом от основной деятельности в компании (статьи 173-176, 187 ТК РФ).

- Выдача выходных пособий (статья 178 ТК РФ).

Вопрос: Как рассчитать среднюю заработную плату по организации?

Посмотреть ответ

На основании размера среднемесячного заработка определяются выплаты в данных ситуациях:

- Зарплата сотрудникам, которые занимаются коллективными переговорами, подготавливают их проект, но не привлечены к основной деятельности. Согласно статье 39 ТК РФ средний заработок за ними может быть сохранен в течение 3 месяцев.

- В некоторых случаях, изложенных в статье 72.2 ТК РФ, трудящиеся могут быть переведены на другую работу, которая не указана в трудовых договорах. При этом также выплачивается средняя зарплата.

- Трудовой договор расторгнут по причине его неправильного составления по вине работодателя, выплачивается пособие в размере среднего заработка сотрудника. Данное правило изложено в статье 84 ТК РФ.

- Работодатель нарушил существующие трудовые нормы (статья 155 ТК РФ).

- Возник простой, ответственность за который несет работодатель. В данном случае трудящемуся выплачивается 2/3 от средней зарплаты (статья 157 ТК РФ).

- Расчет выплат участникам комиссии по спорам, связанным с трудовым правом (статья 171 ТК РФ).

- Выплаты руководителю компании или главному бухгалтеру при их увольнении в связи со сменой собственника (статья 181 ТК РФ).

- Перевод сотрудников на работу с относительно низкой оплатой в связи с их состоянием здоровья (статья 182 ТК РФ).

- Прохождение трудящимся обязательного медицинского осмотра (статья 185 ТК РФ).

- Расчет выплат донорам крови (статья 186 ТК РФ)

- Выплата компенсаций при остановке деятельности компании в связи с обстоятельствами, изложенными в статье 220 ТК РФ.

- Перевод на иную должность беременных сотрудниц или женщин с малышами младше 1,5 лет (статья 254 ТК РФ).

- Оплата времени, предназначенного для кормления малышей (статья 258 ТК РФ).

- Оплата добавочных выходных сотрудникам, у которых есть несовершеннолетние дети-инвалиды (статья 262 ТК РФ).

Если размер среднемесячного заработка будет рассчитан неверно, сотрудник может пожаловаться на работодателя. Для этого направляется соответствующее заявление в трудовую инспекцию.

Как рассчитать среднюю заработную плату работника для заполнения справки на оформление визы?

Общие правила расчета среднемесячной зарплаты

Общий порядок, используемый при расчете, изложен в статье 139 ТК РФ. Главное правило: зарплата рассчитывается на основании реально выплаченных зарплат и реально отработанных смен. Расчетное время — год. Развернутый порядок расчета содержится в Постановлении Правительства от 10.12.2016 г. №922.

Как рассчитать средний заработок (среднемесячную заработную плату) для оплаты выходного пособия при увольнении работника?

Формула для расчета

Среднемесячный заработок определяется по следующей формуле:

В данной формуле используются следующие определения:

- СМЗ – среднемесячный заработок;

- СДЗ – среднедневные выплаты;

- N – число дней, которые должны оплачиваться по среднестатистической зарплате.

Это общая формула для расчета.

Нюансы расчета

Нужно учесть, что существует разный порядок расчетов в разных случаях:

- При выплатах за отпуск, который не был использован.

- Иные ситуации.

Если расчет ведется в ситуациях, которые не связаны с выплатой отпускных, требуется разделить совокупный заработок за расчетное время на число отработанных в периоде смен. Если же среднемесячный заработок требуется вычислить для оплаты отпускных, необходимо зарплату сначала разделить на 12 месяцев, а затем на среднее число дней в месяце (29,3).

Какие выплаты включаются в среднемесячный заработок?

При расчете требуется учитывать следующие выплаты:

- Зарплату любого типа: почасовую, сдельную, выраженную в процентах, выплачиваемую в натуральном виде.

- Стимулирующие выплаты: различные премии, надбавки.

- Иные выплаты, предусмотренные трудовым договором.

То есть учитываются все выплаты, которые предусмотрены принятой системой оплаты труда.

ВАЖНО! При определении среднемесячного заработка не будут учтены различные социальные выплаты, оплата питания, поездок.

Нюансы учета премий

Учет премий определяется периодичностью их начисления. Если выплаты следуют каждый месяц, учитывается только одна премия. То есть максимальное количество премий в год составляет 12. К примеру, сотрудник получил в месяц 2 премии: за привлеченного клиента и исполнение плана продаж. При расчете учитывается только одна из премий.

Периоды, которые не принимаются во внимание при расчете

Как уже говорилось, под расчетным периодом понимается 12 месяцев. Однако из расчетного времени исключаются некоторые периоды:

- Время, когда за трудящимся была сохранена средняя заработная плата (исключая время, отведенное для кормления малыша).

- Периоды нахождения на больничном или в декрете.

- Простои, которые произошли по вине работодателя.

- Забастовка, в которой не участвовал трудящихся.

- Выходные, которые выдаются родителям детей с инвалидностью.

- Освобождение от работы по различным причинам.

Если работодатель не будет учитывать эти периоды при расчете, это будет совершенно законно.

ВНИМАНИЕ! Единовременные выплаты за выслугу лет, вне зависимости от периода их выплат, обязательно включаются в расчет в полном размере.

Влияет ли на размер среднемесячного заработка повышение зарплат?

Повышение объема оплаты работ будет влиять на размер среднемесячного заработка. Однако при этом требуется учитывать период совершения выплат:

- Если увеличение зарплаты было произведено в расчетный период, выполняется индексация всего периода, предшествующего повышению. Коэффициент определяется делением нового тарифа на размер зарплат, актуальных для каждого из 12 месяцев.

- Если заработок повышается после расчетного времени, однако это происходит до ситуации, в котором выполняются расчеты, увеличивается сама среднемесячная зарплата. Поправочный коэффициент – соотношение нового объема заработка к предыдущему.

Порядок индексации средней зарплаты определяется Минтрудом.

Особенности расчета средней оплаты труда для выплаты пособий

Определение средней зарплаты выполняется в рамках не только ТК РФ, но и при выплатах социального обеспечения. То есть по среднему заработку рассчитываются больничные, декретные и прочие выплаты. Порядок расчета в данном случае отличается от приведенного выше. Он изложен в ФЗ от 29 декабря 2006 года №255. Средний размер оплаты труда нужен также для определения пособия по безработицы.

В данном случае расчеты исполняются на основании постановления Минтруда РФ от 12 августа 2003 года №62.

К СВЕДЕНИЮ! Порядок расчета определяется на основании того, для чего нужно определение среднего заработка. Все нюансы расчета изложены в соответствующих постановлениях.

Источник: assistentus.ru

Назначение работнику оплаты по среднему заработку – что это значит, в каких случаях бывает, как начисляется?

Трудовое законодательство прямо предусматривает и закрепляет ряд случаев, при которых работнику перечисляются выплаты, основанные на размере его среднего заработка.

В этой связи нередко возникают вопросы, как именно рассчитывается такая величина и в каких ситуация положена оплата средней заработной платы.

Понятие и сущность

Средний заработок можно охарактеризовать как среднюю сумму выплаченной работнику в расчетном периоде заработной платы, вознаграждений и прочих выплат. При этом будут учтены все виды выплат, применяемые у конкретного работодателя.

Трудовой кодекс устанавливает единые правила для исчисления среднего заработка. Он рассчитывается за период, равный предыдущим 12 месяцам.

Исключение составляют случаи, когда оформляется больничный по болезни или по беременности, а также отпуск по уходу за ребенком до 1,5 лет – в этих случаях рассчитывается средний заработок за последние 2 года.

В зависимости от случая оплаты по среднему заработку, могут учитываться, так называемые, исключаемые периоды.

Если расчетный период – 12 месяцев, то не учитываются следующие периоды:

- отпуск;

- нахождение на больничном;

- уход за ребенком-инвалидом;

- командировки;

- прогулы;

- декрет.

Если расчетный период – 2 года, то для декрета не учитываются больничные и декретные дни, для больничного по болезни исключаемых периодов нет.

При оплате по средней заработной плате идет расчет за один рабочий день.

При расчете заработка по итогам года среднегодовой доход работника делится на 12 (количество месяцев в расчетном периоде) и ещё раз на величину 29,3 (это среднее количество календарных дней в месяце).

Такая формула актуальна, если за год у работника нет исключаемых периодов.

Но в жизни такое встречается редко. Почти всегда за год встречаются несколько месяцев с исключаемыми периодами.

В таких случаях, средний заработок рассчитывается как среднегодовой доход, делимый на сумму календарных дней полных месяцев и месяцев с исключаемыми периодами (за вычетом дней отсутствия на работника).

При исчислении среднего дневного заработка за 2 года берется двухгодичная заработная плата, делится на календарное число дней в двух годах за вычетом исключаемых периодов.

Важно, что порядок исчисления заработка за 12 месяцев и за 2 года отличается значительно.

Что значит — с сохранением средней заработной оплаты?

Данное понятие означает, что на определенный период времени работнику вместо стандартной зарплаты начисляется за каждый день средний дневной заработок.

Он может быть сохранен за работником на протяжении определенного периода времени полностью или в процентном соотношении от этой величины.

После установления этой величины за 1 день (с учетом указанных выше правил), бухгалтерии остается лишь умножить эту величину на количество дней, за которые работнику положены выплаты.

В каких случаях начисляется работнику?

Оплата по среднему заработку сохраняется за работником в полном объеме в следующих случаях:

- при принятии участия в коллективных переговорах, разработке соглашений и коллективных договоров;

переводе без согласия на срок не более 1 месяца;

переводе без согласия на срок не более 1 месяца;- при чрезвычайных обстоятельствах (природных и техногенных);

- при замещении другого сотрудника в связи с вышеуказанными обстоятельствами;

- трудовой договор прекращен из-за нарушения трудового законодательства, произошедшего по вине работодателя, когда продолжать трудовые отношения не представляется возможным (в этом случае речь идет о выходном пособии);

- получение компенсации за неиспользованный отпуск (как при увольнении, так и по желанию работника);

- при уходе работника в основной отпуск;

- при простое, возникшей по вине работодателя (оплата производится за весь период простоя, в размере не ниже 2/3 от рассматриваемой величины) и в тех случаях, когда простой произошел без вины работодателя и работника (например, было вынесено предписание на временное прекращение деятельности организации);

- нахождение в служебной командировке;

- если работника привлекли к исполнению общественных или государственных обязанностей (в этом случае, средний заработок ему будет выплачиваться организацией, привлекшей его к выполнению обязанностей);

- при предоставлении некоторых видов учебных отпусков;

- когда начисляется выходное пособие в размере среднего заработка за период от 2 до 3 месяцев при сокращении штата или ликвидации предприятия. Для сотрудников организаций, расположенных в районах Крайнего Севера при аналогичных обстоятельствах средний заработок сохранится в период от 3 до 6 месяцев. А вот расторжении договора на таких же основаниях с сезонными рабочими, обеспечит им лишь единовременную выплату в размере 0,5 величины среднего заработка за месяц);

- выходное пособие в размере среднего заработка за 2 недели в случаях:

- отказ сотрудника от перевода на другую работу (при наличии медицинских противопоказаний) или в другую местность;

- убытие для прохождения военной службы;

- признание работника судом полностью или частично недееспособным;

- при увольнении по соглашению сторон (в этом случае средний заработок рассматривается как одна из возможных величин, выплачиваемых в качестве компенсации работнику).

- прохождение сотрудниками плановых медицинских обследований (например, ежегодная диспансеризация государственных гражданских служащих и т.д.).

- донорство (оплата в размере средней дневной заработной платы начисляется за сам день сдачи и дополнительные сутки отдыха).

- нахождение на образовательных программах, по подтверждению, изменению или повышению уровня профподготовки работника, инициированное работодателем.

перевод работника: на должность, оплачиваемую ниже, если такая необходимость обусловлена медицинскими заключениями (на один месяц);

перевод работника: на должность, оплачиваемую ниже, если такая необходимость обусловлена медицинскими заключениями (на один месяц);- сохранение за ним среднего заработка в результате временной утраты трудоспособности, которая связана с болезнью или увечьем, полученным на работе (до восстановления трудоспособности или до момента стойкой ее утраты).

- при оплате вынужденного прогула и восстановлении незаконно уволенного, переведенного работника.

- При переводе беременной работницы (ее заявление или врачебные рекомендации).

- На период отпуска по беременности и родам – 100%, при оформлении отпуска по уходу за ребенком до полутора лет – 40%. (стоит помнить, что для случаев, указанных в этом пункте, расчет ведется за 2 года, а не за 1).

- В случае, когда у организации работодателя сменился собственник, он вправе расторгнуть трудовые договоры с действующими руководителем, его первым заместителем и главных бухгалтером, обеспечив каждому из них разовую компенсационную выплату в размере не ниже трехкратного среднего заработка за месяц.

Выводы

Российское трудовое законодательство не зря считается довольно сбалансированным и верно выстроенным. Закрепленные правовые нормы в достаточной степени защищают интересы и работодателя и работника.

Другой вопрос, что зачастую последние просто не знают всех своих законных прав, чем недобросовестные работодатели беззастенчиво пользуются.

В любом случае, необязательно быть специалистом в трудовых правоотношениях, чтобы понимать, что все простои, которые возникли не по вине работника, должны быть ему оплачены. А помочь найти ссылку на конкретную правовую норму поможет трудовой кодекс и статьи в интернете.

Источник: kadrovik-otchet.ru