Куда вложить деньги под проценты

Деньги — это не просто средство обеспечения жизни, но и финансовый инструмент, приносящий доход. Хранить деньги дома, даже обменяв рубли в валюту, невыгодно: инфляция обесценивает накопления, товары и услуги дорожают. Заставить деньги работать можно разными способами: начать инвестировать, открыть банковский вклад или приобрести ценные активы. Разбираемся, куда стоит или, наоборот, не стоит вкладывать свои сбережения, чтобы сохранить их и получить дополнительный доход.

Куда не стоит вкладывать деньги

Начинающим вкладчикам и инвесторам стоит избегать чрезмерно рискованных способов приумножить свой капитал, даже если они обещают очень высокую доходность. Помните, чем выше предложенный процент, тем жестче требования по вкладам и риски по инвестициям. К высокодоходным, но рискованным способам заработать на инвестициях относятся трейдинг, вложения в криптовалюту и финансовые пирамиды.

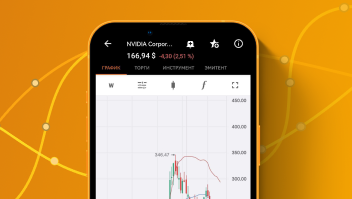

- Трейдинг. Игра на бирже может показаться легким заработком, который требует скорее удачи, чем каких-то профессиональных навыков. Однако в реальности это не так: новичок, не знакомый с особенностями трейдинга, рискует очень быстро потерять вложенные деньги. Игра на бирже может принести доход, но только тем, кто обучался трейдингу и знаком со всеми его нюансами. Понимать принципы торгов недостаточно, необходимо следить за экономикой, политикой, уметь правильно оценивать конъюнктуру, чтобы не поддаться панике при колебаниях рынка и не продать активы, теряя долю прибыли.

- Криптовалюта. В последнее время биткоины показывают значительный рост, поэтому многие начинающие инвесторы закономерно хотят заработать на криптовалюте. Но нужно помнить, что этот тип «валюты» ничем не обеспечен, поэтому предсказать его рост или падение новичку практически невозможно. Майнинг затратен, и не приносит такой прибыли, как непосредственная торговля эфиром или биткоинами. Плюс, существуют ограничения по обороту этих расчетных единиц, а их обналичивание затруднено и связано с дополнительными расходами.

- Финансовые пирамиды. Рискованный и небезопасный способ получения дополнительного дохода, связанный с использованием мошеннических схем. категорически не рекомендуем рассматривать такой вариант инвестирования. Финансовые пирамиды или хайп-проекты похожи на инвестиционные фонды, но главным отличием является высокая заявленная доходность, например, 1% в день. HYIP-проекты часто оперируют только электронными деньгами, а прибыль участников обеспечивается за счет привлечения новых клиентов, реального инвестирования при этом нет. Такие проекты имеют собственные сайты, каналы в соцсетях, но не входят в реестр ПИФов ЦБ, не имеют официальной регистрации. Гарантировать доход и защиту средств участников невозможно.

Вкладывать деньги можно только в проверенные банки и инвестпроекты: только так можно не потерять свои сбережения и получить доход.

Куда вложить деньги в 2022 году? Заработок в кризис, 4 выгодные идеи как сохранить и заработать

Банковские вклады

Банковский вклад — это классический способ сохранения средств и получения гарантированного дохода. Основной плюс вкладов — их безопасность: даже при досрочном закрытии по вкладу будет выплачен процент по ставке до востребования, потерять какую-то

Куда вложить деньги, чтобы они работали — 5 способов во что вложить деньги, не потерять и заработать

часть, как при инвестировании или покупке валют, нельзя. Кроме этого, все банковские депозиты застрахованы. В 2021 году сумма возмещения составляет 1 млн 400 тыс. рублей. Если у банка внезапно отзовут лицензию или он перестанет работать по другой причине, вы сможете получить компенсацию.

Однако стоит иметь в виду, что классические депозиты вряд ли смогут принести вам значительный доход. Вклады до востребования, как правило, имеют меньшую ставку, чем срочные. Наибольшую доходность показывают вклады с запретом на движение средств в течение всего периода и большой суммой открытия. Чтобы получить максимум на вложениях, открывайте вклад с пополнением без снятия, с капитализацией на счете вклада и постарайтесь не снимать средства до окончания срока. Чем дольше срок размещения — тем выше процент.

Акции и облигации

Акции и облигации — это ценные бумаги различных частных или государственных предприятий, которые впоследствии можно перепродать или получать по ним регулярные отчисления — дивиденды. При правильном управлении такими активами они могут обеспечить гораздо более высокий доход по сравнению с обычным вкладом, однако риски потери средств в этом случае тоже растут. В отличие от вклада, где в самом худшем случае можно просто выйти с той же суммой, что вы вложили, при инвестировании можно потерять часть средств.

Инвестиции в ценные бумаги требуют определенных навыков и знаний, поэтому покупку и управление ими лучше доверить профессиональному брокеру. Банки предлагают услугу открытия индивидуального инвестиционного счета — ИИС. Следить за ситуацией на финансовом рынке, управлять счетом, покупать и продавать акции будет профессиональный управляющий-брокер

в соответствии с выбранной клиентом стратегией. Вложиться можно в акции российских или зарубежных компаний, а также в государственные облигации, а по истечении трех лет инвестирования можно получить налоговый вычет.

Другой вариант — открыть брокерский счет, который позволит клиенту самостоятельно выйти на биржу и покупать акции интересующих его компаний. Такой вариант скорее подойдет тем, кто уже разобрался в теме инвестирования.

Драгоценные металлы

Драгоценные металлы — золото, платина, серебро и палладий — остаются в цене даже во времена крупных финансовых кризисов, поэтому многие предпочитают вкладывать часть своих денег именно в этот актив. Гарантированно предсказать прибыльность таких вложений может быть непросто даже специалисту — риски примерно такие же, как при инвестировании в акции: если цена упала, вы теряете средства. Покупка драгоценных металлов принесет доход в том случае, если клиент готов вложить свои деньги на достаточно длительный срок — в среднем от 5 до 15 лет.

Вы можете купить традиционные слитки или монеты либо открыть в банке обезличенный металлический счет. На таком счете будут отображаться сведения о купленном клиентом металле, но сам металл на руки не выдается. Такой метод вложения денег удобен тем, что начать инвестиции можно с совсем небольшого количества металла без необходимости сразу тратить большую сумму на покупку целого слитка.

Валюта

Еще один распространенный способ заработать или просто сохранить сбережения на прежнем уровне — это положить деньги на депозит в иностранной валюте, например долларах, евро или швейцарских франках. Процентные ставки по таким вкладам обычно гораздо ниже, чем по рублевым депозитам, однако заработать здесь можно на самом росте курса валют. К тому же иностранные валюты менее подвержены инфляции, чем рубли, поэтому обесцениваются значительно медленнее. Вы не только сохраняете деньги, но и получаете защищенный доход — вклады в банках застрахованы.

Малый бизнес

Интенсивно развивающаяся сфера малого бизнеса старается привлечь как можно больше негосударственных денег, взамен предлагая своим инвесторам хороший доход. Инвестирование в перспективный бизнес-проект, который впоследствии будет активно расти и расширять свою клиентскую базу, способно принести значительную прибыль. Однако и этот вид инвестиций подвержен стандартным рискам: фирма может обанкротиться, оказаться не настолько доходной, как это было обещано заранее, или попросту закрыться. Вкладывать деньги в подобные проекты можно только тогда, когда вы уверены в их надежности, юридической чистоте и ликвидности.

Инвестировать в малый бизнес можно двумя способами — вложив деньги через краудлендинговые платформы или вступив в долю с собственником. Использование платформ онлайн-кредитования в некоторых случаях может защитить инвестора от потери средств, но при этом не гарантирует ему полный возврат вложенной суммы или сверхбольшую доходность. Проекты такой категории не имеют страхования и никак не защищают участника. Тогда как депозиты в банках приносят прибыль и застрахованы, при инвестировании в частный бизнес вы принимаете все риски на себя.

Недвижимость

Еще один распространенный способ сохранения и приумножения своих средств — это вложение их в недвижимость. Здесь требуется собственный капитал или заемные средства, что подразумевает грамотное планирование, анализ рынка и стабильное финансовое положение инвестора. Заработать на недвижимости можно следующими способами:

- Покупка для последующей перепродажи. В этом случае можно приобрести недвижимость еще на этапе строительства, когда стоимость за квадратный метр минимальна, а продать уже готовый объект по максимальной цене. Но недвижимость невозможно продать за один день, и в сложной ситуации при сокращении доходов избавиться от таких активов быстро можно только если поставить цену значительно ниже рынка. При увеличении сроков строительства, избыточном предложении или снижении спроса покупателей к конкретному объекту или ЖК тоже будут проблемы с возвратом инвестиций. Плюс на фоне снижения ставок по ипотеке именно на новостройки многие покупатели отказываются от приобретения недвижимости не у застройщиков, что также негативно влияет на общую прибыль при продаже.

- Покупка жилой или коммерческой недвижимости для сдачи в аренду. Такой способ позволит получать ежемесячный пассивный доход в течение долгого времени, а также сохранит возможность при необходимости продать этот объект и получить дополнительные свободные средства. При таком варианте инвестирования важно соблюсти баланс доходов и расходов. Сдавать в аренду можно только готовый объект, а если вы покупаете его на стадии строительства и с привлечением заемных средств, возврат инвестиций будет долгим. Даже при покупке за собственные средства готового к эксплуатации объекта есть риски и дополнительные расходы. Может потребоваться ремонт, арендатор окажется неблагонадежным, сам объект выбран неправильно и не пользуется спросом.

- Инвестиции в недвижимость. Это участие в паевых инвестиционных фондах или закрытых инвестпроектах, привлекающих деньги для жилого и коммерческого строительства. Высокую доходность показывают вложения в строительство объектов торговли и туристической инфраструктуры в крупных городах, но прибыльность такого инвестирования напрямую зависит от объема собственных средств и ликвидности выбранного объекта.

При вложениях в недвижимость стоит просчитать возможные риски — например, риск банкротства застройщика, а также проанализировать состояние рынка жилья и, наконец, определить ликвидность выбранной недвижимости — возможность быстро и выгодно ее продать.

Как выбрать, во что вложить деньги

Если вы располагаете небольшой суммой и не готовы ее потерять — не стоит вкладываться в высокорисковые проекты вроде игры на бирже. В таком случае лучше положить эти деньги на вклад с небольшой, но гарантированной доходностью.

- Если вы располагаете небольшой суммой и не готовы ее потерять — не стоит вкладываться в высокорисковые проекты вроде игры на бирже. В таком случае лучше положить эти деньги на вклад с небольшой, но гарантированной доходностью.

- Если есть возможность вложить более крупную сумму, а вы готовы к рискам возможной потери средств ради получения прибыли — рассмотрите инвестиционные или брокерские счета, операции с валютой или вложения в бизнес.

- Если важно скорее сохранить деньги, чем получить сверхдоход, можно рассмотреть более длительные методы инвестирования — например, инвестиции в драгоценные металлы или оформление депозита с большой процентной ставкой и длительным сроком действия.

Райффайзен Банк предлагает выбор программ для инвестирования и вложения средств под проценты — брокерские и индивидуальные инвестиционные счета, классические банковские вклады, накопительные счета и депозиты. Чтобы начать инвестировать и зарабатывать на своих сбережениях, достаточно открыть личный кабинет в системе Райффайзен Капитал или зарегистрироваться в мобильном приложении банка, проконсультироваться с финансовым менеджером и выбрать программу. Следить за результатами ваших инвестиций можно прямо в приложении.

Источник: www.raiffeisen.ru

Куда сейчас вкладывать деньги – разберём лучшие варианты

Всё больше жителей России убеждаются, что пассивный доход необходим. Поэтому тщательно исследуют варианты вложения, но зачастую не понимают, во что лучше вкладывать деньги. Из-за этого инвесторы теряют свои вложения, выбрав не то направление, либо и вовсе отказываются инвестировать.

Что нужно знать об инвестировании

Риски и доходность

10 вариантов, куда вложить деньги

Куда точно не стоит вкладывать деньги

Как вести себя в нестандартных ситуациях

Подведём итоги

Мы расскажем, какие бывают инструменты инвестирования, куда лучше всего вкладывать в той или иной ситуации, какие варианты точно не помогут приумножить капитал, и что делать в нестандартных ситуациях.

Что нужно знать об инвестировании

Инвестиции – вложения финансовых средств с целью увеличить собственные активы. Люди, занимающиеся вложениями, называются инвесторы. Зачастую у них специального образования или документа об их владении навыками. Эти люди просто стараются увеличить свой доход.

Куда лучше всего инвестировать, знают трейдеры. В отличие от инвесторов, у них инвестирование – основной вид заработка.

Чтобы выгодно инвестировать, нужно определиться с целью, которую инвестор хочет достичь:

- Сохранить капитал. Нужно вложить деньги так, чтобы через какое-то время они не потеряли в цене.

- Приумножить капитал. Цель – выгодно вложить финансовые средства, чтобы получать постоянный пассивный доход.

- Минимизировать риски. Важно не потерять вложенные деньги, и в этом поможет инвестиционный портфель.

Для выгодных вложений не существует минимальной суммы. В некоторых видах инвестиций – покупке ценных бумаг, валюты нет ограничений. Начать можно с десяти рублей, купив на них, например, акцию. Если цель инвестора – получать хотя бы небольшой доход, то рекомендуется начинать с минимальных вложений от 30 000 руб. Но для инвестиций в рынок недвижимости этой суммы будет недостаточно.

В каждом случае всё рассчитывается индивидуально.

Риски и доходность

Доходность покажет, какой процент от вложенных средств вернётся инвестору в качестве прибыли. Показатель рассчитывается в годовом периоде. Под риском понимают процент, который инвестор может потерять.

Перед тем, вкладывать инвестиции в России, нужно запомнить «золотое» правило инвестирования – чем выше потенциальная доходность, тем выше риск. Новички зачастую допускают ошибку, ориентируясь на определение доходов активов. В этом случае можно очень легко и быстро потерять вложенные деньги.

Математическая модель показывает примерное соотношение риска к доходности. Всё, что ниже линии, имеет высокий риск и небольшую доходность. Всё, что выше, при долгосрочных вложениях прибыли не принесёт. Оптимальный вариант – сохранять баланс на красной линии. Важно использовать такие варианты инвестирования, которые предлагают идеальные пропорции между двумя сторонами.

10 вариантов, куда вложить деньги

Ниже приведём десять вариантов, отвечающих на вопрос, куда сейчас вкладывать деньги. Нельзя назвать какой-либо способ универсальным и обязательно приносящим прибыль. Также всё зависит от конкретного инвестора, ситуации на рынке. Кому-то будет легче торговать и получать доход на фондовых биржах, а кто-то лучше выгодно перепродаст недвижимость.

Вклады в банках

Жители России отдают большое предпочтение банковскому депозиту благодаря его консервативности и надёжности. Это хороший способ сохранить рубли от обесценивания. Обычно банки предлагают ставки в районе 2 – 5% годовых. Если уровень инфляции выше этого значения, то деньги будет постепенно сгорать.

Государство страхует деньги граждан на банковских вкладах – до 1,4 млн. руб.

Акции

Хорошая альтернатива банковскому вкладу – вложение денег в акции. Покупку ценных бумаг можно назвать самым распространённым инструментом. Доходность по ним может достигать 30%. Но покупку акций рекомендуем только тем трейдерам, которые готовы глубоко погрузиться в фундаментальный анализ, изучать рынок ценных бумаг.

Компании, ведущие высокомаржинальный бизнес, в настоящее время растут. Поэтому стоимость их акций тоже увеличивается. Их доходность лучше определять по индексу. В России самые ликвидные компании имеют среднюю доходность около 12% в год.

Также ценные бумаги могут быть в готовых портфелях – ПИФах. Инвесторам не придётся постоянно анализировать рынок, поскольку все нужные, по мнению специалистов, акции будут собраны в портфель. Такой инструмент считается одним из лучших.

Облигации

Покупкой облигаций занимаются настоящие консерваторы фондового рынка. Доходность ОФЗ не превышает 6 – 7%. Это выше, чем у банковских депозитов, но при этом у инвестора сильнее развязаны руки. Ему не нужно ждать окончание срока вклада, и он может в любой момент перепродать облигации федерального займа.

Даже при минимальных вложениях на долгосрочном периоде можно получать стабильный заработок. За выплату по облигациям отвечает государство, поэтому риск потерять деньги практически отсутствует.

Существует ещё один вид – корпоративные облигации. Их владелец получает доход от эмитента, которые выпускает эти бумаги. Чем выше кредитный рейтинг компании, облигации которой есть на рынке, тем меньше вариант, что она станет банкротом. Доход по корпоративным облигациям около 8%.

Валюта

Вложения капиталов в валюту популярнее остальных. В России рубль часто обесценивается, и свои сбережения можно сохранить в другой валюте. При этом этот вид инвестирования подойдёт для краткосрочного периода, поскольку курс валюты может сильно колебаться, и человек потеряет свои деньги.

Поэтому опытные инвесторы рекомендуют вкладывать в покупку валюты не более трети от своего капитала. Валюта экстраликвидна, и её всегда можно быстро продать или купить. Рекомендуем хранить деньги сразу в нескольких валютах, чтобы минимизировать риски потери. Обычно банки предлагают небольшой процент доходности – не более 0,2%.

Но в настоящей экономической ситуации большинство крупных банков не работают с ведущими мировыми валютами, поскольку попадают под санкции. Но в некоторых финансовых учреждениях покупать доллары и евро можно через мобильные приложения. Также купить валюту можно на Московской бирже.

Недвижимость

В Российской Федерации недвижимость – один из популярных инвестиционных инструментов. В покупку недвижимости стоит вкладывать из-за стабильной ситуации на рынке и слабого рубля. В долгосрочном периоде ипотечные ставки снижаются, а стоимость жилья растёт.

Зачастую отечественные инвесторы покупают жилую недвижимость на вторичном рынке и перепродают её, либо сдают в аренду, получая постоянный пассивный доход. Также они могут купить квартиру или дом, находящиеся на стадии строительства, и перепродать уже в готовом виде. Средняя доходность находится на уровне 9%. Она может достигать 15 – 20%, если покупать недвижимость на стадии котлована.

Золото

В золото выгодно инвестировать, поскольку это самый главный металл на бирже. Преимущества инвестиций – высокая ликвидность и защита от инфляции. Опытные трейдеры рекомендуют инвестировать не в само золото, а в ETF. Таким способом можно избежать сложностей по хранению металла. Если золото хранится в банке, то он потребует за аренду ячейки приличную сумму.

А при хранении драгметалла дома придётся заплатить НДС в размере 20%. Доходность такого вложения – 10%. Но золото не всегда растёт, поэтому нужно быть готовым к рискам.

Серебро

Этот драгоценный металл имеет более размашистый курс, нежели золото. За последние два года серебро выросло в цене практически в два раза. Лучше всего инвестировать в слитки серебра 999 пробы или серебряные монеты. Спрос на этот металл будет расти благодаря 5G технологиям, развитию зелёной энергетики и промышленности в целом. Доходность такого вложения превышает 22%.

Краудлендинг

Иными словами, инвестор даёт в долг компаниям малого или среднего бизнеса. Инструмент напоминает облигации, но имеет большую доходность (до 20%) и высокий риск. Перед инвестированием нужно выбрать краудлендинговую платформу, через которую инвестор будет давать свои деньги в займы. В Российской Федерации ЦБ следит за этими платформами, поэтому под защиту попадают только сервисы с официальной лицензией.

Субаренда

Если на покупку недвижимости для последующей перепродажи не хватает денег, то можно попробовать субаренду. Инвестор берёт в аренду недвижимость, а потом и её сдаёт в аренду. Можно арендовать квартиру на год, а сдавать её посуточно. При этом стоимость разовой аренды будет выше, чем в сутки за год. Такой вариант подойдёт для крупных городов и курортных мест.

Инвестор может самостоятельно искать арендаторов, выставлять свою цену. Если испортят имущество, то ущерб будет на собственнике жилья, а не на субарендаторе. В некоторых случаях можно получить доход до 20%.

Венчурные инвестиции

Инструмент позволяет получить доход до 300%. Но при этом можно потерять вложенные деньги. Инвестор вкладывает деньги в перспективный проект на этапе начального развития. В обмен ему предлагают долю в капитале. Если компания выстреливает, то доля инвестора может вырасти в тысячи раз.

Если развития у проекта нет, то инвестор рискует потерять свои деньги полностью или частично.

Куда точно не стоит вкладывать деньги

В интернете можно найти много предложений, которые обещают высокие доходы при краткосрочном и долгосрочном инвестировании. Но большинство из них – опасная игра, которая с высокой долей вероятности лишит всех денег. Приведём несколько вариантов, куда невыгодно вкладывать свои финансы:

- Бинарные опционы. Несмотря на кажущуюся простоту, бинарные опционы больше относятся к ставкам, где всё зависит от удачи. Инвесторы ставят на рост или падение какого-либо актива. Если прогноз срабатывает, то трейдеры получают прибыль, если нет, то всё проигрывают. Следует помнить, что на длительной дистанции при проигрыше всегда теряется больше, чем приобретается.

- HYIP-проекты. Инвесторы вкладывают деньги в сверхперспективные проекты. Но зачастую прибыль получают только те люди, которые успели первыми вложить деньги. Финансовый проект работает, как пирамида, которая не способна обеспечивать выплату последним участникам.

- Размещение токенов появилось недавно. И принцип процедуры прост – инвесторы вкладывают деньги, а компания взамен даёт им токены на криптовалютный кошелёк. Но в России нет законов, которые бы регулировали деятельность ICO. Поэтому часто встречаются мошенники, которые обманывают инвесторов.

Как вести себя в нестандартных ситуациях

Приведём несколько нестандартных ситуаций, которые могут возникнуть на этапах инвестирования:

- Инвестор приобрёл много акций для получения дивидендов, но их сократили. Зачастую дивиденды сокращают из-за нестабильной ситуации компании, приближающегося банкротства. Но порой компании таким образом готовиться к их продаже другой организации или обратному выкупу. Если компания перспективна, то лучше акции придержать и перетерпеть сокращение дивидендов.

- Прошло несколько месяцев после начала инвестирования, а портфель не пошёл в плюс. Возможно, это долгоиграющий тренд, который должен «выстрелить» со временем. Но иногда компания может и не выйти в плюс. Поэтому рекомендуем постоянно проверять диверсифицированный портфель, проводить его ребалансировку.

FAQ

Какие основные ошибки начинающих инвесторов?

- вкладывают деньги, которые взяли у друзей взаймы или в банке;

- инвестируют все свои финансы, не оставляя «подушку безопасности»;

- действуют на авось;

- поддаются эмоциям;

- верят пустым обещаниям с доходностью выше 100%.

Когда стоит покупать акции или облигации?

Сначала лучше сформировать запас денег в размере несколько месячных расходов, положить их на депозит, и только потом заниматься покупкой акций, облигаций, драгметаллов и т.п.

Подведём итоги

В статье разобрали десять финансовых инструментов, рассказали, куда вкладывать деньги, а куда не следует. Коротко о главном:

- инвестиции помогают сохранить или преумножить капитал, получая пассивный доход;

- перед инвестированием нужно правильно оценить риски и доходность;

- довериться банковскому вкладу или покупать валюту – самые консервативные способы вложений, акции, облигации и недвижимость – самые популярные, а венчурные инвестиции – самые прибыльные и рискованные;

- бинарные опционы, HYIP-проекты и ISO – самые рискованные способы для вложения денег.

Источник: www.sravni.ru

Куда выгодно вложить деньги, даже если их совсем немного

Допустим, у вас появились свободные 30, 20 или даже 10 тысяч и вы хотите их выгодно вложить. Возникает логичный вопрос, куда и можно ли вообще это сделать. Не все опции инвестирования доступны с такими суммами. Например, очевидно, что вложиться в недвижимость и сдавать её в аренду не выйдет. Однако это не значит, что с идеей стоит попрощаться.

Такие суммы называют микроинвестициями или наноинвестициями. Отношение к ним финансовых институтов крайне скептическое. И зря, потому что нередко с таких сумм и начинается путь великих инвесторов.

Игорь Файнман

финансовый консультант

Вложив 10 тысяч и остановившись на этом, вы вряд ли разбогатеете. Но если это станет только началом формирования вашего инвестиционного портфеля, шансы на успех определённо есть.

Куда вложить деньги

Банковский вклад

Самый очевидный способ. Особенно удачным его, впрочем, не назовёшь. Средняя ставка при сроке от года до трёх составляет 5,83%.

Стоит иметь вклады в виду, если вы не хотите ни в чём разбираться и при этом не готовы к риску.

Облигации

Классические облигации — относительно простой финансовый инструмент с фиксированной доходностью. Их смысл заключается в следующем: компания (или государство в случае облигаций федерального займа) берёт у вас деньги в долг. Взамен она обязуется платить процентные отчисления от этой суммы, а также вернуть номинал облигации — тело займа — в конце срока, на который вы договаривались.

В большинстве случаев одна облигация стоит 1 тысячу рублей. И даже на 10 тысяч можно составить небольшой инвестиционный портфель, состоящий из 10 эмитентов. Понятно, что доход будет мизерный. Но зато инвестор приобретёт опыт управления личным капиталом. В среднем доходность от вложений в облигации российских эмитентов колеблется от 7 до 12% годовых.

Игорь Файнман

Акции

Ценные бумаги разных компаний стоят по‑разному, так что достаточно небольшой суммы, чтобы стать акционером. Получать прибыль можно несколькими способами.

За счёт дивидендов

Если компания закончила год с прибылью, её часть она распределяет между акционерами. Какую именно и каким будет размер выплат каждому — решается на общем собрании держателей ценных бумаг. Если купить акции крупной компании со стабильным финансовым результатом, можно ежегодно получать некоторую сумму. Например, по итогам 2018 года « Газпром» выплачивал 16,61 рубля на одну акцию, Сбербанк — 16 рублей.

Чтобы сделать правильный выбор, стоит изучить дивидендную политику компании за предыдущие годы. Скажем, держателям обычных акций могут ничего и не выплачивать. В этом случае стоит купить привилегированные, они имеют приоритет при распределении прибыли.

За счёт изменения цены на акции

Стоимость ценных бумаг нестабильна. Можно купить их сегодня по одной цене, а через год, пять, десять лет продать значительно дороже. Разница и будет вашим доходом.

Вот вам красивый пример. В начале 2019 года акция Apple стоила в районе 150 долларов, сегодня — 314. Это сумасшедший рост — 107%, тогда как обычно считается хорошим результатом, когда он выше 3%. Есть абсолютные рекордсмены, одним из них является Netflix. Пять лет назад одна акция компании стоила в районе 50 долларов.

Сейчас — больше 300.

Дмитрий Кувшинов

исполнительный директор Bilderlings

Здесь важно тщательно подойти к выбору компаний, акции которых вы покупаете, посмотреть на динамику стоимости ценных бумаг, учесть разные факторы, которые могут на неё повлиять. В общем, процесс не из простых, но и не ядерная физика.

Если у вас есть небольшая сумма, потеря которой не разобьёт вам сердце, то можно поучиться разбираться в акциях именно на ней. Хотя, возможно, вы сразу всё сделаете правильно. Причём не стоит зацикливаться на ценных бумагах зарубежных компаний, рассмотрите все варианты.

Отечественный рынок акций отличают быстрые темпы роста. Достаточно сказать, что за 2019 год индекс Московской биржи, который рассчитывается по 50 наиболее ликвидным акциям отечественных эмитентов, увеличился на 28,55%. Это лишь средний темп прироста, акции некоторых компаний значительно опережают основной коэффициент развития российского фондового рынка.

Олег Богданов

ведущий аналитик QBF

Важно не путать покупку акций со ставками на их курс. В первом случае вы владеете ценными бумагами. Во втором — играете в азартную игру, пытаясь угадать изменение их курса. И шансы выиграть не так высоки.

ETF‑фонд

Если не знаете, какие акции выбрать, можно вложиться в ETF‑фонд. У него уже есть портфель ценных бумаг, и, инвестируя в него, вы приобретаете долю этого портфеля. При этом вам не нужно самостоятельно отбирать акции, это уже сделали за вас.

ПИФ

Паевой инвестиционный фонд — это форма коллективных инвестиций. Вкладчики объединяют свои деньги, а управляющая компания распоряжается ими для получения дохода. Входной порог маленький, купить и продать паи вы можете в любой рабочий день.

ETF и ПИФ концептуально похожи. Но паи доступны к покупке и без брокерского или индивидуального инвестиционного счёта, что несколько упрощает процесс.

ПИФы выгодны тем, что там есть люди, которые принимают решения за вас. Но в этом же и минус: всё зависит от их компетенций. И вы подвержены внешним факторам риска. Застраховать себя от колебаний рынка вы никак не можете, это вопросы макроэкономики.

Дмитрий Кувшинов

Краудлендинг

Это альтернативный вид инвестирования через онлайн‑платформы, когда вы даёте деньги в долг бизнесу или другому физическому лицу.

Российский краудлендинг интенсивно развивается: сейчас в реестре ЦБ больше 20 площадок, готовятся к выходу на рынок ещё около 10. По итогам 2018 года объём выданных займов составил более 16 миллиардов рублей.

Олег Новиков

руководитель отдела по работе с инвесторами краудлендинговой платформы «Город денег»

Порог входа здесь достаточно низкий — от 5 тысяч рублей. Инвестор может сам предложить в проект сумму и процентную ставку, которые считает необходимыми. Например, если у вас есть свободные 50 тысяч рублей, не обязательно инвестировать всю сумму в один проект, гораздо выгоднее и безопаснее разделить её на пять проектов по 10 тысяч рублей.

Краудлендинговая площадка со своей стороны оценивает вероятность провала проекта. Так что можно ориентироваться и на этот показатель. В целом здесь действуют те же правила, что и для любой области инвестирования: чем выше доходность, тем выше риски.

Если вам предлагают доходность выше 30% годовых – это серьёзный повод задуматься. Маржинальность бизнеса компании, которая берет заём под такой процент, просто невозможна. И если заёмщик принимает ставку под такой процент, в большинстве случаев он уйдёт в длительную просрочку или дефолт.

Олег Новиков

Это не говоря о том, что такая платформа сама может быть мошеннической. Зайдите на сайт, посмотрите описание компании, состав руководителей, изучите их репутацию, почитайте отзывы на сторонних площадках.

Что стоит помнить, если начинаете инвестировать

Правил несколько, и они очень простые.

- Вкладывать деньги стоит только в понятные для вас механизмы. Если вы не можете разобраться в том, что происходит с вашими накоплениями и за счёт чего формируется прибыль (или убыток — зависит от везения), лучше не рисковать.

- Чем выше заявленная доходность, тем выше риски.

- Очень высокая доходность — это всегда повод для сомнения. Чаще всего так действуют обманщики.

- Если вы планируете спросить у специалиста, куда вложить деньги, помните: сейчас рекомендации по инвестированию могут давать только инвестиционные советники. От прочих их отличает лицензия Центробанка и ответственность за ненадлежащее исполнение обязанностей. Реестр инвестиционных советников можно найти на сайте ЦБ.

- Важно не ставить все деньги на одну финансовую высокорисковую лошадку. Лучше разделить их и вложить разными способами. Если один из них не сработает, у вас всегда останется надежда на другие.

- 6 советов, как пережить временные финансовые трудности

- На что откладывать с зарплаты сейчас, чтобы избежать проблем в будущем

- Планирование бюджета: сколько тратить в день

*Деятельность Meta Platforms Inc. и принадлежащих ей социальных сетей Facebook и Instagram запрещена на территории РФ.

Источник: lifehacker.ru

Инвестиции

Узнавайте все об инвестировании: как сохранить и приумножить свой капитал, как вложить деньги в акции, облигации, биржевые паевые и инвестиционные фонды и альтернативные активы.

На Банки.ру легко подобрать брокера для открытия ИИС, а также купить российские и иностранные ценные бумаги.

Последние рекомендации

Актуальные аналитические обзоры, оценки экономической ситуации в России и мире, рекомендации по российским и зарубежным акциям и облигациям, валютам и сырью от ведущих брокерских компаний и банков, а также последние исследования и прогнозы от экспертов Банки.ру. Все, что нужно для грамотного инвестирования.

ЦИFРА брокер

X5 RETAIL GROUP

Открытие Брокер

Финам

Открытие Брокер

Готовые решения

Если не хотите тратить время на управление и готовы принимать советы профессионалов

Альтернатива вкладам

Готовые инвестиционные решения, подходящие инвесторам с самыми разными задачами и суммами вложений: модельные портфели и инвестиционные стратегии с доверительным управлением, инвестиции с защитой капитала и страхованием жизни, предложения с рекомендациями для экономии времени и повышения эффективности инвестирования. Новичкам тоже стоит обратить внимание на этот раздел, если они пока не уверены в своей личной инвестиционной тактике.

Накопительное страхование жизни Уникальные условия от Банки.ру

Инвестируйте, копите бонусы и получайте вознаграждение на счет До 2500 ₽

Приобретайте валюту на бирже, онлайн через брокера. Доступны 10 валют!

Прогнозная доходность за год

Виртуальный счет с бесплатным обслуживанием для начинающих инвесторов

Акции в подарок и возможность выиграть 1 млн ₽

Фонды

Хороший вариант для инвесторов, у которых нет времени и знаний, необходимых для поиска инвестиционных идей. Покупая долю в фонде, инвестор распределяет свои деньги сразу по нескольким активам, которыми управляют профессионалы под присмотром ЦБ. Доход управляющего фондом привязан к объему активов под управлением, поэтому ему выгодно, чтобы стоимость активов росла. А вместе с ней будет расти и стоимость акций фонда.

Историческая доходность за год

Инвестировать в валютный фонд *Доходность за год на 31.03.2022

Я инвестирую сам

Изучайте мир инвестиций, ищите интересные идеи и открывайте подходящий брокерский счет. Получайте удовольствие от создания собственного инвестиционного портфеля и зарабатывайте на нем.

Акции

Группа Позитив

Облигации

СистемаАФК-1Р-01-боб

RU000A0JVUK8

Мостотрест-7-об

RU000A0JWN63

RU000A0JW5E3

ПР-Лизинг-001Р-03

RU000A100Q35

Обучение

Как зарабатывать больше банковского депозита и обеспечить финансовую независимость

Инвестиции.Старт

Как за 7 вечеров превратить 3 000 рублей в долгосрочные инвестиции

с 5 ноября

Зачем инвестировать?

Разбираемся зачем инвестировать

с 27 октября

Онлайн группа наставничества по биржевой торговле

Каждую субботу трейдеры и инвесторы общаются о рынке, обсуждают стратегии, анализируют компании и ищут торговые идеи

с 24 ноября

Акции. Пассивный доход

Как инвестировать в акции? Как сформировать инвестиционный портфель и получать пассивный доход?

с 10 ноября

Предложения месяца

13% годовых

«Гарантированная доходность»

комиссия от 0%

«Брокерский счет»

Бесплатный виртуальн

«Откройте демо-счет Финам»

Бонус 2500 ₽

«Акция «Финам бонус»»

Все брокеры

177-02739-100000

045-13561-100000

154-04434-100000

045-14007-100000

177-03471-100000

045-06097-100000

Новости

Стоит ли инвестировать в 2023 году и какие инструменты выбирать. Отвечают эксперты

«Лучше сидеть в максимально консервативных инструментах»: профессиональный инвестор рассказал, что будет покупать в 2023 году

Как составить бизнес-план

Рубль символически укрепляется, индексы растут. Итоги торгов на Мосбирже

ЦБ установил официальные курсы валют на 30 декабря

Курсы доллара и евро на 29 декабря

Рубль ускорил снижение, индексы в красной зоне — итоги торгов на Мосбирже

Путин разрешил россиянам временно иметь по два ИИС

ЦБ установил официальные курсы валют на 29 декабря

Подробнее

Инвестиции — это инструмент, позволяющий получить прибыль посредством пассивного участия в том или ином проекте. Грамотный инвестор должен уметь оценивать риски и формировать модель своей деятельности с учетом всех нюансов.

Это один из самых распространенный и простых способов обогащения. Что может подразумеваться, когда заходит речь об инвестициях:

- стандартные финансовые инструменты;

- имущество;

- интеллектуальные ценности;

- ресурсы.

Также инвестиции подразделяются на прямые (когда инвестор вкладывается в конкретный объект) и косвенные (операции на фондовом рынке).

На сайте финансового маркетплейса Банки.ру можно изучить и выбрать инструменты, позволяющие вложиться как в отечественные, так и в иностранные компании. Здесь собрано все необходимое: котировки акций и прогнозы на их стоимость, сведения, касающиеся выплаты дивидендов, данные о биржевых брокерах и УК из первых десятки.

Данный раздел создан для помощи потенциальным инвесторам. Помимо всего, что описано выше, здесь есть возможность перехода к удобным автоматизированным сервисам, максимально упрощающим жизнь пользователя:

- Подбор брокерского счета по тарифам, приложению и всему остальному, что есть в новом разделе про тарифы.

- Специальные предложения от брокеров и УК.

Доступные варианты инвестирования

Что предлагается на этой странице:

- акции;

- облигации;

- ИИС;

- ПИФЫ;

- обучение инвестированию;

- ряд специальных предложений (вложения в зарубежные компании и несколько выгодных инвестиционных стратегий).

Перед их приобретением на Банки.ру можно оценить состояние компаний и выгодность сделки.

Ценные бумаги, доступные к изучению и покупке:

- Чаще всего продаваемые.

- Быстро растущие.

- С резко падающей стоимостью.

- С потенциально максимальной прибылью.

Перечень всегда актуален, так как данные регулярно обновляются.

Можно подобрать облигации и еврооблигации, предварительно оценив период инвестирования, уровень риска и потенциальную прибыль. Вложение в этот продукт может принести значительный доход — больше, чем при открытии стандартного депозита. Сведения на странице также регулярно обновляются.

Индивидуальный инвестиционный счет — инструмент, позволяющий получить налоговый вычет и обеспечить себе большую прибыль. Воспользоваться им могут только российские граждане.

Банки.ру поможет подобрать соответствующие продукты и сформировать правильную инвестиционную стратегию. Максимальная сумма вложений — один миллион рублей ежегодно, а открывается ИИС на три года.

Паевые инвестиционные фонды используются теми, кто инвестирует самостоятельно. Портфель ценных бумаг, приносящий прибыль, управляется профессиональным менеджером.

Чтобы начать, следует приобрести пай. Доходность обеспечивается приростом его стоимости в % с учетом комиссии, уходящей УК.

На Банки.ру создан раздел Обучение, где пользователей учат принимать верные финансовые решения. Человек, прошедший бесплатное обучение, научится грамотно инвестировать и станет на шаг ближе к полной финансовой независимости.

Источник: www.banki.ru

Куда инвестировать в 2022 году?

Многие хотят инвестировать накопления, чтобы они работали и приносили дополнительный доход. Но выбрать инструмент без специальных знаний может быть сложно. Рассказываем, куда можно вложить деньги начинающему инвестору, чтобы заработать с минимальными рисками.

Куда вложить деньги

- покупка с целью дальнейшей перепродажи;

- покупка для сдачи в аренду.

Часто оба варианта совмещают. С инвестиционными целями стоит рассмотреть не только жилую, но и коммерческую недвижимость.

Драгоценные металлы

- слитками;

- драгоценными монетами;

- открыв обезличенный металлический счет.

У каждого из вариантов есть нюансы, например, в способе хранения и в комиссиях при продаже в дальнейшем. Тем не менее, драгоценные металлы идеальны для консервативных инвесторов. Вложения показывают стабильную доходность при экономических кризисах, когда другие активы падают в цене.

Минус этого способа инвестирования в том, что он не подходит для краткосрочных вложений. Вкладывать в металлы нужно с прицелом на 5−10 лет минимум, иначе издержки существенно снизят доходность.

Криптовалюта

Криптовалюты на пике популярности, и спада в этой сфере пока не предвидится. Можно покупать активы на долгий срок в ожидании их роста или совершать краткосрочные сделки с целью быстрого заработка.

Криптовалютный рынок в России пока не регулируется законодательно, поэтому в этой области много мошенников. Они пользуются отсутствием знаний у начинающих инвесторов. При вложениях в криптовалюты нужно потратить время на изучение и анализ, чтобы не потерять деньги на покупке неликвидных активов.

Как выбрать свой вариант инвестиций

Способов заставить деньги работать довольно много, но это не значит, что можно использовать любой. Чтобы выбрать оптимальную инвестиционную стратегию, нужно ответить на несколько вопросов:

- какую сумму планируется вложить. Порог входа в каждом варианте свой. Если облигации стоят в среднем 1 000 руб., то для работы с недвижимостью такая сумма явно недостаточна;

- допустимый уровень риска. Доходность напрямую связана с агрессивностью инвестиционной стратегии. Консервативные инструменты практически безопасны, но и заработать с ними получится меньше;

- сколько времени есть для обучения. Чтобы инвестировать эффективно, важно разбираться в инструменте. Если нет ни одной свободной минуты, лучше подойдут депозиты и НСЖ. Когда есть время и желание, можно изучить фондовый или криптовалютный рынки;

- нужна ли помощь профессионалов. Например, брокеры предлагают доверительное управления счетом, когда портфелем занимается профессиональный инвестор. От клиента требуется только внести деньги и выбрать уровень риска.

Ответ на эти вопросы поможет понять, какой вид инвестиций предпочтительнее. В поисках своего варианта важно помнить, что нет волшебных способов заработать 100% к вложенному за месяц. Такое обещают только мошенники и пирамиды. На финансовом рынке много аферистов, поэтому нельзя вкладывать деньги в сомнительные варианты.

- О подписке «Огонь»

- Рекомендации по защите личных данных

- Ренессанс Жизнь помогает клиентам

- Центр контроля качества

- Статьи

- Инвестирование

- Рисковое страхование

- Накопительное страхование

- Мнение эксперта

Источник: www.renlife.ru