Каждый бухгалтер не раз сталкивался с требованием от налоговой инспекции пояснить расхождения в показателях декларации по Налогу на прибыль («Доходы от реализации» + «Внереализационные доходы») и налоговой базой по НДС за год.

Являются ли ошибкой подобные расхождения? Как пояснить налоговой их причину?

Отчет «Анализ расхождений выручки НДС и Налога на прибыль в декларациях» поможет найти все расхождения.

Каждый бухгалтер не раз сталкивался с требованием от налоговой инспекции пояснить расхождения в показателях декларации по Налогу на прибыль («Доходы от реализации» + «Внереализационные доходы») и налоговой базой по НДС за год.

.png)

Являются ли ошибкой подобные расхождения? Как пояснить налоговой их причину? В этой статье мы постараемся дать достойный ответ на эти вопросы.

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.

Видео-обзор разработки

Зачем сравнивать доход по прибыли и по НДС

Ответ очень простой — так делает налоговая, значит так надо делать и нам — бухгалтерам =)

Налоговики сравнивают декларации НДС и прибыли для того чтобы найти доходы, которые компания забыла обложить НДС.

В самом простом случае (если мы анализируем 1-й квартал отчетного периода и у нас нет сложностей в учете) для сверки нам достаточно внимательно посмотреть обе декларации и сверить строки 010 + 020 (Лист 02) в Прибыли и строку 010 (Раздел 3) в декларации по НДС.

.png)

И это сделать достаточно просто.

Сложности начинаются, если нам нужно сравнить показатели за 9 месяцев или за год. Прибыль посчитать легко — она указывается в декларациях нарастающим итогом. А вот с НДС уже проблема — отчетность квартальная, значит надо брать все декларации с начала года и суммировать их показатели.

А теперь добавим еще некоторую правду жизни:

- возвраты поставщикам (увеличивают базу НДС, а прибыли — нет)

- возвраты покупателей (уменьшают доход в прибыли, а в НДС — нет)

- необлагаемые НДС доходы

- разные периоды признания доходов при экспортных реализациях

Все это приводит к тому, что разобраться в расхождениях НДС и прибыли — становится очень не простой задачей, требующей глубокого погружения в учет, составления дополнительных таблиц и дополнительных проверок.

Специалисты компании «Простые решения» имеют очень большой опыт поиска разниц НДС и прибыли при помощи экселевских таблиц и «рабочих выходных», но нам надоело искать все руками. Мы использовали все наши знания и наработки и разработали специальный отчет, который позволяет автоматически проверить сходимости базы НДС и Прибыли и учесть часто встречающиеся расхождения. И мы готовы поделиться нашими наработками.

Важно: помимо адекватных причин разниц между НДС и Прибылью мы часто находим учетные ошибки, искажающие налоговую базу. Наш отчет убирает все «разрешенные» расхождения и позволяет сосредоточиться на действительных ошибках.

Концепция отчета сравнения показателей НДС и Налога на прибыль

- При анализе мы сравниваем данные регламентированных отчетов. Причем, в отчет попадают максимально поздние корректировочные декларации

- Для вычисления разрешенных разниц используются учетные данные программы

- Показатели считаются в полных рублях

- «Разрешенные разницы» разбиты на две группы:

- Переходящие разницы (разницы в моменте признания дохода)

- Неизменные разницы

- Контроль считается пройденным, если итоговая колонка «Разница» равна нулю

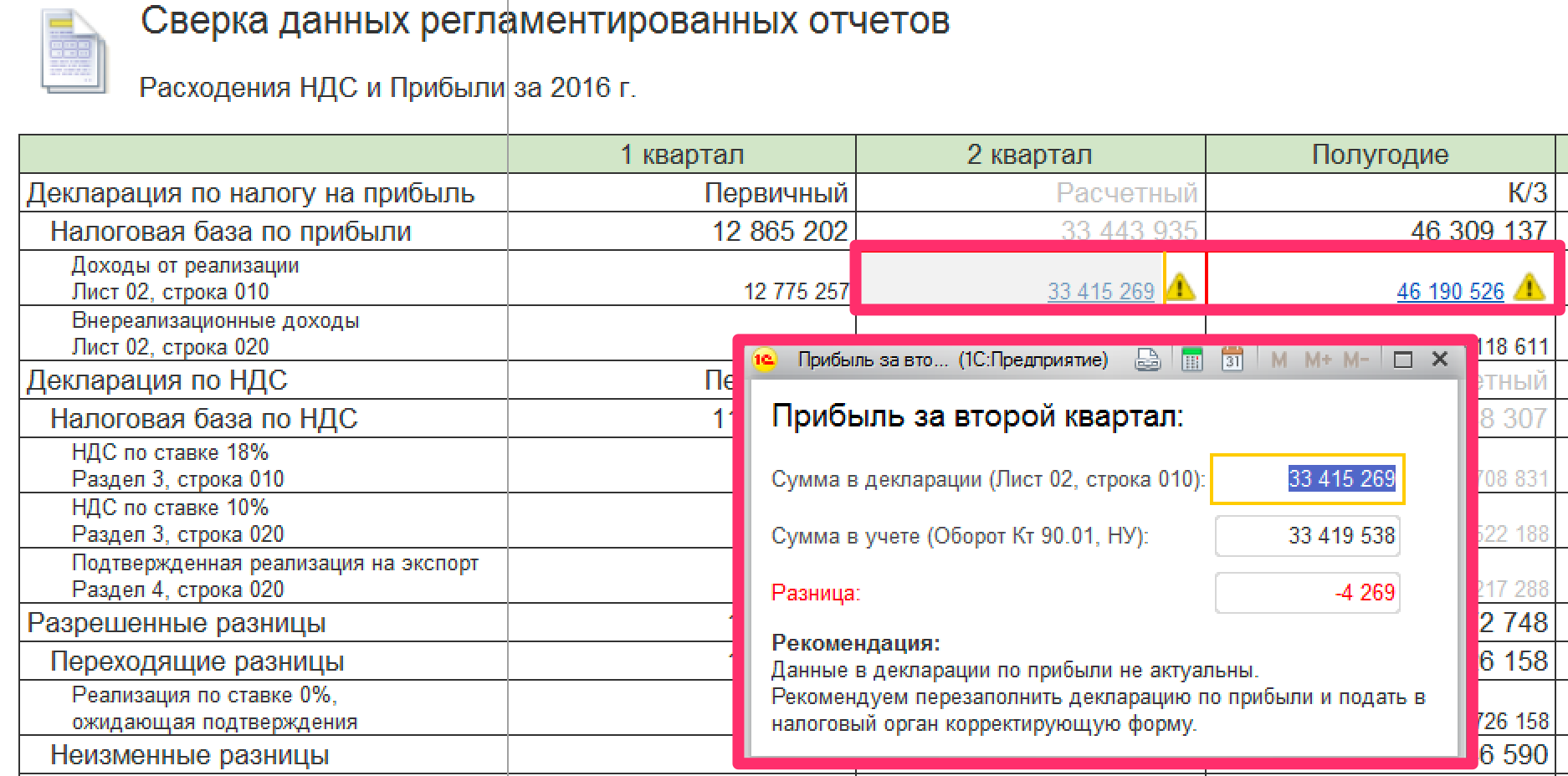

Контроль расхождений деклараций по прибыли и данных учета

Одна из самых частых причин расхождений, выявленных нашим отчетом — это несоответствие данных, отраженных в декларации по прибыли с текущими данными учета (90.01 и 91.01). Поэтому мы решили автоматически контролировать разницу и очень очевидно ее показывать.

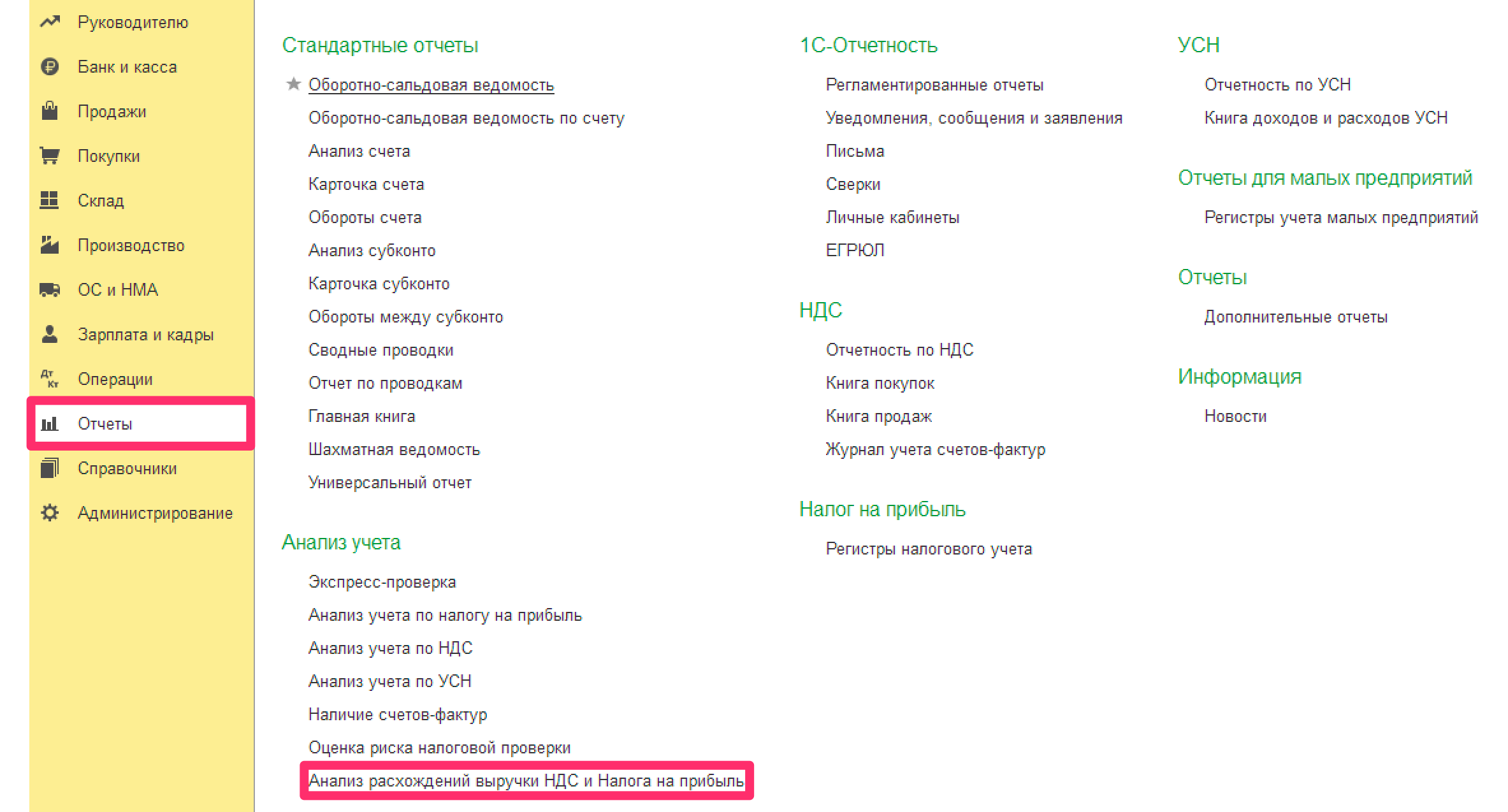

Как открыть отчет?

Для открытия отчета перейдите в меню Отчеты — Анализ учета — Анализ расхождений выручки НДС и Налога на прибыль.

Примеры использования отчета

Рассмотрим работу отчета на примере одного года работы организации

1-й квартал

.png)

В 1-м квартале мы видим следующую ситуацию:

- для анализа используются корректировочные декларации (к/1)

- в этом квартале была подтверждена ставка НДС 0% на сумму 10 878 485 рублей (для цели налога на прибыль эти реализации учлись в предыдущих кварталах)

- у реализаций на сумму 3 730 529 рублей еще не подтверждена ставка 0%

Итог: ошибочных разниц нет, все разницы — «разрешенные»

2-й квартал

.png)

В этом квартале видим аналогичную ситуацию с разницами, но показатели уже считаются как квартальные, так и нарастающим итогом — для облегчения сверки. Обращаем внимание, что серым цветом выделяются показатели, которые получаются расчетным путем (в декларациях вы данные цифры не найдете).

3-й квартал

.png)

В 3-м квартале мы видим разницу в 33 700 рублей. Если проанализировать все данные, то можно найти причину возникновения разницы — наличие внереализационного дохода, не облагаемого НДС.

.png)

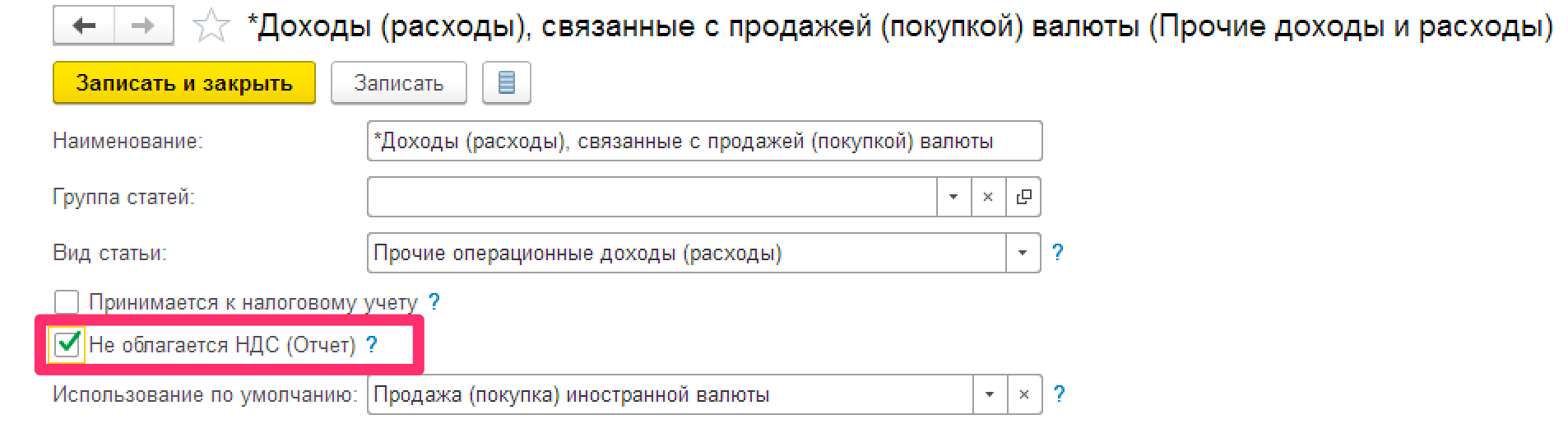

Настройка прочих доходов, не облагаемых НДС

В отчете сверки НДС и Прибыли есть специальная настройка, позволяющая указать перечень внереализационных расходов, которые не должны облагаться НДС и которые необходимо включить в «разрешенные» разницы.

.png)

Если статья прочих доходов добавлена в этот список, то у нее заполняется реквизит «Не облагается НДС» (его можно установить и в самом справочнике).

Это позволяет построить ОСВ по 91-му счету с группировкой по облагаемости НДС.

По умолчанию этот перечень заполнен однозначно «разрешенными» разницами. Пользователь может самостоятельно дополним перечень. В данном случае мы добавим в исключения статью «Страховое возмещение (ОСАГО)»

В итоге мы получим отчет, в котором нет неразрешенных разниц

.png)

4-й квартал

В 4-м квартале мы видим, что учтен целый комплекс «разрешенных» разниц:

- неподтвержденный экспорт 0%

- возвраты товаров поставщику

- возвраты товаров от покупателей

- внереализационные доходы, не облагаемые НДС

И все равно мы получаем неразрешенную разницу.

В данном случае она означает наличие учетной ошибки в декларации по НДС или Прибыли. Для выявления ошибки необходимо провести дополнительный анализ данных (за рамками данного отчета).

Но наша первичная рекомендация — актуализировать закрытие месяцов, формирование книги продаж и перезаполнить налоговые декларации.

Планы на будущее

- Мы планируем развивать функциональность отчета:

- дополнить перечень разрешенных разниц (например, показатель реализации, по которой ставка НДС 0% не подтверждена в течение 180 дней)Реализовано

- добавить расшифровки показателей из учетных данных

- добавить автоматическое формирование ответа на требование налоговой инспекции

- Также мы готовы прислушиваться к вашим практикам и пожеланиям и реализовывать дополнительные проверки.

Причины купить

Наш отчет помогает понять причины расхождений НДС и Прибыли в регламентированных отчетах и ответит на вопрос, есть ли проблема.

Стоимость разработки — 4 000 руб.

Год бесплатной поддержки (если обновится конфигурация или изменится форма, то мы все поправим)

Год дополнительной поддержки стоит — 1000 руб.

Прочая информация:

Обработка тестируется на актуальных версиях программы «1С:Бухгалтерия предприятия».

Код обработки полностью открыт.

При необходимости мы можем оказать платные консультации по выявлению разниц между налогом на прибыль и НДС.

Для учета индивидуальных нюансов и доработки для работы в измененных конфигурациях работа оплачивается по часам.

Обновления

Версия 1.2

- интерфейсные исправления

Версия 1.3

- отчет подготовлен для работы в облачных версиях

- исправлены ошибки формирования отчета у пользователей с ограниченными правами

Версия 1.4

- В разрешенные разницы добавлены новые показатели:

- Неподтвержденная реализация 0% (в случае доначисления НДС)

- Реализация по 90.01.1 без НДС

- Реализация по 90.02.2 ЕНВД и Патент

- учтен механизм закрытия года при анализе 90 и 91 счетов

- исправлено определение разниц в возвратах поставщикам и от покупателей

Версия 1.5

- Учтены корректировки реализаций (в сторону уменьшения)

- Учтены корректировки реализаций в сторону уменьшения по реализациям прошлых лет

Версия 1.6

Версия 1.7

- В анализе 2023 года показывается ставка НДС 20%

- Исправлен показатель «Подтвержденная реализация на экспорт» (Раздел 4 строка 020) в отчетах 2023 года

- Не контролируется разница в 1 рубль между ОСВ и Декларацией по прибыли

Версия 1.8

- Мы добавили в анализ сходимости учетных и отчетных данных данные выручки по прочим операциям (Приложение №3 к Листу 02) — это обычно реализация ОС или НМА

- Добавили возможность открывать регламентированные отчеты по гиперссылке (в один клик можно открыть все, что нужно для сверки)

- Добавили расшифровку графы «Разница» — основные причины и необходимые действия

Версия 1.9

- В этом релизе добавлена проверка расхождений по операциям безвозмездной передачи

Версия 1.10

- Добавлен новый показатель «Отгрузка без перехода права собственности»

- Исправлены выявленные ошибки

Версия 1.11

- Добавили новый показатель «Реализация отгруженных товаров» (фактический переход права собственности)

- Доработали показатель 040 раздела 4 декларации по НДС. Теперь суммируются все строки этой графы

Версия 1.12

В помощь бухгалтерии! Как производится учет выручки с НДС и без него?

Физические и юридические лица, будь то отечественные или зарубежные компании, являющиеся налогоплательщиками с доходов в РФ, обязаны отчислять НДС с выручки от продажи товаров и услуг а также внереализационных доходов, согласно Налоговому Кодексу п. 1, 5 ст. 246, п. 1 ст. 248. Доходами от реализации считают прибыль от сбыта продукции собственного производства фирмы, купленных товаров, базовых средств, услуг. работ и так далее.

Что касается внереализационной прибыли, то к этой категории относят валютные операции, различные штрафы и взыскания, безвоздмездно полученное имущество, дивиденды с акций других компаний и другое (подробно список данного вида доходов представлен в ст. 250 НК РФ).

Чтобы верно установить налогооблагаемую прибыль, из нее исключают НДС и акцизы, предъявленные покупателям. При этом существуют операции, подлежащие и неподлежащие обложению налогом на добавленную стоимость.

Когда облагается товарооборот налогом, а когда нет?

Четыре основные группы товарооборота, подлежащие налогообложению НДС, представлены в НК РФ:

- Возмездная или безвозмездная продажа товаров, услуг, труда, объектов залога в Российской Федерации, передача прав на имущество, на предметы торговли на основании замены обязательств по соглашению сторон или отступного, что подтверждено пп.1 п.1 ст.146 НК.

- Сбыт товаров, услуг для удовлетворения потребностей именно организации, но не с целью получения прибыли. Подобная передача продукции облагается НДС при условии признания расходов экономически необоснованными или же такие издержки вносят в статью расходов, не учитываемых при подсчете налога на прибыль. Ст. 252, ст.270 НК РФ.

- Осуществление строительно-монтажных действий для собственной необходимости. Если организация выполняет данный вид работ самостоятельно, то налогообложение присутствует (пп.3 п.1 ст. 146 НК). Если же процесс строительства обеспечивается подрядчиком, то НДС отсутствует.

- Импорт предметов торговли на территорию Российской Федерации (пп.4 п.1 ст.146 НК РФ и пп.3 п.1 ст. 2 “Таможенного кодекса Евразийского экономического союза”).

Выручка не будет облагаться налогом на добавочную стоимость при манипуляциях, не принимаемых за реализацию или не являющихся объектом налогообложения. Например:

- Валютные операции (пп.1 п.3 ст. 29 НК РФ).Сделки, связанные с нумизматикой не попадают в этот пункт.

- Передача объектов владения правопреемнику при переустройстве компаний (пп.2 п.3 ст. 39 НК РФ).

- Возвращение лицу, состоявшему в хозяйственном обществе активов в рамках первоначального взноса в случае прекращения деятельности общества или выхода участника из его состава (пп.5 п.3 ст. 39 НК РФ).

- Передача объектов жилфонда, электросети, дороги и т. д. органам власти (пп.2 п.2 ст. 146 НК РФ).

- Реализация земли или земельных паев (пп.6 п.2 ст.146 НК РФ).

- Продажа собственности или прав на нее при банкротстве должников (пп.15 п.2 ст.146 НК РФ).

Существует также закрытый список процессов, поименованных в п.1-3 ст.149 Налогового Кодекса. Их особенность в том, что будучи предметами налогообложения, они не признаются подлежащими налогу и освобождаются от НДС.

К товарам, не подлежащей НДС, причисляют:

- Утвержденный список медицинской продукции (пп.1 п.2 ст.149 НК РФ).

- Продовольственные товары для медицинских организаций и столовых детских садов, школ и т. п. (пп.5 п.2 ст. 149 НК).

- Жилые объекты и доли помещений в них (пп.22 п.3 ст.149 НК РФ).

Что это?

Выручка представляет собой доход, который организация или предприятие получает за определенный отрезок времени посредством реализации ряда товаров или услуг. Это завершающий этап коммерческой или некоммерческой деятельности фирмы, при этом расчет производят, умножая цену продукции на количество сбытых единиц товара.

Чистой выручкой от продаж признают прибыль с вычетом косвенных налогов. Она является показателем результата работы организации.

Выручка от реализации объектов продаж делится на два вида:

- Выручка брутто – общая сумма, включающая налогообложение (акцизы, таможенные пошлины, НДС).

- Выручка нетто – это прибыль от продаж продукции, работ или услуг без налогообложения.

О том, каким образом высчитывают такую выручку от реализации, вы узнаете в специальном материале.

Расчет налога выглядит так: обозначим сумму буквой С, тогда НДС=С*18/100. Согласно этому вычислению при выручке в 100 000 рублей НДС составит 18 000.

С учетом налога

Чтобы произвести такое вычисление сумму с НДС обозначают Сн. Расчет получается такой:

Сн = С + С*18/100 = С*(1+18/100) = С*1,18.

Тогда при выручке в 100 000 рублей результат будет 118 000.

В Российской Федерации для расчета налога на добавленную стоимость используют документ счета-фактуры. Законом установлены четкие правила заполнения этого бланка и его формат.

Без него

Чтобы рассчитать значение прибыли без данного косвенного налога за основу берется та же самая формула. При обозначении N=18/100 выходит, что Сн = С+ N*С = С*(1+N).

Таким образом, С = Сн/(1+N) = Сн/(1+0.18) = Сн/1.18.

Если же при работе с формулами возникают сложности, то специализированные онлайн калькуляторы упрощают работу налогоплательщиков. С их помощью данные рассчитываются быстро и точно.

Освобождение от уплаты, если объемы продаж менее двух миллионов рублей

Фирмы и ИП объемы продаж которых не высокие, по кодексу РФ имеют право не выплачивать налог на добавленную стоимость. Эта льгота вступает в силу, если за три календарных месяца общий доход от сбыта объектов торговли или предоставления услуг (не учитывая налог) составляет менее 2 млн. рублей (п.1 ст.145 НК РФ).

Важно! Если при наличии освобождения от налогообложения в течение следующих трех месяцев общая прибыль (без учета налога) превысит эту сумму, то льготное право отменяется. Налог восстанавливается и подлежит уплате в принятом порядке, начиная с месяца, где имело место превышение (п.5 ст.145 НК).

О правилах отображения выручки ИП на УСН мы рассказывали тут.

Пошаговая инструкция: как планировать в Excel доход от продажи и затраты

Для планирования выручки и затрат на производство используют таблицу Excel. Стандартная таблица для расчета эффективности имеет четыре поля:

- Налоговые ставки (ячейка А1:В3).

- Доход от продажи предметов торговли, издержек и дебетового НДС (А5:В7).

- Определение налога на добавленную стоимость для уплаты в бюджет (А9:В10).

- Подсчет выручки и налогов на прибыль и с оборота (А12:В17) (в чем основные отличия выручки от оборота узнайте тут).

В первые два поля вводят информацию, а два последующие ее обрабатывают.

- Вид вычисления налогового обязательства по НДС по таблице следующий: =ОКРУГЛ(В5*(B1/(1+B1));2).

- Чтобы посчитать сумму налога для уплаты в государственную казну, нужно вычесть сумму налогового кредита из суммы налоговых обязательств (В10) =В9-В7.

- ВП (валовая прибыль) без НДС (ячейка В12) рассчитывается путем вычета значения налоговых обязательств из суммы выручки =В5-В9.

- Выручку от продаж определяют, отнимая от суммы ВП издержки =В12-В6.

- Чтобы вычислить налог с товатрооборота ВП умножают на ставку налога с оборота =ОКРУГЛ(В12*ВЗ;2).

- Выручка, подлежащая налогообложению, является разностью между реализованной прибылью и суммой налога с оборота =В13-В14.

- Налог на выручку – это произведение суммы подлежащей налогообложению и тарифа налога на прибыль, результат округляют до второго разряда =ОКРУГЛ(В15*В2;2).

- Чистая прибыль высчитывается путем вычета суммы налога на прибыль из дохода, облагающегося налогом =В15-В16.

Использование таблицы Excel удобно тем, что меняя данные налоговой ставки, легко подстроиться под действующую налоговую систему. После изменения значений издержек и суммы продаж сразу отражается конечный результат. Excel предлагает различные методы ввода данных, кроме того, формулы и многообразие функций дают дополнительные возможности для расчетов.

Рекомендуем вам обратить внимание и на другие публикации наших экспертов, прочтя которые, вы узнаете:

- Чем выручка отличается от себестоимости, дохода и прибыли?

- Как посчитать годовой объем выручки?

- Каковы причины снижения выручки и как ее можно увеличить?

Распределение платежа

Чтобы распределить НДС по выручке используют пропорцию операций подлежащих и неподлежащих налогообложению. Налог принимают к вычету или включают в цену продукции и услуг (пп.4 п.4 ст. 170 НК РФ).

Если НДС принимают к вычету пропорция выглядит так : СТ (с НДС) / СТ (общая), СТ (с НДС) – это цена продукции или услуг, сбыт которых облагается налогом на добавленную стоимость; СТ (общая) – суммарная цена товаров или услуг реализованных в налоговом периоде.

Если же налог включают в стоимость продукции, то применяют такую пропорцию: СТ (без НДС) / СТ (общая), СТ (без НДС) – цена товаров или услуг не облагаемых НДС; СТ (общая) – суммарная цена товаров или услуг реализованных в налоговом периоде.

В распределение НДС по выручке не входят такие поступления:

- Проценты с банковских вкладов и остатки на счетах.

- Прибыль по акциям или долям в уставном капитале.

- Денежные средства с уплаты штрафов по кредитам и займам, нарушение условий договоров кредитования.

- Учетный процент, который снимают банки при покупке векселей.

- Денежные средства, полученные дочерними компаниями от головных.

Начислять или не начислять НДС при получении законных процентов?

Положения статьи 317.1, которая появилась в Гражданском кодексе 1 июля 2015 года, претерпели изменения. С 1 августа текущего года действуют новые правила взыскания законных процентов с должника. Внесенные поправки повлекли налоговые последствия – в Минфине считают, что сумма полученных процентов должна облагаться НДС. Однако некоторые эксперты полагают, что официальное мнение финансового ведомства ошибочно. Какие варианты действий есть у налогоплательщика?

Проценты по статье 317.1 ГК РФ: как было раньше

Указанная статья оговаривает порядок взыскания процентов за пользование денежными средствами и применяется в отношении коммерческих организаций. Старая ее редакция подразумевала начисление процентов по умолчанию. Поясним на примере договора между покупателем и продавцом товара.

Если в нем не было указано, что к правоотношениям между сторонами сделки не применяются нормы статьи 317.1 ГК РФ, то проценты за пользование денежными средствами при просрочке оплаты должны были начисляться автоматически. Другими словами, если покупатель оплатил товар с нарушением установленного договором срока, то за период просрочки на сумму долга начислялись проценты исходя из ставки рефинансирования Центрального банка (с 1 января 2016 года ставка рефинансирования приравнена к ключевой процентной ставке). Продавец товара имел право либо взыскать начисленные проценты, либо не делать этого, то есть простить их покупателю.

Справка

Проценты за пользование денежными средствами в указанном случае начисляются лишь по договорам, заключенным позже 1 июля 2015 года, то есть с момента вступления указанной нормы в силу. Поскольку законные проценты не являются штрафными санкциями, то они могут быть начислены одновременно с процентами за пользование чужими денежными средствами в соответствии со статьей 395 ГК РФ. Все это следует из постановления Пленума Верховного Суда РФ от 24.03.16 № 7.

Налоговые последствия

Если стороны указывали в договоре, что нормы статьи 317.1 ГК РФ к правоотношениям между ними не применяются, то это не влекло никаких налоговых последствий. Если в договоре отсутствовали условия об отказе от применения указанной статьи, то, как было сказано выше, проценты начислялись по умолчанию, а у продавца и покупателя возникали соответственно доходы и расходы в связи с начислением этих процентов. При этом, согласно мнению Минфина, указанные доходы и расходы у сторон возникали по умолчанию. То есть при отсутствии в договоре положения о неприменении статьи 317.1 ГК РФ, продавец должен был начислять внереализационные доходы (покупатель – внереализационные расходы) на последний день каждого месяца до момента уплаты покупателем указанных процентов.

Если кредитор отказывался от взыскания процентов по долговым обязательствам, то покупатель списывал их на внереализационные доходы. Продавец же списать эту сумму на внереализационные расходы не мог, ведь прощение долга – это безвозмездная сделка, а расходы по ним не учитываются.

Вывод

Итак, если продавец не намеревался взыскивать с покупателя проценты в соответствии со статьей 317.1 ГК РФ, то до 1 августа 2016 года это следовало прописывать в договоре. Иначе у налоговой службы возникал вопрос, почему продавец не учел начисленные в соответствии с этой статьей суммы процентов в составе своих внереализационных доходов.

Что изменилось

С 1 августа 2016 года статья 317.1 ГК РФ претерпела изменение — ее новая редакция гласит, что законные проценты могут быть начислены в случае, когда это включено в условия договора. Таким образом, если раньше нормы статьи 317.1 ГК РФ применялись по умолчанию, то теперь все наоборот — чтобы их применить, это нужно прописать в договоре.

Что касается заключенных до вступления в силу указанных поправок договоров, то тут возможны следующие варианты:

- если в договоре условия о применении статьи 317.1 ГК РФ не прописаны, то с 1 августа 2016 года продавец перестает начислять внереализационные доходы, а покупатель – расходы;

- если в договоре указано, что при просрочке оплаты начисляются проценты в соответствии со статьей 317.1 ГК РФ, с 1 августа 2016 года для сторон все остается по-старому.

В любом случае у бухгалтера продавца, который не собирается взыскивать законные проценты со своих покупателей, стало одной головной болью меньше – теперь нет необходимости скрупулезно изучать условия договора на предмет содержания в нем нормы о неприменении статьи 317.1 Гражданского кодекса.

Зато новая проблема появилась у бухгалтера компании, которая все-таки планирует взыскивать со своих покупателей законные проценты, начисленные в соответствии с указанной статьей. И заключается она в необходимости решения вопроса — начислять или не начислять НДС по полученным суммам процентов?

НДС по законным процентам: мнение Минфина

Чиновники финансового ведомства считают, что если полученные законные проценты начислены с сумм, связанных с реализацией облагаемых НДС товаров, работ или услуг, то они должны включаться в базу по этому налогу. Другими словами, с полученных процентов следует исчислить и уплатить НДС. Подобный вывод содержится в письме Минфина от 3 августа 2016 года № 03-03-06/1/45600. При этом в качестве обоснования приводится подпункт 2 пункта 1 статьи 162 Налогового кодекса.

Мнение Минфина является довольно-таки спорным. Статья 162 НК РФ определяет, что НДС облагаются доходы, напрямую связаны с реализацией. А вот в статье 317.1 ГК РФ сказано, что проценты начисляются за пользование денежными средствами, а не за реализацию товаров, работ или услуг. То же самое утверждается и в пункте 53 указанного в начале статьи постановления Верховного суда. Такие доходы не связаны напрямую с реализацией и поэтому не должны увеличивать базу по НДС.

Однако нет сомнений, что, вооружившись письмо Минфина, сотрудники налоговой службы будут требовать начисления НДС с сумм полученных законных процентов.

Как поступить налогоплательщику?

![]()

Контур.Норматив — справочно-правовая система!

Безусловно, вопрос о том, начислять или не начислять НДС на сумму полученных законных процентов, в каждом случае следует решать индивидуально с учетом суммы налоговой выгоды, а также наличия желания и возможности отстаивать свою правоту в суде.

Продавцу, который хочет получить с покупателя проценты за пользование его денежными средствами, но не желает платить лишний налог, можно посоветовать прописать в договоре возможность предоставления коммерческого кредита в виде рассрочки либо отсрочки платежа. В этом случае вопросов со стороны ФНС возникнуть не должно, ведь приведенное выше письмо Минфина прямо указывает, что проценты по коммерческому кредиту базу по НДС не увеличивают. Правда, при этом стоит учитывать, что раз Минфин отождествляет понятия займа и коммерческого кредита, то в случае предоставления последнего у продавца возникает деятельность, необлагаемая НДС. А это значит, что придется вести раздельный учет.

Если будет принято решение все-таки принять во внимание разъяснение Минфина о необходимости облагать НДС сумму полученных законных процентов, то будет нелишним иметь в виду следующее. Необходимость начислить НДС в этом случае возникнет лишь в момент поступления денежных средств, то есть когда должник оплатил сумму начисленных в соответствии со статьей 317.1 ГК РФ процентов. Кредитор должен выписать себе счет-фактуру в единственном экземпляре и начистить с полученной суммы НДС. При этом налог рассчитывается по ставке 18/118 либо 10/110 в зависимости от того, по какой ставке облагается НДС деятельность, в связи с которой были начислены законные проценты. Очевидно, что есть ли законные проценты были начислены по операциям, не подлежащим обложению НДС, то с полученных сумм этот налог также не взимается.

Исчисленный по расчетной ставке и уплаченный НДС можно отнести на прочие расходы по налогу на прибыль на основании подпункта 1 пункта 1 статьи 264 НК РФ. Никаких препятствий для этого нет: в расходах нельзя учитывать лишь суммы налогов, предъявленные покупателю, а НДС по законным процентам покупателю не предъявляется. Покупатель же суммы законных процентов к вычету не принимает. Во-первых, у него для этого нет счета-фактуры, а, во-вторых, вероятнее всего, эти проценты уже были списаны им на расходы по налогу на прибыль в момент начисления.

Кроме того, налогоплательщик может рискнуть «ослушаться» рекомендаций Минфина и вовсе не начислять НДС с полученных законных процентов. В этом случае высокая вероятность того, что придется идти в суд. Однако шансы отстоять свою правоту достаточно велики, и вот почему. По сути, проценты, начисленные в соответствии со статьей 317.1 ГК РФ, схожи с процентами за пользование коммерческим кредитом. А в отношении процентов по коммерческому кредиту сложилась определенная судебная практика, свидетельствующая о том, что эти суммы не подлежат обложению НДС.

И даже сам Минфин выпускал разъяснение (письмо от 04.07.15 № 03-07-05/32290), что проценты по коммерческому кредиту не увеличивают налоговую базу по НДС. Правда, в документе чиновники в качестве обоснования привели статью 149 НК РФ, в соответствии с которой проценты по займам освобождены от обложения НДС. При этом в Минфине исходили из того, что к законным процентам применяются те же нормы Гражданского кодекса, что и к процентам по займам. Суды же обосновывают освобождение от налога процентов по коммерческому кредиту несколько иначе: эти проценты не связана с реализацией и не являются объектом обложения НДС силу статей 39 и 146 НК РФ, а также статьи 823 ГК РФ.

Но как бы то ни было, основываясь на практике судов в отношении процентов по коммерческому кредиту, можно утверждать, что, вопреки мнению Минфина, у налогоплательщика есть все шансы отстоять правомерность освобождения от НДС суммы полученных законных процентов.

Источник: kontursverka.ru