Как зарабатывают деньги на акциях (примеры) в деталях

Способы заработка на акциях: трейдинг, дивиденды, как заработать на курсовой стоимости ценных бумаг, покупка недооцененных акций. Как совершать фундаментальный анализ оценки компании для выбора будущего объекта инвестирования.

- Мировые дивиденды во втором квартале прошедшего года достигли рекордного квартального показателя в 447,5 млрд долларов, что на 5,4% больше, чем в предыдущий период году.

- Базовый рост плательщиков дивидендов составил 7,2%, а это самый быстрый рост с конца 2015 года.

Сотни тысяч инвесторов со всего мира, ищущих способ как заработать на акциях и ценных бумагах, сделали ставку на акции дивидендов, чтобы обеспечить себя наличными деньгами и не прогадали.

Ведь налицо потенциал для будущего повышения стоимости капитала. Только за прошлый год такие знаменитые на весь мир компании-гиганты, как ExxonMobil, Apple, AT

Доход по дивидендам пропорционален количеству наличных акций. Нужно также знать, что существуют обыкновенные и привилегированные акции.

Что такое акции? Как купить акции? Инвестиции в акции для начинающих!

- Привилегированные акции. Дают фиксированную сумму выплат либо (что гораздо реже) некоторый процент от чистого дохода. Не дают права на участие в управлении компанией.

- Обыкновенные акции. Выплаты по этому типу акций производятся после выплат по привилегированным акциям с оставшейся суммы. Доход от обыкновенных акций не фиксирован и зависит от денежного остатка, который компания готова отдать своим акционерам. Однако взамен, владелец обычных акций становится полноправным участников бизнес-процессов компании.

Как правило, стабильные выплаты по акциям — прерогатива старых, хорошо зарекомендовавших себя компаний, которых ещё называют дивидендные аристократы. Поэтому тем, кто уже рассчитывает себе сколько зарабатывают на акциях той или иной компании, нужно взять на заметку — их предположения могут оказаться ошибочными. Но если вопрос стоит в ключе: можно ли заработать на ценных бумагах, рассчитывая на одни лишь дивиденды, ответ будет однозначен — да, можно. И чем более разнообразный и сбалансированный инвестиционный портфель соберёт инвестор, тем выше будет сумма заработка.

Заработок на курсовой стоимости ценных бумаг

Чтобы заработать на курсовой разнице, достаточно купить ценные бумаги на долгосрочный период, как это делает Уоррен Баффетт, называя свою тактику “Купи и держи“.

Но чтобы извлечь максимальную выгоду, лучше всего покупать недооцененные акции, когда они очень дешевые, а перспективы у компании большие.

Существует несколько видов стоимости ценных бумаг: она может быть номинальная, эмиссионная, учётная и курсовая. И именно последняя должна интересовать инвестора больше всего.

- Курсовая (либо как её ещё называют, рыночная стоимость) указывает на цену активов по результатам их котировки на вторичном фондовом рынке. Она является отражением равновесия между предложением и спросом за определённый период.

- Курс акций — это непостоянная величина, которая постоянно меняется, а сами акции не имеют конкретного времени обращения. Поэтому для аналитических расчётов используют не номинальную, а именно курсовую стоимость.

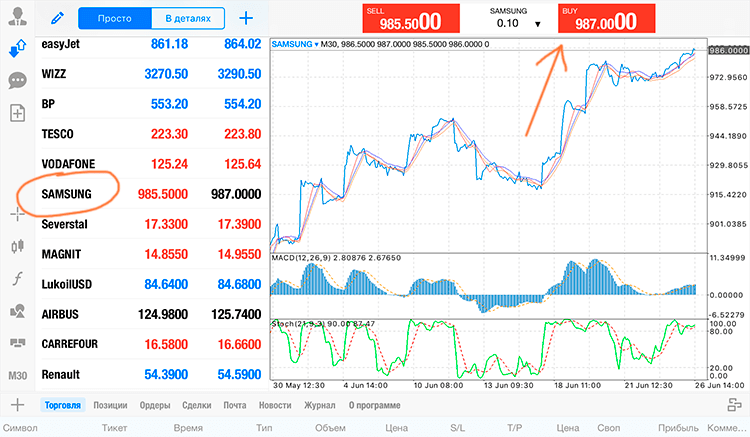

Покажем сделку по акциям Samsung у Just2Trade, с которым мы работаем уже много лет.

Чтобы открыть сделку, мы выбрали акции Самсунга, указали маленький лот и нажали кнопку Купить:

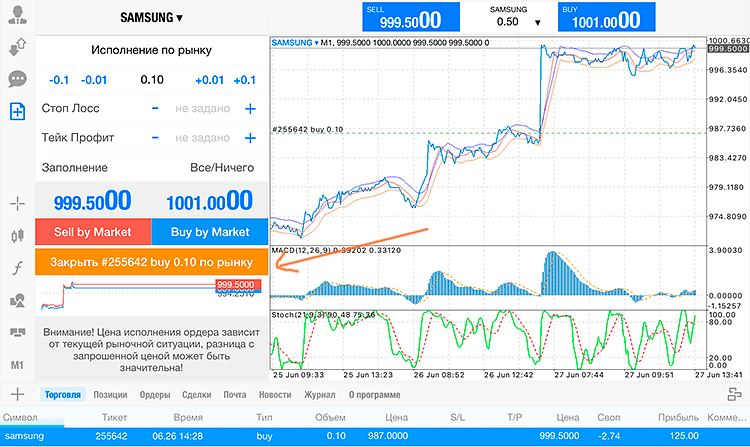

Уже на следующий день акции заметно выросли в цене, как и наша прибыль:

Чтобы зафиксировать прибыль, нам нужно обратно продать акции, то есть закрыть сделку:

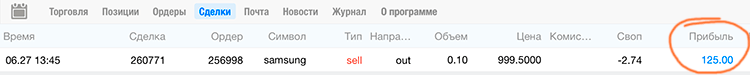

По итогу мы заработали $125:

Это пример краткосрочной сделки, который возможен благодаря кредитному плечу от брокера.

- Кстати, здесь же можно и получать дивидендные выплаты, о которых мы говорили ранее.

Покупка недооценённых акций

Стандартная стратегия инвестирования в фондовый рынок завязана на поиске компаний, которые уже испытывают высокие темпы роста и будут демонстрировать такую же динамику в обозримом будущем. Для инвесторов это значит стабильное и устойчивое увеличение цены акций, что приводит к гарантированному накоплению богатства.

Но есть и другой подход — покупка недооценённых акций. Поймав момент просадки незаслуженно недооценённых акций или вложившись в одну из перспективных «серых лошадок», инвестор может поймать хайп и многократно окупить свои вложения в кратчайшие сроки. Говоря простым языком, торговля недооценёнными акциями — это больше риска и гораздо больше денег, по сравнению с обычной торговлей.

Недооценённые акции — это акции у которых:

- Рыночная стоимость ниже ликвидационной;

- Общая капитализация меньше балансовой стоимости компании.

Стратегия заработка на недооценённых акциях проста — их покупка производится с расчётом на то, что в дальнейшем спрос на акции начнёт расти и поднимется до объективного уровня. Но и тут есть своя загвоздка — найти недооценённые акции с реальными перспективами к росту не так то и просто. Эта работа под силу только тем, кто преуспел в фундаментальном анализе, поскольку технический анализ здесь в принципе ничем помочь не может.

Чаще всего недооценке подвергаются активы молодых и пока ещё не очень популярных компаний. В этом плане начинающие стартапы — одно из самых перспективных направлений. Впрочем, колебанию подвержены и гиганты рынка. В этом случае задача состоит в том, чтобы поймать момент крупного «отлива» цены и купить акции в этот момент.

- Известный инвестор Питер Линч описал свой подход к поиску и покупке недооцененных компаний в книге Стратегия и тактика индивидуального инвестора. Он описывал свой личный опыт заработка более 10 000% на таких компаниях, как похоронные бюро, компании по утилизации мусора, клининговых компаний и др.

Инвестиционные идеи и прогнозы от аналитиков

Собирая данные, в какие финансовые активы сейчас вкладывать лучше всего (валюты, сырьё, акции, товары) можно опираться не только на собственный анализ, но и на рекомендации и предложения крупных инвестиционных компаний. Они могут предлагать как простой анализ, так и готовые решения по инвестициям.

- Сколько люди зарабатывают на Фондовой Бирже в цифрах (+Опрос)

- Как создать портфель ценных бумаг: Полное руководство и примеры

- Самые дорогие акции в мире и в России (цены онлайн)

- Как выбрать Брокера для покупки акций: Полное Руководство

- 17 растущих акций Компаний Производителей Марихуаны на Бирже +ETF фонды

Фундаментальная оценка компаний

Определить то, сколько можно заработать на акциях, невозможно без их фундаментального анализа. Для прогнозирования рыночной стоимости компании и её активов учитываются различные финансовые показатели, а также род её производственной деятельности. Анализ проводится как для отдельно взятой компании, так и для всей отрасли целиком, а главная задача трейдера — выявить компании, чьи показатели отличаются от остальной массы конкурентов в лучшую сторону.

В качестве простого примера можно рассмотреть успехи деятельность отечественных нефтедобывающих компаний за 2014 год. Очевидное преимущество здесь принадлежит компании «Башнефть». Если у всех её конкурентов наблюдается либо совсем незначительный прирост выручки (~1–2%), либо их падение, эта компания, наоборот, демонстрирует 10.8% роста.

Такие прекрасные результаты не могли не отразиться на котировках акций «Башнефти». Только первое полугодие обозначилось ростом акций на 20,23%. В это же время то время ближайшие конкуренты показали рост не более чем на 2,35%.

Впрочем, нужно помнить и о том, что для долгосрочных инвестиций годятся лишь те компании, которые не только показывают отличные производственные результаты, но и долгое время удерживают хорошие позиции в своей отрасли.

Основные показатели фундаментального анализа

Чтобы узнать сколько зарабатывают на акциях той или иной компании, нужно воспользоваться показателями:

- Выручка компании;

- Чистая прибыль;

- Рентабельность.

Кроме того, для качественного фундаментального анализа акций, необходимо оценить и ряд коэффициентов. В первую очередь это:

- Финансовая устойчивость компании;

- Ликвидность;

- Рыночная и деловая активность.

Также крайне желательно обратить внимание на аналитический показатель EBITDA – общий объём прибыли без вычета затрат на амортизацию, а также выплату всех процентов и налогов. Большинство аналитиков относят EBITDA к числу самых важных показателей, характеризующих эффективность работы компании. Впрочем, есть у этого показателя и свои недостатки. Основной — игнорирование амортизационных расходов. Многие финансисты полагают, что из-за этого EBITDA не отражает полной картины деятельности компании.

Реально ли заработать на акциях вообще?

Инвестирование в акции — это приобретение активов, которые либо сами по себе создают доход, либо увеличивают свою стоимость за счёт разницы между ценой покупки и продажи (либо делают то и другое сразу). Поэтому на вопрос можно ли заработать на акциях, ответ будет таков: это действительно один из лучших способов вложить деньги.

У инвестиций в акции есть много преимуществ. Во-первых, вам не нужно много денег для старта. Для других отраслей, как, например, недвижимость или бизнес, потребуется очень солидный начальный капитал.

Но самое большое преимущество акций заключается в том, что они обеспечивают наибольший потенциал для роста. Конечно, нет никакой гарантии, что каждая акция будет расти в цене. Поэтому современные инвесторы используют расширенные инвестиционные портфели, которые включают в себя ценные бумаги из разных отраслей (финансы, промышленность, хай-тек).

Если знать, что делать и не поддаваться соблазну совершать рискованные инвестиции, фондовый рынок становится гораздо более безопасным, чем многие могут себе представить.

Источник: investingnotes.trade

Как заработать на акциях новичку без опыта

Вопрос, как заработать на акциях, актуален, как никогда. Он волнует инвесторов, которые только начинают путь в этой сфере и желают научиться грамотно управлять финансами и ценными бумагами.

Чем являются акции?

Рассмотрим, что это такое. Это долевые ценные бумаги, которые дают возможность получить часть прибыли организации. Если компания прекратит существование (будет ликвидирована, разорится и прочее) держатели акций получат долю проданного на торгах имущества в процентном соотношении к количеству бумаг.

Раньше выпускали исключительно на бумажном носителе. Отсюда и пошло выражение «ценные бумаги». Сейчас превалирует обращение электронного аналога.

Покупка акций не означает мгновенное и гарантированное получение прибыли. Но позволяет применять разные способы инвестирования и, соответственно, заработка. Так, как зарабатывать на акциях? Купив ценные бумаги, можно заработать несколькими методами. Если компания развивается, то владелец акций будет получать часть дохода.

Можно подождать некоторое время и продать бумаги, но дороже, чем покупали (если к тому времени цена поднялась). Умелые трейдеры знают, как хорошо зарабатывать на бирже, невзирая на падение курса стоимости акций предприятия. Мастерство приходит с опытом. Что бы получить, нужно не бояться идти на риск и начать работать сейчас.

Важно! Инвестор покупает и продает при помощи посредника (брокера). Он позволяет клиенту работать на фондовых биржи. Сюда стекаются различные типы ценных бумаг.

Простым смертным вход на рынки запрещен. Поэтому брокер – это обязательное условие, если решили зарабатывать таким образом. Основным отличием современных рынков ценных бумаг является проведение торгов в электронном виде. Это дает возможность любому человеку воспользоваться услугами брокера и выйти на биржу с целью продажи или покупки из любой точки земного шара. Главные игроки – частные инвесторы, банковские структуры, брокеры, фонды и прочее.

Что делает брокер?

Закон предполагает проведение манипуляций на бирже посредством брокера. Существуют брокерские компании, там можно отыскать помощника. Некоторые банки предоставляют брокерские услуги. Подтверждение права на этот вид деятельности – соответствующая лицензия. Но взаимодействие клиента и посредника происходит по-разному:

- Самостоятельная продажа. Инвестор регистрируется у брокера и открывает счет. После чего самостоятельно совершает манипуляции с ценными бумагами. Таким образом, сохраняется свобода принятия решений в управлении средствами;

- Доверительное управление. Ели выбрана эта схема взаимодействия, тогда сделками занимается профессионал, с которым заключается соглашение. Инвестору получат прибыль, платит с нее процент брокеру. Вникать в суть процесса не обязательно.

Некоторые брокерские фирмы оказывают услуги консультирования. Если нужно узнать, как заработать на акциях, получить другие ответы на вопросы, тогда этот вариант подойдет лучше всего.

Как выбрать брокера?

Нужно с ответственностью отнестись к процессу выбора специалиста, который будет управлять ценными бумагами. От него зависит уровень дохода. Рассмотрим с чего нужно начать поиски:

- Перво-наперво удостоверьтесь в благонадежности выбранной компании и непосредственно специалиста. Для этого стоит посетить официальный сайт Центробанка. Там расположен список компаний, которым выдана лицензия на ведение брокерской деятельности. Если выбранная организация фигурирует в перечне, то продолжите сотрудничество;

- Рассматривая иностранных брокеров, помните, что обращаться к их услугам не запрещено, но деятельность находится вне правовой сферы нашего государства. Таким образом, инвестор не защищен законом в случае форс-мажорных ситуаций.

- Перед тем, как правильно зарабатывать на бирже нужно присмотреться к экономической обстановке и проанализировать ситуацию. Брокерские агентства предлагают разные тарифы. Они отличаются набором услуг и стоимостью. Правильно подобранный тариф – это половина успеха.

Непременно проверьте наличие разрешительных бумаг. Если оформление с нарушениями, то работа брокера не законна. Это чревато финансовыми потерями. В случае отзыва лицензии у брокера, с которым сотрудничает инвестор. ценные бумаги сохраняются и передаются другому агентству.

Как покупать и продавать акции

Рассмотрим алгоритм действий:

- Начинающий инвестор выбирает надежного и опытного брокера. После того проходит регистрацию, поучает виртуальный счет и вносит на него оговоренную сумму фиатных денег.

- Теперь нужно скачать и установить программу для работы на бирже.

- Инвестор находит и отправляет посреднику заявку на приобретение или продажу акций.

- Брокер оформляет и пересылает полученную заявку на биржевой ресурс.

- Происходит покупка или продажа. Теперь пользователь стал владельцем акций или продал и получил деньги.

Акции в конверте не присылают. Они находятся исключительно в электронном формате в депозитарии. Так называют организацию, которая занимается учетом и хранением данных собственников ценных бумаг.

Как акции приносят доход?

Любое начинание для развития нуждается в деньгах. По этой причине компании обращаться к инвесторам за помощью. В результате предприятие получает деньги, на которые развивается и растет. А инвестор получает часть и условленный процент прибыли (дивидендов). Доля компании и прибыли отражены в акции.

Владелец имеет право продать ценные бумаги третьим лицам и получить за них вознаграждение.

Суть получения дохода на ценных бумагах:

- Нужно определить цель для верного выбора механизма торговли. После того, как цели определены, рассчитывают сумму и временной период получения.

- Изучение информации об акциях, компаниях, ценах, доходности того или иного предприятия, прочее.

- Уточнение возможных рисков. Перед вложением денег, необходимо определить степень надежности предприятия и размер бюджета, который будет использован для приобретения акций.

- Заключение договора с брокером. Инвестирование считается безопасным, если манипуляции со средствами инвесторов защищены Центробанком. Лицензия, выданная агентству или банковской организации, считается подтверждением профессионализма специалистов.

- Приобретение акций. Собрав и изучив информацию о брокере и предприятии можно приступить к оформлению ценных бумаг. Стоит покупать акции тех компаний, в деятельности которых нет спорных вопросов. Не рекомендуют вкладывать деньги в одно предприятие. Оптимальным будет разделение бюджета на два-три направления.

Став акционером, нужно постоянно следить за ситуацией. Не стоит забывать о приобретении, в надежде, что спустя годы они резко вырастут в цене. Велика вероятность, что компания разорится, а инвестор узнает об этом позднее, чем хотелось.

Сколько зарабатывают на акциях?

Ответ не может быть однозначным. Многое зависит от ряда факторов. например, от вложенной суммы. Кроме этого, трейдинг и инвестирование отличаются друг от друга механизмом получения дохода. Соответственно результат тоже будет разниться.

Трейдинг относится к рисковым способам заработка. Выстреливают в прибыль единицы пользователей. Официальные сведения только подтверждают практические наблюдения. Если говорить об инвестировании, то при грамотном подходе, возможно заработать на акциях, обходя точки риска.

Допустим, акции предприятия растут в цене по 12% в год, тогда спустя 6 лет инвестор увеличит вложенную сумму в два раза.

Важно! Несмотря на рост и надежность, на фондовом рынке иногда случаются спады. Бывают продолжительные периоды, когда стоимость той или иной замирает на месте и не двигается ни в одну сторону. Либо начинает стремительно падать. Таким образом, можно сделать вывод, что работа на бирже не исключает риски.

Можно ли получить прибыль на падении акций?

Один из вариантов работы на фондовом рынке предполагает “шорт”, то есть игру на понижение. Смысл в том, что трейдер реализует акции, которые он не покупал. То есть, он рассчитывает на снижение стоимости бумаг, оформляет в долг и продает по той цене, которая актуальна сейчас. После снижения стоимости он их выкупает и возвращает кредитору. Разница в стоимости и есть доход.

Такая торговля доступна тем, кто имеет достаточно средств на счете для того, что бы вовремя суметь погасить убытки. Брокерское агентство внимательно следит за этим. Если сумма расходов становится выше депозита, тогда сделку придется закрыть. Деньги со счета уходят на погашение.

Стоит отметить, что получить доход от падения можно далеко не всегда. Любому, кто купил снижение стоимости невыгодно, но бывалые инвесторы стремятся приобрети в период падения стоимости. Заработок на акциях вырастает, когда цена вырастет. Трейдеры часто теряют деньги на продаже акций. Основной причиной является несвоевременная фиксация убытков.

Другой опасной ситуацией считается момент, когда большое количество “шортящих” трейдеров закрывают сделки в один промежуток времени. Это приводит моментальному подъему цены.

Основные стратегии заработка

Чтобы получить доход от акций, участники применяют много различных стратегий. У них присутствуют преимущества и недостатки. Рассмотрим некоторые из них:

Передача инвестиций в управление

Этот способ заработка похож на банковский депозит. Но разница состоит в том, что процент дохода может колебаться в большую или в меньшую сторону.

Смысл стратегии – купленные на рынке бумаги посредник передает для управления выбранной инвестиционной компании. Она может делать с ними, что угодно, преследуя цель получить максимум дохода и уберечь от убытков. Подобная модель применяется для среднесрочных инвестиций. Потому что так она приносит больше денег.

Приобретение акций перед закрытием реестров

В нашей стране реестры акционеров закрывают в мае. Некоторые инвесторы подгадывают приобретение ценных бумаг к этому времени. Это позволят быстро получить дивиденды. Затем, дождавшись подъема стоимости, бумаги перепродают.

Продажа акций перед закрытием реестров

Такая стратегия состоит в следующем: участник приобретает акции в течение года, затем перед закрытием ( в мае) продает ценные бумаги. Делает это он из-за роста цен в этот период. Подъем стоимости связан с выплатой дивидендов.

Долгосрочное инвестирование при помощи голубых фишек

Голубые фишки – это акции популярных компаний. Они дают постоянный доход. Прибыльность небольшая, но способ пользуется спросом, как малорисковый.

Трейдинг

Суть этого метода заработка заключается в приобретении по низкой стоимости и последующая их перепродажа по высокой цене. Потому что фондовая биржа всячески способствует этому.

Потому что за минуты уровень котировок значительно меняется, как в стороны снижения стоимости, так и в сторону повышения. Но как правильно заработать на фондовом рынке подскажут опытные брокеры.

Факторы, которые влияют на стоимость ценных бумаг:

- размер прибыли, которую получает компания;

- ситуация на фондовом рынке;

- настроения участников игры;

- политическая ситуация в стране;

- прочее.

Чтобы трейдить, необходимо осознавать, на чем базируется рынок, как заработать на акциях и непрестанно следить за малейшими изменениями. Это не пассивный вариант заработка. В данном случае понадобится много времени, внимания и развитая интуиция трейдера.

Приобретение и длительное хранение акций

Купив акцию того или иного предприятия (компании), инвестор получает с нее прибыль. Заработок складывается из разницы стоимости на момент покупки и продажи. Таким образом, обеспечиваются вложения на длительный срок. Процесс растягивается до десятка лет. Это один из самых безопасных вариантов вложений денег, но вместе с тем и самый малодоходный.

Этот способ приемлем, если инвестор обладает крупным капиталом.

Получение дивидендов

Этот вариант заработка также долгосрочный. Потому что он обладает высокой надежностью и низким уровнем риска.

Важно! Дивиденды не являются постоянным и запланированным источником дохода. Потому что в любой момент руководство компании вправе отменить выплаты доли прибыли держателям акций.

Преимущество дивидендов заключается в независимости от котировок. Потому что участник получает прибыль, размер которой заранее утверждается на собрании. Чаще дивиденды начисляются один раз в год. Но иногда – каждый квартал.

К недостаткам дивидендов относят то, что каждая компании имеет собственное мнение по поводу правил начисления. Потому что единой выработанной политики нет, и вряд ли она появится..

Когда нужно приобретать одну акцию, а когда следует создавать портфель?

Инвестиционный портфель — это совокупность финансовых инструментов. Но основу составляют акции, фьючерсы, облигации (в соотношении 50/30/20). Или инвестор формирует портфель ценных бумаг единого типа (допустим, облигаций или акций), но приобретает у разных компаний.

Считается, что инвестиционный портфель — это разумный и безопасный из методов заработка на ценных бумагах. Но у него есть преимущество, которое заключается в диверсификации. Потому что вряд ли рухнут все компании разом. Стоит отметить, что грамотно сформированный портфель дает возможность обогатиться. Так получали доход многие ныне успешные трейдеры.

Формирование портфеля дело затратное. Начинающие игроки могут финансово не потянуть этот способ заработка. Потому что минимальные вложения потребуют до полумиллиона. Если сумма меньше, то начинать процесс формирования портфеля не стоит. Кроме потерянного времени и испорченных нервов процесс ничем не закончится.

Что можно сказать о вложениях в акции одной компании?

Налицо главный недостаток стратегии – инвестор находится в абсолютной зависимости от данной компании. Если бумаги идут вниз, то вместе с ней туда отправляется и незадачливый инвестор.

Способ подойдет для новичков. Если у игрока 100 тысяч в кармане, то это единственный оправданный способ познакомиться с работой на фондовой бирже. Но намного проще следить за уровнем цен и общей ситуацией единственной компании, чем стараться удержать во внимании несколько направлений. Потому что доход складывается от колебания стоимости.

Сумма заработка на акциях

Инвестиции относят к доходному варианту денежных вложений. Это подтверждает отечественные исследования фондового рынка. Потому что в прошлом году на каждые вложенные с начала года 100 рублей спустя 10-12 месяцев прибыль составила до 120 руб. Но если учесть и сумму дивидендов, тогда доход превысил 145 рублей. Если сравнивать с депозитами (прирост максимум 6% в год), тогда разница очевидна.

Но конечная сумма заработка формируется под влиянием структуры личного инвестиционного портфеля и вложенной суммы. Также влияет и выбор стратегии.

Риски и способы минимизации

Основной риск заключается в том, что доход непредсказуемый, непостоянный и негарантированный. Потому что предсказать рост или падение может только ясновидящий. Но их среди читающих эту статью не найдется.

Как бы ни просчитывали стратеги, каким бы опытным инвестор не был, можно уйти в минус при форс-мажорных обстоятельствах. Но не стоит отчаиваться.

Рассмотрим ряд рекомендаций, как заработать на бирже для начинающих инвесторов:

- Ответьте себе на вопрос, с какой целью находитесь на фондовом рынке. Потому что поставленная цель — это половина успеха.

- Вкладывайте деньги в знакомый бизнес. Потом постепенно расширяйте сферу инвестирования. Потому что только при постепенном движении вы стопроцентно получите результат.

- Выбрав одну отрасль для вложений, выбирайте компании, которые работают давно и зарекомендовали себя, как положительные и надежные структуры. Потому что нет ничего хуже, чем остаться без денег из-за мошенников.

- При первой возможности займитесь наполнением инвестиционного портфеля в оптимальной пропорции. Таким образом, риски от неудачных вложений минимизируются. Потому что в худшем случае вы потереяете только часть денег.

- Если запутались в трейдинге, обратите внимание на доверительное управление. В этом случае оно будет оптимально для снижения вероятных рисков. Потому что лучше доверить дела эксперту, чем пускать деньги на ветер.

- Работа на бирже требует постоянного повышения квалификации. Потому что рынок не стоит на месте. Ведь меняются методы заработка, инструменты, финансовая и политическая обстановка. От инвестора требуется постоянно совершенствование навыков и повышения знаний в этой и смежных областях.

Но для работы на бирже нужно ознакомиться с законодательством. С 2015 года в нашей стране существуют:

- стандартные брокерские счета;

- индивидуальные инвестиционные счета.

Они отличаются отчислениями в налоговые органы. Можно не платить налог на полученную прибыль или вернуть 13% от уплаченной суммы в течение года с денег, приходящих на ИИС. Если разобраться, то возвращенные 13% относятся к гарантированному и постоянному (ежегодному) доходу.

Как не уйти в минус

Нужно грамотно и внимательно распределять деньги (соответственно, риски) по бумагам различных компаний и отраслей. Потому что без этого вы быстро пропадете.

Но не рекомендуется приобретать одновременно большое количество ценных бумаг одного предприятия. Это, разумеется, не касается тех моментов, когда котировки резко ушли вниз. Но при этом понятно, что в любой момент она вырастет.

Оставьте перспективных , но незнакомых «лошадок» другим. Работайте с известными и проверенными временем компаниями.

Когда не стоит продавать акции?

На этот вопрос смогут правильно ответить только опытные участники. Но начинающие инвесторы должны учиться и стараться слушать свой внутренний голос, объективно оценивая сложившуюся обстановку вокруг ценных бумаг той или иной компании. Потому что только так у них получится извлечь прибыль.

Перечислим моменты, когда не рекомендуется скидывать акции:

- Если срочно нужны деньги. Займите недостающую сумму. Кроме того, не вкладывайте чужие деньги, в том числе взятые в банке. Потому что есть вероятность оказаться на дне, с которого выплыть сложно.

- Надоело ждать прибыли. Опытные инвесторы придерживаются выбранной стратегии. Потому что так вы заработаете куда более вероятно.

- Акции стали быстро расти. Часто начинающие игроки при росте стоимости акций совершают непростительную ошибку – начинают продавать бумаги. Но рост при этом не останавливается, а бумаги проданы – выгода упущена.

Заработок на акциях и ценных бумагах тонко подстраивается не только под спрос и предложение, рентабельность предприятия, доходность, но политическую, экономическую и социальную обстановку. Опытные участники обращают внимание на мелочи и оперативно реагируют на изменения действием. Потому что совокупность опыта, знаний, сноровки дает возможность получить доход.

А на этом все. Развивайте денежное мышление вместе с Ильей Ситновым. Подписывайтесь на нашу рассылку здесь и в яндекс.дзен. Потому что так вы не будете пропускать полезные материалы.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Источник: kakzarabotat.net

Как заработать на акциях и ценных бумагах

Евгений Маляр

# Бизнес-идеи

Советы новичкам

Известный трейдер Уоррен Баффет получил свою первую прибыль в 11 лет. Он приобрел упаковку из 6 банок Кока-Колы за 25 центов и перепродал каждую из них на никель по 5 центов.

- Как заработать на акциях

- Немного терминологии

- Общий принцип заработка

- На каких акциях можно заработать

- Топ-10 акций, считающихся надёжными вложениями в России

- Как зарабатывать на акциях Газпрома

- Как заработать на акциях Сбербанка

- Как заработать на дивидендах по акциям

- Заработок на покупке и продаже акций

- Прибыль на инвестициях в акции

- Заработок на падении акций

- Типичные проблемы заработка на акциях

- Советы начинающим акционерам и брокерам

Рынок ценных бумаг для большинства наших сограждан – тёмный лес. Люди, имеющие начальную экономическую подготовку, отличают, конечно, акции от облигаций и имеют представление о том, что такое контрольный пакет, но относят эти понятия к терминологии магнатов и финансовых воротил. А можно ли зарабатывать деньги на бирже рядовому гражданину?

Как заработать на акциях

Заработок на акциях и облигациях компаний в западных странах считается делом обычным. Значительная часть населения, а не только акулы Уолл-стрит, приобретают ценные бумаги и считают этот способ вложения накоплений выгодным. Реально ли представить подобную ситуацию у нас, в России или другой стране СНГ? К сожалению, по ряду причин отечественный фондовый рынок не получил широкого развития, но процесс, что называется, пошёл. Самое время узнать о принципах действия этого бизнеса, его возможностях и способах вхождения в него.

Немного терминологии

Акция – это ценная бумага, эмитированная (выпущенная в оборот) коммерческой организацией с целью привлечения средств, необходимых для развития. Изначально предлагается по номинальной цене. После начала торгов её стоимость определяется рыночным соотношением спроса и предложения. Владельцам акций эмитент выплачивает ежегодное вознаграждение в виде пропорциональной доли своей прибыли.

Облигация – ценная бумага, дающая право на фиксированный ежегодный доход, не зависящий от финансовых результатов организации-эмитента. Предусматривает обязательство срочного возврата средств покупателя с оговоренными процентами. Рейтинг лучших облигаций представлен здесь.

Существуют и другие виды оборачиваемых ценных бумаг, такие как векселя, банковские сертификаты, государственные обязательства и пр. С точки зрения практического использования с целью быстро заработать на рынке (в данном случае – фондовой бирже) наибольший интерес представляют акции различных предприятий.

Общий принцип заработка

Акции представляют собой товар, оборачивающийся в условиях, близких к идеальному рынку. Стоимость этого специфического коммерческого продукта определяется спросом, который, в свою очередь, зависит от качества (способности приносить доход). Основных стратегий, доступных участнику фондового рынка, две.

- Приобретение акций с целью получения дивидендов (инвестирование). В этом случае человек, купивший ценную бумагу, становится собственником доли предприятия-эмитента. Даже если у него всего одна акция, ему всё равно положен ежегодный доход, соответствующий доле её стоимости в общем капитале.

- Покупка акций с целью оперативной перепродажи (трейдинг). Участник рынка ставит целью получение прибыли, для чего приобретает ценные бумаги по одной стоимости, а продать их стремится по другой, более высокой. Бизнес строится на прогнозировании роста или падения котировок.

Оба способа заработка без вложений невозможны. Собственником акции можно стать, только заплатив за неё собственные или заёмные деньги.

Пример удачной реализации инвестиционной стратегии: по состоянию на 2003 год одна акция компании Apple стоила доллар. Участники рынка, рискнувшие приобрести ценные бумаги на тот момент не очень успешной фирмы, с трудом выходившей из убыточного состояния, на сегодняшний день увеличили ценность своих вкладов в 150 раз. Разумеется, и дивиденды тоже выросли.

В приведенном случае инвестор сам может выбирать, как ему богатеть – получать ли свои ежегодные выплаты или сразу дорого продать акции.

На каких акциях можно заработать

Стоимость каждой ценной бумаги определяется финансовыми результатами организации-эмитента. Существует и обратная зависимость – в некоторых случаях акции, демонстрирующие быстрый рост котировок, начинают пользоваться повышенным спросом и в результате дорожают. Как и в любом бизнесе, получение высоких доходов сопряжено с риском, в данном случае – неожиданного обесценивания.

У человека, решившего получать доход на акциях, есть выбор между двумя способами действия.

- Стать рантье. «Стричь купоны» можно, обратившись к брокеру. Брокером называют посредника между клиентом, в интересах которого он действует, и фондовой биржей. Дело в том, что владелец нескольких акций не может сам принимать непосредственного участия в торгах. В то же время брокер в состоянии грамотно проводить операции по купле-продаже и формировать пакет с минимальными рисками и оптимальной доходностью. За это посредник возьмёт свой процент.

- Самому покупать и продавать ценные бумаги. В современных условиях вполне реально приобрести акции многих компаний, представляющихся по своим финансовым результатам устойчивыми.

Топ-10 акций, считающихся надёжными вложениями в России

| № | Эмитент | Краткая характеристика | Примерная цена акции, руб. |

| 1 | Сбербанк | Крупнейший банк России | 266 |

| 2 | Газпром | Крупнейшая в мире газовая компания | 244 |

| 3 | Роснефть | Крупнейшая в мире нефтедобывающая публичная компания | 478 |

| 4 | Лукойл | Мощная нефтяная компания | 6589 |

| 5 | Норильский Никель | Горно-металлургическая компания | 21548 |

| 6 | Московская биржа | Крупнейший в России биржевой холдинг | 113 |

| 7 | АЛРОСА | Крупнейшая в мире алмазодобывающая группа компаний | 90 |

| 8 | Сургутнефтегаз | Лидирующая в области бурения новых скважин компания | 48 |

| 9 | Магнит | Розничная торговая сеть | 3724 |

| 10 | РусГидро | Гидрогенерирующая энергетическая компания, третья по мощности в мире | 0,67 |

Как видно из таблицы, цена акции может быть разной. Имеет значение не номинальная стоимость, а движение стоимости вверх или вниз.

Как зарабатывать на акциях Газпрома

Анализируя динамику котировок акций газовой компании за последнее десятилетие, можно прийти к ошибочному выводу о ненадёжности инвестирования в них. Ценные бумаги Газпрома и в самом деле подешевели с 360 руб. в 2007 году до 244 в 2020. Падение курса произошло в 2008 году и объясняется мировым финансовым кризисом, повлекшим снижение цен на углеводороды. Однако именно тогда акции компании приобрели высокую инвестиционную привлекательность и сейчас стабильно растут.

Акции Газпрома обладают следующими преимуществами:

- Они доступны. Приобрести акции российской компании может любой гражданин РФ или иностранец, открывший счёт в Сбербанке РФ, для чего достаточно предъявить паспорт. Это же можно сделать и в Газпромбанке.

- Налоговая ставка при покупке – всего полпроцента.

- Все акции Газпрома – простые, привилегированных нет.

- Их столь же просто продать, как и купить.

Сколько можно заработать

Заработок на акциях Газпрома представляет собой дивиденды, составившие в 2019 году 16,6 руб. на каждую из них. По поводу роста котировок прогнозы аналитиков самые благоприятные: компания реализует ряд перспективных проектов. Строятся новые газопроводы, цены на углеводороды растут, что неизбежно ведёт к повышению курса ценных бумаг.

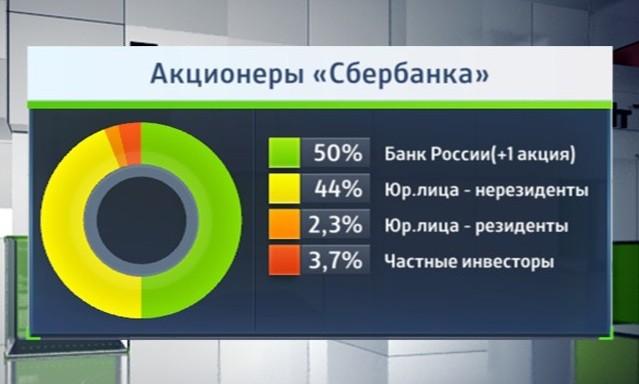

Как заработать на акциях Сбербанка

Котировки ценных бумаг Сбербанка меняются буквально каждый день и в настоящее время довольно быстро растут. Доходность в 2020 году составит 19–20 рублей на одну акцию. Рост выплат инвесторам обусловлен изменением порядка расчётов (с 2019 года на дивиденды выделяется до 50% всей прибыли крупнейшего в России финансового учреждения). Процент по привилегированным и обычным акциям равный.

Решение о размере общего процента дивидендов принимается ежегодным собранием акционеров. Результат голосования публикуют «Российская газета» и официальный сайт Сбербанка, после чего производится закрытие реестра (так называемая «отсечка»). В течение месяца с этой даты дивиденды выплачиваются.

Прибыль акционера облагается подоходным налогом – 13% от начисленной суммы. Исключение составляют клиенты, открывшие индивидуальный инвестиционный счёт в Сбербанке с обязательством хранения средств в течение трёх лет.

Чтобы стать инвестором Сбербанка, необходимо приобрести его акции одним из четырёх способов:

- У другого владельца, получить их в дар, поменять или унаследовать. Для реализации каждого из перечисленных сценариев требуется обращение к брокеру, заключение договора и внесение изменений в реестр банка.

- В брокерской конторе. Следует обращать внимание на размер комиссии.

- В отделении Сбербанка. Самый простой способ, но цена акции устанавливается не рыночная, а номинальная, обычно более высокая.

- На бирже. Для этого необходимо заключение договора с брокером-оператором Московской биржи, оформление заявки и установка специального приложения на мобильное устройство.

Как заработать на дивидендах по акциям

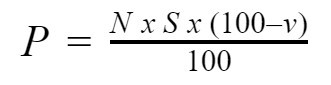

Годовые дивиденды по акциям рассчитываются по формуле:

Где:

P – сумма дохода;

N – количество акций;

S – доходность по акциям (если указана в процентах, то делённая на 100);

v – ставка подоходного налога.

Начисления производятся, как правило, раз в год. Чтобы узнать, сколько составит заработок в месяц, эту сумму следует поделить на 12. Сумма дивидендов зависит только от количества акций и их доходности.

Заработок на покупке и продаже акций

Операции с ценными бумагами приносят больший доход, чем обычное хранение средств на банковском депозите. Источником прибыли может, кроме дивидендов, служить и курсовая (котировочная) разница. Иными словами, теоретически акции можно купить дешевле, а продать дороже. Впрочем, бывает и наоборот.

Технология биржевой спекуляции подробно и талантливо описана в романах Теодора Драйзера (трилогия «Финансист», «Титан» и «Стоик»). В большинстве случаев она сводится к тому, что при тренде роста котировок бумаги нужно покупать, а при их предсказуемом падении – продавать.

Можно ли заработать на торговле акциями? Безусловно. Большинство крупных состояний в западных странах именно так и созданы, достаточно вспомнить об Уоррене Баффете. Для этого требуется начальный капитал, глубокие знания биржевых механизмов и чутьё, называемое также иногда талантом.

Прибыль на инвестициях в акции

Существует множество исторических примеров того, как авторы блестящих бизнес-идей сталкивались с проблемой отсутствия начального капитала. Далеко не каждый инвестор способен разглядеть перспективу огромных прибылей в проекте, кажущимся, на первый взгляд, не совсем адекватным.

Так было с одноразовыми бумажными стаканчиками, наладить выпуск которых в 1907 году стало возможным лишь после длительных поисков человека, согласного инвестировать $200 тыс.

Разумеется, перед тем, как вкладывать деньги, каждый бизнесмен хочет убедиться в стопроцентной надёжности затеваемого проекта, однако на практике очень трудно заручиться гарантией. Уже приведенный пример с компанией Apple тому подтверждение. Люди, вложившие в неё тысячу, теперь имеют акций на $130 000. Кто-то назовёт это везением, а на деле они просто поверили в будущий успех и знали, во что инвестируют.

Заработок на падении акций

На акциях легко зарабатывать, когда они дорожают – для этого вообще ничего делать не нужно. К сожалению, на фондовом рынке такая пасторальная картина наблюдается не всегда. Бывает, что бумаги обесцениваются и кажется, что это может влечь только убытки. Это мнение не совсем справедливо.

В некоторых случаях заработать или свести потери к минимуму можно и на падающих котировках, просто нужно уметь это делать. Для этого используется операция, называемая короткой продажей.

Сделка «шорт» подразумевает продажу одолженных акций. Смысл очень прост: если котировка падает, акции чуть позже можно купить ещё дешевле и вернуть владельцу, а разница будет составлять интерес оператора биржи.

Возникает закономерный вопрос о том, почему брокер, распоряжающийся акциями, сам не проводит коротких продаж, а позволяет это делать другим участникам рынка. На практике держатель ценных бумаг чаще всего не знает, что его активы «шортят», так быстро всё происходит. Брокерская фирма не возражает против коротких сделок ещё и потому что с любой операции она получает комиссию, а все риски возлагаются на продавца.

Короткие продажи сопряжены с определёнными рисками:

- Падение акций может внезапно прекратиться, и одолженные акции придётся возвращать, так на них ничего и не заработав. Комиссию оплатить всё равно придётся.

- При открытии короткой позиции возникают долговые, а фактически кредитные обязательства перед владельцем, что предполагает уплату процента за пользование активом.

- Продажа акций непосредственно перед закрытием реестра (отсечкой) приводит к начислению дивидендов предыдущему владельцу, а не действующему оператору.

Типичные проблемы заработка на акциях

Биржевые операции не зря часто называют игрой. В этом занятии удача имеет не последнее значение. Наиболее успешные трейдеры редко публично выражают своё удовлетворение, и уж тем более избегают утечки информации о причинах и методах своих высоких доходов. Отзывы с жалобами на финансовые потери встречаются чаще. В основном они сводятся к описанию следующих двух ситуаций:

- Купил акции, вроде бы надёжные, а они упали в цене. Следует помнить, что приобретение ценных бумаг как инвестиция, по мнению наиболее успешных операторов (как тот же Баффетт, например), не может давать быстрых доходов. Они советуют «купить и держать». К тому же дивиденды в любом случае выплачиваются всеми эмитентами за исключением фирм-банкротов. Стоимость их акций обнуляется.

- На курсы акций влияет нестабильность рынков и политической обстановки. С одной стороны, это так, но именно в таких условиях возникают возможности получения быстрого дохода от спекуляций. Другой вопрос в том, хватит ли знаний и умений ими воспользоваться.

Советы начинающим акционерам и брокерам

Даже поручая операции со своими ценными бумагами брокерской фирме, не следует самоустраняться от анализа проводимых ею операций.

Для минимизации рисков, финансовые вложения лучше всего диверсифицировать. Иными словами, все яйца в одну корзину класть не рекомендуется.

Концентрировать капитал следует на наиболее перспективных направлениях, для чего необходимо отслеживать ситуацию на рынке. Котировки зависят от множества событий, поэтому нужно постоянно быть в курсе всех новостей.

Брокер или инвестор должен постоянно повышать уровень своих знаний, изучать биржевые стратегии, особенно зарекомендовавшие себя в качестве самых надёжных.

Источник: delen.ru

Как заработать на акциях

Сегодня мы с Вами поговорим о том, как можно заработать на акциях. Вне всяких сомнений, заработок на акциях — это очень перспективное направление инвестирования. Давайте и мы с Вами узнаем все подробности о том, что вообще такое акции, какие акции стоит покупать и где купить акции. С инструкциями.

Что такое акции

Итак, друзья, акции — это ценные бумага, дающие право на управление компанией и получение части её прибыли.

Теперь, постараюсь объяснить подробности максимально понятно.

Бывает так, что какой-то компании нужны дополнительные деньги. Например, хотят купить новое оборудование и расширить производство. Так вот, для компании, акции — это один из вариантов получить дополнительные деньги.

Компания просто может выпустить акции и продать их. В итоге, компании получает деньги. Ну, а покупатели акций получают нечто большее. Владельцы акций (их ещё называют акционерами), получают возможность управлять компанией и получать часть от её прибыли. Однако, тут есть нюансы.

Контрольный пакет акций

Выпускать акции могут не все компании, а только акционерные общества. Причём, это не обязательно частные компании. Акции могут выпускать и государственные компании. Пример — всем известный Сбербанк. Ну, или, Объединённая Авиастроительная Корпорация (ОАО «ОАК»), которая выпускает гражданские и военные самолёты («Сухой», «МиГ», «Туполев» и другие).

Как же так? Неужели, можно купить акции стратегически важных предприятий? А вдруг кто-то их скупит и устроит диверсию в оборонной отрасли?

На самом деле — нет. Очень часто бывает так, что в свободной продаже находиться лишь небольшая часть акций. Или же, акции однажды уже были распределены и больше не продаются.

Взять ту же ОАК. Акции этой компании на 96% принадлежат государственным структурам. И, лишь на 4% частным лицам. А это значит, что при голосовании за какое-то корпоративное решение ни возникнет никаких проблем. Решение всегда будет принято как минимум 96% процентами владельцев компании.

А это, как Вы понимаете, большинство.

Чаще всего, именно простого большинства достаточно для принятия решения в акционерной компании. То есть 50% акций плюс одна акция. Если кто-то является владельцем 50%+1 акции (или больше) — это означает, что у него контрольный пакет акций. То есть, у этого лица есть право распоряжаться компанией независимо от других акционеров.

Голосующие акции

Бывают разные виды акций. Наверняка Вы слышали про привилегированные или обычные акции? На самом деле, это целая отдельная тема, но давайте кратко объясню суть.

Привилегированные акции могут приносить повышенный доход, но имеют ограничения при управлении компанией. Нередко, владение привилегированными акциями вообще не даёт права голоса при принятии каких-то решений в компании. В то же время, даже при получении той или иной компанией убытка, иногда, владельцы привилегированных акций могут получить акционерный доход. Что, правда, ещё сильнее увеличит убыток компании.

Обычные акции — это обычные акции. Владельцы обычных акций имеют право участвовать в принятии корпоративных решений и получают доход от прибыли компаний.

То есть, обычные акции всегда являются голосующими, а привилегированные — не всегда.

Как заработать на акциях

Подбираемся к самому интересному. Как же мы можем заработать на акциях?

Есть две возможности для заработка: получение ежегодных дивидендов и доход за счёт курсовой разницы.

Дивиденды

Ежегодно, после того как подводятся финансовые итоги года, акционеры компании решают что делать с прибылью компании. Её можно пустить, например, на закупку нового оборудования или на ремонт. Однако, почти всегда, если компании прибыльна, то собрание акционеров принимает решение распределить часть прибыли всем акционерам.

Например цена одной акции Сбербанка в январе 2017 года стоила 170 рублей. Сбербанк, как обычно, в 2017-м получил хорошую прибыль. В итоге, каждый акционер компании за 2017-й год получит 6 рублей дивидендов. То есть дивидендный доход за 2017 год составит 3,5%.

Самое интересное, что для получения дивидендов не обязательно владеть акциями весь год. Можно купить акции за месяц до распределения прибыли, и дивиденды Вам начисляться за весь год.

Курсовая разница акций

Дивиденды — всё-таки, это приятный бонус. Намного больше прибыли можно заработать за счёт курсовой разницы в стоимости акций.

Для примера, вернёмся к акциям Сбербанка. Если, 1 января 2017 года одна акция стоила 170 рублей. То 1 января 2018 курс достиг 230 рублей. То есть 35% за год. Как Вам такой доход?

Не в какое сравнение со ставками депозитов того же Сбербанка он не идёт, согласитесь?

Бывают случаи, когда за год акции дорожают на 50%, 100% и больше. Примеров много. Взять хотя-бы Аэрофлот, акции которого взлетели на 176% за 2016 год.

Главное в этом деле — правильно выбрать. Если опыта пока нет, рекомендую покупать акции крупнейших компаний, которые развиваются год за годом. Из отечественных — это Сбербанк, Аэрофлот, Яндекс. А вот с акциями Газпрома, Лукойла и Роснефти советую быть осторожными. Их курс напрямую зависит от цен на нефть, а значит может резко упасть в любой момент.

Если говорить о зарубежных компаниях, то я бы обратил внимание на Apple, Microsoft, Aplhabet (Google), Tesla и Ferrari.

Крупные компании всегда находятся в развитии. А значит, вероятность роста их акций намного выше, чем риск снижения цены. Как правило, акции крупных компаний растут в цене год от года.

Как и где следить за курсом акций

Как правило, акционерные компании публикуют актуальный курс своих акций у себя на сайтах. Это первоисточник.

Кроме того, существуют специальные мониторинговые сервисы, которые отслеживают котировки различных акций в режиме реального времени. Такими сервисами, на мой взгляд, пользоваться удобнее.

Сейчас наиболее популярен мониторинг investing.com. На этом сайте мы можем отслеживать акции сотен компаний, причём не только российских, но и зарубежных. При этом, мы можем видеть всю динамику акций (какой курс был раньше, а какой сейчас).

Удобный сервис по отслеживанию курса есть и у Яндекса. Правда, там можно наблюдать лишь за парой десятков крупнейших российских компаний.

Где продаются акции

Когда компания выпускает акции, она может продавать их самостоятельно. Большинство акционерных компаний именно так и делают. Хотя, это не самое простое дело. Ведь нужно как-то рассказать людям о продаже акций и организовать сам процесс.

Если компания достаточно крупная, то она может разместить свои акции на фондовой бирже. Так, процесс продажи акций будет идти быстрее.

Для размещения своих акций на бирже, компании нужно получить одобрение биржи, то есть, пройти так называемую процедуру листинга. Говоря простыми словами, нужно заключить с биржей договор и доказать, что компания не мошенническая и финансово устойчивая.

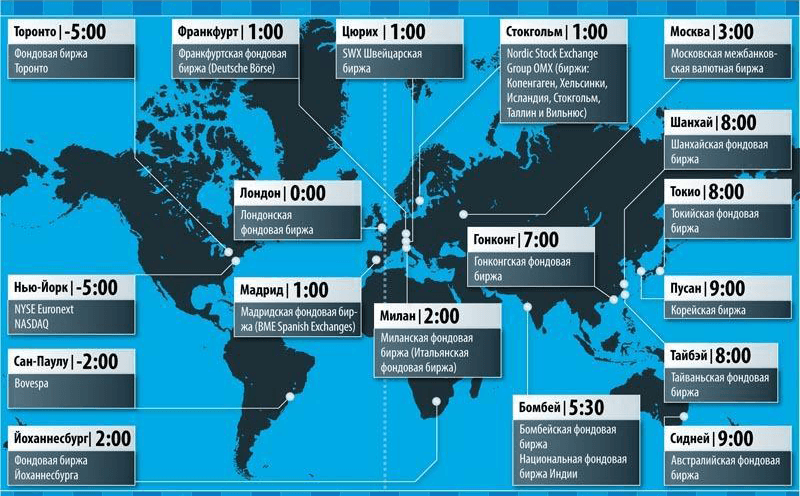

Сейчас есть очень много разных бирж. Крупнейшие в мире биржи — это Нью-Йоркская фондовая биржа (NYSE) и NASDAQ. Крупнейшая в России — это Московская биржа. Как правило, если компании размещают свои акции на бирже, то выбирают биржу в своей стране.

Отмечу, что сама биржа не продаёт акции. Это лишь площадка для совершения сделок. Их продают различные посредники: дилеры и брокеры.

При этом, многие дилеры и брокеры работают одновременно с разными биржами из разных стран. То есть, продают акции самых разных компаний.

Конечно, посредники берут за свои услуги какую-то свою комиссию. Однако, речь идёт о совсем не больших суммах относительно стоимости акций. В конечном итоге, именно через дилеров и брокеров покупать акции оказывается удобнее всего.

Отмечу, что помимо процентов за сделку, брокер может брать фиксированную плату в месяц вне зависимости от совершения операций. К счастью сумма за это, как правило, не слишком высокая. 150-200 рублей. А некоторые — этой платы не устанавливают вообще.

Как купить акции российских компаний

Россия — огромная страна с огромным финансовым потенциалом. И, конечно, у нас есть не мало перспективных акционерных компаний. Покупая их акции можно стабильно зарабатывать.

Купить акции российских компаний сейчас достаточно просто. Например, брокер Финам позволяет сделать это в буквально за минуту. Однако, надёжный ли это брокер?

На самом деле — надёжный. Я бы сказал, сейчас это один из лучших брокеров на всём постсоветском пространстве. Компания крупнейшая по числу клиентов. Причём популярность её обусловлена не столько рекламой, сколько репутацией (компания работает уже более десяти лет, имеет лицензию Банка России и не замечена в махинациях).

Есть и другие замечательные брокеры у нас в стране. С чистой совестью могу посоветовать брокерский сервис от Сбербанка (удобно использовать их приложение «Инвестор») и ВТБ Брокер.

В последнее время на слуху также брокер Открытие. Однако, эта банковская группа сейчас находиться под санацией. То есть, мягко говоря, Банк России не доволен ими. Так что, я бы тоже не рекомендовал в настоящее время пользоваться их услугами.

Инструкция: как купить акции российских компаний

Инструкция на примере брокера Финам.

- Перейдите на сайт брокера.

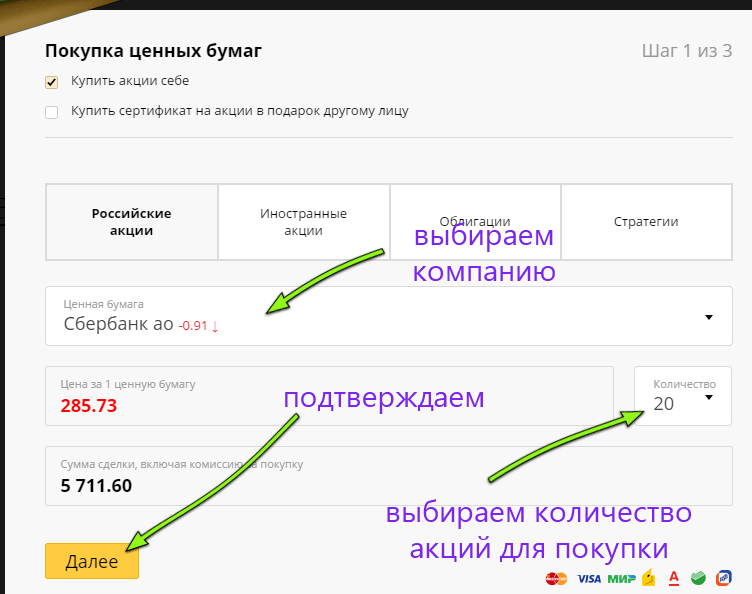

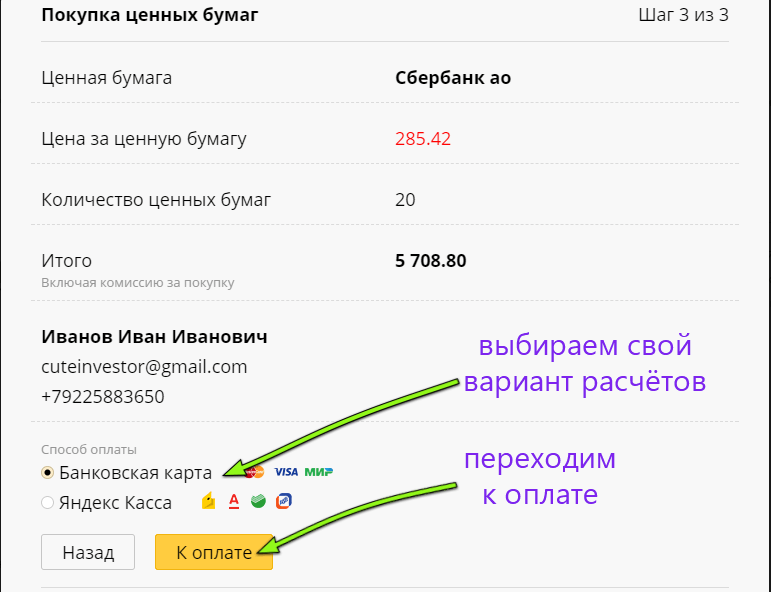

- Выбираем нужные акции (новичкам рекомендую акции Сбербанка и Яндекса, так как они уже более трёх лет только дорожают). Выбираем количество акций и сразу видим общую стоимость. Нажимаем кнопку «Далее».

- Заполняем личные данные и номер телефона. Нажимаем «получить код», получаем проверочный код и вводим его. Переходим последнему шагу нажав кнопку «Далее»

- Ещё раз всё проверяем и переходим к оплате.

Сразу же после оплаты, Вы становитесь собственником акций.

Кроме того, в течение одного-двух дней с Вами обязательно свяжется менеджер Финама и подробно расскажет как и когда лучше продать купленные акции. Сразу скажу, что продать акции не сложнее чем купить их.

Как купить акции зарубежных компаний

Акции крупнейших в мире компаний торгуются на Токийской (Япония), Лондонской (Британия), Франкфуртской (Германия), Нью-Йоркской (США) биржах и бирже NASDAQ (тоже США).

Именно там Вы найдёте акции всех мировых лидеров в финансовой сфере, в промышленности и IT-отрасли. Тысячи крупнейших компаний и сотни тысяч перспективных компаний.

Безусловно, это огромный выбор и гигантский потенциал для заработка. Как же можно купить акции зарубежных компаний?

Прежде всего отмечу, что российские брокеры работают и с акциями зарубежных компаний. То есть, мы можем купить акции через тот же Финам.

Однако, выбор зарубежных акций в Финаме достаточно серьёзно ограничен. По факту, можно купить лишь акции самых крупнейших и известных фирм.

В принципе, это не проблема, а даже скорее плюс для начинающих инвесторов. Но, если Вы хотите работать с расширенным набором зарубежных акций, то можно поработать с форекс-брокерами.

Самый верный способ — воспользоваться услугами одного из форекс-брокеров. Только надо, чтобы брокер был надёжным и работать с ним было не слишком сложно.

Понятно, что форекс — это риски. Однако, и в этой сфере можно выбрать достаточно надёжные компании.

Возможно, Вы слышали о компании FXClub? Её часто рекламируют. Но, я не рекомендую с ней работать, так как она является так называемой «форекс-кухней». А значит, так или иначе, работает против своих клиентов.

В то же время, порекомендовать могу брокеров AMarkets и FXPro. Оба брокера предлагают широкий ассортимент акций для торговли, оба давно работают и обладают надлежащими лицензиями. Да и работать с ними достаточно удобно.

Инструкция: как купить акции зарубежных компаний

Инструкция на примере брокера AMarkets.

- Перейдите на сайт брокера и зарегистрируйтесь.

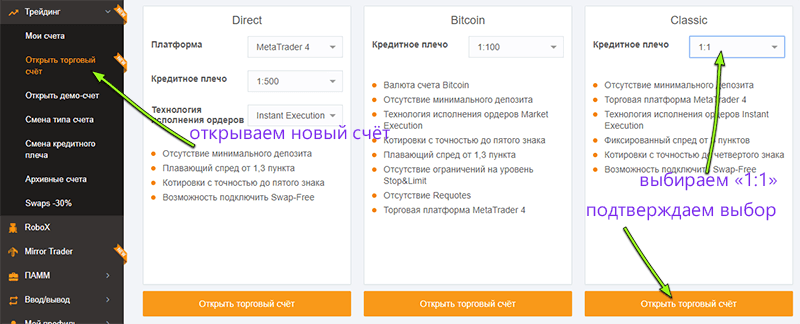

- Заходим в личный кабинет. Для этого, в правом меню выбираем «Трейдинг» —> «Открыть торговый счёт». Выбираем счёт типа «Classic». Новичкам рекомендую использовать кредитное плечо 1:1. Пополняем счёт.

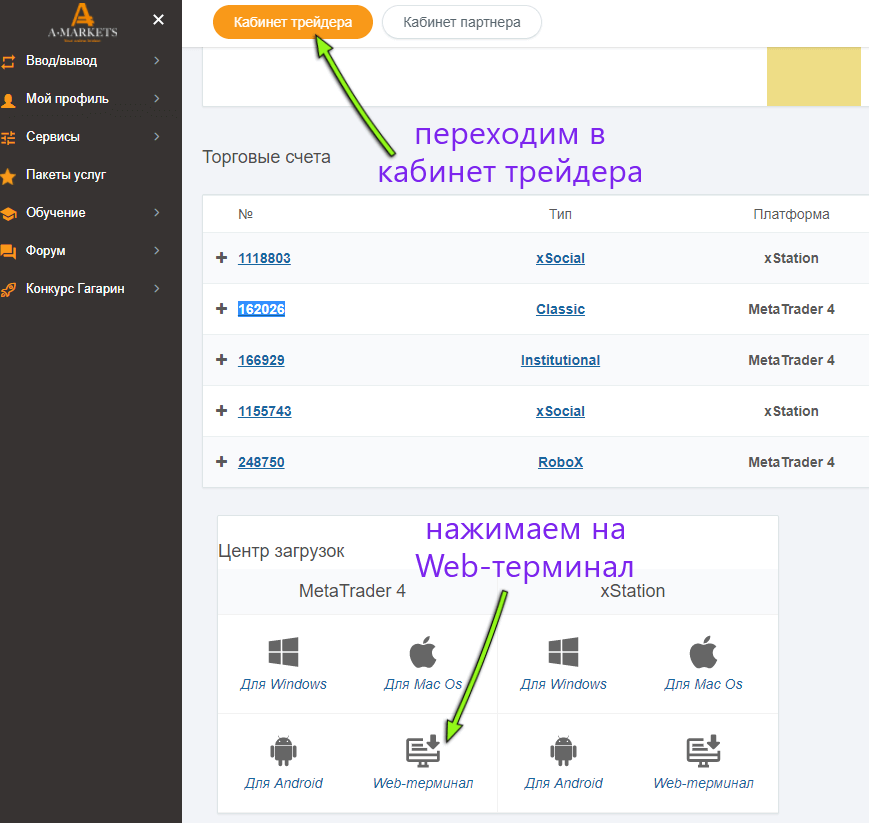

- Переходим в кабинет рейдера и нажимаем на «Web-терминал». Заходим в терминал, используя номер счёта и пароль (он придёт Вам на почту сразу после открытия счёта).

- Кликаем правой кнопкой по левому меню и выбираем «Символы» -> «Equities CFD» -> «Показать». В левом меню двойным кликом выбираем акции нужной компании. Далее выбираем количество акций для покупки и подтверждаем покупку.

На этом всё. Акции куплены и сделка отразится у Вас в нижней части торгового терминала. Теперь, в любое время, кроме выходных, можно дважды кликнуть по этой сделке и закрыть её продав акции.

Покупку акций через форекс-брокера я советую лишь самым опытным и любознательным инвесторам.

В завершение статьи хотел бы озвучить несколько компаний, к акциям которых советую присмотреться в первую очередь. Разделю их на несколько групп.

Во-первых отмечу акции Сбербанка и Яндекса. Это самые популярные акции. Я думаю, в них можно инвестировать в любой момент и в конечном итоге они принесут прибыль на уровне 30-100% годовых.

Во-вторых, обратите внимание на акции Аэрофлота и Полюс-Золота. Обе компании являются лидерами в своих отраслях (авиаперевозки и добыча драг металлов). В основном, акции этих компаний растут.

И в третьих, рекомендую акции McDonalds, Apple и Google. Их динамика ещё более стабильна, чем у отечественных лидеров рынка. Дорожают уже десятилетиями.

Буду благодарен Вашим вопросам или Вашему мнению о том как заработать на акциях.

Желаю всем прибыльных инвестиций!

СТАТЬЯ ОБНОВЛЕНА В СЕНТЯБРЕ 2022 ГОДА

Если эта статья Вам понравилась — сделайте доброе дело

Источник: kinvestor.ru