Большая часть россиян не очень хорошо осведомлена о таком способе заработка как инвестирование, поэтому многие предпочитают все тот же привычный способ вложений – банковский депозит. Однако в последние годы отмечается тенденция к рассмотрению более высокодоходных инструментов, имеющих, соответственно, и большие риски, один из которых – паевые инвестиционные фонды. Ниже будут рассмотрены вопросы о том, какие ПИФы Сбербанка лучшие и как их приобрести.

Перед тем, как приступить к инвестированию в паевой фонд, следует тщательно проанализировать имеющиеся варианты. Изменение стоимости паев в ту или иную сторону позволяет четко понять о том, каковы перспективы рассматриваемого фонда. Вообще, теоретические аспекты в работе фонда присутствуют в довольно большом объеме, но при этом не стоит забывать о добавлении к ним фундаментальных знаний различных актиWow. Каждый новичок должен учитывать как минимум два основных параметра: степень риска и прибыльность паевого фонда. Эти показатели должны находиться в определенном балансе между собой, чтобы фонд был действительно эффективен.

Паевые инвестиционные фонды (ПИФы): это что такое и как работает ПИФ + рейтинг ПИФов по доходности

Также на этапе выбора финансовых инструментов для инвестирования следует учитывать следующие показатели:

- основные активы;

- динамика цен чистых актиWow;

- изменение стоимости пая;

- инвестиционная стратегия.

Если объем прибыли от банковского депозита заранее известен, то в случае с инвестированием в паевые фонды все несколько сложнее. Так, рассчитать с высокой точностью размер дохода от ПИФов просто невозможно.

Некоторые компании демонстрируют высокие показатели доходности, что, непременно, действует на увеличение авторитета и привлечение новых инвесторов, однако далеко не каждый из них «играет» с соблюдением всех правил. В этом отношении Сбербанк является абсолютно надежной управляющей компанией. ПИФы Сбербанка дают значительную прибыль, даже с учетом нескольких убыточных паев. Управляющая компания предоставляет потенциальным инвесторам структурированную, упорядоченную информацию. Все паевые фонды разделены на 3 группы в соответствии с риском и доходностью:

Небольшой риск, умеренная прибыль

Паевые фонды, относящиеся к этой категории, станут отличным решением для тех вкладчиков, которые настроены на получение большей прибыли, чем в случае с банковскими депозитами, но в то же время они не хотят подвергать свой капитал высокому риску. Таким инвесторам следует делать выбор в пользу ПИФов облигаций.

И хотя эти ПИФ активы Сбербанка характеризуются умеренным доходом, один их них – фонд Илья Муромец, демонстрирует все более высокую прибыль с каждым годом. Так, за последние 5 лет цена пая возросла на 10 тысяч рублей – с 24 до 34. Этот ПИФ показывает лишь на 8% меньший доход, чем самый успешный паевой фонд.

Средний риск, средняя прибыль

Когда инвестор понимает, что ему необходимо включить в свой инвестиционный портфель другие активы, помимо облигаций, он делает выбор в пользу среднерисковых фондов, вкладывающих финансы в недвижимость, акции и биржевые индексы. Так, всего за 5 лет фонд «Сбалансированный» смог увеличить стоимость пая на 95% и среднегодовой доход на 36%. Еще в начале работы ПИФа приобрести долю можно было всего за 40 тыс. руб., а сегодня цена одной доли составляет 88 тыс. руб.

Высокий риск, повышенная прибыль

Высокорисковые ПИФы Сбербанка вкладываются в российские компании с высоким авторитетом – Газпром, Яндекс, Лукойл и др. Так, один из самых успешных ПИФов «Добрыня Никитич» смог увеличить стоимость пая на 97%.

Чтобы отследить динамику цен и регулировать наполнение собственного инвестиционного портфеля, инвестор может воспользоваться сервисом, созданным специально для этих целей. Этот сервис доступен и в виде мобильного приложения.

Как приобрести ПИФы Сбербанка?

Не так давно приобрести ПИФ активы Сбербанка было доступно только ограниченному кругу инвесторов, сегодня же стать вкладчиком этого паевого фонда может каждый. Чтобы стать владельцем доли, ранее необходимо было внести минимум 50 тыс. руб., а для заключения сделки требовалось посетить саму управляющую компанию.

Не так давно были внесены изменения в порядок инвестирования. Теперь вкладчики могут приобрести ПИФ Сбербанка онлайн или в ближайшем отделении банка, оплатив наличными или картой. Это позволяет инвестору значительно сэкономить время и собственные силы. От него требуется только выбрать понравившийся паевой фонд, оплатить покупку и внимательно прочесть правила доверительного управления. Если в ходе покупки онлайн возникли какие-либо трудности, всегда можно созвониться с работником банка или посетить ближайшее отделение для получения консультации.

Приобретение паев онлайн требует внесения минимальной суммы в размере 1000 рублей. Если же вкладчик заключает договор в управляющей компании, ему придется внести минимум 15 тыс. руб. Приобретая паи общей суммой менее 3 млн. руб., инвестор платит 1% от внесенных денег в счет комиссии. Если же сумма превышает 3 млн. руб., комиссия будет в два раза меньше.

После того, как будет подана заявка на приобретение паев, она будет рассмотрена банком в течение 5-7 дней. По истечению этого срока инвестор будет считаться полноправным владельцем приобретенной доли паевого фонда. Для удобства вкладчиков Сбербанк предлагает приобрести не только целые паи, но и их части. Например, можно внести 30 тыс. руб. и получить 0,34 пая и т. д.

Стоимость пая может измениться в любое время, в том числе и в течение одного дня. Официальный сайт Сбербанка предоставляет информацию об изменении стоимости паев с задержкой в 2-3 дня.

По официальным данным, инвесторами паевого фонда Сбербанка стали уже более 100 тыс. человек, но при этом мало кто желает оставлять подробные отзывы о работе фонда и полученной прибыли. В любом случае, инвестирование в паевой фонд Сбербанка – это достаточно стабильный и хороший пассивный доход, получить который теперь может почти все желающие.

Источник: deipara.com

Нюансы инвестирования в пифы сбербанка: сроки, доходность, комиссии

На официальном сайте Сбербанк Управление активами ПИФы, реализующие продажу своих паев, описаны достаточно подробно. Можно открыть страницу каждого из них, проанализировать состав их портфеля, применяемую стратегию, доходность за прошедшие периоды.

Потребительский сектор

На странице сайта www.sberbank-am.ru/individuals приведена сводная таблица доходности ПИФов Сбербанка. Можно отследить, как изменялась цена пая за срок от 3 месяцев до 3 лет, динамику за текущий год, количество средств в управлении фонда. Ценной информацией является стоимость пая на сегодняшний момент.

Отметим также, что цена пая больше является справочной информацией, а никак не минимальным размером вложений в конкретный ПИФ, так как фонды продают дробные паи. Главное – максимальная и минимальная сумма средств, которую готов вложить в компанию сам инвестор.

Всего же за 2016 год ПИФ принес инвесторам доходность всего в 0,01%. Очевидно, это связано со структурой актиWow фонда: его основу составляют акции российских компаний, ориентированных на реализацию продукции внутри страны – банковский сектор, ритейл, медиа и т.д.

За текущий год фонд демонстрирует отрицательную динамику, за 3 месяца 2017 года цена его паев упала на 6,15%

В целом ПИФ Потребительский сектор рекомендуется долгосрочным инвесторам, которые рассчитывают заработать на росте отечественной экономики.

Открытые фонды

Кроме указанного, наиболее популярными ПИФами, выбираемыми частными инвесторами, являются:

ПИФ Илья Муромец Сбербанк – это открытый фонд, занимающийся инвестициями в облигации российского сектора экономики, в том числе в ОФЗ, муниципальные и корпоративные ценные бумаги. Данный фонд относится к числу консервативных. Тем не менее, специалисты УК за счет грамотного управления получают доходность значительно выше – от 12 до 18% в год.

ПИФ Биотехнологии Сбербанка – молодой фонд, появившийся в 2016 году. Он инвестирует в акции и открытые фонды NASDAQ Biotechnology. Управление предполагает пассивное вложение, так что доходность фонда во многом зависит от указанного индекса. На сегодняшний день фонд характеризует снижение стоимости пая. Профессиональные инвесторы указывают, что данный ПИФ предполагает долгосрочное вложение.

Вложения в облигации предполагают наименьшие риски, однако их относительная доходность не велика, обычно на уровне ставки рефинансирования

ПИФ Электроэнергетика Сбербанк – управляющие фонда вкладывают средства в электроэнергетику и инфраструктуру. Наибольшую долю актиWow составляют акции отечественных генерирующих компаний. В целом же фонд демонстрирует только положительную динамику: за прошлый год инвесторы смогли получить 53,89% прибыли, а за три последних года – 94,74%, т.е. практически удвоить свои сбережения.

При вложении в ПИФ Электроэнергетика следует учитывать наличие высоких рисков

ПИФ Сбербанка Глобальный интернет – фонд предполагает вложения средств в отечественные и заграничные IT-компании и предприятия, ориентированные на онлайн-сектор экономики. Фонд предполагает вложения и в компании, занимающиеся производством программного обеспечения и гаджетов. Так, среди акций ПИФа ценные бумаги компаний Mail.ru, Qiwi, Alphabet, Amazon и др.

Риск-профиль для ПИФа Глобальный интернет достаточно высокий. Доходность – до 20% в год.

Еврооблигации – фонд нацелен на долгосрочные вложения в акции и облигации российских компаний, эмитированные за границей. Доход образуется не только за счет курсовой разницы, но и дивидендов / купонов и роста зарубежной валюты (главным образом, доллара и евро).

Наибольшую часть портфеля ПИФа Еврооблигации составляют еврооблигации финансового и нефтегазового сектора. Риск – достаточно высокий, средняя доходность – до 20% в год.

Инвесторам, которых выбирают сбалансированные вложения, но не обладают достаточным капиталом для широкой диверсификации, предложен ПИФ Сбалансированный. В отличие от указанных выше, он предполагает вложения в ценные бумаги российских компаний различного сектора. Стабильность портфелю обеспечивают вложения в облигации, а прирост капитала – в акции «голубых фишек».

В результате грамотного управления ПИФ Сбалансированный дает практически постоянно растущую доходность на уровне 12-30% в год

Действующие пифы Сбербанка

Управляющая компания Сбербанка располагает широким спектром паевых фондов, причем управлять вложениями и отслеживать динамику инвестиций можно через личный кабинет на сайте банка.

Чтобы сделать правильный выбор, необходимо сравнить их по доходности и уровню риска, но не стоит забывать: чем больше прибыль, тем выше риск.

Действующие паевые фонды Сбербанка делятся на ПИФы:

- акций – максимальная доходность и высокая степень риска;

- облигаций – отличается низко рискованными ценными бумагами, особенно если они государственные;

- смешанных инвестиций – распределение капитала между акциями и облигациями. Фонд «Сбалансированный» Средний уровень доходности – 65% за три года;

- фондов – высокий уровень риска, кроме фонда «Золото», предполагают высокую доходность.

ПИФ «Биотехнологии» инвестирует в американский биржевый фонд, обладающий акциями биотехнологических и фармацевтических организаций. Годовая стоимость пая снизилась на 7%. Сбербанк биотехнологии относится к видам фондов.

ПИФ Илья Муромец

Фонд «Илья Муромец» инвестирует в государственные облигации. Является низко-рискованным, доходность за последние 3 года чуть менее 25%. Относится к типам облигаций.

Фонд «Глобальный интернет» дает возможность получать доход в размере 76,5 % за три года. Относится к ПИФам акций.

Сбербанк — Фонд рискованных облигаций

ПИФ «Рискованных облигаций» инвестирует в ценные бумаги российских компаний, отличается средним уровнем риска и высокой доходностью. Относится к типам облигаций.

Фонд «Добрыня Никитич» вкладывает в акции российских фирм с высоким потенциалом к росту и ликвидности. Доходность около 60%, относится к видам акций.

Риск ПИФа «Еврооблигации» невысокий, доходность около 95%, относится к видам облигаций.

ПИФ Сбербанка «Потребительский сектор»

Фонд «Потребительский сектор» инвестирует в иностранные и отечественные компании с динамичным развитием. Доходность более 107% за три года. Относится к видам акций.

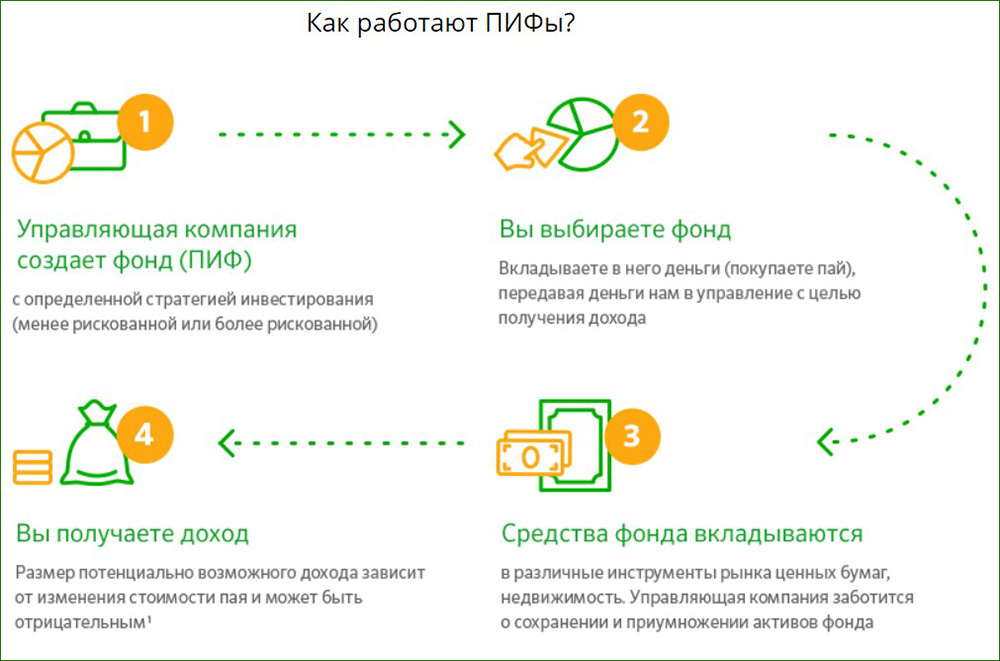

Что такое ПИФ

Паевой инвестиционный фонд Сбербанка формируется из средств десятков тысяч пайщиков. Схема работает так: изначально управляющая компания собирает денежные вклады клиентов, затем формирует из них фонд. Поскольку размер инвестиций неодинаков, введено понятие стоимости пая. Это доля клиента в портфеле фонда.

На полученные от пайщиков средства приобретаются активы: акции, облигации, деривативы, недвижимость, иное имущество. Что именно и по какой цене будет куплено, зависит от правил управления ПИФом.

Непосредственное решение о покупке и продаже актиWow принимает управляющая компания. От профессионализма её менеджеров зависит, будут ли инвестиции прибыльными либо стоимость чистых актиWow уменьшится. Значит, чтобы не потерять вложенные средства, нужно придирчиво выбирать УК, отдавая предпочтение профессионалам с большим опытом работы на финансовом рынке.

Как зарабатывать на ПИФ-ах?

Перед тем, как начать зарабатывать, рекомендуется проконсультироваться у сотрудника банковской организации: как вложить деньги в ПИФ-ы Сбербанка. Эксперту так же необходимо знать:

- Желаемый объем инвестиций;

- Долгосрочность вложений;

- Допустимый уровень риска;

- Ожидаемую прибыль.

Специалист Сбербанка подскажет оптимальные варианты паевых фондов, а инвестор сможет из них выбрать один подходящий или несколько, чтобы повысить общие показатели эффективности.

В дальнейшем, заключается договор, как при открытии вклада.

При оплате через банк взимается комиссия:

- менее 3 млн. рублей – 1%,

- более 3 млн. рублей – 0,5%.

Инвестиционные проекты Сбербанка

Компания занимается реализацией средне- и долгосрочное финансирование. Инвестиционные портфели Сбербанка разнообразны. Вы можете вложить деньги в природный газ и другие ресурсы либо пожертWowать их на развитие небольших предприятий. Возможна покупка акций в Америке. Делать инвестиции в Сбербанк может любой совершеннолетний гражданин страны.

Благодаря доверительному управлению, клиенту не нужно изучать тонкости торговли акциями. На главной странице сайта инвестиционных проектов представлена доходность ПИФов по годам.

Сбербанк биотехнологии

Программа основана на инвестициях в iShares NASDAQ Biotechnology ETF. В обороте участвуют акции фармацевтических и биотехнологических компаний. Стоимость паев определяется динамикой NASDAQ Biotechnology. Программа рассчитана на долгосрочные вложения. За последние 3 года ПИФ Сбербанка биотехнологии демонстрирует стабильный спад стоимости акций и чрезмерно высокие риски.

ПИФ Илья Муромец Сбербанк

Инвестиции по этой программе направляются отечественным компаниям, работающим на государственном, муниципальном и корпоративном уровнях. Доходность ПИФ Илья Муромец за последние 3 года выросла. Программа демонстрирует низкий уровень рисков и подходит для начинающих инвесторов. Величина минимального вклада составляет 15 000 рублей, а хранить его нужно не меньше года.

Глобальный интернет ПИФ Сбербанк

Программа нацелена на финансирование предприятий, ведущих свою деятельность во Всемирной паутине. ПИФ Сбербанка Глобальный интернет демонстрирует стабильный рост акций вместе с высоким уровнем рисков. Инвестирование средств происходит не только в российские, но и зарубежные предприятия, работающие в сфере интернета. Средний срок инвестирования составляет 3 года. Резкий спад стоимости акций возможен в краткосрочной перспективе из-за колебаний на мировом технологическом рынке.

Сбербанк — фонд рискованных облигаций

По этой программе все инвестиции направляются предприятиям вторых и третьих эшелонов. Фонд рискованных облигаций Сбербанка демонстрирует средние показатели увеличения стоимости акций в 39%. Диверсификация актиWow среди отраслей является высокой. Прежде чем выбрать объект для инвестирования, трейдеры Сбербанка осуществляют анализ его кредитной истории. Уровень рисков этой программы находится на среднем уровне, как и минимальный срок инвестирования, равный одному году.

ПИФ Добрыня Никитич Сбербанк

Программа нацелена на инвестирование компаний, относящихся к нефтегазовой отрасли. За 3 года фонд Добрыня Никитич Сбербанк продемонстрировал рост цены акций в 43%. Основу инвестиционного портфеля составляют ликвидные акции. Некоторые финансы могут пойти на приобретение паев перспективных предприятий второго эшелона. Акции отбираются после проверки компаний на надежность.

Основную доля портфеля составляют инструменты с фиксированной доходностью. Уменьшение стоимости акций возможно в краткосрочной перспективе из-за колебаний финансового положения рынков.

Сбербанк еврооблигации — ПИФ

Программа предлагает инвестировать свои активы в перспективные предприятия России и СНГ. Низкий уровень рисков достигается за счет конвертации денежных средств в отличную от рубля валюту. Доходность еврооблигаций Сбербанка за 3 года достигла 96%.

Минимальный срок инвестирования по этой программе составляет 1 год, что делает ее идеальной для начинающих пайщиков с большим стартовым капиталом. Диверсификация актиWow по отраслям высокая. Вкладчики могут самостоятельно управлять своим финансовым портфелем.

ПИФ Сбербанка Потребительский сектор

Инвесторы по этой программе смогут спонсировать любые российские предприятия. В основном к этому фонду относятся организации, занимающиеся производством потребительских товаров, обслуживанием телекоммуникационных сетей и финансами. Акции Сбербанк Потребительский сектор за 3 года подорожали на 92%. Но вместе с ростом стоимости паев, инвесторы должны быть готовы к высокому уровню рисков. Крупная доля акций этой программы принадлежит иностранным предприятиям.

Условия инвестирования в ПИФ Сбербанка

ПИФ — это инвестируемый фонд, который на полученные деньги покупает активы в соответствии с видом и стратегией. Чем сильнее растет актив, тем выше становится паевая стоимость, потому что она становится обеспечена круглой суммой.

Совсем недавно инвестирование в ПИФ Сбербанка было довольно дорогостоящим удовольствием и весьма неудобным. Минимальный порог для вложения начинался от 15000 ₽, а приобретался только в отделениях Сбербанка. Однако сегодня Управление активами Сбербанка предлагает наиболее лояльные условия:

Минимальный порог покупки пая: через Интернет — 1 000 ₽, через отделение банка — 15000 ₽;

Дозокупка пая — 1 000 ₽, неважно, какая стоимость первой покупки;

Бонус к покупке — 1% при приобретении пая на сумму до 3 000 000 ₽, 0,5% при приобретении пая на сумму более 3 000 000 ₽;

Комиссия за досрочную продажу — 2% при владении паем менее 180 дней, 1% при владении паем менее 731 дня, далее комиссионный сбор не взимается.

Предложения Сбербанка для инвестиций в ПИФы разнообразны. Рекомендуется изучить текущую статистику, оценивая степень риска того или иного направления за последние годы с учетом отзыWow текущих или бывших вкладчиков. Принимать решения, выгодны ли будут инвестиции в выбранный фонд, необходимо взвешенно. Покупка пая в ПИФе рискованных облигаций может принести доход, однако он не может быть гарантирован.

Минимальная стоимость покупки для вступления в ряды пайщиков различается в зависимости от способа оформления:

- в отделении – от 15 тысяч рублей;

- через интернет – от тысячи рублей.

Правилами работы допускается инвестирование в финансовые активы в отечественной или иностранной валюте. Каждый из фондов Сбербанка находится под управлением портфельного управляющего, имеющего богатый опыт успешной работы в сфере купли-продажи акций и остальных ценных бумаг.

Собираясь извлекать прибыль от владения паем, необходимо учитывать, что проекты отличаются долгосрочностью. Рекомендованный срок в каждом из направлений отличается, однако для получения заметных результатов период оптимального инвестирования – от 1 года.

Как зарабатывать на ПИФах

Доход пайщика формируется разницей стоимости паев на момент покупки и продажи. Заработок во многом зависит от деятельности Управляющей компании и состояния рынка.

Перед покупкой ПИФов необходимо:

- Ознакомиться с литературой по инвестированию.

- Изучить текущую экономическую ситуацию.

- Обратиться за помощью к профессионалам (получить консультацию можно на компании «Сбербанк Управление активами»).

Доходность ПИФов Сбербанка

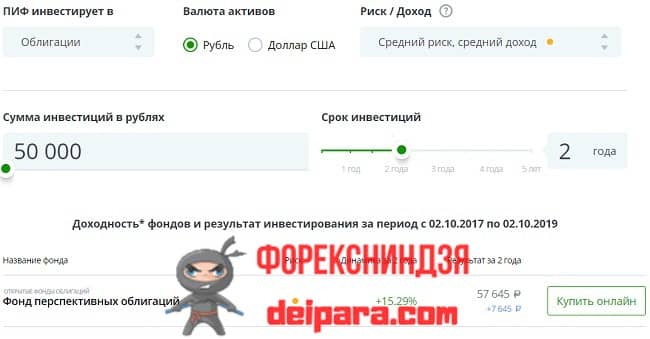

Для планирования финансов разработан калькулятор доходности ПИФов, находится он в Личном кабинете пользователя.

Выгодно покупать паи разных фондов — это минимизирует риск потерь и повысит вероятность получения хорошего дохода. Подобрать инвестиционный портфель можно с помощью специального на сайте Сбербанка.

Рейтинг ПИФов по доходности

В таблице представлена десятка ПИФов в соответствии с рейтингом прибыльности:

| ПИФ | Доходность с начала года (01.01.2018) | Стоимость пая в рублях |

| «Глобальный интернет» | 19,23% | 3 444.63 |

| «Биотехнологии» | 15,13% | 1 018.94 |

| «Природные ресурсы» | 14,64% | 1 356.41 |

| «Америка» | 13,44% | 1 662.77 |

| «Еврооблигации» | 8,62% | 2 343.43 |

| «Золото» | 5,58% | 1 016.17 |

| «Добрыня Никитич» | 5,03% | 9 775.24 |

| «Европа» | 4,37% | 847.49 |

| «Электроэнергетика» | 3,76% | 1 032.31 |

| «Арендный бизнес» | 3,69% | 285 223.14 |

Виды ПИФов в Сбербанке

А теперь подробнее о том, какие ПИФы Сбербанка предлагаются к покупке частным инвесторам и мой отзыв на некоторые из них. Все ПИФы можно разделить на несколько категорий:

- Фонд облигаций – как нетрудно догадаться, такие фонды инвестируют в облигации, например, популярный ПИФ «Илья Муромец» Сбербанка вкладывает средства в российские облигации, а «Еврооблигации» – в российские облигации, выпущенные за рубежом в другой валюте, а вот «Глобальный долговой рынок» – в корпоративные облигации США и развивающихся стран. Это самые консервативные фонды с предсказуемой, пусть и невысокой доходностью.

- Фонд акций – такие фонды приобретают акции российских или зарубежных компаний. В основном ПИФы имеют название той отрасли экономики, в которую вкладывают. Например, ПИФ Сбербанка «Глобальный интернет» инвестирует в акции IT-компаний, в числе которых Alphabet, Apple, IBM и Яндекс. А ПИФ Сбербанка «Потребительский сектор» – в российские ритейлеры и почему-то банки.

- Фонд смешанных инвестиций – в Сбербанке такой пока один, он называется ПИФ «Сбалансированный». В нем акций и облигаций намешано примерно поровну. Такой пакет позволяет фонду получать хорошую доходность и в то же время уменьшает риски потери цены пая.

- Фонд фондов – так в Сбербанке называются ПИФы, инвестирующие в недвижимость, развивающиеся страны и золото. Напрямую в эти объекты такие фонды не инвестируют, а покупают ценные бумаги других ПИФов и ETF, вкладывающих в недвижку, золото и прочие активы. Отсюда и название.

Есть еще закрытые ПИФы, но чтобы в них поучастWowать, нужно получить статус квалифицированного инвестора и преодолеть порог входа – от 100 тысяч до 5 млн рублей в качестве начального взноса.

Все Сбербанковские ПИФы приведены на скриншоте. По названию, в принципе, понятно, во что они инвестируют.

Но можно (и даже нужно) для получения подробной инфы заглянуть «под капот» – то бишь в инвестиционную стратегию фонда. В ней расписывается:

- в какие именно активы фонд инвестирует средства – по секторам экономики и конкретным эмитентам;

- какой стратегии придерживается – купить и держать или, напротив, активно управлять;

- на какой бенчмарк, т.е. индекс, равняется управляющий – например, «Илья Муромец» ориентируется на MCXCBITR – индекс корпоративных облиг МосБиржи;

- какова стоимость чистых актиWow фонда и т.д.

Несмотря на то, что по смыслу именно на страничке ПИФа на сайте Сбербанк Управление активами должны быть расписаны все моменты, в реальности список актиWow, доходность за разные отрезки, коэффициенты удобнее смотреть на http://pif.investfunds.ru. Там вы получите полную инфу и сможете сравнить разные ПИФы Сбербанка друг с другом.

На картинке: рэнкинг самых прибыльных ПИФов за 2018 год.

Как вывести деньги из паевого фонда?

Чтобы вывести свои деньги из открытого паевого фонда достаточно погасить его паи. Заявку на погашение паев можно подать в любой рабочий день, после чего деньги поступят на счет в срок, предусмотренный Правилами доверительного управления фондом. Если на день погашения стоимость пая больше, чем на день покупки, вы получите доход за вычетом возможной комиссии за покупку и погашение паев (подробнее о комиссиях читайте в Условиях обслуживания на страницах паевых фондов).

Погасить паи закрытого фонда можно после прекращения фонда. Сроки и порядок прекращения закрытых фондов устанавливаются Правилами каждого конкретного фонда.

Как правильно выбрать ПИФ

Правильно выбрать ПИФ – означает выбрать фонд для инвестирования средств, который отмечен высоким показателем доходности. Разумеется, нет гарантии, что спустя определенное время этот показатель не поднимется слишком высоко, чего бы хотелось инвестору. Выбирать ПИФы Сбербанка нужно опираясь на статистику роста каждого отдельного фонда. Ознакомиться с ней можно путем обращения к сравнительной таблице на сайте управляющей компании: sberbank-am.ru/individuals/fund/yield.

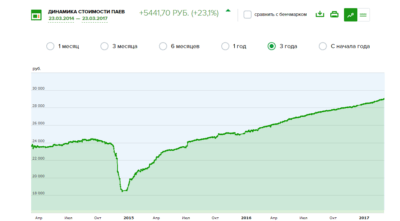

Если выбрать конкретный ПИФ в сравнительной таблице, откроется страница фонда, на которой можно пронаблюдать динамику роста стоимости пая за определенный период. Информация представляется в виде таблицы или графика, которые для удобства изучения можно распечатать или загрузить на компьютер.

Начинающим инвесторам лучше всего делать вложения в ПИФы с низким или средним уровнем риска. Это позволит накапливать ценный опыт, учиться анализировать экономический рынок и делать правильные прогнозы. И тогда, постепенно добавляя в инвестиционный портфель паи фондов с высоким уровнем риска, которые приносят большую прибыль, гражданин сможет минимизировать финансовые потери и получать хороший доход.

Доходность, динамика роста

Доходность паевого инвестиционного фонда – ключевой показатель, который интересует потенциальных вкладчиков в первую очередь. Он указывает на размер предполагаемой выгоды инвестора. Если уровень доходности за последние несколько лет всё время растет, то шанс его резкого спада минимальный. Сбербанк в открытом доступе – на сайте управляющей компании – размещает информацию о доходности каждого фонда, любой гражданин может обратиться к сравнительной таблице роста всех ПИФов или графикам роста конкретных фондов.

Например, стоимость пая ПИФа «Потребительский сектор», в которую входят такие крупнейшие организации как «Пятерочка», «Магнит», «Детский мир», «Яндекс» – с апреля по сентябрь 2019 года выросла на 179 рублей. Таким образом инвесторы, которые приобрели паи в апреле могут их продать в сентябре и получить довольно хорошую прибыль. Однако они могут подождать ещё несколько месяцев или даже лет, рассчитывая на дальнейшие повышение доходности ПИФа. Аналогичным образом анализируется любой фонд Сбербанка.

Опытные инвесторы часто идут на риск и покупают паи фондов, которые на момент приобретения сильно подешевели. Таким образом получается купить паи по хорошей цене, которая в перспективе вырастет, а клиент получит большую прибыль. Идти на такие рискованные шаги не рекомендуется инвесторам, не имеющим четкого представления о ситуации на экономическом рынке.

Ключевые параметры для анализа ПИФа

При профессиональном подходе к анализу перспектив ПИФа каждый параметр является важным и ничто не упускается из виду. Начинающие инвесторы могут опираться только на показатель доходности и уровень риска фонда. Чтобы минимизировать риски при вложении денежных средств, желательно получить консультацию у специалиста – сделать это можно на сайте управляющей компании, на странице детального описания интересующего фонда.

Детальный анализ паевого инвестиционного фонда производится на основе следующих данных:

- уровень доходности за долгосрочный период;

- уровень доходности на момент покупки паев;

- максимальный уровень роста и падения стоимости пая;

- максимальный и минимальный срок вклада;

- максимальная и минимальная сумма инвестирования;

- позиции фона в различных рейтингах (количество инвесторов, средняя сумма вклада и проч.);

- сектор фонда (род деятельности организаций, чьи активы приобретаются).

Получить аналитические навыки для того, чтобы самостоятельно осуществлять глубокий анализ экономических перспектив ПИФов – можно путем прохождения специальных курсов. Чтобы получить реально полезную информацию, рекомендуется обучаться у сотрудников организации. Найти различные образовательные материалы можно на сайте Сбербанка, раздел «Обучение»: sberbank.ru/ru/person/investments/broker_service/training

Как зарабатывать на ПИФах

Основной доход инвестиционные фонды получают от продажи ценных бумаг. Чтобы быстро заработать на ПИФах, нужно приобретать акции в момент уменьшения их стоимости, а продавать в момент роста. Существует и другая группа инвесторов, оформляющая сбалансированные вклады на длительный период времени. Преимуществом такой тактики торгов и управления паями является статистический подход, гласящий, что стоимость ценных бумаг спустя несколько лет возрастает.

ПИФы Сбербанка – доходность

Мировой и отечественный финансовые рынки непредсказуемы, о чем свидетельствуют отзывы пайщиков. С вероятностью в 100% никто не сможет предвидеть, какой инвестиционный вклад в Сбербанке принесет вам крупную сумму денег, а какой станет убыточным. Вся ответственность за акции ложится на самих вкладчиков, поэтому специально для удобства клиентов и планирования финансов в личном кабинете есть калькулятор доходности ПИФов.

Что такое ПИФ-ы?

Паевые вложения – рациональная альтернатива вкладам, с помощью которых можно не только сохранить свои денежные средства, но и приумножить их. Выгодные условия и высокую доходность ПИФ-ов предлагает крупнейший банк России – Сбербанк. Прежде чем делать вложения, необходимо иметь общее представление: что такое Паевый Инвестиционный Фонд Сбербанка.

ПИФ Сбербанка – это инвестиционный комплекс под эгидой управляющей компании, целью которой является увеличение стоимости имущества фонда, которое в свою очередь состоит из паев – единиц собственности фонда (актиWow инвесторов).

Как работают?

Смысл работы ПИФ-а в его долевом участии инвесторов, доходность которого распределяется между ними и юридическими лицами фонда.

Алгоритм работы ПИФ-а:

- Покупка паев. Подача заявки инвестора в управляющую компанию, в случае одобрения – перевод денежных средств на счет ПИФ-а по выданным реквизитам.

- Регистрация данных инвестора в реестре – для начисления паев.

- Уведомление инвестора о начислении паев.

- Управляющая компания приобретает ценные бумаги на бирже посредством своего брокера за счет средств ПИФ-а.

- Зачисление ценных бумаг на счет паевого фонда и перевод в депозитарий.

Процесс работы у всех ПИФ-ов идентичен. Общий алгоритм работы дает инвесторам определенную уверенность в достоверных расчетах, поскольку управляющая компания, регистратор и депозитарий взаимосвязаны друг с другом и контролируют весь процесс работы, а их деятельность проверяет аудитор.

Как выбрать ПИФ

1. Выбрать ПИФ по уровню риска/доходности

НИЗКИЙ РИСК, УМЕРЕННЫЙ ДОХОД Для кого? Если ваша цель получить доход выше вклада, защититься от инфляции и при этом минимизировать риски убытков, Вам подойдут ПИФы, инвестирующие в облигации.

Фонд облигаций Илья Муромец Фонд рассчитан на тех, кто стремится в первую очередь сохранить свои средства, предпочитая низкий уровень риска, и ожидает получить доходность, превышающую ставки по банковским депозитам.Для инвестирования выбираются активы с привлекательным соотношением риск/доходность и с возможностью роста курсовой стоимости.

Открытые фонды облигаций

Фонд облигаций Илья Муромец Сбер — Валютные облигации (ранее — Еврооблигации) Фонд Денежный

Архивные фонды

Фонд Глобальный долговой рынок

СРЕДНИЙ РИСК, СРЕДНИЙ ДОХОД Для кого? Оптимальное сочетание риска и доходности: возможность заработать больше, купив ПИФы, которые инвестируют не только в облигации, но и в акции.

Фонд Сбалансированный Стратегия фонда рассчитана на инвесторов, предпочитающих долгосрочный взвешенный подход к вложению средств, и основывается на динамичном распределении средств между акциями и облигациями. Выбор бумаг основывается на тщательном фундаментальном анализе эмитентов и оценке их кредитных качеств. Соотношение облигаций и акций в структуре фонда может меняться в зависимости от конъюнктуры рынка.

Открытые фонды облигаций

Фонд перспективных облигаций

Открытый фонд смешанных инвестиций

Фонд Сбалансированный

ОПИФ фондов

Фонд Золото

Закрытые фонды

Фонд Коммерческая недвижимость Фонд Арендный бизнес 2 Фонд Арендный бизнес 6

Архивные фонды

Фонд Арендный бизнес

ВЫСОКИЙ РИСК, ПОВЫШЕННЫЙ ДОХОД Для кого? Эти ПИФы инвестируют преимущественно в акции, по ним возможен большой доход, но и риск убытков гораздо выше. Подходят для опытных инвесторов, готовых рисковать.

Фонд акций Добрыня Никитич Фонд инвестирует средства в диверсифицированный портфель акций преимущественно российских эмитентов, обладающих достаточной ликвидностью и высоким потенциалом роста. Основу портфеля составляют ликвидные акции. Некоторая доля актиWow может инвестироваться в акции второго эшелона. Отбор акций происходит на базе тщательного фундаментального анализа эмитентов, а также оценки текущей стоимости акций относительно их долгосрочного потенциала роста.

Открытые фонды акций

Фонд акций Добрыня Никитич Фонд Электроэнергетика Фонд Природные ресурсы Фонд Глобальный Интернет Фонд Потребительский сектор Фонд Финансовый сектор

ОПИФ фондов

Фонд Глобальные акции (ранее – Америка) Фонд Биотехнологии

Архивные фонды

Фонд Европа Фонд Развивающиеся рынки Фонд Глобальное машиностроение Фонд акций компаний малой капитализации Фонд Телекоммуникации и технологии Фонд активного управления

Получить консультациюпоказать все

2. Выбрать валюту и определить срок инвестиций

ПИФы могут вкладывать средства пайщиков в ценные бумаги (акции, облигации или др.), номинированные не только в рублях, но и в иностранной валюте. Инвестируя в такие паевые фонды, Вы сможете получать доходность в валюте, но стоимость пая в рублях может снижаться в периоды, когда курс рубля растет по отношению к доллару США. При этом вложение средств в паевые фонды и вывод средств производятся только в российских рублях.В ПИФы облигаций целесообразно инвестировать на срок от 1 года, в ПИФы акций – на 3 года и более, в ЗПИФ недвижимости – на 5 лет. Подробно смотрите на страницах ПИФов.

3. Сравнить доходность ПИФ за разные периоды

На нашем сайте Вы можете посмотреть и сравнить доходность паевых фондов за разные периоды в таблице и на графике. Изучите эту информацию перед инвестированием в ПИФ или обратитесь к нашему консультанту, который поможет выбрать подходящий для Вас паевый фонд.

4. Узнать, как меньше рисковать и зарабатывать больше

Мы рекомендуем инвестировать средства не в один паевой фонд, а сразу в несколько. Так Вы сформируете инвестиционный портфель фондов (набор из нескольких ПИФ) и диверсифицируете Ваши вложения для снижения риска.

Заключение

Подведу итоги по Сбербанку АМ. Организация предлагает доступные инструменты для инвестирования, но нужно тщательно ознакомиться с условиями. Тогда вы легко ответите на вопрос, как заработать на паевых фондах Сбербанка АМ без риска.

Ориентироваться на отзывы не стоит: большинство вкладчиков не имеют понятия о диверсификации портфеля и базовых принципах инвестирования. Советую самостоятельно попробовать этот финансовый инструмент с суммой до 100 000 руб. (но не в один фонд!). Спасибо, что дочитали статью до конца. Подписывайтесь на обновления и пополняйте копилку финансовых знаний.

Источник: fin61.ru

ПИФы Сбербанка: Плюсы и минусы

Многие сейчас задумываются о том, куда и как инвестировать деньги, но когда человек, который прежде с инвестициями дела не имел, начинает самостоятельно изучать эту тему, то в основном от обилия информации, сложных финансовых терминов, графиков, финансовой аналитики у него разбегаются глаза и опускаются руки. И приходит новичок-инвестор к мысли, что все это слишком сложно, да и вообще это скорее удел избранных, а он не такой, и соответствующих знаний не имеет.

Дальше либо он вообще решает этим не заниматься и жить как жил, либо прибегает к паевым инвестиционным фондам, которые как ему кажется панацея от всех его головных болей, где много думать не надо. В первую очередь свое внимание хочется обратить на ПИФы крупнейшего банка страны – Сбербанка. Как известно, компания Тройка Диалог в конце 2012 года получила новое название — «Сбербанк Управление Активами». Сейчас для клиентов предлагается большое разнообразие ПИФов, сумма инвестиций составляет от 15 тыс. рублей, а сумма дополнительных взносов может начинаться от 1,5 тыс. рублей. За выбором ПИФов Сбербанка стоит опыт работы на рынке более 10 лет и команда профессиональных менеджеров.

| ПИФы Акций Сбербанка |

| Агросектор |

| Глобальный Интернет |

| Инфраструктура |

| Компании рынка драгоценных металлов |

| Металлургия |

| Нефтегазовый сектор |

| Потребительский сектор |

| Телекоммуникации |

| Финансовый сектор |

| Фонд активного управления |

| Фонд Акций Добрыня Никитич |

| Фонд акций компаний малой капитализации |

| Фонд акций компаний с гос. участием |

| Фонд Акций первого эшелона |

| Электроэнергетика |

| ПИФы Облигаций Сбербанка |

| Фонд облигаций Илья Муромец |

| Фонд Облигаций первого эшелона |

| Фонд рискованных облигаций |

| ПИФы смешанных инвестиций Сбербанка |

| БРИК |

| Фонд Сбалансированный |

| Сбалансированный 2 |

| Другие ПИФы Сбербанка |

| Фонд драгоценных металлов |

| Фонд денежного рынка |

Выбор ПИФов у Сбербанка достаточно внушительный, а чтобы выбрать подходящий фонд, нужно знать все положительные и отрицательные стороны инвестирования в ПИФы.

Положительные стороны инвестирования в ПИФы

1. И первое «за», оно уже как-то и само напросилось. Это, конечно же, минимум специальных знаний, которые нужны для того, чтобы начать инвестировать. Если совсем не хочется вникать во все тонкости процесса инвестирования, а тем более постоянно следить за своими инвестициями, то ПИФ здесь как нельзя кстати. За вас управлением капитала будет заниматься управляющая компания.

От вас требуется лишь подобрать ту, которая на самом деле что-то может. 2. Еще один плюс вытекает из предыдущего. Это экономия своего времени. Вместо того чтобы с головой погружаться в рыночные страсти инвестирования, и тратить на это практически все свое личное время, вы можете переложить эти заботы на плечи управляющих, а время потратить на что-либо более приятное.

3. Минимальный стартовый капитал для начала инвестирования. То есть ПИФ доступны практически всем, и, имея в кармане несколько лишних тысяч рублей, вы вполне можете начать инвестировать. 4. Все довольно просто. Здесь я имею в виду процедуру покупки и продажи пая. Для того чтобы купить пай вам понадобится только паспорт и собственно ваш начальный капитал.

Приходите в управляющую компанию заполняете заявление и на этом собственно и все. В продаже пая также ничего сложного – прийти написать заявление, и через короткое время прийти второй раз, чтобы забрать деньги. Да и налоги компания с вас высчитает автоматически, так что и в налоговую инспекцию самому топать не надо. 5. Пятым плюсом паевых фондов является их ликвидность.

То есть в любой рабочий день вы можете по своему желанию вывести деньги из фонда. Единственное исключение из этого правила это интервальные и закрытые фонды, вывести средства, с которых можно только в определенное время. 6. Налоги. Да и налоги могут быть положительной стороной, точнее налоговые льготы.

Пайщик платит только 13% от своей прибыли, не от всего своего капитала, а только от прибыли. А если ее не было, то соответственно и налогов тоже нет. 7. Диверсификация инвестиций. Обычно портфель пайщика состоит из акций и облигаций различных отраслей экономики России.

Такая широкая диверсификация позволяет сделать инвестиционный портфель наиболее безопасным и устойчивым к рыночным спадам и подъемам. Например, для обычного инвестора собрать такой широкий портфель не такая уж и простая задача, немало денег ему на это потребуется. 8. И что еще немаловажно, контроль государства.

Этот вопрос волнует всех, кто, так или иначе, задумывается об инвестициях в ПИФ. Тут видимо еще «эхо войны» не улеглось, то есть, живы в народе еще воспоминания о всевозможных финансовых пирамидах и махинациях бушевавших в 90-е на просторах нашей Родины. И вполне естественно, что каждый спрашивает: «а вдруг, это опять очередная афера?».

Нормативные акты, контролирующие деятельность ПИФ прописаны досконально и друг другу не противоречат. Лицензирование – все управляющие, а также партнеры и сотрудники компании которые непосредственно связаны с управлением средствами фонда, чтобы получить лицензию проходят специальное тестирование. Государство постоянно проводит проверки деятельности и отчетности управляющей компании. Все деньги пайщиков хранятся не на счетах управляющей компании, а в специальном депозитарии, который находится под контролем государства. То есть если компания вдруг закроется, пайщики могут быть спокойны за свои средства, которые они всегда смогут вернуть.

Отрицательные стороны ПИФов

1. А какая нам разница? – говорят управляющие. Что я имею в виду? А то, что большинству управляющих компаний вообще нет никакого дела до того, обыгрывает их фонд рынок или проигрывает. Почему? А потому что большая часть управляющих компаний получает свою прибыль от общего числа средств фонда, а не от результатов работы.

И действительно, зачем напрягаться, когда можно устроить рекламную компанию и привлечь новых инвесторов. 2. Стоимость пая, то есть завышение стоимости паев. Происходить это может следующим образом: перед началом отчетного периода компания в довольно приличном количестве докупает акции компаний, которые уже и без того присутствуют в портфеле.

Таким образом, происходит искусственное завышение стоимости паев фонда. Ну, а после всех отчетов эти акции сбрасываются туда же где и лежали до того, и происходит спад стоимости пая. 3. Украшательство. Опять же перед отчетом управляющая компания может заняться украшением структуры портфеля. Ведь именно по ней инвесторы могут судить о том, насколько профессиональны управляющие.

В портфель докупаются акции, которые в последние несколько месяцев росли в цене, а те, что падали убираются с глаз долой. То есть разыгрывается всем нам знакомая национальная забава – «показуха». На результате это никак не отразится, но вот выглядеть красивее это вполне поможет. Это, конечно же, не все минусы и плюсы, это только информация в общих чертах.

Не все управляющие компании грешат выше перечисленными недостатками, много и действительно профессиональных управляющих. Но все же вам выбирать. И хоть инвестировать в ПИФ намного проще, но все же чем большей информацией вы будете владеть, тем лучше для вас и вашего капитала.

Источник: finrussia.ru