Любое юридическое лицо обязано иметь счет в банке для ведения своей хозяйственной деятельности (получение выручки, уплата налогов и сборов, перечисление денег поставщикам, выплата зарплаты и пр.).

Для компаний, индивидуальных предпринимателей и людей, которые занимаются частной практикой, такой счет носит название расчетного.

Финансово-кредитная организация является полноправным участником экономического механизма. Ей так же, как и любой другой компании, надо обслуживать свою деятельность. Для этого есть корреспондентский счет.

Она может открыть его в других банках, в том числе и иностранных, а также в Центробанке. Между участниками процесса заключается корреспондентское соглашение. Количество к/с неограничено.

Примеры операций, которые осуществляются через корсчет:

- Размещение свободных денежных средств.

- Купля-продажа ценных бумаг, валюты.

- Зачисление и списание денежных средств клиентов.

Центробанк контролирует транзакции и следит за правомерностью совершаемых операций между банками. Показатели к/с выступают критериями для рейтинговой оценки финансовой организации. Банк открывает корсчет в ЦБ РФ для учета своего имущества, формирования резервов и отражения расчетов.

Как узнать реквизиты карты в Сбербанк Онлайн

Счет в другом банке используется как транзитный, служит для отражения операций по поручению другой кредитной организации в рамках соглашения.

- открывается только банком или другим финансовым учреждением;

- каждая финансово-кредитная организация обязана иметь корсчет в ЦБ РФ;

- сведения об открытии к/с в других банках России и за рубежом ежемесячно надо предоставлять в Центробанк;

- можно иметь сколько угодно к/с;

- списание средств с к/с банка происходит только по его распоряжению;

- переводить деньги и совершать другие финансовые операции между двумя к/с внутри одной организации запрещено.

Отличия от расчетного счета

В глазах обывателя часто расчетный и корреспондентский счета – одно и то же. Но это не так. Рассмотрим в таблице, чем они отличаются:

Классификация корсчетов

Виды корреспондентских счетов:

- НОСТРО – простыми словами это к/с нашего банка, открытый в другом банке.

- ЛОРО – к/с, который открыл наш банк для другого банка. По-другому это услуга по открытию корсчета, предоставляемая нашей финансовой организацией другим.

- ВОСТРО – наш банк открыл к/с в иностранном банке.

В российской практике не разделяют НОСТРО и ВОСТРО. А все виды к/с используются в управленческом учете, частным клиентам эта информация только для общего развития.

Например, расчетная сеть Сбербанка располагает корсчетами НОСТРО в крупнейших зарубежных банках, ЛОРО для 500 российских и 200 иностранных кредитных организаций из 44 стран в 29 валютах и драгоценных металлах.

Кроме этой классификации, различают к/с:

- приходные – проводятся приходные операции, т. е. зачисление средств, переводы возможны только на расчетный счет владельца к/с;

- расходные – проводятся расходные операции, зачисление возможно с расчетного счета владельца к/с.

Структура корсчета

Корреспондентский счет состоит из 20-значного номера. Рассмотрим расшифровку на примере к/с Сбербанка.

301 01 810 0 00000000 608

- 301 – код для финансово-кредитного учреждения России;

- 01 – уникальный код, по которому идентифицируется финансовая организация;

- 810 – код валюты (810 – рубль, 840 – доллар, 978 – евро);

- 0 – контрольная цифра, рассчитывается по алгоритму;

- 00000000 – промежуточный код;

- 608 – последние три цифры БИК (у Сбербанка БИК 042406608).

Номера к/с Сбербанка в разных регионах будут отличаться.

При любой приходно-расходной операции необходимо оформить поручение.

У него есть установленная форма, в которую строго вписывается определенная информация. В поля 12 и 15 заносятся номера корсчетов банков плательщика и получателя.

Рекомендуем заранее узнать к/с, чтобы деньги пришли вовремя и по назначению.

Как узнать корсчет

Для платежных операций внутри одного банка номер к/с знать необязательно.

Но для межбанковских переводов он нужен и для плательщика, и для получателя.

Реквизиты своего банка, в том числе и его корсчет, можно взять:

- в личном кабинете на сайте или мобильном приложении;

- по телефону контактного центра;

- в чате (если таковой есть) на сайте;

- лично посетив отделение финансовой организации;

- в договоре на обслуживание, внизу документа есть поле с реквизитами.

Узнать к/с для перевода лучше всего из документов, которые должен вам предоставить получатель денег. У одного банка может быть сотня корсчетов, поэтому целесообразнее запросить конкретный номер у организации, куда вы переводите средства.

Если платежное поручение оформляете через личный кабинет или мобильное приложение, то при заполнении других реквизитов к/с проставляется автоматически.

Что такое корреспондентский счет

Корреспондентский счет – это счет, который может открыть только банк. Его функции – оперативное проведение транзакций между банками, выполнение финансовых обязательств перед партнерами, клиентами. Первые 3 разряда в номере – 301. Последние три цифры обозначают номер участника согласно разрядам БКИ.

Возможно открытие корреспондентского счета кредитной организацией в другом банке. Денежные средства могут поступать или расходоваться, за движением следит Центробанк, так как объем счета и его показатели являются критериями оценки рейтинга банка.

Особенности корреспондентских счетов:

- Одна организация может открыть несколько счетов.

- На нем аккумулируются не только деньги банка, но и его клиентов.

- Запрещены переводы или другие финансовые операции между двум корсчетами одной организации.

Есть отличия по способу оформления корсчетов. Учитывается место их размещения:

- Ностро. Счет вашего банка открыт в другой кредитной организации.

- Лоро. Вы предоставляете Услуги по открытия корсчета другому банку.

- Востро. Вы открыли корсчет в иностранном банке за пределами РФ.

Последнее практикуется редко, так как предполагает сложности в оформлении и получении разрешения. По возможности выполнения финансовых операций корсчета разделяют на приходный и расходный. В первом случае средства поступают с других расчетных счетов клиентов, возможна пересылка на р/с собственника.

Во втором – только с р/с владельца. С расходного можно сделать платежные поручения на другие корсчета.

Важно: при заполнении расчетно-платежной документации обязательно указывается корсчет банка. Это нужно для организации системы взаиморасчетов кредитных организаций.

В чем разница между ними

Главное отличие – корреспондентский счет могут открыть банки или другие кредитные организации. Он не может использоваться юридическими лицами или ИП, не имеющими соответствующие разрешения деятельности. Вторая цель открытия корсчетов – организация денежных переводов между банками.

Другие отличия расчетного счета от корреспондентского:

- Идентификация. Корсчет всегда начинается с цифрового идентификатора 301.

- Если банк открыт р/ч в другой кредитной организации, оформление корсчета там запрещено.

- На корсчет невозможно оформить Кредит .

- Корреспондентский счет используется банком для работы с клиентами, р/с выполняет обратную функцию.

По корсчету допускается выполнение финансовых операций другим банкам по поручению владельца. В р/с подобные действия может выполнять только юридическое лицо или ИП. За движениями и состоянием корсчетов следит Центробанк. Это нужно для контроля деятельности банка. Для р/с подобные действия со стороны Центробанка исключение.

На корсчет банка могут поступать деньги с лицевых счетов физических лиц. Для р/с это допускается только в виде оплаты услуг или товаров. Кредитные организации могут аккумулировать средства на корреспондентских счетах из любых источников.

Для оформления корсчета в другом банке нужно оформить корреспондентский Договор . Он регистрируется в Центробанке, необходим для контроля движения денежных средств.

Как и где узнать корреспондентский счёт

Для проведения финансовых операций между двумя банками вы должны узнать все реквизиты этих организаций. Информация для формирования платежного поручения – корсчет, КПП , ОКАТО , БИК. Эти данные заполняются в электронной заявке в личном кабинете системы «Клиент-Банк» или в мобильном приложении.

Альтернатива – формирование бумажного платежного поручения с последующей передачей в отделение банка.

Информацию о корсчетах можно узнать следующими способами:

- Договор с банком. Данные о к/с содержатся на последней странице, в разделе «Реквизиты сторон». Важно: если соглашение было подписано более 2-х лет назад, информация о реквизитах могла устареть.

- В личном кабинете банка или мобильного банкинга. Информация может размещаться в разделе «Дополнительно» или при формировании платежного поручения. Но это не даст возможности узнать к/с другого банка.

- Информационная поддержка. Можете позвонить специалистам банка или обратиться за консультацией на сайте через онлайн-чат. Нужно уточнить, для каких целей необходим к/с.

- Раздел с реквизитами на официальном сайте банка. Пример: как найти реквизиты Сбербанка.

Рекомендуется использовать два способа, чтобы проконтролировать достоверность полученной информации. Ошибка может привести к формированию платежного поручения с некорректными данными. Деньги будут списаны с р/с, но не поступят получателю. Для возврата средств потребуется потратить много времени, будет бумажная волокита.

Нужен ли корреспондентский счет?

Если вы занимаетесь предпринимательством, важна информация по р/с. Корсчет нужен только для формирования платежных поручений. Он необходим только банкам для финансовых операций, контроля Центробанком их работы.

Главные отличия к/с от р/с

Давайте теперь наглядно посмотрим, чем же все-таки различаются эти два вида банковских счетов.

открывается только для ведения бизнеса (организациям и ИП) в банке;

можно использовать даже для получения кредитных средств;

осуществление переводов происходит по платежкам юрлиц и ИП;

без открытия счета не получится масштабировать предпринимательскую деятельность.

открытие возможно только для банковских организаций в других банках и/или Центробанке;

Как узнать корреспондентский счет организации по инн

Кредитные организации гарантируют сохранение тайны обо всех операциях и счетах клиентов, согласно ст. 26 Федерального закона 395-1 от 02.12.1990 г. Положения этой статьи распространяются на любую информацию, в том числе и о наличии или отсутствии клиента в банке, поэтому узнать расчетный счет организации возможно только четырьмя законными способами:

Рассмотрим подробнее каждый вариант и их слабые места.

Самый простой способ узнать счет организации — посмотреть в договоре. Каждый такой документ заканчивается разделом “Реквизиты и подписи сторон”, в котором указываются все реквизиты участников сделки, включая банковские.

Минус у этого варианта один — если с этой компанией долго не было расчетов, данные могут быть неактуальны на текущий момент или расчетный счет может оказаться заблокированным.

Примечание. Блокировка счета — это наложенное ФНС временное ограничение на расходные операции. Владелец счета не может использовать заблокированные средства ни на какие цели, кроме выплат по налогам, исполнительным документам на возмещение вреда здоровью, заработной платы, выходных пособий, алиментов.

Можно запросить платежную информацию об организации, связавшись с ее офисом. Этот способ гарантирует актуальность данных, но не избавляет от риска внезапной блокировки счета, о которой может не догадываться и сам контрагент.

Большинство серьезных компаний имеют сайты и часто размещают на них все реквизиты компании, в том числе и банковские. Как правило, они вынесены на отдельную страницу или находятся на странице “О компании”.

Этот вариант страдает теми же недостатками, что и первый, т. к. не все организации вовремя обновляют информацию на своих сайтах и не всегда вовремя узнают о блокировках.

Если у организации имеется судебное решение о взыскании в ее пользу средств с должника, получить номер его банковского счета можно, запросив эту информацию в органах ФНС.

Пошаговый план работы с сервисом проверки контрагентов

На Главной странице сайта в разделе “Электронные сервисы” перейти по ссылке “Риски бизнеса: проверь себя и контрагента”.

Этот сервис содержит сведения о государственной регистрации организаций, индивидуальных предпринимателей и крестьянских или фермерских хозяйств.

В открывшемся окне, выбрав нужную вкладку, ввести критерии поиска и капчу. Осуществить поиск можно тремя вариантами:

Нажимаем кнопку “Найти”.

После обработки информации откроется окно с результатами поиска, содержащими основные сведения о компании.

Рисунок 4. “Результаты поиска”

Нажав на иконку рядом с названием организации, можно получить полные сведения о юридическом лице в формате PDF.

Как проверить блокировку расчетного счета

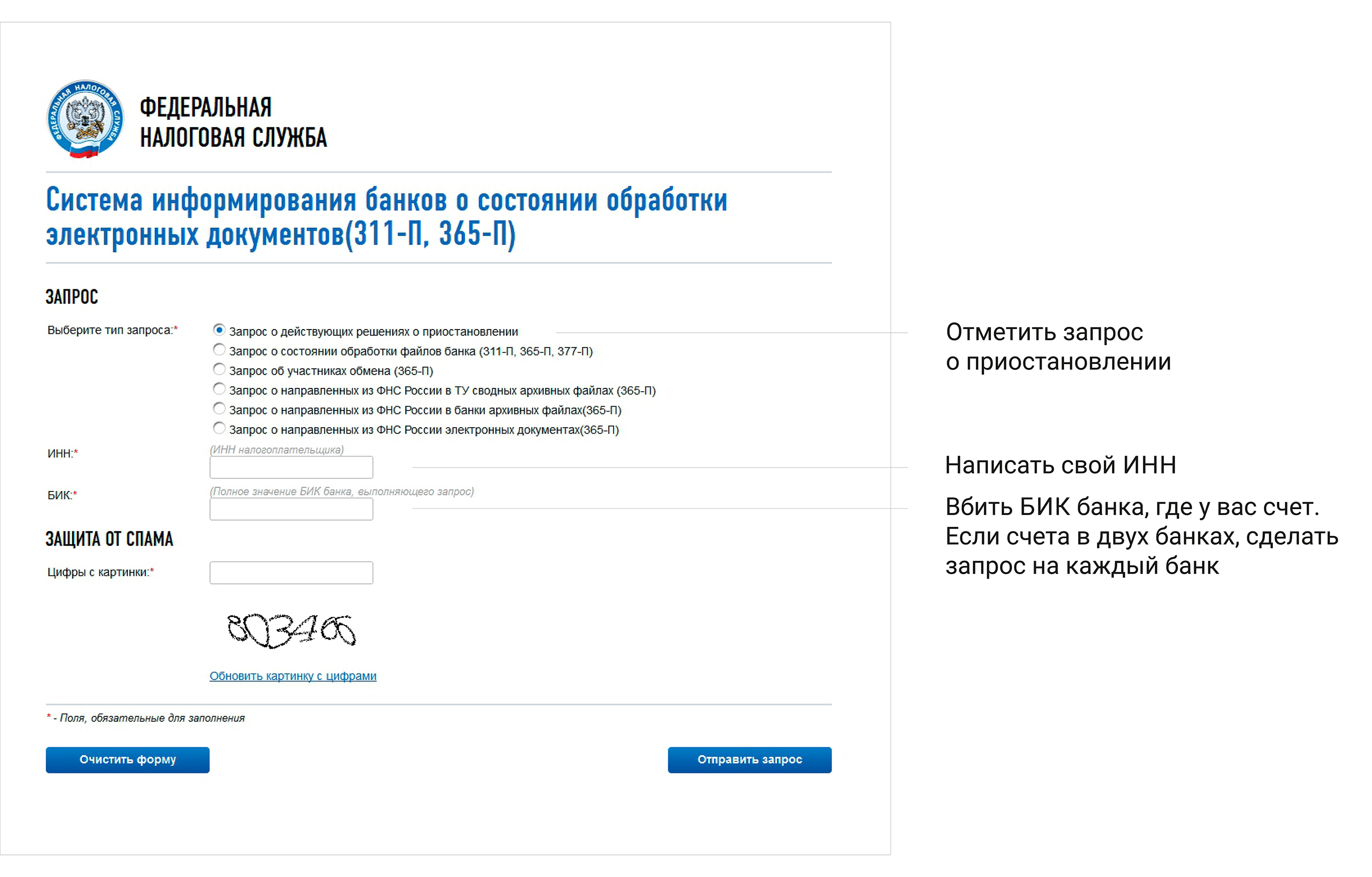

Рисунок 7. Система информирования банков. Источник: сайт Дело

Он дает возможность, зная только ИНН и БИК банка-получателя, проверить состояние открытых счетов компании или индивидуального предпринимателя. Достаточно ввести данные и отправить запрос на обработку.

Рисунок 8. Отсутствие задолженности. Источник: сайт Дело

В результате система выдаст информацию о наличии приостановлений или их отсутствии.

Рисунок 9. Наличие задолженности. Источник: сайт Дело

Сведения о состоянии счета, полученные таким образом, дают почти стопроцентную гарантию безопасности платежей в его адрес.

О реквизитах юридических лиц и индивидуальных предпринимателей

Реквизиты физического или юридического лица — это перечень данных, предназначенных для его идентификации. Различают реквизиты общие и банковские. Рассмотрим подробнее те и другие.

Таблица 1. Реквизиты организаций и ИП

В этой статье мы расскажем где и как можно узнать расчетный счет организации по ИНН. Расчетные счета компаний используются не только для ведения расчетов, но и для взыскания долгов. Как поступить взыскателю, если расчетный счет должника неизвестен.

Структура расчетного счета

В структуру расчетного счета входят 20 цифр. Это не случайный набор, каждая из них содержит данные, характеризующие тип счета. Разберемся подробнее.

Как узнать расчетный счет по ИНН

Способов узнать номер расчетного счета организации, несколько. Остановимся на каждом подробнее.

Далее обсудим еще несколько способов того, как узнать расчетный счет.

Узнать нужный реквизит вы вполне можете через платежку, которую вам выдали при оплате за товар или услуги. Цифры расчетного счета указываются в верхней части квитанции.

Если репутация у компании хорошая, то на официальном сайте все реквизиты есть.

Это более сложный способ. Для начала вам нужно обратиться в суд с обоснованным заявлением о предоставлении данных о расчетном счете компании. Суд, рассмотрев ваше заявление, примет соответствующее решение: отказать или удовлетворить ваши требования. В случае положительного вердикта, вы получаете на руки исполнительный лист, который необходимо заверить у нотариуса (а это дополнительные затраты). Только после этого вы можете обратиться в ПФР или в вашу налоговую с запросом о предоставлении вам данных о р/с компании.

Вы можете отправить запрос на предоставление следующих данных:

- Сколько расчетных счетов в организации открыто;

- Наименования банковских организаций, где осуществлено открытие;

- Номера счетов;

- Сумма средств, размещенных на счетах;

- Отчет о движении денег по счетам.

- Входим в программу;

- Ищем раздел, в котором отражены контрагенты;

- Проводим сортировку компаний по наименованию;

- Отыскиваем интересующую;

- Получаем информацию.

Актуально, если вы точно знаете, что счет открыт именно в этой банковской организации. Для этого в специальную строку вам нужно ввести название компании и номер ее ИНН.

Процедура аналогичная, как и с организациями, ничего другого здесь не скажешь.

Проверить расчетный счет организации по ИНН

Есть ряд случаев, в которых может потребоваться проверка расчетного счета компании. Их несколько:

- У некой фирмы задолженность перед вашей компанией, а погашать ее должник не торопится;

- Контрагент не выполняет обязательства по заключенным договорам;

- Вы хотите проверить счет компании до того, как начнете с ней сотрудничать;

- Утеряна связь с представителями фирмы.

Заключение

Завершая наш сегодняшний разговор можно сделать вывод, что варианты, с помощью которых вы можете получить информацию о другой компании есть. Другое дело, что некоторые из них не совсем законны (продажа выписок). Поэтому лучше использовать законные методы: поиск через сайты гос.органов, либо через прямое обращение в судебные инстанции, если речь идет о должниках. Не стоит связываться с мошенническими ресурсами, это чревато потерей не только времени, но и денег.

Расскажем как узнать расчетный счет предпринимателя или юридического лица по ИНН, договору, через 1C Бухгалтерию и государственные органы.

Что такое расчетный счет и зачем его узнавать

Номер расчетного счета узнают, когда компания перестала перечислять деньги, потеряна связь с руководством и перед началом работы с контрагентов.

В программе находится информация по контрагентам, которые вы вносили в список:

Если плательщика вы не заносили в базу программы, узнать номер расчетного счета не получится.

Указание реквизитов сторон — одно из обязательных условий при заключении договора. Все компании или предприниматели обязаны вносить в реквизиты договора:

- номер корреспондентского и расчетного счета.

- банковский идентификационный код.

- название кредитной организации, в которой обслуживается р/с.

- данные владельца счета.

- ИНН и КПП.

Если контрагент перечислил в пользу компании денежные средства, то в банке можно запросить выписку, в которой указан номер расчетного счета плательщика, банковский идентификационный код и другие обязательные реквизиты.

Платежное поручение составляется при переводе денежных средств с расчетного счета плательщика на счет получателя. Оно составляется в программе 1С Бухгалтерия, интернет-банкинге или сотрудником кредитной организации за дополнительную плату.

Государственные органы

В суд обращаются с заявлением о предоставлении информации по расчетным счетам контрагента. Причина должна быть весомой — не рассчитался по обязательствам или совершил мошеннические действия. Суд рассмотрит заявление и вынесет вердикт: удовлетворить или отказать вам в выдаче данных по контрагенту.

Если все хорошо — выдадут исполнительный лист, который заверяется у нотариуса. Потом обращайтесь в Пенсионный фонд России или налоговый орган с запросом данных расчетного счета.

Прямые методы

Позвоните в компанию и спросите номер расчетного счета и БИК банка-эмитента. Вам не обязаны выдавать такую информацию, но если хотят сотрудничать — данные предоставят.

Или найдите прошлых контрагентов фирмы, с которой хотите сотрудничать. И запросите у них платежные поручения, информацию из 1C Бухгалтерия или выписку из банка. Скорее всего, вам ничего не покажут. Поэтому сразу уточняйте причину заинтересованности.

Источник: nalog-plati.ru

Что такое корреспондентский счёт банка

При заполнении расчетно-платежной документации в обязательном порядке указываются расчетный и кор счет банка, что это такое и как отличать оба реквизита друг от друга — важно разобраться. Если указать неверный шифр, платеж потеряется или уйдет не туда.

Первое понятие — расчетный счет — знакомое практически каждому, кто формирует платежки и ведет расчетно-кассовые операции на предприятии. Эта зашифрованная система цифр используется как в коммерческом бизнесе (и для компаний, и для индивидуальных предпринимателей), так и в бюджете.

Корреспондентским счетом называются данные, необходимые банку для отражения операций, которые он осуществляет по поручению другой банковской организации. Основанием таких взаиморасчетов между банками служит соглашение с банком-корреспондентом (корреспондентский договор). Помните, что к/счет — это общепринятое сокращение.

Для чего нужен

Вот что такое корреспондентский счет банка — это реквизит, который банковские организации открывают в Центральном банке РФ и который является основой взаиморасчетов на рынке банковских услуг. Он выполняет аналогичную функцию для самих банковских учреждений. Банк открывает корсчет в Центробанке или у иного коммерческого кредитора.

Он присваивается финансовой организации в момент ее открытия для выполнения дальнейших взаиморасчетов с Центробанком РФ и иными банковскими учреждениями.

Для чего требуется такая комбинация цифр? Чтобы наглядно увидеть, что такое кор счет в реквизитах, откройте сейчас любое платежное поручение и найдите в блоке информации о банке (он указывается и для плательщика, и для получателя) уникальный 20-значный идентификатор.

Деньги должны поступать на корсчет банка, после чего специалисты перераспределяют их по нужным «расчетникам». Через него проводятся такие виды финансовых операций:

- расчетно-кассовые между контрагентами;

- приобретение, продажа ценных бумаг;

- депозитные;

- межбанковские кредиты;

- бюджетные платежи;

- взаиморасчеты с внебюджетными фондами;

- иные взаиморасчеты посредством взаимодействия с Центробанком РФ.

Для списания денежных средств требуется согласие предприятия, неважно, идет ли речь о трех рублях или 3000 рублей. Закрытие инициируется банком-владельцем корреспондентского счета, если кредитное учреждение ликвидируется или его функционирование завершается по причине грубых нарушений действующего российского законодательства.

В чем отличие от расчетного счета

Расчетный — это учетная банковская запись юридических и физических лиц (в том числе и ИП), то есть счета в банке, которые открываются клиентами для совершения финансовых операций. На основании выписок с расчетного идентификатора фиксируются сведения о движении денег предприятия — платежи, поступления, переводы.

В чем отличие от корреспондирующего счета

Некоторые пользователи приписывают ошибочную связь понятиям корреспондентского шифра и корреспонденции счетов. Корреспондирующий счет — это взаимосвязь между бухсчетами, которые используются для отражения различных операций финансово-хозяйственной деятельности учреждения. Другое название — двойная запись.

Корреспонденция — это способ ведения бухучета, на основании которого все проводки по финансовым и бухгалтерским операциям в компании фиксируются одновременно по дебету и по кредиту бухсчетов, которые тесно взаимосвязаны. Корреспондентская система банка прямого отношения к бухгалтерии не имеет. Она применяется при формировании платежных поручений как банковский реквизит, без которого невозможно осуществить ни один платеж.

Вот пример проведения операций с использованием корреспонденции.

Отражение выплаты заработной платы в учреждении. Получается, что номер корреспондирующего счета — 50 «Касса». По кассе идет двойная запись с бухсчетом 70 «Расчеты с персоналом об оплате труда». Сумма выплат одновременно проводится по дебету СЧ 70 и кредиту СЧ 50, что и является корреспонденцией бухсчетов.

Какими бывают корсчета

Организации делают вклады в российских и зарубежных банках, держат денежные средства в рублях или различных валютах. Этим и определяются виды корреспондентских идентификаторов:

- Ностро. Используется для проведения операций между российскими клиентами и зарубежными контрагентами.

- Лоро. Через него осуществляется взаимодействие банковских организаций. Респондент оформляет заявление у корреспондента, а корреспондент открывает для банка-респондента корреспондентский счет по специальному договору.

- Востро. Применяется иностранными лицами, ведущими хозяйственные операции в РФ. Валютой операции назначается как рубль, так и национальная денежная единица заявителя.

Для проведения внутренних операций корреспондентский шифр является обязательным реквизитом, его указывают всегда. Внешние операции допускается оформлять и без его указания.

Как узнать

При заполнении платежных документов вносятся реквизиты банка-получателя, такие как ИНН и КПП, БИК. Для завершения операции необходимо ввести последние данные — корреспондентский шифр. Вот инструкция, как узнать корреспондентский счет:

- Выйти на официальный сайт кредитного учреждения и во вкладке «Реквизиты» найти искомую информацию.

- Обратиться за помощью в банковскую организацию — позвонить по телефону на горячую линию.

- При осуществлении платежа или переводе физическим лицом плательщик обращается с этим вопросом непосредственно к адресату — сотруднику банковского учреждения.

- Если платежный документ заполняется специалистом компании через специальную программу, то при вводе БИК банка корсчет высветится автоматически.

Как открыть

Корреспондентский шифр открывается автоматически при регистрации нового банка. Клиентам для этого ничего делать не нужно. Вновь создаваемая кредитная организация подает заявление в Центробанк.

Следующим шагом является выдача лицензии и фиксация реквизитов нового банка. Назначение уникального идентификатора сопровождается оформлением корреспондентского договора.

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Пример употребления на «Секрете»

«Недавно один из наших клиентов, крупный подмосковный мясокомбинат, отправил 27 млн рублей налоговых платежей. Денежные средства с его счёта были списаны, однако из-за отзыва лицензии у банка в бюджет так и не поступили. Зависли где-то на корреспондентских счетах банка. Налоговая закономерно предъявила претензии».

(Старший партнёр московской коллегии адвокатов «Железников и партнёры» Роман Щербинин — о случае из юридической практики.)

Ошибки в употреблении

Не стоит путать корреспондентский счёт с расчётным. На расчётных счетах хранятся деньги клиентов банка (частных лиц, ИП, коммерческих и некоммерческих организаций). Когда говорят, что средства нужно перевести на «банковский счёт» имеют в виду именно расчётный.

В цифрах расчётного счёта кодируется форма собственности компании, валюта расчётов и другая информация. Номер расчётного счёта — обязательный реквизит в платёжных документах.

Корсчёт — это аналог расчётного счета, который используется самими банками. С его помощью проводят все межбанковские переводы.

Нюансы

В России любой коммерческий банк и его филиалы обязаны открыть корреспондентские счета в Центральном банке. Это делает ЦБ основным платёжным центром в стране для межбанковских переводов.

Открытие корсчёта в другом банке — личное дело кредитных организаций. Банки могут заводить корсчета как на взаимной основе, так и в одностороннем порядке.

Для расчётов между собой банки используют:

- межбанковские переводы через корсчета в территориальных подразделениях Банка России;

- межбанковские расчёты на основе прямых корреспондентских отношений;

- расчёты с помощью российских и зарубежных межбанковских систем, например, SWIFT.

Существует три вида корреспондентских счетов:

- ностро (ит. nostro — «наш») — счёт, открытый «нашим» банком, респондентом, в другом банке — корреспонденте;

- лоро (ит. loro — «их») — счёт другого банка, респондента, в «нашем» — корреспонденте;

- востро (ит. vostro — «ваш») — аккаунт российского банка в банке другой страны. Термин используется редко, обычно такие счета записываются как ностро.

Для Центробанка корсчёт — это один из способов управления ликвидностью, то есть способностью банка своевременно погасить долги перед вкладчиками и кредиторами. Наличие денег на корреспондентских счетах позволяет не только оперативно проводить платежи — эти средства можно получить в кассу для выдачи клиентам.

Что такое корреспондентский счет

Корреспондентский счет – это счет, который может открыть только банк. Его функции – оперативное проведение транзакций между банками, выполнение финансовых обязательств перед партнерами, клиентами. Первые 3 разряда в номере – 301. Последние три цифры обозначают номер участника согласно разрядам БКИ.

Возможно открытие корреспондентского счета кредитной организацией в другом банке. Денежные средства могут поступать или расходоваться, за движением следит Центробанк, так как объем счета и его показатели являются критериями оценки рейтинга банка.

Особенности корреспондентских счетов:

- Одна организация может открыть несколько счетов.

- На нем аккумулируются не только деньги банка, но и его клиентов.

- Запрещены переводы или другие финансовые операции между двум корсчетами одной организации.

Есть отличия по способу оформления корсчетов. Учитывается место их размещения:

- Ностро. Счет вашего банка открыт в другой кредитной организации.

- Лоро. Вы предоставляете услуги по открытия корсчета другому банку.

- Востро. Вы открыли корсчет в иностранном банке за пределами РФ.

Последнее практикуется редко, так как предполагает сложности в оформлении и получении разрешения. По возможности выполнения финансовых операций корсчета разделяют на приходный и расходный. В первом случае средства поступают с других расчетных счетов клиентов, возможна пересылка на р/с собственника.

Во втором – только с р/с владельца. С расходного можно сделать платежные поручения на другие корсчета.

Важно: при заполнении расчетно-платежной документации обязательно указывается корсчет банка. Это нужно для организации системы взаиморасчетов кредитных организаций.

В чем разница между ними

Главное отличие – корреспондентский счет могут открыть банки или другие кредитные организации. Он не может использоваться юридическими лицами или ИП, не имеющими соответствующие разрешения деятельности. Вторая цель открытия корсчетов – организация денежных переводов между банками.

Другие отличия расчетного счета от корреспондентского:

- Идентификация. Корсчет всегда начинается с цифрового идентификатора 301.

- Если банк открыт р/ч в другой кредитной организации, оформление корсчета там запрещено.

- На корсчет невозможно оформить кредит.

- Корреспондентский счет используется банком для работы с клиентами, р/с выполняет обратную функцию.

По корсчету допускается выполнение финансовых операций другим банкам по поручению владельца. В р/с подобные действия может выполнять только юридическое лицо или ИП. За движениями и состоянием корсчетов следит Центробанк. Это нужно для контроля деятельности банка. Для р/с подобные действия со стороны Центробанка исключение.

На корсчет банка могут поступать деньги с лицевых счетов физических лиц. Для р/с это допускается только в виде оплаты услуг или товаров. Кредитные организации могут аккумулировать средства на корреспондентских счетах из любых источников.

Для оформления корсчета в другом банке нужно оформить корреспондентский договор. Он регистрируется в Центробанке, необходим для контроля движения денежных средств.

Как и где узнать корреспондентский счёт

Для проведения финансовых операций между двумя банками вы должны узнать все реквизиты этих организаций. Информация для формирования платежного поручения – корсчет, КПП, ОКАТО, БИК. Эти данные заполняются в электронной заявке в личном кабинете системы «Клиент-Банк» или в мобильном приложении.

Альтернатива – формирование бумажного платежного поручения с последующей передачей в отделение банка.

Информацию о корсчетах можно узнать следующими способами:

- Договор с банком. Данные о к/с содержатся на последней странице, в разделе «Реквизиты сторон». Важно: если соглашение было подписано более 2-х лет назад, информация о реквизитах могла устареть.

- В личном кабинете банка или мобильного банкинга. Информация может размещаться в разделе «Дополнительно» или при формировании платежного поручения. Но это не даст возможности узнать к/с другого банка.

- Информационная поддержка. Можете позвонить специалистам банка или обратиться за консультацией на сайте через онлайн-чат. Нужно уточнить, для каких целей необходим к/с.

- Раздел с реквизитами на официальном сайте банка. Пример: как найти реквизиты Сбербанка.

Рекомендуется использовать два способа, чтобы проконтролировать достоверность полученной информации. Ошибка может привести к формированию платежного поручения с некорректными данными. Деньги будут списаны с р/с, но не поступят получателю. Для возврата средств потребуется потратить много времени, будет бумажная волокита.

Нужен ли корреспондентский счет?

Если вы занимаетесь предпринимательством, важна информация по р/с. Корсчет нужен только для формирования платежных поручений. Он необходим только банкам для финансовых операций, контроля Центробанком их работы.

Виды корсчетов

Банки совершают разные операции, в том числе валютные и международные. От вида операций и зависит то, какой кор счет будет открываться:

- Ностро. Указывается в пассиве банка-корреспондента.

- Лоро. Указывается в активе банка-корреспондента.

- Вестро. Счет, открываемый в иностранном банке.

Корреспондентский счет состоит из 20 чисел и всегда начинается с 301. Он — обязательная часть любых платежных реквизитов. Для совершения перевода нужны БИК банка, его название, кор счет и сам расчетный счет получателя.

Частые вопросы

Что такое счет получателя?

Это стандартный расчетный счет физического или юридического лица, открытый в каком либо банке. То есть он принадлежит клиенту банка, является его учетной записью.

Что такое корреспондирующий счет?

Используется в бухгалтерии организации. Это взаимосвязь между счетами, которые ведутся для хозяйственной деятельности предприятия.

Как узнать корр счет банка?

Его найдете в реквизитах банка. Они располагаются на сайте финансовой организации, их можно увидеть в своем банкинге, запросить в офисе или банкомате.

Комментарии: 0

Отменить ответ

Карта 365 дней без %, 0 руб. обслуживание Получить 30 000 руб. под 0% в Займере

1. Что такое корреспондентский счёт простыми словами

Корреспондентский счёт (англ. «correspondent account») — это счёт, который состоит из 20-ти цифр и открывается банком или другим финансовым учреждением с целью осуществления учёта собственного имущества, отражения расчётов (которые были произведены организацией) или для участия в формировании резервных накоплений банковской системы.

В процессе заполнения расчётно-платёжной документации, обязательно придётся указать корреспондентский и расчётный счёт. Они имеют существенные отличия, поэтому их следует научиться отличать друг от друга. Также не стоит путать корреспондентский счёт с корреспондируемым, это 2 разных понятия.

Средства, которые находятся на корреспондентском счёте, защищены ЦБ России. С помощью такого счёта, банковские учреждения или другие финансовые организации могут своевременно исполнять требования клиентов. Номер счёта должен быть вписан в платёжное поручение. Именно это необходимо для своевременного перевода средств со счёта одного банка в другой.

Поскольку для работы компании выбирают разные банковские учреждения, для перевода средств от одной организации к другой необходимо использовать корреспондентские счёта. Их предприниматели открывают в удобном для них территориальном отделении ЦБ РФ. Если речь идёт о долгосрочном партнёрстве, лучше установить прямые взаимоотношения.

Таким образом финансовые учреждения будут производить переводы гораздо быстрее.

3. Разновидности корреспондентских счётов

Коммерческие компании могут иметь вклады в зарубежных и российских банках, при этом, держать средства в валюте или рублях. В связи с этим, существует несколько 3 разновидности корреспондентских счетов:

- Востро . Используется иностранными гражданами, которые ведут хозяйственную деятельность на территории РФ. Валюта, в данном случае, это рубль или же национальная денежная единица владельца счёта;

- Ностро . Предусмотрен для совершения операций между зарубежными контрагентами и российскими клиентами;

- Лоро . Через данный счёт производится взаимодействие банковских операций. В данном случае, респондент должен оформить заявление у корреспондента, тот в свою очередь, открывает для банковского учреждения респондента корреспондентский счёт на основании специального договора.

Если речь идёт о необходимости проведения внутренних операций, данный счёт, это обязательный реквизит, и он будет указан в документах. Касательно внешних операций, их можно оформить без него.

4. Как отличить корреспондентский счёт от других, если количество символов одинаковое

Расчётный и корреспондентский счёт имеют одинаковое количество цифр, которые подобраны по общему принципу. Чтобы отличить эти счета друг от друга, необходимо учесть следующее:

- в расчётном счёте (РС) последняя цифра подобрана индивидуально, а в корреспондентском, они соответствуют цифрам с 7 по 9 банковского идентификатора;

- в КС первые числа, это всегда «301», а у расчётного они могут быть другими в зависимости от того, какую деятельность ведёт организация-получатель. Например, самыми часто встречающимися первыми числами являются «407» и «408», последние применяется для физических лиц;

- если речь идёт о проведении операции в пределах одного банковского учреждения, даже при том, что филиалы могут быть разными, в квитанции будет указан только расчётный счёт.

Касательно оформления платёжных поручений, для осуществления перевода между кредитно-финансовыми структурами, здесь может быть указано оба счёта.

5. Что необходимо для открытия корреспондентского счёта

Чтобы открыть КС в Центральном банке РФ, финансовой организации необходимо предоставить следующие документы:

- заявка с требованием открыть счёт;

- копии учредительных документов с печатью нотариуса;

- письмо из Банка России. В нём должно говориться о том, что заявители действительно являются руководителем и главным бухгалтером финансового учреждения;

- копия лицензии, разрешающей проводить финансовые операции (заверенная у нотариуса);

- свидетельство о том, что компания находится на учёте в налоговой службе;

- извещение страхователя ФСС;

- справка о постановке на учет в ФОМС и ПФР;

- карточка с образцами подписей главного бухгалтера, руководителя или других уполномоченных ЦБ РФ лиц;

- заверенная нотариусом копия письма из Росреестра со списком кодов статистики, которые принадлежат компании;

- письмо из органа, осуществляющего регистрацию, а также копия выписки из накопительного счёта, который открывается на временной основе. Здесь можно ознакомиться с переводом средств на корреспондентский счёт.

6. Какая информация находится в договоре

Когда будет определён состав корреспондентских обязательств, необходимо заключить соответствующее соглашение. Здесь будут отображены права банка:

- на основании поручения обоих банковских учреждений проводятся операции, но при этом, с обязательным соблюдением установленных лимитов;

- возможность производить обмен контрольными документами. В первую очередь, это касается карточек-образцов подписей лиц, имеющих право на подпись банковской документации и обращение в банк с соответствующими вопросами, а также и электронных ключей, применяемых клиентами банков;

- возможность осуществлять такие операции как инкассирование документов, связанные с аккредитивом, выдачу или приём гарантий, акцепты трат и выплату процентов.

Совсем недавно банки практически не заключали подобные соглашения. Они играли исключительно техническую роль в осуществлении таких операций. Но, на данный момент, это один из инструментов, который позволяет минимизировать риски и получить дополнительную прибыль, в том числе благодаря быстрой передаче информации о движении средства на корреспондентских счётах, а также полном исключении или спаде ставок комиссионного вознаграждения, независимо от разновидности операции.

Корреспондентские договора получили популярность из-за того, что банки начали сами выступать заимодавцами и заёмщиками. Кроме этого, они сами часто используют различные банковские услуги. В процессе заключения такого договора, банки делятся на 2 разновидности – банк-корреспондент (не имеет возможности открыть счёт) и банк-респондент (с возможностью открыть счёт).

7. Операции по корреспондентскому счёту

Корреспондентский счёт используется для проведения таких операций как:

- покупка активов (например, облигаций или акций);

- платежи внебюджетным организациям или в бюджет;

- расчётно-кассовое обслуживание;

- переводы с межбанковскими кредитами и депозитами.

Переводы, которые осуществляют контрагенты, поступают на корреспондентский счёт банковского учреждения и далее средства после тщательной проверки будут распределены по клиентским счётам или внутренним счетам банка. Стоит учесть, если клиент банка отправляет средства и при этом, возникают трудности, банковское учреждение распределяет платежи по внутренним счётам.

Также клиенты должны быть готовы к возникновению следующих ситуаций:

- списание денег может произойти только в случае, когда будет получено распоряжение от владельца данного счёта или при поступлении в банк соответствующей расчётной документации (к примеру, инкассовой). Это должно произойти в течение операционного дня. Списание платежа со счёта клиента происходит в пределах имеющейся суммы на момент списания. Если денег не хватает, операция не будет проведена, а деньги придут на карту;

- в ситуации, если контрагент отправил деньги, но они не были получены другой стороной, зачастую, это говорит о допущенной ошибке в реквизитах. В таком случае, платёж будет отправлен на счёт «47416», то есть в «средства, которые поступили на корреспондентские счета до выяснения». В таком случае, контрагенту необходимо написать письмо и уточнить о том, что реквизиты действительно были указаны неверно отправителем. Уточнение следует отправлять из своего банка. Только после этого, платёж может быть переведён в полном объёме. Если банк-получатель не ознакомится с уточняющим письмом, по истечению 3 рабочих дней средства будут отправлены обратно на счёт отправителя.

8. Отличие корреспондентского счёта от расчётного

Существует большая разница между расчётным и корреспондентским счётом, но, чтобы её понимать, необходимо знать, что такое расчётный счёт. Он может быть открыт индивидуальному предпринимателю и любому юридическому лицу с целью проведения взаиморасчётов с контрагентами и отправки денежных средств на счета бюджетных организаций.

Кроме этого, юридические лица считают его наиболее удобным способом отслеживания движения своих денежных средств независимо от периода, поскольку каждую из операций можно отыскать в личном кабинете. Говоря о конкретных отличиях счётов, стоит выделить следующее:

- разница в написании номера. И расчётный, и корреспондентский счёт 20-знаночные. Но, последний всегда начинается с чисел «407» и «408». Первое применяется для юридических лиц, а второе для индивидуальных предпринимателей, а также частных лиц. В конце счёта указывается обыкновенный номер в банковской системе. КС всегда начинается с числа «301», а последнее число, это БИГ банка;

- как говорилось выше, расчётный счёт открывается юридическими лицами или ИП, в то время как корреспондентский счёт может быть открыт только банком;

- расчётный счёт позволяет производить переводы между индивидуальными предпринимателями, юридическими лицами и лицами, занятыми частной практикой. Касательно корреспондентского счёта, средства переводятся между счетами банков и ЦБ России;

- цель открытия расчётного счёта, это обслуживание деятельности ИП и юридических лиц. Корреспондентский счёт подразумевает обслуживание деятельности банковских учреждений с участием Центрального банка и при необходимости других финансовых организаций;

- на расчётный счёт владелец может положить кредит, в то время как корреспондентский не даёт такой возможности.

9. Взаиморасчеты между банками

Межбанковские расчёты происходят в случае, когда контрагенты имеют счета в разных банковских учреждениях. На такой случай предусмотрено две разновидности расчётов, в которых принимают участие корреспондентские счёта банков:

- Децентрализованные . Данная разновидность межбанковского расчёта подразумевает осуществление операции без участия Центрального банка РФ. В основе операции лежит заключённое между банками корреспондентское соглашение;

- Централизованные . Эта разновидность расчётов является самой популярной, поскольку кроме банковских учреждений в операции принимает участие ЦБ. Платёж проходит через КС, а Центральный банк осуществляет контроль на законодательном уровне.

11. Чем корреспондентский счёт отличается от корреспондирующего

Из-за нехватки опыта, многие люди путают корреспондентские и корреспондирующие счёта, но, они имеют кардинальные отличия. Корреспондентский счёт относится к счётам банка, а корреспондирующий к бухгалтерскому учёту и к банковским не имеет прямого отношения. Корреспондирующими называют счёта, применяемые в процессе ведения бухгалтерского учёта.

В их основе лежат проводки по бухгалтерским и финансовым операциям. Они фиксируются в кредите и дебите бухгалтерских счётов. При этом, в банковской системе корреспондирующие счёта могут применяться в ходе формирования платёжных поручений, так как без их участия невозможно произвести банковский перевод.

Источник: edu-russian.ru