Упрощенное банкротство, впервые заработавшее с осени 2020, открыло дорогу к списанию долгов для тех, кому судебный процесс не под силу, да и не по карману.

Какие нужны документы для оформления банкротства через МФЦ, и как правильно их подготовить? Если вы неверно оформите бумаги на банкротство, ваше заявление могут не принять. В таком случае следующее обращение в многофункциональный центр придется отложить — по закону повторная попытка обанкротиться вне суда возможна лишь спустя 1 месяц.

Что нужно для бесплатного банкротства?

Участие в процедуре не подразумевает прыжков выше головы. Главное здесь — соответствовать требованиям закона и грамотно подать заявку на признание банкротства.

Оформление любого гражданско-правового статуса всегда начинается с заявления. А в случае с внесудебным банкротством заявление является чуть ли не основополагающей бумагой — поэтому отнестись к нему необходимо с особой тщательностью.

Итак, должнику предстоит:

- Составить заявление по форме, представленной Приложением №1 Приказа МЭР №497 от 04.08.2020.

- Иметь под рукой удостоверение личности — паспорт гражданина РФ.

- Подтвердить место жительства (штамп в паспорте, свидетельство о регистрации).

- Если в центр «Мои документы» обращается представитель должника — необходим документ, который удостоверяет его полномочия, т.е. доверенность.

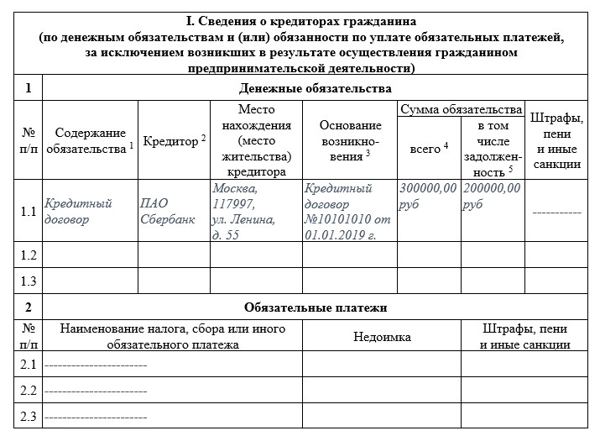

- Подготовить перечень кредиторов. Форма документа, как и заявление на банкротство, составлена Минэкономразвития (Приказ № 530 от 5 августа 2015 года, Приложение 1).

Получить список документов

Вся правда о бесплатном банкротстве через МФЦ

для внесудебного банкротства

Для удобства прилагаем формы для заполнения документов на банкротство через МФЦ и уже оформленные наглядные образцы.

Пример заполнения Списка кредиторов для списания задолженности банку

Поскольку обращение на банкротство содержит в себе сведения не только из паспорта, но и номера СНИЛС и ИНН, лучше взять эти документы с собой, чтобы не сделать ошибок, заполняя бланк. Одна неверная цифра может повлечь за собой отказ в запуске процедуры.

Заявление составляется на приеме в МФЦ, тогда как остальные документы необходимо подготовить заранее. Если с пропиской, паспортом и доверенностью все легко решается, то как быть с перечнем кредиторов? Как заполнить этот документ?

Правила оформления списка кредиторов достаточно просты: документ должен содержать исчерпывающие сведения о состоянии правовых и финансовых взаимоотношений заявителя и его заимодавцев:

- Все кредиторы должны быть перечислены с полными ФИО или наименованием юридического лица.

- Необходимо указывать юридические адреса кредиторов и другие данные.

- Сумму обязательства надо упомянуть целиком, и отдельно — размер долга. Если за время просрочки набежали проценты, пени и штрафы — их тоже нужно записать в специально отведенной для этого графе.

- Не забудьте заполнить основания возникновения задолженности: долговая расписка, кредитный договор и так далее.

- По каждому основанию нужна дополнительная информация: номер кредитного договора, дата заключения, регистрационные данные.

Как подать документы в МФЦ?

Когда перечень документов будет собран и оформлен, придет время их подачи. Предварительно нужно убедиться, что вы соответствуете требованиям законодательства.

Как законно кинуть банк и МФО в 2023 году. Как списать долги бесплатно

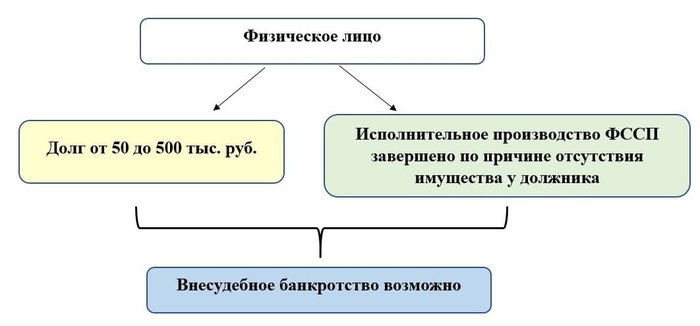

- Размер всех ваших задолженностей составляет 50 000 — 500 000 рублей. Если сумма меньше, то с признанием несостоятельности придется подождать; если больше, то вам подойдет судебная процедура банкротства.

- Исполнительные производства по взысканию ваших задолженностей должны быть закрыты по причине отсутствия имущества у должника.

Подходите ли вы под условия

банкротства через МФЦ?

Материал по теме

Банкротство физических лиц через МФЦ стало возможно с…

Среди других требований следует выделить:

- если подаете документы повторно — с момента последнего обращения за банкротством физ. лиц прошло не меньше одного месяца;

- в отношении вас не запущена процедура банкротства в арбитражном суде;

- нет новых открытых исполнительных производств.

Должники получили возможность оформить банкротство бесплатно и без суда с 1 сентября 2020 года. Теперь, при соответствии требованиям, не придется обращаться в суд, месяцами ждать рассмотрения, взаимодействовать с финансовым управляющим — внесудебное банкротство осуществляется всего за полгода, с минимальным количеством процедур — и затрат.

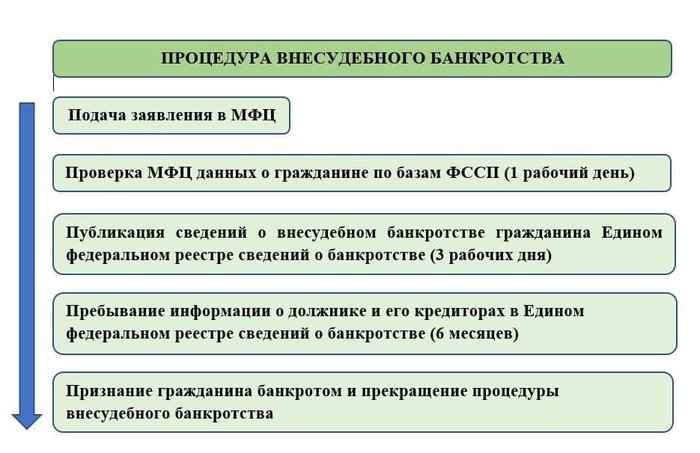

Порядок банкротства физических лиц через МФЦ следующий:

- Необходимо подготовить уже упомянутые перечень кредиторов и другие документы.

- Следует обратиться в МФЦ по месту жительства и записаться на прием. Сделать это можно через официальные порталы центров или по телефону.

- В назначенное время нужно прийти на прием с пакетом документов. На месте заполнить выданный специалистом центра бланк заявления на упрощенное банкротство.

- В течение одного рабочего дня сотрудник проверяет документы, соответствие критериям и решает, будет ли приниматься заявление. Если все в порядке, то уже в продолжение трех дней заявление поступит в ЕФРСБ, и вас официально внесут в реестр банкротов, публикуемый на сайте Федресурса — на портале появится соответствующая запись.

- Если в следующие 6 месяцев кредиторы мотивированно не потребуют переноса дела в арбитраж (например, при обнаружении скрытого имущества или дохода; если кого-то из взыскателей не внесли в список и т.п.), последуют признание банкротства и списание долгов.

Все претензии кредиторов к заявителю прекращаются еще раньше — с момента внесения в реестр Федресурса.

Статья 223.4. Последствия включения сведений о гражданине, подавшем заявление о признании его банкротом во внесудебном порядке, в Единый федеральный реестр сведений о банкротстве

- Со дня включения сведений о возбуждении процедуры внесудебного банкротства гражданина в Единый федеральный реестр сведений о банкротстве вводится мораторий на удовлетворение требований кредиторов по денежным обязательствам, об уплате обязательных платежей, за исключением :

- требований кредиторов, не указанных в заявлении о признании гражданина банкротом во внесудебном порядке;

- требований о возмещении вреда, причиненного жизни или здоровью, по делам об истребовании имущества из чужого незаконного владения, об устранении препятствий к владению указанным имуществом, о признании права собственности на указанное имущество, о выплате заработной платы и выходного пособия, о возмещении морального вреда, о взыскании алиментов, а также иных требований, неразрывно связанных с личностью кредитора, в том числе требований, не заявленных при подаче заявления о признании гражданина банкротом во внесудебном порядке.

Федеральный закон от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)»

Читать полностью

Как считать долги, и что вообще подлежит списанию?

Списать через внесудебную процедуру можно долги в размере до 500 000 рублей. Учитываются все невыплаченные задолженности. То есть если вы, к примеру, взяли ипотеку на 3 млн. рублей, то внесудебную процедуру придется временно отложить: нельзя указать долги по паре кредитных карт и «забыть» упомянуть в перечне об ипотеке — это так не работает.

В список кредиторов включаются абсолютно все долговые обязательства гражданина. Не важно, есть по ним просрочки или нет, и подлежит ли конкретный долг списанию в принципе.

Таким образом, важно перечислить задолженности:

- по выплате алиментов;

- по займам;

- по кредитам с учетом всех платежей (проценты, неустойки, штрафы и другие начисления);

- по договору поручительства, даже если заемщик не просрочивал выплаты;

- по компенсациям в результате причинения вреда здоровью и жизни третьих лиц;

- по налоговым обязательствам;

- по штрафам;

- по платежам во внебюджетные фонды.

Размер долга должен быть актуален на момент обращения в МФЦ. Если должник подготовит список кредиторов, но отправится с ним банкротиться пятью неделями спустя (когда суммы просрочки подрастут) — эти сведения уже будут не верны. С таким документом успех процедуры будет под большим вопросом. Если нужно точно определить размеры недоимок, то рекомендуется обращаться непосредственно к кредиторам за выписками по счетам.

Какие ваши долги спишут через МФЦ?

Материал по теме

О долгах, переданных на взыскание приставам, лучше узнать…

Долги в бюджет можно проверить на соответствующих порталах: по налогам — на сайте ФНС (должен быть активированный личный кабинет), по штрафам и коммунальным платежам — на ресурсе ГИБДД и Госуслугах соответственно.

Наличие открытых исполнительных производств можно узнать через портал судебных приставов.

Несмотря на то, что важно не забыть уведомить МФЦ обо всех своих долгах, в процедуре нельзя избавиться от некоторых их видов. Сюда включены:

- алименты;

- компенсации по причинению вреда;

- задолженности перед бывшими сотрудниками, если гражданин банкротится как ИП.

Такие долги напрямую связаны с личностью гражданина. Они не аннулируются через банкротство и не наследуются преемниками. Остальные задолженности можно без проблем списать в банкротстве.

Главное здесь — грамотно подготовиться к предстоящему процессу, взвесить свои возможности, собрать все бумаги и обязательно проконсультироваться с юристами, чтобы во всеоружии подойти к делу.

Разумеется, можно банкротиться самостоятельно, без юридических консультации и сопровождения. Но шансы успешно пройти процедуру резко возрастают, когда за плечом у вас профессионал, знакомый с тонкостями закона. По статистике, за первый год действия положений № 127-ФЗ о внесудебном банкротстве, сотрудниками МФЦ было принято к исполнению чуть меньше половины от числа поданных заявлений. При этом показатель за первые 6 месяцев со дня вступления поправок в силу был ещё ниже — не более трети.

Если вам нужна поддержка во внесудебном банкротстве, вы не хотите или не можете участвовать лично, обратитесь к нам за сопровождением процедуры «под ключ». Мы поможем гарантированно избавиться от долговых обязательств.

Источник: xn——-43dcgj1abnimbbbuehw0aercf5c2ahub9dxbybza.xn--p1ai

Какие документы нужны для банкротства через МФЦ

С 1 сентября 2020 года стало доступным упрощенное банкротство физических лиц через МФЦ «Мои документы». Процедура бесплатна и подходит тем, у кого сумма долга в пределах 50-500 тысяч рублей, нет имущества и дохода для взыскания и все исполнительные производства в ФССП закрыты по ст.46 п.1 ч. 4. Какие нужны документы для банкротства через МФЦ и что нужно знать? Давайте разбираться.

- Какие долги спишут?

- Банкротство физических лиц через МФЦ: какие документы собрать

- Как подать документы на внесудебное банкротство

- Особенности процедуры внесудебного банкротства

Какие долги спишут?

В диапазон долгов 50-500 тысяч рублей могут входить долги по:

- Кредитам и займам.

- Алиментам (в общей сумме учитываются, но их не спишут).

- Договорам поручительства.

- Возмещению вреда жизни и здоровью (так же, как алименты — считаются в общей сумме, но не списываются).

- Налогам и другим обязательным платежам в бюджет.

- Распискам.

- Долгам за ЖКХ.

Например, у должника 100 тыс. долг по алиментам и 300 тыс. долгов по кредитам. Общий долг равен 400 тыс. руб., следовательно по сумме должник подходит под внесудебное банкротство. Однако, если процедура пройдет успешно, то спишут только 300 тыс. кредитного долга.

Банкротство физических лиц через МФЦ: какие документы собрать

Чтобы оформить банкротство, обратитесь в МФЦ с перечнем документов:

- Личные документы должника.

- Паспорт

- СНИЛС

- ИНН

- Справка из налоговой о наличии/отсутствии статуса ИП. Но помните, что справка действует всего 5 дней, поэтому лучше брать ее накануне подачи заявления.

- Список кредиторов и должников. Список составляется в установленной законом форме. Перечислите наименования и адреса банков, МФО, поставщиков коммунальных услуг, налоговой, физических лиц, которым вы задолжали и тех, кто должен вам. При этом желательно узнать ИНН кредиторов. Приложите копии договоров кредитования, квитанций из ЖКХ и ФНС, расписок, чтобы подтвердить основания возникновения задолженности (кредит, оплата коммунальных услуг и т.д.). Необходимо взять у всех кредиторов справки о точных суммах задолженностей.

Источник: bankrot-fiz-lic.ru

Внесудебное банкротство физических лиц в 2021 году через МФЦ

Внесудебное банкротство физических лиц — новая процедура, призванная помочь гражданам в затруднительной финансовой ситуации списать долги быстро и бесплатно. Мы подробно расскажем об особенностях этого вида банкротства, его подводных камнях и случаях, когда следует предпочесть стандартную процедуру банкротства физлица.

- Кто имеет право на упрощенное банкротство

- Требования к должникам при внесудебной (упрощенной) процедуре банкротства

- Кто не сможет пройти процедуру внесудебного банкротства

- Как проходит внесудебное банкротство физических лиц

- Банкротство без суда пошагово

- Подготовка заявления

- Подача заявления в МФЦ

- Какие документы нужны

- Завершение процедуры внесудебного банкротства и списание долгов

- Что запрещено делать в период проведения внесудебного банкротства

- Стоимость процедуры

- Срок проведения процедуры

- Нужен ли арбитражный управляющий

- Когда начнет действовать закон

- Когда платное банкротство выгоднее бесплатного

- Отличие внесудебной процедуры от банкротства в общем порядке

- Гарантии для кредиторов

Кто имеет право на упрощенное банкротство

Граждане, у которых имеются долги по кредитам и прочим обязательствам (в т. ч. перед другими физическими лицами), уже с сентября 2020 года могут воспользоваться возможностью их списать по новым правилам — без суда, без участия финансового управляющего и при этом бесплатно (закон «О внесении изменений в закон “О несостоятельности (банкротстве)” в части внесудебного банкротства» от 31.07.2020 № 289-ФЗ).

Требования к должникам при внесудебной (упрощенной) процедуре банкротства

Гражданин может подать заявление о признании его банкротом во внесудебном порядке, если он соответствует двум нижеперечисленным критериям одновременно:

- Сумма его долга составляет от 50 до 500 тыс. руб. При этом учитываются долги по всем обязательствам, в т. ч. кредиты, займы, обязательства по договору поручительства.

- В отношении имеющихся у него долгов уже завершена процедура исполнительного производства. И завершена она именно по причине невозможности погасить долг за счет имущества должника, потому что таковое у него отсутствует.

Обратите внимание! Имеется в виду наличие имущества, на которое в принципе может быть обращено взыскание. Если у должника, например, есть квартира, но это его единственное жилье, то ее не могут отобрать приставы для погашения долга перед кредиторами, и поэтому такое имущество не учитывается.

Здесь важен не только факт, что процедура производства в службе судебных приставов (ФССП) на данный момент закрыта, но и то, что она в принципе была — без этого гражданин не сможет пройти банкротство по упрощенной схеме.

Кто не сможет пройти процедуру внесудебного банкротства

Гражданин не сможет пройти процедуру внесудебного банкротства, если исполнительное производство к моменту подачи заявления:

- открыто;

- возобновлено;

- закрыто по любым иным причинам, кроме как по указанной в п. 4 ч. 1 ст. 46 закона «Об исполнительном производстве» от 02.10.2007 № 229-ФЗ (т. е. по причине отсутствия имущества).

Также нельзя участвовать в этой процедуре, если были открыты новые исполнительные производства уже после возвращения взыскателю исполнительного листа.

Могут ли пройти банкротство по упрощенной схеме ИП? Могут.

Могут ли пенсионеры воспользоваться этой возможностью? Да, могут.

Как проходит внесудебное банкротство физических лиц

Процедура внесудебного банкротства сводится к тому, что должник подает в МФЦ заявление, МФЦ вносит сведения о должнике в специальный государственный реестр и публикует информацию об этом, а по истечении полугода гражданин признается банкротом и считается, что долгов он не имеет.

Банкротство без суда пошагово

Разделим всю процедуру внесудебного банкротства на этапы:

Этап 1 — подача заявления. Происходит в помещении МФЦ.

Этап 2 — проверка сведений со стороны МФЦ по базе судебных приставов. МФЦ проверяет факт завершения процедуры исполнительного производства в отношении заявителя по причине отсутствия у последнего имущества. Устанавливается также, отсутствуют ли иные исполнительные производства, начатые уже после даты возвращения исполнительного документа взыскателю. Срок на проведение этих мероприятий — 1 рабочий день после принятия заявления от гражданина.

Этап 3 — публикация сведений о внесудебном банкротстве гражданина. Если МФЦ убедился, что в отношении заявителя прекращена процедура исполнительного производства по причине отсутствия у него имущества и новых производств приставы после этого не начали, то МФЦ вносит сведения о возбуждении внесудебного банкротства должника в Единый федеральный реестр сведений о банкротстве. Срок, отведенный на это, — 3 рабочих дня.

В этом реестре указывают:

- данные должника;

- сведения о его кредиторах;

- размеры долга перед каждым кредитором;

- наименование МФЦ, разместившего эту информацию.

Обратите внимание! Если сотрудники МФЦ всё же установят, что в отношении заявителя есть действующие или закрытые производства (но не по причине отсутствия имущества у должника), то в течение 3 рабочих дней заявление на внесудебное банкротство возвращается гражданину. Последний сможет подать его еще раз — через 1 месяц. Однако если в положении заявителя при этом ничего не изменится, то опять будет отказ. Обжаловать этот отказ возможно в арбитражном суде.

Этап 4 — наличие информации о должнике и его кредиторах в Едином федеральном реестре сведений о банкротстве в течение 6 месяцев. В течение названного периода кредиторы будут запрашивать сведения об имуществе этого гражданина в государственных органах, контролировать его сделки.

Если по истечении этих 6 месяцев у должника не будет найдено скрытое им имущество, на которое может быть обращено взыскание, кредиторы не предъявят в арбитражный суд возражений по сделкам или предъявят, но суд их не удовлетворит, то с гражданина спишут заявленный долг. В противном же случае, если у должника найдут имущество или суд признает возражения кредиторов обоснованными, внесудебное банкротство прекратится и будет введена процедура реструктуризации долга, т. е. придется проходить обычное банкротство.

Этап 5 — признание гражданина банкротом и прекращение процедуры внесудебного банкротства.

Подготовка заявления

Заявление на внесудебное банкротство граждане смогут подготовить заранее самостоятельно или уже непосредственно в МФЦ под контролем специалистов.

Форма такого заявления предполагает следующие поля для заполнения:

- Ф.И.О. должника, его дата и место рождения;

- СНИЛС, ИНН и реквизиты паспорта;

- адрес регистрации;

- сведения о представителе должника (если заявление подается через представителя);

- согласие на обработку персональных данных.

В бланке заявления по умолчанию уже будет указано, что:

- сумма долга находится в пределах от 50 до 500 тыс. руб.;

- в отношении заявителя не имеется действующих исполнительных производств либо они закрыты по причине отсутствия у должника имущества.

Подписывая заявление, гражданин подтверждает свое соответствие этим критериям. Иных данных подтверждать не нужно.

Заявление может быть полностью напечатано на компьютере или заполнено от руки. Исправления не допускаются.

Напоминаем, что МФЦ в любом случае обратится для проверки с запросом в ФССП, поэтому скрывать реальную ситуацию нет смысла.

Также не стоит и уменьшать действительный размер долга: в случае если в процессе будут установлены новые кредиторы, не указанные в заявлении, или если кредиторы не согласны с обозначенной заявителем суммой долга, они могут инициировать судебную процедуру банкротства. А те кредиторы, которые вообще не были упомянуты в заявлении, имеют право потребовать возврат долга в т. ч. и после внесудебного банкротства.

Подача заявления в МФЦ

Заявление подается гражданином в МФЦ по месту жительства или месту пребывания. Заявление может быть подано и представителем должника, но в этом случае полномочия последнего должны быть подтверждены (например, доверенностью).

Какие документы нужны

Из документов заявителю при себе нужно иметь паспорт и список всех его кредиторов, перед которыми у него имеется задолженность. Этот список прикладывается к заявлению.

Список кредиторов оформляется по особым правилам, установленным законом. Так, в специальной форме указываются:

- наименование организации или Ф.И.О. физлица — кредитора заявителя;

- сумма задолженности;

- место нахождения кредитора;

- размер долга перед каждым кредиторов.

Форма является унифицированной, найти бланк можно в приказе Минэкономразвития от 05.08.2015 № 530.

Прикладывать кредитные договоры, расписки и прочие документы, подтверждающие факт наличия долга и его размер, не нужно.

Завершение процедуры внесудебного банкротства и списание долгов

Процедура внесудебного банкротства не всегда завершается освобождением гражданина от долгов. Она может быть прекращена по следующим основаниям и иметь соответствующие последствия:

- Истечение 6 месяцев с момента внесения сведений о должнике в госреестр. Если в продолжение этого срока у должника не улучшилось материальное положение, не было обнаружено подлежащего взысканию имущества, новых кредиторов (т. е. не указанных в заявлении), новых долгов, то обозначенные в заявлении долги списываются. То есть его долги (но только в сумме, которая указана в заявлении, конечно) признаются безнадежными, он освобождается от требований кредиторов.

- Получение должником в собственность имущества (покупка, дарение, наследство и др.) или улучшение материального положения должника, позволяющее ему полностью или в значительной мере погасить долг. В этой ситуации должник обязан в течение 5 дней уведомить МФЦ, и последний завершит процедуру банкротства в ближайшие 3 дня. Если МФЦ не известить, то кредиторы могут подать суд, и тогда процедура продолжится уже в судебном порядке;

- Обращение кредитора в суд с требованием осуществить банкротство в обычном судебном порядке. Таким правом обладают не только не указанные в заявлении кредиторы, но и кредиторы, названные в заявлении должника, в следующих случаях:

- если долг перед ним значительно занижен в заявлении;

- если у должника найдено имущество;

- если сделка должника была признана недействительной по суду, и должнику поэтому вернулось пригодное для продажи имущество;

- если на депозит арбитражного суда должником внесена сумма, равная вознаграждению финансовому управляющему в деле о банкротстве.

Если суд признает требование кредитора обоснованным, процедура банкротства пойдет по стандартной схеме (неупрощенной).

Что запрещено делать в период проведения внесудебного банкротства

Как только сведения о должнике попадут в Единый федеральный реестр сведений о банкротстве, должнику будет запрещено совершать сделки по получению займов, кредитов, выдаче поручительств и иные обеспечительные сделки. То есть взять новый кредит или выступить поручителем он не сможет, пока процедура не завершится.

Однако и в отношении действий кредиторов есть ограничения: вводится мораторий, т. е. запрет, на удовлетворение их денежных требований, и они, например, не смогут звонить должнику или отправлять письма с требованиями погасить дог. Это касается и банков, и коллекторских агентств, и организаций, и граждан, перед которыми у заявителя имеется долг. С этого же момента прекращаются начисления процентов и неустоек по указанным в заявлении долгам.

Всё, что могут на этом этапе сделать кредиторы, — это попытаться выяснить, нет ли у должника скрытого имущества, следить за его сделками (законными способами, конечно) и при несогласии с его действиями оспорить их в суде.

Важно! Данные замечания относятся только к кредиторам, которых должник указал в заявлении. Если он кого-то забыл (или умышленно скрыл), то такой кредитор имеет полное право требовать уплаты долга, в т. ч. обратиться за этим в суд.

Стоимость процедуры

Банкротство физического лица через МФЦ — процедура сама по себе бесплатная, и это написано прямо в законе. Никаких госпошлин, сборов или иных видов платы за принятие заявления, его проверку, за размещение информации в Едином федеральном реестре сведений о банкротстве не потребуется.

Но могут возникнуть сопутствующие расходы:

- на юридические консультации;

- почтовые услуги;

- проезд до МФЦ из удаленных пунктов и др.

Эти услуги, возможно, и не потребуются гражданину вовсе, и процедура банкротства не повлечет вообще никаких затрат.

Срок проведения процедуры

Условно срок проведения процедуры можно обозначить как 6 месяцев (если не считать нескольких дней на рассмотрение заявления и проверку сведений по базе ФССП).

Обратите внимание! Пройти повторно процедуру внесудебного банкротства можно только через 10 лет после завершения предыдущего внесудебного производства.

Нужен ли арбитражный управляющий

Одним из главных отличий банкротства физлиц в упрощенном порядке является то, что в процедуре не участвует ни арбитражный (как при банкротстве юридических лиц), ни финансовый управляющий (как при «судебной» процедуре банкротства граждан).

Полномочия арбитражного управляющего в упрощенном банкротстве распределены между МФЦ и кредиторами должника. Таким образом, исключается еще одна статья расходов, которая присутствует при стандартной схеме банкротства физлиц.

Когда начнет действовать закон

Уточним, что сам закон — ФЗ «О несостоятельности (банкротстве)» — уже давно действует. А вот поправки к нему, регулирующие процедуру внесудебного банкротства, вступили в силу 1 сентября 2020 года.

Когда платное банкротство выгоднее бесплатного

Хотя внесудебное банкротство и не предусматривает платы за его проведение, есть ситуации, когда стандартная процедура гораздо выгоднее в материальном плане или несет меньше рисков негативных последствий для гражданина.

Например, когда долг значительно превышает 500 тыс. руб. или должник не уверен полностью в общей сумме задолженности. Дело в том, что при стандартной процедуре по ее завершению списываются абсолютно все долги гражданина. И даже те, которые не были указаны в заявлении.

Если брать упрощенную процедуру, то долг сверх 500 тыс. руб. так и останется за должником. Либо однажды «вплывет» на самом деле забытая задолженность, и придется опять проходить суды, коллекторов, споры с банком.

Кроме того, с момента признания гражданина банкротом в общем порядке прекращается начисление неустоек, штрафов, пеней, процентов по всем обязательствам гражданина. При упрощенной процедуре это касается только указанных в заявлении долгов, задолженность по остальным обязательствам так и будет расти.

Отличие внесудебной процедуры от банкротства в общем порядке

Еще раз подчеркнем главные отличия упрощенной процедуры банкротства физлиц от банкротства в общем порядке:

- Происходит без участия суда.

- Без участия финансового или арбитражного управляющего.

- Полностью бесплатна для должника.

- Не требует подготовки и представления большого количества документов — нужны только заявление и список кредиторов (должник составляет эти документы самостоятельно).

- Происходит в сжатые сроки (в течение полугода).

- Списываются только долги, указанные в заявлении.

- Не нужно передавать управление своими счетами, в т. ч. зарплатными, пенсионными, иному лицу (как, например, финуправляющему при обычном банкротстве).

- Отличается по требованиям к характеристикам должника, в т. ч. размеру долга.

Гарантии для кредиторов

Поскольку внесудебным банкротством в принципе могут воспользоваться только граждане, не имеющие доступного к взысканию имущества, говорить о выгоде кредиторов по итогам этой процедуры не представляется возможным. Скорее всего, задолженность будет признана безнадежной.

- Кредиторы имеют право официально отслеживать сделки должника и оспаривать их в случае несогласия, отправлять запросы в регистрирующие органы для проверки наличия у гражданина имущества.

- Если кредитор не увидит себя в списке или долг по отношению к нему будет занижен, он может обратиться в арбитражный суд и потребовать реструктуризации долга в обычном порядке.

- Кредиторы имеют право обратиться за взысканием долга уже после завершения процедуры внесудебного банкротства. Это касается тех кредиторов и долгов, которые не были обозначены должником в заявлении (например, после завершения стандартного банкротства у кредиторов такой возможности бы не было вообще).

Итак, мы познакомились с таким новшеством в законодательстве, как внесудебное банкротство. Цель его — освобождение от долгов в размере от 50 до 500 тыс. руб. граждан, не имеющих возможности их погасить. Обязательное условие — наличие закрытого исполнительного производства, при этом причина закрытия — невозможность произвести взыскание из-за отсутствия у должника имущества.

Больше полезной информации по теме — в рубрике «Банкротство».

Источник: xn--h1apee0d.xn--p1ai