Мат. помощь в 6-НДФЛ 4000 руб. — это доход, который можно не указывать, если за год сумма поддержки не превысит необлагаемый норматив. Отражаются только доходы, подлежащие налогообложению и уменьшающие их налоговые вычеты.

Актуальный бланк, ключевые правила и пошаговая инструкция заполнения отчетной формы 6-НДФЛ предоставлены в отдельном материале «Как заполнить обновленную форму 6-НДФЛ. Полное руководство».

Что нужно знать о матпомощи

Чтобы понять, нужно ли в отчете 6-НДФЛ показывать материальную помощь и как ее правильно отразить, следует понимать причины ее начисления.

Трудовым законодательством виды и порядок такой выплаты работникам не предусмотрены. Конкретные случаи, размеры, порядок и ее условия определяются в коллективных договорах, соглашениях, локальных нормативных актах, трудовом договоре, приказе руководителя.

Как правило, такая выплата связана с наступлением определенных событий в жизни сотрудника, например:

- с рождением ребенка;

- с бракосочетанием;

- с юбилеем;

- с выходом на пенсию;

- в связи с чрезвычайными ситуациями (пожар, наводнение, землетрясение, техногенная авария) — в натуральной или денежной форме;

- с оплатой лечения, покупкой лекарств;

- матпомощь родственнику сотрудника;

- со смертью родственников.

Основанием для начисления является заявление работника, на основании которого издается приказ работодателя. В ЛНА целесообразно предусмотреть, что работник прикладывает к заявлению документы, подтверждающие основание для выплаты (например, свидетельство о рождении ребенка, свидетельство о заключении брака, справку о факте чрезвычайной ситуации и о стоимости утраченного имущества, документы, подтверждающие диагноз и необходимость лечения, подтверждающие стоимость лечения, свидетельство о смерти родственника, копии документов, подтверждающих родство и т. д.).

Регистрация ребенка: как оформить свидетельство о рождении

Размер, срок выдачи, источник средств финансирования устанавливаются работодателем.

Датой получения дохода в виде материальной помощи является дата ее фактической выплаты. В этот момент требуется удержать НДФЛ (п. 4 ст. 226 НК РФ).

Основные понятия, а также ключевые принципы налогообложения этой выплаты мы рассмотрели в отдельной статье «Облагается ли матпомощь НДФЛ».

Перечислить налог в бюджет необходимо не позднее рабочего дня, следующего за днем выплаты (п. 6 ст. 6.1, п. 6 ст. 226 НК РФ).

Эксперты КонсультантПлюс разобрали, как отражается матпомощь в отчетности по НДФЛ. Используйте эти инструкции бесплатно.

Матпомощь в 6-НДФЛ

Правила, как занести мат. помощь в 6-НДФЛ, зависят от вида и размера платы. Для такого вида помощи в действующем законодательстве предусмотрен ряд условий и послаблений в части налогообложения и установленных необлагаемых лимитов.

Отражение в расчете 6-НДФЛ материальной помощи зависит от того, облагается ли она НДФЛ.

«Мои документы». Рождение ребенка

Виды материальной помощи, которые частично (в сумме вычета) или полностью освобождены от обложения НДФЛ, и основания такого освобождения приведены в ст. 217 НК РФ.

| При рождении ребенка | 50 000 руб. | На каждого ребенка, причем на каждого из родителей (п. 8 ст. 217 НК РФ) |

| При смерти работника либо близкого родственника сотрудника | Полностью не облагается | Близкими родственниками признаются: супруги, родители, дети, в том числе опекаемые и усыновленные (п. 8 ст. 217 НК РФ) |

| При чрезвычайных ситуациях, стихийных бедствиях | Полностью не облагается | Обстоятельства должны подтверждаться официально (соответствующими документами) |

| При террористических актах | Полностью не облагается | |

| При выходе на пенсию либо при оформлении инвалидности | 4000 руб. | Условия и обстоятельства, при которых производится выплата, закрепляются в положении об оплате труда (п. 28 ст. 217 НК РФ) |

| В других случаях (свадьба, юбилей, день рождения, на лечение) | 4000 руб. |

Чтобы определить, надо ли в 6-НДФЛ показывать материальную помощь, не облагаемую налогом, требуется сравнить выплаты с нормативом, установленным законодательством. Если доход сотрудника его не превышает, то обязанность рассчитать и удержать НДФЛ у налогового агента не возникает.

Выплата, которая облагается НДФЛ полностью (т. е. без установления нормативов) либо выплаченная свыше необлагаемого лимита, отражается в расчете 6-НДФЛ.

Суммы в пределах необлагаемого размера можно не отражать в расчете в 6-НДФЛ, если вы уверены, что выплата сотруднику суммарно за год не превысит необлагаемый норматив. Если есть вероятность повторных выплат в течение года, то это приведет к превышению необлагаемого порога. В таком случае сумму требуется отразить в форме расчета.

Рассмотрим, куда включить материальную помощь в 6-НДФЛ в разных ситуациях на примерах.

Отражение материальной помощи в 6-НДФЛ: примеры

Матпомощь отражается в разделах 1 и 2 формы.

В разделе 1 расчета отражается налог, удержанный в последние три месяца отчетного периода.

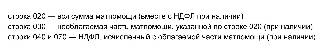

| 020 | НДФЛ, удержанный в течение последних трех месяцев отчетного периода |

| 021 | Срок перечисления налога |

| 022 | НДФЛ, срок перечисления которого приходится на дату, указанную в поле 021 |

При необходимости заполните другие поля раздела 1.

В разделе 2 расчета сведения о матвыплате отразите в составе остальных показателей следующим образом (п. 4.1, 4.3 порядка):

| 110 | Общую по всем физическим лицам сумму начисленной и выплаченной материальной помощи включите в показатель нарастающим итогом с начала налогового периода |

| 112 | Обобщенная по всем физическим лицам сумма начисленного дохода по трудовым договорам (контрактам) |

| 130 | Необлагаемая часть |

| 140 | НДФЛ исчисленный |

| 160 | Удержанный НДФЛ |

Отражение выплаты в расчете 6-НДФЛ и в справке о доходах и суммах НДФЛ (приложение № 1) зависит от того, облагается ли она НДФЛ.

Приложение № 1 заполняется только при подготовке расчета за год (разд. V порядка).

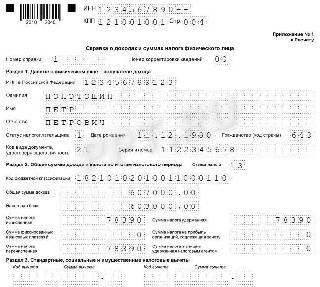

Пример 1

В течение 2021 года Пэпэтэшин Петр Петрович получал зарплату 50 000 руб. Кроме того, 13 декабря 2021 года он получил от работодателя матпомощь к отпуску 7000 руб.

Она не облагается НДФЛ в пределах 4000 руб.

Форма расчета выглядит так:

Отметим, что материальная помощь во 2 разделе 6-НДФЛ до 4000 рублей не указывается. В случае выплаты работнику в течение года материальной помощи в большем размере (в нашем примере 7000 руб.) ее следует полностью указать в строках 110 и 112 разд. 2 расчета 6-НДФЛ, а налоговый вычет в размере 4000 руб. — в строке 130 разд. 2 расчета и в приложении к справке.

Полностью необлагаемую матпомощь в связи со смертью или с чрезвычайными обстоятельствами в 6-НДФЛ не включайте.

На этом же примере покажем, как правильно в приложении 1 к 6-НДФЛ отразить материальную помощь 4000 руб. и в большей сумме.

Пример 2

Работник в феврале получил выплату при рождении ребенка в сумме 65 000 рублей. Необлагаемый лимит — 50 000 руб., сумма исчисленного НДФЛ — 1950 руб.

Выплата отражается при составлении годового расчета в справке о доходах и суммах НДФЛ.

Выплаченные суммы на лечение работника (бывшего работника — пенсионера) не облагается НДФЛ только в сумме 4000 руб. (п. 28 ст. 217 НК РФ). Выплата в части, превышающей эту предельную величину, подлежит налогообложению.

Если выплата производилась работнику (бывшему работнику — пенсионеру) на лечение его родственника (члена семьи), то такая сумма не облагается НДФЛ только в пределах 4000 руб.

Если суммы на лечение выплачиваются непосредственно родственнику (члену семьи) работника (бывшего работника — пенсионера), то в таком случае НДФЛ исчисляется со всей суммы выплаты. В этом случае материальная помощь родственнику сотрудника в приложении к 6-НДФЛ за год отражается с кодом вида дохода 2760 (п. 5.8 порядка).

Подробнее об НДФЛ

- рекомендации и помощь в решении вопросов

- нормативные документы

- формы и образцы их заполнения

Источник: ppt.ru

Единовременное пособие при рождении ребенка

Появление ребенка связано с неизбежными тратами, поэтому законодатель предусмотрел хоть и небольшую, но денежную помощь для родителей. Им выплачивается единовременное пособие при рождении ребенка в 2023 году. Вот только не все знают, куда обратиться за назначением, какой размер актуален сегодня, в какой срок должны предоставить средства.

Что собой представляет единовременное пособие при рождении ребенка в 2023 году?

Законодательно при появлении малыша на свет предусмотрена небольшая выплата. Она назначается вне зависимости от социального статуса, наличия или отсутствия работы, дохода – в одинаковом размере всем категориям граждан. На получение выплаты может рассчитывать только один из родителей, причем неважно – отец это или мать. Деньги можно получить и при усыновлении ребенка.

Отказать в получении могут только в нескольких случаях:

- Родился мертвый ребенок;

- Родители обратились за назначением спустя полгода после появления малыша;

- Родители развелись, малыш остался жить не с заявителем.

Соответственно, за назначением выплат необходимо обратиться в течение полугода. Размер пособия составляет 18 886 рублей 32 копейки. Такая выплата назначается на каждого ребенка, если вы родите двойняшек или большее число малышей, деньги выплатят на всех детей.

Кредит «Наличными»

Почта Банк, Лиц. № 650

Получить кредит

Важно! Если вы являетесь работником Крайнего Севера, то данное пособие будет увеличено на районный коэффициент.

Действует выплата и на второго ребенка, то есть получение материнского капитала не исключает возможность получения пособия.

Как оформить пособие — необходимые документы

Получение единовременного пособия при рождении ребенка производится в компетентных органах в зависимости от категории родителей:

Место обращения за выплатами

Трудоустроенные лица, получающие заработную плату при условии, что работодатель отчисляет взносы в Фонд Страхования

По месту работы

Трудоустроены в воинские формирования без присвоения звания

По месту работы

Лица, проходящие военную или гражданскую службу

У работодателя или в Центре Социальной Защиты

Уволенные в запас лица, проходившие службу в воинских формированиях

Безработные граждане, официально получившие этот статус

Граждане, обучающиеся в любых учебных заведения на очной форме (неважно, бюджетная или договорная основа)

Кредит Наличными

Газпромбанк, Лиц. № 354

Получить кредит

Ввиду того, что получить пособие может лишь один родитель, в ситуации, когда, например, мама не работает, а папа официально трудоустроен, обращаться следует к работодателю. В ЦЗСН следует идти только в той ситуации, когда оба родителя не работают, не проходят службу.

Вне зависимости от того, кто хочет получить пособие и к кому обращается, необходимо собрать все документы. Для работодателя этот комплект выглядит следующим образом:

- Заполненное заявление – достаточно просто написать, что вы просите произвести выплату;

- Справка, свидетельство о рождении малыша из органов ЗАГС;

- Паспорта родителей вместе с копиями;

- Справка от работодателя о том, что супруг не получал выплат. Ее необходимо взять у работодателя мужа или в ЦСЗН по месту его регистрации.

Важно! С 03.04.2021 справку о рождении ребенка, выданную органами ЗАГС, предоставлять для назначения и выплаты пособия нужно не всем. Подробнее о том, кому не нужно предоставлять справку из ЗАГСа, можно узнать на портале consultant.ru.

Когда оба родителя не работают, а вы обращаетесь в ЦСЗН, потребуется предоставить:

Кредит на любые цели

СберБанк, Лиц. № 1481

Получить кредит

- Заявление;

- Бумагу о рождении;

- СНИЛС родителей;

- Справку о составе семьи с указанием малыша, проживающего с вами по одному адресу;

- Удостоверения личности родителей;

- Выписку с последней заполненной страницей трудовой книжки;

- Справку о том, что ранее выплата не производилась.

Такой комплект нужно собрать при наличии полной семьи, то есть, если мама состоит в законном браке. Когда семья неполная, либо родители не зарегистрировали свои отношения, достаточно документов заявителя и ребенка.

За получением пособия могут обратиться иностранцы, временно проживающие в России, а также беженцы, получившие на территории страны этот статут. Им, соответственно, потребуется разрешение на проживание или бумага, подтверждающая статус.

Можно получить единовременное пособие при рождении ребенка отцу или матери. Деньги переводятся на банковский счет, либо выдаются через организацию федеральной почтовой связи, иную организацию. Территориальный орган ФСС должен это сделать в течение 10 суток с момента обращения.

Кстати, существует и альтернативный способ получения средств – через кабинет Государственных услуг или при обращении в МФЦ. Такая возможность предусмотрена в крупных городах. Также при невозможности посетить офис работодателя или Центр Соцзащиты, комплект документов можно направить почтой. Сделать это нужно заказным письмом на юридический адрес фирмы или ЦСЗН.

Кредит «Наличными без залога (с безопасной доставкой карты)»

Тинькофф Банк, Лиц. № 2673

Получить кредит

Помните, что кроме единовременной выплаты, за которой следует обратиться в течение полугода, существуют и другие пособия, которые помогают родителям растить малыша. Не стоит отказываться от их получения, ведь даже небольшая помощь в это время не будет лишней.

Пособие женам призывников

Беременным женам призывников начнут выплачивать единовременную помощь в размере 29 908,46 рублей. Право на пособие не зависит от дохода семьи. Однако стоит отметить, что получить выплату могут только законные жены призывников, у которых срок беременности составляет не менее 180 дней.

Помощь окажут и тем семьям призывников, в которых уже рожден ребенок. Размер пособия составит 12 817,91 рублей. Данные суммы подлежат индексации как и другие социальные выплаты. Такое постановление вступило в силу 8 сентября 2020 года.

Источник: bankiros.ru

Как выплатить работнику материальную помощь в связи с рождением ребенка

В такой радостный момент для работника, как рождение ребенка, работодатель может выплатить ему материальную помощь. Как правильно это сделать и какие при этом надо будет уплатить налоги — пойдет речь в этой статье.

Единовременная материальная помощь при рождении ребенка от работодателя (далее — матпомощь) выплачивается на основании личного заявления работника. К заявлению прилагается копия свидетельства о рождении. Напомним, что выплата любой помощи сотрудникам — это право, а не обязанность работодателя. Поэтому в каком размере произвести выплату — решает работодатель.

Получив от работника заявление, руководитель организации принимает решение о выплате, о чем издается соответствующий приказ. Приказ вместе с заявлением передается в соответствующую службу, которая и производит расчеты.

Заявление на материальную помощь при рождении ребенка

Материальная помощь при рождении ребенка — налогообложение

Матпомощь не облагается НДФЛ в пределах 50 000 руб. в отношении каждого родителя (п. 8 ст. 217 НК РФ , Письмо Минфина РФ от 12.07.2017 N 03-04-06/44336).

Этот вид дохода не облагается страховыми взносами также в пределах 50 000 руб. на каждого родителя (п.п. 3 п. 1 ст. 422 НК РФ , Письмо Минфина от 16.05.2017 N 03-15-06/29546).

Матпомощь при рождении ребенка не облагается в пределах 50 000 руб. при условии, что такая выплата была произведена в первый год после родов.

Кроме того, для освобождения от налогов и взносов выплата в виде матпомощи должна быть единовременной. Если она по одному и тому же событию будет выплачена несколькими частями, то налоговые органы могут признать единовременной только первую из них. Соответственно, все последующие выплаты подпадают под налогообложение НДФЛ и страховыми взносами независимо от суммы первоначальной выплаты (Письмо Минфина России от 31.10.2013 № 03-04-06/46587).

Материальная помощь в связи с рождением ребенка, выплачиваемая работнику, не включается в состав расходов для целей налогообложения прибыли (п. 23 ст. 270 НК РФ ).

В расходах по УСН матпомощь при рождении детей также не учитывается, поскольку такой вид расхода не поименован в закрытом перечне расходов, установленных п. 1 ст. 346.16 НК РФ .

Пример налогообложения

В том году, когда родился малыш, работнику выплачена единовременная материальная помощь при рождении ребенка в размере 30 000 руб. Выплата произведена из кассы 03.07.2017 года.

Так как сумма матпомощи не превышает 50 000 руб., то она полностью освобождается от НДФЛ и не включается в налоговую базу по страховым взносам.

В бухгалтерском учете это будет отражено следующими проводками (если организация не применяет ПБУ 18/02):

- Дт 99 Кт 73 — 30 000 руб. — сумма матпомощи работнику отнесена за счет прибыли организации;

- Дт 73 Кт 50 — 30 000 руб. — работнику выплачена матпомощь.

Отражение материальной помощи в отчетности по НДФЛ

Матпомощь в связи с рождением ребенка (2017) отражается в расчете по форме 6-НДФЛ:

- даже если она произведена в сумме, не превышающей 50 000 руб. или меньше;

- даже если с нее не надо платить НДФЛ;

- только в том периоде, когда она фактически выплачена (п.п. 1 п. 2 ст. 223 НК РФ ).

Раздел 1 расчета 6-НДФЛ заполняется следующим образом:

Если матпомощь полностью не облагается НДФЛ, то раздел 2 расчета 6-НДФЛ заполняется следующим образом:

Если с матпомощи удержан НДФЛ, то раздел 2 расчета 6-НДФЛ заполняется следующим образом:

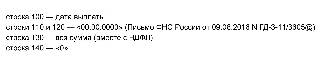

Воспользуемся нашим примером для заполнения расчета по форме 6-НДФЛ за полугодие 2020 года.

В справке 2-НДФЛ доход в виде матпомощи, речь о которой идет в статье, отражается по коду 2762 «Суммы единовременной материальной помощи, оказываемой работодателями работникам (родителям, усыновителям, опекунам). », а вычет в части необлагаемой суммы матпомощи — по коду 508 «Вычет из суммы единовременной материальной помощи, оказываемой работодателями работникам (родителям, усыновителям, опекунам). ».

Источник: ppt.ru