Порядок расчета средней заработной платы для оплаты отпуска и выплаты компенсации за неиспользованный отпуск

Для расчета средней заработной платы учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя, независимо от источников этих выплат.

Для расчета среднего заработка не учитываются выплаты социального характера и иные выплаты, не относящиеся к оплате труда (материальная помощь, оплата стоимости питания, проезда, обучения, коммунальных услуг, отдыха и другие).

При расчете среднего заработка для отпусков учитываются календарные дни, а не рабочие.

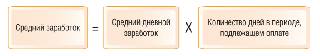

Важно! При расчете средней заработной платы для оплаты отпусков и компенсации за неиспользованный отпуск используется средний дневной заработок. Средний заработок работника определяется путем умножения среднего дневного заработка на количество календарных дней в периоде, подлежащем оплате.

Количество календарных дней в учётном периоде выводится на основании Производственного календаря на конкретный год.

Рассчитать средний дневной заработок онлайн калькулятор

Важно! Средний дневной заработок для оплаты отпусков и выплаты компенсации за неиспользованные отпуска исчисляется за последние 12 календарных месяцев (расчетный период).

При этом календарным месяцем считается период с 1-го по 30-е (31-е) число соответствующего месяца включительно (в феврале ‒ по 28-е (29-е) число включительно).

В указанный период не включаются время и начисленные за это время суммы, если:

а) за работником сохранялся средний заработок в соответствии с законодательством Российской Федерации, за исключением перерывов для кормления ребенка;

б) работник получал пособие по временной нетрудоспособности или пособие по беременности и родам;

в) работник не работал в связи с простоем не по своей вине;

г) работник не участвовал в забастовке, но в связи с этой забастовкой не имел возможности выполнять свою работу;

д) работнику предоставлялись дополнительные оплачиваемые выходные дни для ухода за детьми-инвалидами и инвалидами с детства;

е) работник в других случаях освобождался от работы с полным или частичным сохранением заработной платы или без оплаты.

Важно! Ежемесячная премия, начисленная в расчетном периоде, включается в расчет по одной за каждый показатель премирования за каждый месяц расчетного периода.

Премии за период свыше месяца, но не больше расчетного периода, начисленные в расчетном периоде, включаются в расчет по одной за каждый показатель.

Премия за период больше расчетного, начисленная в расчетном периоде, включается в расчет в размере месячной части за каждый показатель за каждый месяц расчетного периода.

Премия по итогам года включается в расчет, если она начислена за год, предшествующий периоду, за который сохраняется средний заработок. При этом не имеет значения, начислена эта премия в расчетном периоде или после него.

Если расчетный период отработан не полностью, то премии, начисленные с учетом фактически отработанного в расчетном периоде времени, включаются в расчет полностью. При этом премии, начисленные без учета фактически отработанного времени, учитываются в сумме, пропорциональной времени, отработанному в расчетном периоде.

- в диапазоне значений (к примеру, от 10% до 30% оклада);

- в абсолютных размерах (например, 10 000 руб.);

- не к окладам (например, 2 процента от суммы продаж).

Выплаты индексируются на коэффициент, который рассчитывается по следующей формуле:

Коэффициент=(Оклад после индексации)/(Оклад до индексации)

Важно! Если за последние 12 календарных месяцев работник не имел фактически начисленной заработной платы или фактически отработанных дней либо этот период состоял из времени, исключаемого из расчетного периода, для расчета среднего заработка используется заработная плата, начисленная за предыдущие 12 календарных месяцев.

Если работник уходит в отпуск в первый месяц работы, то средний дневной заработок рассчитывается за период с первого дня работы до начала отпуска.

Если работник не имел фактически начисленной заработной платы или фактически отработанных дней за 12 календарных месяцев, предшествующих расчетному периоду, средний заработок определяется исходя из установленной ему тарифной ставки, оклада (должностного оклада).

Средний заработок для оплаты отпусков и компенсации за неиспользованный отпуск рассчитывается по следующей формуле:

СЗ=СДЗ×ДО,

где:

СЗ – средний заработок;

СДЗ – средний дневной заработок;

ДО – количество дней отпуска, в т.ч. неиспользованного.

Средний дневной заработок для оплаты отпуска, предоставляемого в календарных днях, исчисляется по следующей формуле (в том числе при работе на условиях неполного рабочего времени):

Средний дневной заработок =(Заработная плата за расчетный период)/(Количество дней в расчетном периоде)

Формула для расчета количества дней в полностью отработанном расчетном периоде выглядит следующим образом:

Количество отработанных дней=12 ×29,3

Формула для расчета количества дней в не полностью отработанном месяце расчетного периода выглядит следующим образом:

ОД=ДОВ/(КД×29,3),

где:

ОД – количество отработанных дней;

ДОВ – количество календарных дней, приходящихся на отработанное время в данном месяце*;

КД – количество календарных дней в месяце.

* Не включаются календарные дни, когда работник:

- был в отпуске;

- был на больничном или в командировке;

- по другим причинам был освобожден от работы с сохранением среднего заработка (например, ему предоставлялись дополнительные выходные дни по уходу за ребенком-инвалидом).

Средний дневной заработок для оплаты отпуска, предоставляемого в рабочих днях, исчисляется по следующей формуле (в том числе при работе на условиях неполного рабочего времени):

Средний дневной заработок =(Заработная плата за расчетный период)/(〖Количество отработанных дней〗^* )

* Количество отработанных дней считается по календарю 6-дневной рабочей недели.

Компенсация за неиспользованный отпуск рассчитывается по следующей формуле:

Компенсация=((КМ×О)/12-ИДО)×СДЗ,

где:

КМ – количество месяцев работы, включаемых в стаж работы, дающий право на отпуск*;

О – продолжительность отпуска, установленная работнику в соответствии с трудовым законодательством и локальными актами работодателя (либо «установленная работнику трудовым договором»);

ИДО – количество использованных работником дней отпуска с момента трудоустройства;

СДЗ – средний дневной заработок.

* В стаж работы, дающий право на ежегодный основной оплачиваемый отпуск, включаются:

- время фактической работы;

- время, когда работник фактически не работал, но за ним сохранялось место работы (должность), в том числе время ежегодного оплачиваемого отпуска, нерабочие праздничные дни, выходные дни и другие дни отдыха;

- время вынужденного прогула при незаконном увольнении или отстранении от работы и последующем восстановлении на прежней работе;

- период отстранения от работы работника, не прошедшего обязательный медицинский осмотр не по своей вине;

- время предоставляемых по просьбе работника отпусков без сохранения заработной платы, не превышающее 14 календарных дней в течение рабочего года.

В стаж работы, дающий право на ежегодные дополнительные оплачиваемые отпуска за работу с вредными и (или) опасными условиями труда, включается только фактически отработанное в соответствующих условиях время.

Важно! В коллективном договоре, локальном нормативном акте могут быть предусмотрены и иные периоды для расчета средней заработной платы, если это не ухудшает положение работников.

Компенсация за неиспользованный отпуск и отпускные считаются одинаково. Разница в сумме может возникнуть, если период предоставления отпуска и период, за который рассчитывается компенсации, разные. Например, отпуск предоставляется в феврале, а компенсация выплачивается в ноябре. Поскольку заработок в течение года может меняться, то среднедневной заработок в феврале и ноябре одного года может быть разным.

Источник: xn--80akibcicpdbetz7e2g.xn--p1ai

Средний дневной заработок

СДЗ — это средний дневной заработок сотрудника за определённый период. Он нужен для того, чтобы правильно оплатить отпуск, командировку, больничный или декрет. Для разных случаев СДЗ считается по-разному.

СДЗ для отпуска

Шаг 1: определите расчётный период

Если сотрудник работает у вас больше года, расчётный период — 12 календарных месяцев перед отпуском.

Отпуск у Даши начинается 14 августа 2022 года, значит, расчётный период — с 1 августа 2021 года до 31 июля 2022 года.

Если сотрудник работает у вас меньше года — с даты приёма на работу до последнего дня месяца перед отпуском.

Андрей пришёл в компанию 1 февраля, а с 3 сентября уходит в отпуск. Расчётный период — с 1 февраля до 31 августа.

Если сотрудница берёт отпуск сразу после декрета — 12 календарных месяцев до начала декрета.

Маша была в декрете и отпуске по уходу за ребёнком с 11 мая 2019 года по 25 июля 2022 года. А с 26 июля она взяла обычный отпуск. Расчётный период — с 1 мая 2018 года по 30 апреля 2019 года.

Шаг 2: посчитайте заработок за расчётный период

Учитывайте зарплату со всеми надбавками и коэффициентами, а премии — по правилам из пункта 15 Постановления Правительства.

Не учитывайте отпускные, командировочные, больничные и другие выплаты, которые считаются по среднему заработку, материальную помощь, компенсацию расходов на питание.

Шаг 3: посчитайте количество отработанных дней за расчётный период

Для этого определите, сколько отработанных дней в каждом месяце периода:

- Если сотрудник полностью отработал месяц, количество дней — 29,3.

- Если в некоторые дни месяца сотрудник не работал. Количество дней = Количество отработанных дней / Количество календарных дней в месяце х 29,3.

Отработанными считаются будни, выходные и праздники, когда сотрудник не в отпуске, командировке и не на больничном. Для расчета берем календарные дни, а не фактически отработанные. Например, у сотрудника с графиком 5/2 — для расчета в неделю берем 7 календарных, а не 5 фактически отработанных дней

Сложите отработанные дни в каждом месяце, и получится количество отработанных дней за расчётный период.

Шаг 4: посчитайте средний дневной заработок по формуле

СДЗ = Заработок за расчётный период / Отработанные дни за расчётный период

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатно

Пример расчёта среднего дневного заработка для отпуска

Арина уходит в отпуск 31 июля 2022 года. Её зарплата не менялась больше года и составляет 30 тысяч рублей. Больничный не брала, в командировки не ездила. За последние 12 месяцев была в отпуске один раз с 1 по 14 ноября 2021 года.

- Расчётный период — с 1 июля 2021 года по 30 июня 2022 года. Из него исключаем 14 дней проведенных в отпуске.

- Заработок за расчётный период — 345 тысяч рублей (11 x 30 000 + 15 000).

- Количество отработанных дней за расчётный период — 337,9 (11 x 29,3 + 16 / 30 x 29,3).

- Средний дневной заработок = 345 тысяч рублей / 337,9 = 1021,01 рублей.

Чтобы не считать вручную, используйте калькулятор отпускных.

О том, как оформить отпуск, мы писали в статье.

СДЗ для командировки

Шаг 1: определите расчётный период

Расчётный период — 12 месяцев до командировки.

Людмила уехала в командировку 15 июня 2022 года, расчетный период — с 1 июня 2021 года по 31 мая 2022 года.

Если сотрудник отработал меньше года, возьмите для расчета период с даты приёма до последнего дня месяца перед отпуском.

Максим пришел в компанию 15 января, 8 июля его отправили в командировку. Значит, расчетный период — с 15 января по 31 июня.

Шаг 2: посчитайте заработок за расчётный период

Учитывайте зарплату со всеми надбавками и коэффициентами, премии — по правилам из пункта 15 Постановления Правительства.

Не учитывайте больничные и пособия, отпускные, оплаты по среднему заработку и прочие начисления из пункта 5 Постановления Правительства.

Шаг 3: посчитайте количество фактически отработанных дней за расчётный период

Посмотрите количество рабочих дней по табелю учета рабочего времени. Сложите фактически отработанные дни в каждом месяце, и получится количество отработанных дней за расчётный период.

Шаг 4: посчитайте средний дневной заработок по формуле

СДЗ = Заработок за расчётный период / отработанные дни за расчётный период

Пример расчёта среднего дневного заработка для командировочных

Валентин улетает в командировку 23 августа 2021 года. Его зарплата не менялась больше года и составляет 45 тысяч рублей. За последние 12 месяцев в отпуске, на больничном или в командировке не был.

- Расчётный период — с 1 августа 2021 года по 31 июля 2022 года.

- Заработок за расчётный период — 540 тысяч рублей (12 * 45 000).

- Количество фактически отработанных дней за расчётный период — 247.

- Средний дневной заработок = 540 тысяч рублей / 247 = 2186, 23 рублей.

О том, как оформить командировку, мы написали в статье.

СДЗ для больничных

Шаг 1: определите расчётный период

Расчётный период — два календарных года до больничного сотрудника.

Николай заболел 17 июня 2022 года. Расчётный период — с 1 января 2020 года до 31 декабря 2021 года.

Если в расчётном периоде сотрудник был в отпуске по уходу за ребенком или по беременности и родам, один или оба года можно заменить на другие — до отпуска. Но только в том случае, если замена увеличит сумму пособия. Для этого работник пишет заявление о замене одного или двух лет расчётного периода на годы перед отпуском.

Шаг 2: посчитайте заработок сотрудника за расчётный период

Учитывайте все выплаты сотруднику, с которых перечисляли взносы на нетрудоспособность: например, зарплату, премии, отпускные.

Не учитывайте больничные, материальную помощь до 4 000 рублей, суточные до 700 рублей и другие выплаты из статьи 422 Налогового кодекса.

Если сотрудник работает у вас меньше двух календарных лет, посмотрите его доходы в справке о зарплате из предыдущей компании.

Доходы нужно учитывать в пределах лимитов. Максимальный размер доходов в год ограничен суммой, с которой рассчитываются взносы. Минимальный — МРОТом, умноженным на количество месяцев в расчетном периоде. Если доходы за год не вписываются в эти рамки, берите минимальный или максимальный размер.

Максимальный размер доходов:

- за 2016 год — 718 тысяч рублей

- за 2017 год — 755 тысяч рублей

- за 2018 год — 815 тысяч рублей

- за 2019 год — 865 тысяч рублей

- за 2020 — 912 тысяч рублей

- за 2021 год — 966 тысяч рублей

- за 2022 год — 1032 тысяч рублей

Минимальный размер доходов считается по формуле 24 х МРОТ:

- с 1 января 2016 года по 30 июня 2016 года — 148 896 рублей

- с 1 июля 2016 года по 30 июня 2017 года — 180 тысяч рублей

- с 1 июля 2017 года по 31 декабря 2017 года— 187 200 рублей

- с 1 января 2018 года до 30 апреля 2018 года — 227 736 рублей

- с 1 мая 2018 года до 31 декабря 2018 года — 267 912 рублей

- с 1 января 2019 года — 270 720 рублей

- c 1 января 2020 года — 291 120 рублей

- с 1 января 2021 года — 307 008 рублей

- с 1 января 2022 года — 333 360 рублей

Если доходы за год не вписываются в эти рамки, берите минимальный или максимальный размер.

Шаг 3: посчитайте средний дневной заработок

Средний дневной заработок = Выплаты за расчётный период/ 730

Пример расчёта среднего дневного заработка для больничного

Игорь взял больничный 20 июля 2022 года.

- Определяем расчётный период — с 1 января 2020 года по 31 декабря 2021 года.

- Считаем заработок за расчётный период. Зарплата Игоря 30 тысяч рублей в месяц. За 2 года он не брал больничные и не получал доходы, с которых не платятся взносы. Заработок Игоря за 2020 год — 360 тысяч рублей, за 2021 — столько же. Эта сумма не превышает предельного размера, поэтому смело берём её для расчёта.

- Считаем средний дневной заработок: 720 тысяч рублей / 730 = 986,30 рублей

Мы разобрали простую ситуацию, но в жизни всё сложнее. Чтобы упростить себе задачу, посчитайте больничный с помощью специального калькулятора.

О том, как оформить и выплатить больничный, читайте в статье «Что делать, если сотрудник заболел».

СДЗ для декрета

Порядок расчёта почти такой же, как и у СДЗ для больничного, но есть несколько отличий.

Шаг 1: опеделите расчётный период

Такой же, как и для расчёта больничных — 2 календарных года до начала отпуска по беременности и родам или по уходу за ребёнком.

Шаг 2: посчитайте заработок сотрудника за расчётный период

Учитывайте все выплаты сотруднику, с которых перечисляли взносы на нетрудоспособность: зарплату, премии, отпускные.раздела.

Шаг 3: определите количество дней в расчётном периоде

Количество дней зависит от того, есть ли в расчетном периоде високосный год:

- 730 — в расчетном периоде нет високосных лет (365 + 365 дней);

- 731 — в расчетном периоде один високосный год (365 + 366 дней);

- 732 — в расчетном периоде два високосных года (366 + 366 дней). Так может получиться, если в расчетном периоде сотрудница уже была в декретном отпуске или в отпуске по уходу за ребенком. Тогда она вправе написать заявление и заменить год в расчетном периоде.

Берём количество дней в двух годах расчётного периода — 730, 731 или 732 — и вычитаем из него дни, когда работник был на больничном, в отпуске по беременности и родам или по уходу за ребёнком.

Шаг 4: посчитайте средний дневной заработок

СДЗ = Выплаты за расчётный период / количество дней в расчётном периоде

Сравните СДЗ с минимальным размером:

Минимальный СДЗ = МРОТ на дату начала отпуска x 24 / 730

Статья актуальна на 25.05.2022

Продолжайте читать

Кто может сэкономить на взносах за сотрудников

Заработная плата: сроки и порядок выплаты в 2022 году

Как ИП принять на работу сотрудника

Ещё больше полезного

Рассылка для бизнеса

Дайджест о законах, налогах, отчётах два раза в месяц

Успех! Мы выслали подтверждение на адрес указанной вами электронной почты.

Подписываясь, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от группы компании СКБ Контур

Соцсети

Новости и видео — простыми словами, с заботой о бизнесе

Мы всегда рады комментариям, которые не нарушают наши правила и поддерживают дружелюбную атмосферу на сайте. Стараемся отвечать на все вопросы по Эльбе и несложным бухгалтерским темам.

- Эльба

- Возможности

- Цены

- Демоверсия Бесплатно

- Эльба в App Store

- Эльба в Google Play

- Частые вопросы

- Ссылки

- Справочная

- Акции и предложения

- Команда

- Регистрация бизнеса

- Центр поддержки

- Контакты

- Соцсети

- Телеграм

- Вконтакте

- Ютуб

Источник: e-kontur.ru

Расчет среднего заработка: основные правила и рекомендации

Алгоритм расчета среднего заработка включается всего четыре этапа. Однако на каждом из них могут возникнуть спорные ситуации. Разбираемся, как правильно определить средний заработок и какие типичные ошибки допускают работодатели.

Определение среднего заработка

Средний заработок в каждом случае считается по-разному. Например, для расчета отпускных действуют одни правила, а для командировочных — такие же, как и для отпускных, но с некоторыми корректировками, для больничного берутся другие расчеты, учитываются другие нормативно-правовые акты и периоды.

В ст. 139 ТК РФ даются основные определения среднего заработка. Более подробно о среднем заработке говорится в Постановлении Правительства РФ от 24.12.2007 № 922.

Алгоритм расчета среднего заработка включается четыре этапа.

1. Определение периода, который нужен для расчета

При определении расчетного периода есть много нюансов. Первое, о чем нужно помнить: расчетный период для целей определения среднего заработка всегда равен 12 месяцам, и календарный месяц должен учитываться полностью. Например, если взять период с 17.01.2018 по 16.02.2018, то для целей исчисления среднего заработка он месяцем считаться не будет (месяц будет с 1.02.2018 по 28.02.2018).

Что делать, если имеет место увольнение? Последний месяц расчетного периода равен календарному месяцу, предшествующему месяцу наступления событий. Например, если увольнение происходит 20 сентября, последним месяцем, который войдет в расчетный период, будет август. Если увольнение происходит 1 сентября, мы также последним месяцем берем август. А если увольнение происходит 30 сентября и этот день является рабочим, то брать нужно не август, а сентябрь, поскольку это последний рабочий день и последний день, в который прекращается трудовой договор с сотрудником.

Однако если последний день не является последним календарным днем, то мы не будем учитывать ситуацию. Например, если последний рабочий день 27 сентября, а последний календарный — 30 сентября, то сентябрь мы не можем взять в расчет. Расчетный период в данном случае будет заканчиваться августом.

Какие периоды исключаются

При расчете среднего заработка исключаются все случаи, когда сотрудник должен был, но не мог находиться на работе. Также из расчетов исключаются время и суммы, когда сохранялся средний заработок, начислялось пособие, оплачивался простой, предоставлялись дополнительные оплачиваемые выходные дни, сотрудник освобождался от работы с сохранением рабочего места.

Какие периоды не исключаются

Не исключаются время перерывов для кормления ребенка, а также прогулы, простой по вине работника, забастовка.

Нетипичные случаи

- Если сотрудник не отработал 12 месяцев

В этом случае началом периода следует считать тот месяц, когда с ним заключен трудовой договор.

- Если у сотрудника нет зарплаты за период расчета

Тогда берется предшествующий период.

- Если у сотрудника нет фактически отработанных сумм

Например, сотрудника могут взять на работу и в первый же день отправить в командировку. В этом случае следует считать из оклада.

Формула для определения среднего заработка

При определении среднего заработка нужно ориентироваться на правило: сколько приказов — столько и расчетов. При этом его нужно правильно интерпретировать.

Так, если отпуск начинается 20 августа, а заканчивается 10 сентября, то будет всего один приказ. Событие не надо разбивать на две части и делать два расчета на каждый месяц.

Еще один пример: ежегодный основной оплачиваемый отпуск длится с 20 августа по 10 сентября. Помимо этого, бухгалтер также оформляет приказ на отпуск с 11 по 15 сентября — это дополнительные дни отдыха, которые положены сотруднику в связи с особыми условиями труда. В данном случае, несмотря на два приказа, отпуск считается исходя из одного периода, так как на момент его исчисления работодатель предоставляет отпуск за те периоды, которые уже отработаны.

Довольно часто работодатели допускают ошибку, когда часть отпуска предоставляется за прошедший год — 2018, а часть отпуска за предыдущий год — 2017. Некоторые бухгалтера считают, что это два разных события. Однако это один отпуск. Более того, если разбить его на два разных события, образуются две разные суммы отпуска.

Получится так, что вы ущемляете права сотрудника, потому что выплата, которая рассчитана на вторую часть отпуска, будет попадать на средний заработок, который вы рассчитали перед этим. Скорее всего эта выплата будет меньше той суммы, которую бы получил сотрудник, если бы вы рассчитали событие исходя из начальной точки.

Какие исключения попадаются чаще всего? Например, компания увольняет сотрудника по сокращению. В данном случае сотруднику полагаются выплаты в день увольнения на первый месяц, который отводится сотруднику для получения работы. И если сотрудник в течение месяца работу не находит, мы обязаны заплатить ему средний заработок еще и за второй месяц.

Сразу заплатить средний заработок за два месяца мы не можем, потому что заранее мы не знаем, найдет ли сотрудник работу через месяц или нет. Поэтому, когда мы определяем периоды расчета среднего заработка, мы должны быть нацелены не на количество приказов, а определять на дату, есть событие или нет.

В ситуации, когда работодатель отправляет сотрудника в командировку и через пять дней узнает, что командировку необходимо продлить, при издании второго приказа следует использовать формулировку «во изменении первого приказа».

2. Определение необходимой суммы для расчета среднего заработка

В данном случае учитываются все виды выплат, предусмотренные системой оплаты труда. То есть должна браться в расчет вся зарплата, которую получает сотрудник. Однако возникает вопрос — что относится к заработной плате, а что является социальными гарантиями, которые не являются зарплатой?

В заработную плату входят оклады, премии, надбавки за знания, умения, навыки. Чтобы определить, входит ли сумма в зарплату или нет, можно использовать контрольный вопрос: получил бы сотрудник деньги, если бы не был на рабочем месте? Если сотрудника нет на рабочем месте и он не получает деньги, тогда речь идет о заработной плате.

Пример — сотрудник болел. Отсутствуя на рабочем месте, он получил бы деньги. Это пособие, не являющееся заработной платой.

Важно помнить о том, что при расчете среднего заработка должна учитываться сумма в рамках одного трудового договора. Например, если с сотрудником заключены два трудовых договора, то все суммы по расчету среднего заработка будут рассчитываться раздельно, по каждому трудовому договору.

Но есть исключения:

- при переводе между подразделениями (если перевод осуществляется в рамках одного трудового договора без его прекращения, с помощью заключения дополнительных соглашений, все суммы будут входит в расчет данного трудового договора);

- при реорганизации (если трудовые отношения с сотрудниками прекращаются, образуется другое юрлицо и имеет место прекращение трудовых отношений, то в момент прекращения трудовых отношений выплачиваются все причитающиеся суммы, а все расчеты, связанные с расчетом среднего заработка, начинают производиться с момента заключения нового трудового договора).

При расчете среднего заработка не учитываются все виды гарантий и то, что не является заработной платой: непроизводственные премии, гарантии, выплаты социального характера.

3. Определение среднего дневного / часового заработка

Все расчеты на данном этапе условно делятся на две группы: для отпусков и для всех остальных случаев. Если расчет связан с отпусками, то всегда учитываются календарные дни. Всё остальное происходит из расчета рабочих дней.

Формула не для отпуска:

Средний дн. заработок = зарплата / отработанные дни

Формула для отпуска:

Средний дн. заработок = зарплата / 29,3 х 12,

где коэффициент 29,3 — это скорректированное количество дней, которое попадает в календарном виде на каждый месяц (из 365 дней в году отнимаем 14 дней праздников и полученную сумму делим на количество месяцев — 12).

Расчетный период отработан не полностью — что делать?

Если с рабочими днями все понятно (уменьшаем количество рабочих дней на нерабочие дни), то с отпусками сложнее, так как коэффициент 29,3 нужно уменьшить пропорционально. Для этого используется формула:

29,3 / календ. дн. х (количество дн., которое осталось после исключения дней, которые не приходятся на расчетный период)

4. Определение среднего заработка

Чтобы определить средний заработок, следует средний дневной заработок умножить на количество дней, подлежащих оплате.

Источник: kontur.ru

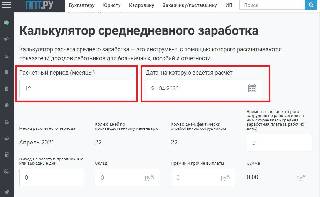

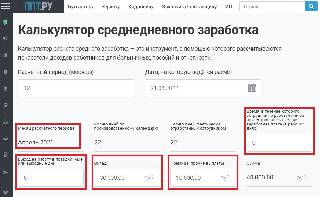

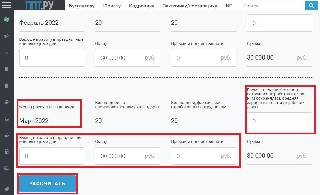

Калькулятор среднедневного заработка

Многие выплаты, включая больничные и отпускные, рассчитывают по среднему заработку. Чтобы его высчитать, используют сложные формулы. А тем, кто не любит математику, поможет калькулятор среднедневного заработка — бесплатный онлайн-инструмент, доступный безо всякой регистрации.

Часто пользуетесь калькулятором?

Добавьте в избранное, чтобы не потерять!

Нажмите Ctrl+D

Для расчетов бесплатно используйте материалы и инструкции КонсультантПлюс:

- Готовое решение: как рассчитать средний заработок.

- Готовое решение: как рассчитывать для оплаты пособий.

- Консультация эксперта: как рассчитать среднюю заработную плату для суда.

- Размер средней заработной платы по России.

Как работает калькулятор

Шаг 1. Выберите дату, на которую требуется произвести расчет среднемесячного заработка в калькуляторе онлайн, и количество месяцев, которые надо учесть (расчетный период).

Шаг 2. В каждом месяце для расчета среднего заработка онлайн введите данные о полученных суммах. Если в месяце работник не выходил на работу в праздничные дни, у него не было нерабочих дней — оставьте поля пустыми.

Шаг 3. Запишите данные для всех 12 месяцев (часть информации подтягивается автоматически) и в конце нажмите кнопку «Рассчитать».

Шаг 4. Перед вами средняя сумма заработной платы за прошедший год. Если интересно, то посмотрите и использованную формулу.

Общие положения о среднем заработке

Ключевые понятия и правила, по которым работает онлайн-калькулятор расчета среднего заработка для компенсации при увольнении в 2022 году и других выплат, возникающих в рамках трудовых отношений, закреплены в Постановлении Правительства РФ № 922 от 24.12.2007. Речь идет о расчете следующих платежей:

- выплата на период очередного трудового отпуска;

- суммы на период дополнительных, учебных, отпусков;

- заработная плата на период служебной командировки;

- компенсация отпуска при увольнении;

- выплата на период простоев по вине работодателя;

- иные виды начислений, исчисляемые по среднему заработку.

Расчет средней заработанной суммы в рамках трудовых отношений исчисляется за 12 календарных месяцев, предшествующих месяцу, в котором наступил случай. Например, в нашем примере, как рассчитать средний заработок в калькуляторе онлайн, работник уходит в отпуск в апреле 2022 года, потому понадобятся сведения за период с 01.04.2021 по 31.03.2022.

Периоды, на которые выпали:

- дни болезни (травма, декрет, болезнь детей и родственников);

- дни отпуска (оплачиваемые и неоплачиваемые);

- дни простоя (за исключением времени простоя по вине работника);

- дни ухода за ребенком-инвалидом;

- дни пребывания в командировке;

- иные дни, в течение которых за работником сохраняется средняя дневная зарплата в полном объеме или частично, — в расчет не идут.

Кстати, такие же периоды исключают, когда используют калькулятор расчета среднего заработка для пособия по безработице: это предусмотрено постановлением Правительства РФ от 14.09.2021 № 1552.

База для расчета

Не все виды начислений учитываются для определения усредненного показателя. Нельзя включать выплаты социального характера, все виды материальной помощи, отдельные категории компенсаций в пользу работника (компенсация стоимости питания, проезда, отдыха, путевок, проезда к местам отдыха, командировочных расходов и др.).

В утвержденных правилах, как рассчитать среднедневной заработок при увольнении или в других ситуациях, заявлено, что учитывать следует те виды начислений, которые предусмотрены положением по оплате труда в организации. Среди них:

- должностной оклад;

- стимулирующие надбавки;

- премии;

- доплаты за переработку, работу в ночное время;

- выплаты за совмещение должностей;

- территориальные и районные надбавки;

- иные виды выплат в рамках вознаграждений за труд, предусмотренные действующей системой об оплате труда.

Чтобы определить среднюю зарплату, необходимо разделить расчетную базу на количество дней в расчетном периоде.

Общая формула, как рассчитать среднемесячный доход за 12 месяцев, выглядит следующим образом:

Эту формулу используют в том числе для определения среднедневного заработка при расчете компенсации при увольнении, никаких специальных правил для этой ситуации не введено.

Отпуск: особенности расчета

При исчислении отпуска база и период определяются в аналогичном порядке. Структура выплат, включаемых в расчет, та же: вознаграждения за работу, предусмотренные системой оплаты труда, включаем, а социальные выплаты и отдельные виды компенсаций исключаем.

Но временной отрезок надо определить по особым правилам. За каждый полностью отработанный месяц, приходящийся на расчетный период, учитываем среднее количество дней — 29,3. Это аналогичный усредненный показатель дней для расчета отпускных ((365 дней в году — 14 праздничных дней) / 12 месяцев).

Если же месяц отработан не полностью, то используйте формулу:

В апреле работник находился в командировке с 1-е по 10-е числа. Остальные дни он отработал полностью. База для начисления отпуска — 1 000 000 руб.

1. 29,3 / 30 дн. в апреле × (30 дн. — 10 дн. командировки) = 19,5 дн. за не полностью отработанный месяц.

2. Затем количество дней за каждый месяц из 12 календарных суммируются.

3.

19,5 дн. (за месяц, отработанный не полностью) + 29,3 × 11 мес. (за остальное время) = 341,8 дн.

4. Средний дневной заработок: 1 000 000 / 341,8 = 2925,69 руб.

Чтобы определить сумму отпускных, необходимо полученный показатель среднедневного заработка умножить на количество дней отпуска, за исключением праздничных дней.

Считаем заработок для командировки

Для определения суммы выплаты на время пребывания в служебной командировке сначала определите базу для начисления и расчетный период.

В базу включите аналогичные категории выплат, а материальную помощь, пособия, компенсации проезда, проживания, отдыха, питания исключите. Учитывайте суммы, которые начислялись в предшествующие 12 месяцев.

В расчетный период включите только фактически отработанное время. Дни болезни, других командировок, отпусков, простоев и прочее неотработанное время не учитывайте.

Определив нужные показатели, разделите базу на количество отработанных дней. Полученный среднедневной заработок необходимо умножить на количество дней пребывания в служебной командировке.

В продолжительность командировки включаются дни, проведенные в пути (к месту командирования и обратно), дни простоя или задержек. За выходные и праздничные дни, в которые сотрудник не работал, находясь в командировке, средний заработок не начисляется.

Пособия по болезни

Для исчисления пособий по болезни или производственной травме следует действовать в соответствии с положениями Федерального закона № 255-ФЗ от 29.12.2006. Этот норматив существенно отличается от правил, закрепленных постановлением № 922. Разберемся в отличиях.

Что входит в расчет при определении средней зарплаты для пособий? Чтобы исчислить пособие, потребуется определить все те же расчетные показатели: базу для начисления и расчетный период. Но эти показатели исчисляются особым образом.

База для начисления включает в себя все виды вознаграждений за труд, с которых начислены и уплачены страховые взносы по временной нетрудоспособности и материнству (ВНиМ). Это и должностной оклад, и премиальные надбавки, и территориальные доплаты, компенсационные надбавки и прочие виды выплат, назначаемые в рамках трудовых отношений с работником. База жестко ограничена, она не должна превышать установленного лимита по страховым взносам ВНиМ на соответствующие календарные годы. Действующие лимиты:

- с 01.01.2017 — 755 000 руб.;

- с 01.01.2018 — 815 000 руб.;

- с 01.01.2019 — 865 000 руб.;

- с 01.01.2020 — 912 000 руб.;

- с 01.01.2021 — 966 000 руб.;

- с 01.01.2022 — 1 032 000 руб.

Расчетный период для пособий равен двум календарным годам, предшествующим году, в котором наступил страховой случай (болезнь, декрет, травма). Например, если листок нетрудоспособности выдан в 2022 году, то в расчет будут включены 2020 и 2021 годы.

Из расчетного периода исключите все дни, за которые работнику не начислялись вознаграждения за труд. Например, отпуск без сохранения заработной платы, декретный отпуск или отпуск по уходу за ребенком, продолжительность болезни, травмы или уходы за больным родственником.

За полностью отработанные два года расчетный период составит 730 дней, даже если выпал високосный год (см. п. 3 ст. 14 Федерального закона от 29.12.2006 № 255-ФЗ).

Пример, как рассчитать средний дневной заработок для больничного.

- в 2020 г. — 895 000 руб., что не превышает 912 000 руб. — предельной базы по взносам на ВНиМ в 2020 году;

- в 2021 г. — 970 000 руб., что превышает 966 000 руб. — предельной базы по взносам на ВНиМ в 2021 году, следовательно, в подсчет включается сумма, равная установленному лимиту.

Пример расчета, исходя из МРОТ

Если бы у Морковкина за прошедшие 2 года не было зарплаты или он получал ее ниже МРОТ, то расчет осуществляется исходя из действующего МРОТ.

В этом случае минимальный среднедневной заработок из МРОТ в 2022 году используется в формуле:

МРОТ на дату начала болезни × 24 / 730.

Не забудьте учесть районный коэффициент, если он утвержден!

Если работник после расторжения трудового договора решит встать на биржу труда, то рассчитывать средний заработок за 3 месяца для центра занятости в 2022 году обязаны сотрудники центра (за редким исключением, когда у работника не имелось дохода, на который начислялись страховые взносы). От работодателя требуется только справка с размерами выплат.

Источник: ppt.ru

Как рассчитать отпускные в 2022 году

Автор Елена Маврицкая

При участии Юлия Бусыгина

Настоящая статья — это руководство для тех, кому нужно правильно посчитать отпускные. В ней перечислены документы, которые следует оформить, и приведены формулы для вычисления среднего заработка в 2022 году. Помимо этого, в статье содержатся примеры для всевозможных ситуаций: когда расчетный период отработан не полностью или вообще не отработан, когда сотруднику проиндексировали зарплату, выдали премию и проч. А также рассказано, как начислить налоги, взносы и отразить их в учете.

Как оформить документы для отпускных

1. График отпусков. Его составляют минимум за две недели до начала календарного года, исходя из пожеланий сотрудников, требований закона и интересов работодателя. Соблюдать график обязаны как работодатель (организация или ИП), так и работники (ст. 123 ТК РФ ). Существует унифицированная форма № Т-7 . В ней, в числе прочего, есть графы 8 и 9. Их нужно заполнить, если изначально запланированный отпуск был впоследствии перенесен.

2. Заявление сотрудника. Пишется в случае, когда нужно уйти в отпуск не по графику. Если же график соблюдается, то можно обойтись без заявления.

Работник должен подать заявление заранее, чтобы бухгалтерия успела рассчитать и выплатить отпускные не позднее чем за три дня до начала отдыха.

Пример заявления

Генеральному директору ООО «ЧОП «ЧеКа»

г-ну Дубинину И.О.

от охранника Симонова А.А.

Прошу предоставить мне ежегодный оплачиваемый отпуск сроком на 14 календарных дней с 16 мая 2022 года по 29 мая 2022 года.

13 мая 2022 года

______________/Симонов А.А./

3. Уведомление о начале отпуска. Оно необходимо, если человек будет отдыхать по графику. Не менее чем за две недели до начала отпуска кадровики должны известить об этом работника под роспись (см. «Роструд сообщил, нужно ли уведомлять работников об отпусках, которые совпадают с графиком»). Если же основанием является не график, а заявление, уведомлять сотрудника не обязательно.

4. Приказ (распоряжение). Нужен и в случае ухода в отпуск по графику, и в случае подачи заявления. Существуют унифицированные формы: № Т-6 (на одного работника) и № Т-6а (на нескольких сотрудников).

5. Записка-расчет. Обычно используют форму № Т-60 . На первой стороне проставляются даты начала, окончания, и период отдыха. На второй стороне — данные для оплаты.

6. Личная карточка. В бланке по форме № Т-2 есть раздел VIII, предназначенный для сведений об отпуске.

7. Табель учета рабочего времени . Соответствующие дни следует обозначить буквенным или цифровым кодом (для ежегодного основного оплачиваемого отпуска это «ОТ» и «09»

Ведите табель и рассчитывайте зарплату в веб‑сервисе Попробовать бесплатно

ВНИМАНИЕ. Ранее организации и предприниматели в обязательном порядке применяли унифицированные формы кадровых документов, в частности, бланки № Т-2, Т-6, Т-6а, Т-7, Т-12, Т-13 и Т-60 (утв. постановлением Госкомстата от 05.01.04 № 1). Но сейчас работодатели могут делать это добровольно, либо разработать свои формы (информация Минфина от 04.12.12 № ПЗ-10/2012).

Расчет отпускных в 2022 году (в календарных днях)

Сумма вычисляется по формуле:

Величина отпускных = средний дневной заработок × количество календарных дней отпуска

Расчет среднего дневного заработка

Он зависит от того, полностью или нет отработан расчетный период, то есть 12 календарных месяцев, предшествующих месяцу начала отдыха.

Если расчетный период отработан полностью, применяется формула, приведенная в статье 139 ТК РФ :

Средний дневной заработок = заработок за расчетный период / 12 / среднемесячное число календарных дней (оно равно 29,3)

Если расчетный период отработан не полностью, либо были исключаемые дни (больничные, отпуск и др.), применяется другая формула. Она приведена в пункте 10 Положения об особенностях порядка исчисления средней заработной платы (утв. постановлением Правительства РФ от 24.12.07 № 922; далее — Положение):

Средний дневной заработок = выплаты, которые включаются в расчет среднего заработка / (среднемесячное число календарных дней × количество полностью отработанных месяцев + число отработанных календарных дней в неполных месяцах)

Число отработанных календарных дней в неполном месяце = среднемесячное число календарных дней / общее число календарных дней в данном месяце × число календарных дней в данном месяце, приходящееся на отработанное время

ВАЖНО. Случается, что в расчетном периоде не было ни одного фактически отработанного дня, либо фактически начисленной зарплаты. Тогда средний заработок нужно считать за предшествующий отрезок времени, равный расчетному периоду (п. 6 Положения).

А если зарплаты и отработанных дней не было даже в предшествующем периоде, в расчет берется фактический заработок за тот месяц, в котором начался отпуск. При отсутствии такого заработка вычисления производятся исходя из оклада (п. 7 и п. 8 Положения).

Примеры расчета

Расчетный период отработан полностью

Работник уходит в очередной оплачиваемый отпуск на 14 календарных дней. Заработок за расчетный период составляет 780 000 руб. Бухгалтер вычислил, что средний дневной заработок равен 2 218,43 руб. (780 000 руб. / 12 мес. / 29,3). Значит, сумма отпускных — 31 058,02 руб. (2 218,43 руб. × 14 дн.).

Расчетный период отработан не полностью

Работник уходит отдыхать с 16 мая 2022 года на 14 календарных дней. Его оклад составляет 20 000 рублей.

Расчетный период — с 1 мая 2021 года по 30 апреля 2022 года.

В октябре 2021 года работник брал больничный на 10 дней (с 4 по 13 октября). Поэтому за октябрь 2021 года он получил зарплату в общей сумме 13 000 рублей.

Шаг 1. Определяем выплаты, которые включаются в расчет.

20 000 руб. × 11 мес. = 220 000 руб. (общая сумма выплат за полностью отработанные 11 месяцев, кроме октября).

За октябрь 2021 года работнику выплачено 13 000 рублей. Поэтому для расчета принимается сумма 233 000 руб.(220 000 + 13 000).

Шаг 2. Определяем количество отработанных календарных дней в октябре 2021 года (не полностью отработанном месяце).

Всего в октябре 31 календарный день, а на отработанные дни (с 1 по 3 число и с 14 по 31 число) приходится 21 календарный день (31 — 10).

Итого в октябре 2021 года отработано 19,8484 дн.(29,3 / 31 × 21)

Шаг 3. Определяем средний дневной заработок.

Он составит 680,9911 руб. (233 000 руб.: (29,3 × 11 мес. + 19,8484 дн.)).

Шаг 4. Определяем размер отпускных.

Их величина равна 9 533,88 руб. (680,9911 руб. × 14 дн.).

В расчетном периоде отсутствуют отработанные дни

Специалист уходит отдыхать с 16 мая 2022 года. Расчетный период — с 1 мая 2021 года по 30 апреля 2022 года. В это время сотрудник находился в отпуске без сохранения зарплаты.

Бухгалтер определил средний заработок за предшествующий период, то есть за отрезок времени с 1 мая 2020 года по 30 апреля 2021 года. Он составил 150 000 руб. Исходя из этой цифры бухгалтер рассчитал размер отпускных.

Премия в расчете отпускных

Сотрудник уходит в отпуск с 16 мая 2022 года. Расчетным является период с 1 мая 2021 года по 30 апреля 2022 года. Это время отработано полностью.

В январе 2022 года работник получил премию за 2021 год в размере 40 000 руб.

Нужно ли включить эту сумму в заработок, начисленный в расчетном периоде и учитываемый при подсчете отпускных?

Да, нужно. В письме Минздравсоцразвития от 05.03.08 № 535-17 говорится, что для учета годового вознаграждения должны выполняться два условия:

- расчетный период отработан полностью;

- продолжительность периода, за который выплачена премия, не превышает продолжительности расчетного периода.

Раз оба условия выполнены, 40 000 руб. нужно добавить к выплатам, которые включаются в заработок при оплате дней отдыха.

СПРАВКА. При несоблюдении названных условий премия все равно учитывается. Но не в полном объеме, а пропорционально времени, отработанному в расчетном периоде.

Расчет отпускных при повышении окладов

Отпуск работника начинается 16 мая 2022 года. Расчетный период — с 1 мая 2021 года по 30 апреля 2022 года.

С мая по декабрь 2021 года (8 месяцев) сотрудник получал ежемесячно оклад, равный 40 000 руб. С января 2022 года в организации были повышены оклады всему персоналу. В январе — апреле 2022 года (4 месяца) работник получал по 45 000 руб. в месяц.

Бухгалтер нашел коэффициент повышения. Он равен 1,125(45 000 / 40 000).

Заработок за расчетный период составил 540 000 руб.((40 000 руб. × 1,125 × 8 мес.) + (45 000 руб. × 4 мес.)).

Расчет отпускных в 2022 году (в рабочих днях)

Сумма вычисляется по формуле:

Величина отпускных = средний дневной заработок × количество рабочих дней отпуска

Средний дневной заработок равен (п. 11 Положения):

Средний дневной заработок = фактически начисленная заработная плата / количество рабочих дней по календарю 6-ти дневной рабочей недели

СПРАВКА. Отпуск в рабочих днях полагается сезонным работникам (ст. 295 ТК РФ) и тем, кто подписал трудовой договор на срок до двух месяцев (ст. 291 ТК РФ). В указанной формуле под фактически начисленной заработной платой подразумевается сумма, начисленная с первого дня сезонных работ (или краткосрочного контракта) до момента начала отдыха (подробнее об этом читайте в статье « Отпуск при срочном трудовом договоре: когда его предоставить и как оплатить »).

Расчет отпускных при увольнении

При увольнении работодатель выплачивает компенсацию за неиспользованный отпуск, если работник не успел отгулять положенные ему дни. Компенсация вычисляется по следующим формулам.

Если отпуск считается в календарных днях:

Величина компенсации = средний дневной заработок × количество календарных дней неиспользованного отпуска

Если отпуск считается в рабочих днях:

Величина компенсации = средний дневной заработок × количество рабочих дней неиспользованного отпуска

Средний дневной заработок нужно определять точно так же, как для расчета обычных отпускных.

Почему среднемесячное число календарных дней всегда равно 29,3

Данная цифра представляет собой количество календарных дней в году, уменьшенное на число нерабочих праздничных дней и деленное на 12 месяцев.

Согласно статье 112 ТК РФ, в России официально установлено 14 нерабочих праздничных дней: 1, 2, 3, 4, 5, 6 и 8 января (Новогодние каникулы), 7 января (Рождество Христово), 23 февраля (День защитника отечества), 8 марта (Международный женский день), 1 мая (Праздник Весны и Труда), 9 мая (День Победы), 12 июня (День России) и 4 ноября (День народного единства).

Таким образом, чтобы найти среднемесячное число календарных дней, нужно от 365 (или 366) дней отнять 14 дней, и полученный результат разделить на 12 месяцев. После округления итоговое значение равно 29,3.

Сроки выплаты отпускных

Согласно статье 136 ТК РФ, оплата отпуска производится не позднее чем за три дня до его начала. Отсчет ведется в календарных днях (ст. 14 ТК РФ). Так, если начало отдыха приходится на понедельник, выдать деньги необходимо не позднее четверга предыдущей недели (письмо Минтруда от 05.09.18 № 14-1/ООГ-7157; см. « Отпуск начинается с понедельника: когда выплачивать отпускные? »).

ВНИМАНИЕ. Законодательство не устанавливает самый ранний срок, когда работодатель обязан выплатить отпускные. Значит, компания или ИП может выдать деньги за четыре, пять или большее число дней до начала отпуска, и это не будет нарушением.

Компенсацию за неиспользованный отпуск полагается выдать в день увольнения, либо не позднее следующего дня после предъявления требования о расчете (ст. 140 ТК РФ).

НДФЛ и страховые взносы с отпускных

Бухгалтеру нужно начислить НДФЛ на всю сумму отпускных и удержать его при выплате денег работнику. Перевести налог в бюджет необходимо не позднее последнего числа месяца, в котором сотрудник получил деньги (п. 6 ст. 226 НК РФ).

Отпускные облагаются взносами: пенсионными, медицинскими, на соцстрахование на случай временной нетрудоспособности и в связи с материнством, а также взносами в ФСС «на травматизм».

ВНИМАНИЕ. Нередко бывает, что начало отдыха и начисление отпускных приходятся на разные месяцы. К примеру, отдых начинается 4 мая 2022 года, а отпускные рассчитаны и выданы на руки 29 апреля 2022 года. Когда нужно начислить взносы? В месяце начисления отпускных.

В нашем примере — в апреле.

Как отражать отпускные в учете

В налоговом учете отпускные можно списать на расходы и при общем режиме (подп. 7 ст. 255 НК РФ) и при упрощенной системе (подп. 6 п. 1 и п. 2 ст. 346.16 НК РФ).

Вопросы в озникают, если отдых начался в одном месяце, а закончился в другом. К затратам какого месяца можно отнести деньги, начисленные работнику?

При методе начисления — к расходам каждого из двух месяцев пропорционально дням отдыха (письмо Минфина от 09.06.14 № 03-03-РЗ/27643).

При кассовом методе — к расходам месяца, в котором сотрудник получил деньги на руки или на карточку.

Подводя итог, напомним, что в 2022 году от бухгалтера требуется: правильно оформить документы, определить расчетный период, найти средний дневной заработок и рассчитать отпускные. Плюс к этому нужно выдать деньги в установленный срок, начислить НДФЛ и взносы, а также отразить отпускные в налоговом учете.

Источник: www.buhonline.ru