Оценка инвестиционного проекта предполагает сделать вывод о целесообразности инвестиции, определить сроки окупаемости, определить результат рыночной либо инвестиционной стоимости проекта. Оценка инвестиционного проекта проводится доходным подходом с использованием метода дисконтированных денежных потоков. Проект предполагает поэтапное финансирование строительства, при этом поступления дохода может происходит в различный промежуток времени в зависимости от проекта, в результате чего происходит изменение стоимости денег во времени, которое напрямую влияет на стоимость инвестиционного проекта. Сравнительный подход применяется, если предполагается продажа либо дальнейшая аренда объекта, затратный подход применяется для определения стоимости затрат по строительству.

Оценка проекта может быть осуществлена с использованием финансовой модели Заказчика. Оценщик при определении рыночной стоимости инвестиционного проекта, проводит верификация данных на соответствие рыночным данным.

Оценщик обязательно анализирует имеющую документацию по инвестиционному проекту:

Финансовая математика, часть 11. Методы оценки инвестиционных проектов

— наличие правоустанавливающих документов на земельные участок и на имеющиеся на нем капитальные улучшения;

— наличие согласованного проекта строительства; — соответствие предполагаемого к реализации проекта градостроительному плану земельного участка;

— наличие разрешения на строительство.

Специалистами Городской оценочной компании могут подготовить финансовую модель по проекту, если она отсутствует у Заказчика.

В расчётную часть проекта включают:

технико-экономические показатели проекта, срок прогнозирования, расходная и доходная часть проекта, этапы строительства и динамика дохода, ставка дисконтирования.

В оценке учитываются все индивидуальные особенности проекта, например: расчет компенсаций при расселении, расчет затрат на возведение социальных объектов для города, затраты на получение различных разрешительных документов для строительства и т.д.

О компании

Городская оценочная компания более 15 лет оказывает услуги по оценке всех видов недвижимости, Оценщики компании – это Специалисты с большим опытом подготовке Отчета об оценке коммерческой недвижимости, оценке бизнеса и имущественных комплексов. Дополнительная профессиональная ответственность Оценщика застрахована на сумму сто млн. рублей.

Руководство и специалисты компании ответственно и внимательно подходят к выполнению поставленной задачи Клиента, предоставляя Услуги всегда понимают обозначенную конечную цель. Оценщики компании подготовят Отчет об оценке соблюдая Федеральные стандарты оценки и Закон об оценочной деятельности. Наша команда окажет максимальную поддержку на каждом этапе, для достижения конечной цели.

Источник: cityval.ru

Как оценить инвестиционный проект

Все предприятия в той или иной степени связаны с инвестиционной деятельностью. Принятие решений по инвестиционным проектам осложняется различными факторами: вид инвестиций, стоимость инвестиционного проекта, множественность доступных проектов, ограниченность финансовых ресурсов, доступных для инвестирования, риск, связанный с принятием того или иного решения.

Инвестиционный анализ — что такое NPV, IRR и другие понятия.

Принятие решений инвестиционного характера, как и любой другой вид управленческой деятельности, основывается на использовании различных формализованных и неформализованных методов и критериев. В отечественной и зарубежной практике известен целый ряд формализованных методов, с помощью которых расчёты могут служить основой для принятия решений в области инвестиционной политики.

Критерии отбора инвестиционных проектов подразделяются (условно) на следующие группы:

Рис. 2.1 — Критерии отбора инвестиционных проектов

* внешние и экологические критерии — включают правовую обеспеченность проекта, его непротиворечивость действующему законодательству; возможное влияние перспективного законодательства на проект; возможную реакцию общественного мнения на осуществление проекта;

* критерии реципиента, осуществляющего проект — включают навыки управления и опыт предпринимателей, стратегию в области маркетинга; данные о финансовой состоятельности, стабильности, финансовой истории; данные о потенциале роста;

*критерии научно-технической перспективности — включают данные о перспективности используемых научно-технических решений; патентной чистоте изделий и патентоспособности используемых технических решений; перспективности применения полученных результатов в будущих разработках; положительном воздействии на другие проекты;

*коммерческие критерии — включают данные о размере инвестиций, стартовых затратах на осуществление проекта; потенциальном годовом размере прибыли; ожидаемой норме чистой дисконтированной прибыли; значении внутренней нормы дохода, удовлетворяющей инвестора; соответствии проекта критериям экономической эффективности капитальных вложений; сроке окупаемости и сальдо реальных денежных потоков; необходимости привлечения заемного капитала и его доли в инвестициях; финансовом риске, связанном с осуществлением проекта и др.;

*производственные критерии — включают данные о доступности сырья, материалов и необходимого дополнительного оборудования; необходимости технологических нововведений для осуществления проекта; наличии производственного персонала; возможности использования отходов производства; потребности в дополнительных производственных мощностях;

*рыночные критерии — предусматривают: соответствие проекта потребностям рынка; оценку общей емкости рынка по отношению к предлагаемой и аналогичной продукции (услугам, технологии) к моменту выхода предполагаемой продукции на рынок; оценку вероятности коммерческого успеха; необходимость маркетинговых исследований и рекламы для продвижения предлагаемого продукта на рынок;

*критерии региональных особенностей реализации проекта — включают ресурсные возможности регионов, степень социальной нестабильности, состояние инфраструктуры и другие факторы; применение некоторыми автономными образованиями местных региональных актов, которые существенно влияют на степень инвестиционного риска по регионам России

Критерии каждой из групп подразделяются на: обязательные и оценочные. Невыполнение обязательных критериев влечет отказ от участия в проекте.

В целом, принятие инвестиционного решения требует совместной работы многих людей с разной квалификацией и различными взглядами на инвестиции. Тем не менее, последнее слово остается за финансовым менеджером, который придерживается некоторым правилам. Решение об инвестировании в проект принимается, если он удовлетворяет следующим критериям:

* минимизация риска инфляционных потерь;

* краткость срока окупаемости;

* стабильность или концентрация поступлений;

* высокая рентабельность как таковая и после дисконтирования;

* отсутствие более выгодных альтернатив.

На практике выбираются проекты не столько наиболее прибыльные и наименее рискованные, сколько лучше всего вписывающиеся в стратегию фирмы.

Василенков С.А. пишет, что инвестиционные решения должны быть эффективными и финансово состоятельными, поэтому подлежат обязательной оценке с этой точки зрения. Поскольку речь идет о конкретном периоде времени в будущем, то необходимо иметь в виду два аспекта: абсолютная величина прибыльности и вероятность ее достижения.

Для определения эффективности инвестиционных затрат их необходимо оценить с точки зрения доходности. Эффективность принятия инвестиционного решения определяют, используя статистические методы и методы дисконтирования.

Эффективность инвестиционных проектов, по мнению кандидата юридических наук А.Б. Смушкина, оценивается по показателям срока окупаемости, точки безубыточности и бюджетного эффекта.

Срок окупаемости представляет собой период времени с начала реализации проекта по данному бизнес-плану до момента, когда разность между накопленной суммой чистой прибыли с амортизационными отчислениями и объемом инвестиционных затрат приобретет положительное значение.

Точка безубыточности соответствует объему реализации, начиная с которого выпуск продукции должен приносить прибыль. Рассчитанный объем реализации (выпуска) продукции сопоставляется с проектной мощностью создаваемого предприятия.

Бюджетный эффект инвестиционного проекта определяется как сальдо поступлений и выплат федерального бюджета в связи с реализацией данного проекта. В расчетах проводится дисконтирование объемов поступлений и выплат по годам реализации проекта.

С переходом к рыночным отношениям возникла необходимость пересмотра существовавших критериев и методов оценки и активного использования методических подходов, разработанных в мировой практике.

В России получили распространение известные западные методики: UNIDO и электронная версия этой методики — COMFAR, Всемирного банка реконструкции и развития, Европейского банка реконструкции и развития, фирм Goldman, Sachs Young и др. С учетом международного опыта и российских условий были разработаны отечественные методики, в частности ряд официальных методических рекомендаций, методики Инвестиционно-финансовой группы, Российской финансовой корпорации, фирмы «Альт» и др. В этих документах используются методология и базовые принципы оценки инвестиций, широко применяемые в мировой практике.

В действующей официальной методике по оценке эффективности инвестиционных проектов в качестве основных показателей, используемых для расчетов эффективности инвестиционных проектов, рекомендованы: чистый доход; чистый дисконтированный доход; внутренняя норма доходности; потребность в дополнительном финансировании (другие названия — ПФ, стоимость проекта, капитал риска); индексы доходности затрат и инвестиций; срок окупаемости; группа показателей, характеризующих финансовое состояние предприятия — участника проекта.

Условия финансовой реализуемости и показатели эффективности рассчитываются на основании денежного потока, конкретные составляющие которого зависят от оцениваемого вида эффективности.

В предынвестиционных исследованиях большое внимание уделяется обоснованию экономической эффективности проекта, которое включает анализ и интегральную оценку всей имеющейся технико-экономической и финансовой информации. Оценка эффективности инвестиций занимает центральное место в процессе обоснования и выбора возможных вариантов вложения средств в операции с реальными активами.

Методы оценки эффективности инвестиционных проектов — это способы определения целесообразности долгосрочного вложения капитала в различные объекты (проекты, мероприятия) с целью оценки перспектив их прибыльности и окупаемости.

По мнению экономиста Д.Э. Старик, на выбор метода оценки эффективности инвестиционного проекта могут оказывать влияние многие факторы: позиция оценщика проекта, сопоставимость масштабов предприятия и проекта, степень использования в проекте активов предприятия, стадия реализации проекта и т.д. Проект могут оценивать само предприятие, внешний инвестор, банк, лизинговая компания или государственное учреждение, в случае, когда предполагается государственная поддержка проекта.

Е. Станиславчик методы оценки экономической эффективности инвестиций подразделяет на две группы: статические и динамические.

Статические методы — наименее трудоемкие, упрощены. Диапазон расчетов здесь ограничен одним периодом (предполагается, что затраты и результаты будут одинаковыми из периода в период). Область применения статических методов — принятие решения о покупке той или иной машины, оборудования, производственной линии, замена изношенной техники. Исходным параметром для экономических расчетов служат производительность, мощность оборудования. Ограниченность этих методов состоит в том, что в расчетах не учитывается фактор времени.

К статическим методам оценки экономической эффективности относятся методы сопоставления: общих экономических затрат; экономической прибыли; рентабельности и срока окупаемости.

Динамические методы оценки эффективности применяют, когда объем производства, выручка, себестоимость и прочие составляющие притоков и оттоков средств изменяются из периода в период (например, когда диапазон планирования невозможно ограничить одним отдельно взятым отрезком времени). Динамические методы основаны на теории денежных потоков и учитывают фактор времени. К ним относятся методы дисконтированной стоимости, наращенной стоимости, аннуитета.

Наиболее распространенным динамическим методом оценки эффективности является метод дисконтированной (приведенной) стоимости, а критериями служат показатели эффективности: чистый денежный поток (NCFt); чистая дисконтированная стоимость, или текущая приведенная стоимость, чистый дисконтированный доход (NPV); внутренняя процентная ставка, или внутренняя норма доходности (IRR); индекс доходности (PI), а также норма NPV; период возврата капитала, или дисконтированный срок окупаемости (PBP).

Используемые при расчете экономической эффективности инвестиций показатели и критерии рассчитываются на основе расходов и доходов, рассредоточенных во времени. Поэтому приходится приводить их к одному базовому моменту. И причина в этом — неодинаковая ценность денежных средств во времени. Выплаченная (затраченная) сегодня денежная единица будет стоить дороже, чем через месяц, квартал или год (т.е. в будущем) под воздействием таких факторов, как инфляция, процентный доход и риск. Поэтому в практике инвестиционного проектирования используют метод уравнения текущих расходов и доходов по проекту с изменениями, вызванными указанными причинами.

В экономическом и финансовом анализе для измерения текущей и будущей стоимости (денежной суммы) проекта используют специальный прием, называемый дисконтированием. Дисконтирование — это способ определении исходных (начальных) сумм затрат (или конечных результатов) посредством использования коэффициента дисконтирования (дисконта, дисконтирующего множителя), позволяющего приводить будущие денежные поступления к текущей, сегодняшней стоимости.

Дисконтирование является процессом, обратным начислению сложных (простых) процентов. В расчетах сложных процентов и при дисконтировании часто пользуются таблицами, в которых для каждого периода t и каждой ставки процента Е вычислены заранее величины (1+Е)t и (1+Е)-t. Их соответственно называют фактором сложного процента (множителем наращения капитала) и фактором дисконтирования (дисконтным множителем).

Далее рассмотрим методы оценки инвестиций, основанные на применении концепции дисконтирования.

А) Оценка инвестиций по чистой текущей стоимости (NPV-метод)

Метод оценки эффективности инвестиционных проектов основан на определении чистой текущей стоимости чистого дисконтированного дохода — ЧДД, чистого приведенного дохода, на которую может увеличиться (стоимость) предприятия (фирмы, объекта) в результате реализации проекта.

Чистая текущая стоимость — это стоимость, полученная путем дисконтирования отдельно на каждый временной период разновидности всех оттоков и притоков доходов и расходов, накапливающихся за весь период функционирования объекта инвестирования при фиксированной, заранее определенной процентной ставке (норме процента). Это один из методов оценки инвестиционных проектов, предложенных ЮНИДО. Его суть в том, что для каждого периода величина чистого потока годовой наличности приводится к году начала осуществления проекта, что в сумме и представляет собой чистую текущую стоимость или чистый дисконтированный доход (как разность между дисконтированными потоками доходов и расходов).

Чистая текущая стоимость является непосредственным воплощением концепции дисконтированной стоимости. Её расчет осуществляется примерно в следующей последовательности: сначала выбирается необходимая ставка дисконтирования, затем рассчитывается текущая стоимость денежных доходов, ожидаемых от проекта, и текущая стоимость требуемых для данного проекта инвестиций, далее из текущей стоимости всех доходов вычитают текущую стоимость всех инвестиций. Полученная разности и является чистой текущей стоимостью.

Метод чистой текущей стоимости включает расчет дисконтированной величины положительных (поступления) и отрицательных (расходы) потоков денежных средств от проектов. Проект имеет положительную чистую текущую стоимость, если дисконтированная стоимость его входящих потоков превосходит дисконтированную стоимость исходящих.

Формулу для расчета чистой текущей стоимости Чт.с можно определить в следующем виде:

Чт.с = NPV = ? Pt / (1+E)t — K0, (2.10)

где Рt — годовой чистый поток реальных денег (поступлений денежных средств, денежный поток) в t-м году; t — периоды реализации инвестиционного проекта, включая этап строительства (t = 0, 1, 2,….,Т); Е — ставка дисконтирования (желаемая норма прибыли, рентабельности); К0 — первоначальные инвестиционные расходы.

Чистая текущая стоимость показывает, действительно ли данные инвестиции в течении жизненного цикла достигают использованного в расчетах уровня доходности Е.

Формула (2.10) предполагает «разовые затраты — длительная отдача», в действительности же чаще возникает ситуация «длительные затраты — длительная отдача», т.е. более привычная ситуация, когда инвестиции осуществляются не одновременно, а по частям — на протяжении нескольких временных периодов (месяцев, кварталов, лет). Тогда формула (2.10) примет иной вид

Чт.с. = NPV = ? Pt / (1+E)t — ? Kt / (1+E)t, (2.11)

где tn — год начала производства продукции; tk — год окончания капитального строительства; Кt — инвестиционные расходы в t-м году.

Если рассчитанная Чт.с. > 0, это означает, что в течение своей экономической жизни проект возместит первоначальные затраты К0, обеспечит получение прибыли согласно заданному стандарту Е, а также ее некоторый резерв, равный Чт.с.. Другими словами, рентабельность (прибыльность) инвестиций превышает норму дисконта (минимальный коэффициент окупаемости).

При Чт.с. = 0 проект только окупает произведенные затраты, но не приносит дохода. Однако проект с Чт.с. = 0 имеет дополнительный аргумент в свою пользу — в случае реализации проекта объемы производства возрастут, т.е. компания увеличится в масштабах. Поэтому в этом случае проект принимается.

Возможен и другой вариант рассуждения. Ситуация, когда Чт.с. = 0 достаточно редка, и поэтому свидетельствует о том, что проект не обладает необходимым запасом прочности, т.е. он может оказаться убыточным.

Несмотря на существующие недостатки, показатель NPV признан в зарубежной практике наиболее надежным в системе показателей оценки эффективности инвестиции.

Б) Метод расчета внутренней нормы прибыли (IRR) и рентабельности инвестиций (PI).

Внутренняя норма прибыли — это норма доходности, при которой дисконтированная стоимость притоков наличности (реальных денег) равна дисконтированной стоимости оттоков, т.е. коэффициент, при котором дисконтированная стоимость чистых поступлений от инвестиционного проекта равна дисконтированной стоимости от инвестиций, а величина чистой текущей стоимости (чистого дисконтированного дохода) — нулю. Для её расчета используют те же методы (формулы), что и для чистой текущей стоимости, но вместо дисконтированных потоков наличности при заданной минимальной норма процента определяют такую её величину, при которой чистая текущая стоимость равна нулю.

Математически это означает, что в формулах (2.10) и (2.11) для определения чистой текущей стоимости при определенных значениях Р чистая текущая стоимость должна быть Чт.с. = 0. Эта норма (коэффициент) и есть внутренняя норма прибыли (IRR). Она представляет собой максимальную ставку процента, под который предприятие могло бы взять кредит для осуществления проекта без ущерба своим интересам.

Расчет внутренней нормы прибыли начинается с сопоставления потоков реальных денег. Затем для приведения чистого потока наличностей к сегодняшней (начальной) стоимости используется установленная процентная ставка (норма дисконта). Если чистая текущая стоимость имеет положительное значение, применяют более высокую норму процента, если отрицательное при этой более высокой норме процента, внутренняя норма прибыли должна находиться между этими величинами. Если же более высокая норма процента все ещё дает положительное значение чистой текущей стоимости, её следует увеличивать до тех пор, пока она не будет отрицательной.

Таким образом, если ставка дисконтирования по анализируемому проекту больше процентов на капитал, то его чистая текущая стоимость больше нуля и проект признается эффективным. Если же эта ставка меньше процента на капитал, то проект признается невыгодным, эффективность проекта минимальна. Т.е. требуется найти величину ставки дисконта (процента дисконтирования, процента на капитал), при которой чистая текущая стоимость была бы равна нулю.

Вн.п. = IRR = Е1 + (Е2 — Е1) *(П3 / (П3 — О3)), (2.12)

где Вн.п. — внутренняя норма прибыли; П3 — положительное значение чистой текущей стоимости при низкой стоимости процента Е1; О3 — отрицательное значение чистой текущей стоимости при высокой стоимости процента Е2; Е1 и Е2 — имеют положительное значение, не должны отличаться друг от друга более чем на один или два пункта.

Если разность между показателем внутренней прибыли и ставкой процента положительна, а внутренняя норма прибыли выше ставки процента, то инвестиционная деятельность признается эффективной (доходной), и, наоборот, если внутренняя норма прибыли меньше, чем процентная ставка, под которую получен кредит, то инвестиции, считаются убыточными. Принимаются к реализации инвестиционные проекты, имеющие значение Вн.п. не ниже ставки доходности при предлагаемом альтернативном использовании капитала. Таким образом, путем сравнения показателя внутренней нормы прибыли (доходности) и процентной ставки устанавливают прибыльность или, наоборот, убыточность инвестиционной деятельности.

Отсюда следует, что если инвестор получает кредит под процент, равный Вн.п, и вкладывает средства в инвестиционный проект на определенный период, то по его окончании он выплатит сумму кредита с процентами, т.е. не будет иметь дополнительной выгоды. В случае если он вкладывает собственный и заемный капитал и при этом его средневзвешенная стоимость равна Вн.п., то в конце расчетного периода он может получить (после выплаты кредита и процентов по нему) дополнительную сумму в том же размере, что и в банке под проценты. И, наконец, если инвестор вкладывает в инвестиционный проект только собственные средства, то через определенный период времени он получит сумму денежных средств, которую он получил бы, положив деньги в банк, т.е. по ставке процента, равной Вн.п. Поэтому, чем выше в инвестиционном проекте показатель внутренней прибыли по сравнению со стоимостью капитала, тем он привлекательнее.

Показатель рентабельности инвестиций (PI), принятый для оценки эффективности инвестиций, представляет собой отношение приведенных доходов к приведенным на туже дату инвестиционным расходам. Он позволяет определить, в какой мере возрастают средства инвестора в расчете на 1 ед. инвестиций. Его расчет можно выполнить по формуле

R = PI = ? (Pt / (1+E)t) / K, (2.13)

где К — первоначальные инвестиции; Рt — денежные поступления в t-м году, которые ожидается получить благодаря этим инвестициям.

Норма дисконта является внутренней нормой прибыли (доходности). При норме дисконта, меньшей внутренней нормы окупаемости, рентабельность будет больше единицы. Таким образом, превышение над единицей показателя рентабельности проекта означает некоторую его дополнительную доходность при данной ставке процента. Показатель рентабельности меньше единицы означает неэффективность проекта, т.е. проект не обеспечивает заданного уровня рентабельности, и его следует отвергнуть. При PI = 1 проект ни прибыльный, ни убыточный, т.е. инвестиции не приносят дохода.

Показатель рентабельности инвестиций (индекс прибыльности, доходности) отличается от используемого ранее коэффициента эффективности капитальных вложений тем, что в качестве дохода здесь выступает денежный поток, приведенный в процессе оценки к текущей стоимости. Индекс используют не только для сравнительной оценки, но и в качестве критерия при принятии проекта к реализации.

Сравнительная оценка инвестиционных проектов по показателю рентабельности инвестиций и чистой текущей стоимости показывает, что с ростом абсолютного значения Чт.с. возрастает и рентабельность, и наоборот. Если значение индекса прибыльности меньше или равно единице, проект должен быть отвергнут, т.к. не принесет дополнительной выгоды. При Чт.с. = 0 индекс прибыльности всегда будет равен единице. Поэтому при принятии решения о целесообразности принятия проекта может быть использован один из этих показателей, а в случае сравнительной оценки — оба, т.к. они позволяют оценить проект с разных сторон.

Статистические методы оценки инвестиций

Традиционные (простые) методы оценки экономической эффективности инвестиционных проектов, такие как срок окупаемости и простая (годовая) норма прибыли, известны давно и широко использовались в отечественной и зарубежной практике еще до того, как всеобщее признание получила концепция, основанная на дисконтировании денежных поступлений. Доступность для понимания и относительная простота расчетов сделали их популярными даже среди работников, не обладающих специальной экономической подготовкой.

А) Определение простого срока окупаемости (РВ)

Расчет эффективности инвестиционных проектов

Основным нормативным документом, регулирующим способы расчета эффективности инвестиционных проектов в Российской Федерации, являются Методические рекомендации по оценке эффективности инвестиционных проектов. Как правило, расчет эффективности инвестиционных проектов производится по стандартным методикам и включает расчет следующих ключевых показателей эффективности инвестиций:

- Чистая текущая стоимость проекта (англ., Net Present Value, NPV)

- Внутренняя норма рентабельности (англ., Internal Rate of Return, IRR)

- Индекс прибыльности инвестиций (англ., Profitability Index, PI)

- Индикатор скорости изменения цены (англ., Price Rate of Change, ROC)

- Дисконтированный период окупаемости (англ., Discounted Payback Period, DРР)

Ниже мы подробно рассмотрим особенности расчета перечисленных ключевых показателей эффективности инвестиционных проектов с примерами их вычисления.

Расчет NPV

NPV, Net Present Value, Чистая текущая стоимость проекта.

Показатель NPV определяется как разность между текущей стоимостью денежных поступлений по проекту или инвестиций и текущей стоимостью денежных выплат на получение инвестиций, либо на финансирование проекта, рассчитанная по фиксированной ставке дисконтирования. Значение NPV можно представить как результат, получаемый немедленно после принятия решения об осуществлении данного проекта, так как при расчете NPV исключается воздействие фактора времени, то есть если значение показателя:

- при NPV > 0 проект принесет прибыль инвесторам;

- при NPV = 0 увеличение объемов производства не повлияет на получение прибыли инвесторами;

- при NPV < 0– проект принесет убытки инвесторам.

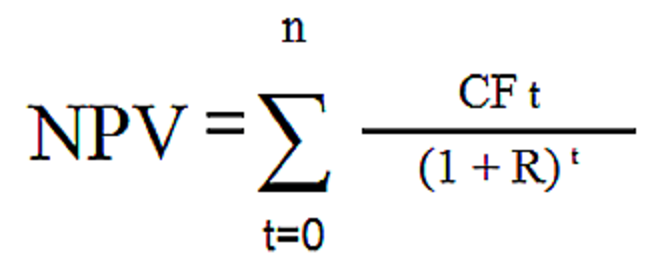

NPV рассчитывается по формуле:

n — количество временных периодов,

CF — денежный поток (англ., Cash Flow),

R — стоимость капитала (ставка дисконтирования).

Первая особенность чистой текущей стоимости проекта состоит в том, что, являясь абсолютным показателем эффективности инвестиционного проекта, он непосредственно зависит от его размера. Чем большим является размер инвестиционных затрат по проекту и соответственно сумма планируемого чистого денежного потока по нему, тем более высоким (при прочих равных условиях) будет абсолютная сумма NPV.

Вторая важная особенность чистой текущей стоимости проекта заключается в том, что на ее сумму сильное влияние оказывает структура распределения совокупного объема инвестиционных издержек по отдельным периодам времени проектного цикла. Чем большая доля таких затрат осуществляется в будущих периодах проектного цикла (по отношению к его началу), тем большей при прочих равных условиях будет и сумма планируемого чистого приведенного дохода по нему. Наименьшее значение этого показателя формируется при условии полного осуществления инвестиционных затрат с наличием проектного цикла.

Третья особенность чистой текущей стоимости проекта состоит в том, что на его численное значение существенное влияние оказывает время начала эксплуатационной стадии (по отношению к времени начала проектного цикла), позволяющее начать формирование чистого денежного потока по инвестиционному проекту. Чем продолжительней временной интервал между началом проектного цикла и началом эксплуатационной стадии, тем меньшим при прочих равных условиях будет размер NPV.

И наконец, особенность чистого приведенного дохода заключается в том, что его численное значение сильно колеблется в зависимости от уровня дисконтной ставки приведения к настоящей стоимости основных показателей инвестиционного проекта – объема инвестиционных затрат и суммы чистого денежного потока.

На величину NPV влияют два вида факторов:

- производственный процесс (больше продукции – больше выручки, меньше затраты – больше прибыли и т.д.) и ставка дисконтирования;

- масштаб деятельности, выраженный в «физических» объемах инвестиций, производства или продаж.

Отсюда вытекает естественное ограничение на применение данного метода для сопоставления различных по этой характеристике проектов: большее значение NPV не всегда будет соответствовать более эффективному варианту капиталовложений.

Расчет IRR

IRR, Internal Rate of Return, Внутренняя норма рентабельности

Показатель внутренней нормы рентабельности или внутренняя норма прибыли рассчитывается на базе показателя NPV, данный коэффициент показывает максимальную стоимость инвестиций, указывает на максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом.

Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которой делает проект убыточным.

Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения цены источника средств для данного проекта (англ., Cost of Capital, CC). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова:

- при IRR > СС проект следует принять;

- при IRR < ССпроект следует отвергнуть;

- при IRR = СС проект ни прибыльный, ни убыточный.

Еще один вариант интерпретации состоит в трактовке внутренней нормы прибыли как возможной нормы дисконта, при которой проект еще выгоден по критерию NPV. Решение принимается на основе сравнения IRR с нормативной рентабельностью; при этом, чем выше значения внутренней нормы рентабельности и больше разница между ее значением и выбранной ставкой дисконта, тем больший запас прочности имеет проект.

Расчет PI

PI, Profitability Index, Индекс прибыльности инвестиций

Показатель PI иллюстрирует отношение отдачи капитала к размеру вложенного капитала, показатель прибыльности инвестиций показывает относительную прибыльность проекта или дисконтируемую стоимость денежных поступлений от проекта в расчете на единицу вложений. Индекс прибыльности рассчитывается по формуле:

Рассматривая показатель PI, необходимо принять во внимание то, что данный показатель является относительным, описывающим не абсолютный размер чистого денежного потока, а его уровень по отношению к инвестиционных затратам. Это преимущество индекса прибыльности инвестиций позволяет использовать его в процессе сравнительной оценки эффективности инвестиционных проектов, различающихся по своим размерам (объему инвестиционных затрат).

Кроме того, PI может быть использован и для исключения неэффективных инвестиционных проектов на предварительной стадии их рассмотрения. Если значение PI меньше единицы или равно ей, инвестиционный проект должен быть отвергнут в связи с тем, что он не принесет дополнительный доход на инвестируемый капитал.

Критерий принятия решения такой же, как при принятии решения по показателю NPV, т.е. РI > 0.

При этом возможны три варианта:

- при РI > 1 инвестиции рентабельны и приемлемы в соответствии с выбранной ставкой дисконтирования;

- при РI < 1инвестиции не способны генерировать требуемую ставку отдачи и неприемлемы;

- при РI = 1 рассматриваемое направление инвестиций в точности удовлетворяет выбранной ставке отдачи, которая равна IRR.

Проекты с высокими значениями PI более устойчивы. Однако не следует забывать, что очень большие значения PI не всегда соответствуют высокому значению чистой текущей стоимости проекта и наоборот. Дело в том, что проекты, имеющие высокую чистую текущую стоимость не обязательно эффективны, а значит, имеют весьма небольшой индекс прибыльности.

Расчет ROC

ROC, Price Rate of Change, Индикатор скорости изменения цены

Индикатор скорости изменения цены показывает разность между текущей ценой и ценой N периодов назад. Он может быть выражен или в пунктах, или в процентах. Индикатор ROC отражает зависимость между теми же величинами, но не в виде разности, а в виде отношения.

Расчет DPP

DPP, Discounted Payback Period, Дисконтированный период окупаемости

Дисконтированный период окупаемости является одним из наиболее распространенных и понятных показателей оценки эффективности инвестиционного проекта. DPP по сути, характеризует изменение покупательной способности денег, то есть их стоимости, с течением времени. На его основе производят сопоставление текущих цен и цен будущих лет.

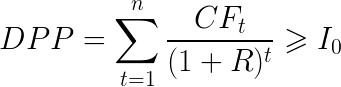

Рассматривая механизм формирования показателя периода окупаемости, следует обратить внимание на ряд его особенностей, снижающих потенциал его использования в системе оценки эффективности инвестиционных проектов. DPP определяется по формуле:

где,

n — число периодов;

CFt — приток денежных средств в период t;

R — барьерная ставка (ставка дисконтирования);

I0 — величина исходных инвестиций в нулевой период.

Коэффициент дисконтирования или барьерная ставка это показатель, используемый для приведения величины денежного потока в n-периоде оценки эффективности инвестиционного проекта, другими словами ставка дисконтирования это процентная ставка, используемая для перерасчета будущих потоков доходов в единую величину текущей стоимости.

Коэффициент дисконтирования рассчитывается по следующей формуле:

где,

Е — норма дисконта, которая может быть как единой для всех шагов расчета, так и переменной;

(n-1) — промежуток между оцениваемым периодом и моментом приведения (в годах).

При использовании критерия дисконтированный период окупаемости, в оценке инвестиционных проектов решения могут приниматься исходя из следующих условий:

- Проект принимается, если окупаемость имеет место;

- Проект принимается только в том случае, если срок окупаемости не превышает установленного для конкретной компании предельного срока.

Рассматривая механизм формирования показателя периода окупаемости, следует обратить внимание на ряд его особенностей, снижающих потенциал его использования в системе оценки эффективности инвестиционных проектов.

Первой особенностью показателя периода окупаемости является то, что он не учитывает те суммы чистого денежного потока, которые формируются после периода окупаемости инвестиционных затрат:

График формирования чистого денежного потока по реальному инвестиционному проекту в течение его полного жизненного цикла

Так, по инвестиционным проектам с длительным сроком эксплуатации после периода их окупаемости может быть получена гораздо большая сумма чистого денежного потока, чем по инвестиционным проектам с коротким сроком эксплуатации (при аналогичном и даже более быстром периоде окупаемости последних).

Второй особенностью показателя периода окупаемости, снижающей его оценочный потенциал, является то, что на его формирование существенно влияет (при прочих равных условиях) период времени между началом проектного цикла и началом фазы эксплуатации проекта. Чем большим является этот период, тем соответственно выше и размер показателя периода окупаемости проекта.

Третьей особенностью периода окупаемости, определяющей механизм его формирования, является значительный диапазон его колебания под влиянием изменения уровня принимаемой дисконтной ставки. Чем выше уровень дисконтной ставки, принятый в расчете настоящей стоимости исходных показателей периода окупаемости. тем в большей степени возрастает его значение и наоборот. Он может быть использован как один из вспомогательных показателей на стадии отбора инвестиционных проектов в инвестиционную программу предприятия (в этом случае инвестиционные проекты с более высоким периодом окупаемости при равенстве других показателей оценки будут предприятием отвергаться).

Дисконтированный срок окупаемости разумно понимать как тот срок, в расчете на который вложение средств в рассматриваемый проект даст ту же сумму денежных потоков, приведенных по фактору времени (дисконтированных) к настоящему моменту, которую за этот же срок можно было бы получить с альтернативного доступного для покупки инвестиционного актива.

Для инвестиционного планирования и выбора антикризисных инвестиционных проектов показатель дисконтированного срока окупаемости проекта практически важен в первую очередь тем, что он указывает на тот горизонт времени в бизнес-плане инвестиционного проекта, в пределах которого план-прогноз денежных потоков по проекту должен быть особенно надежным.

Источник: forpm.ru