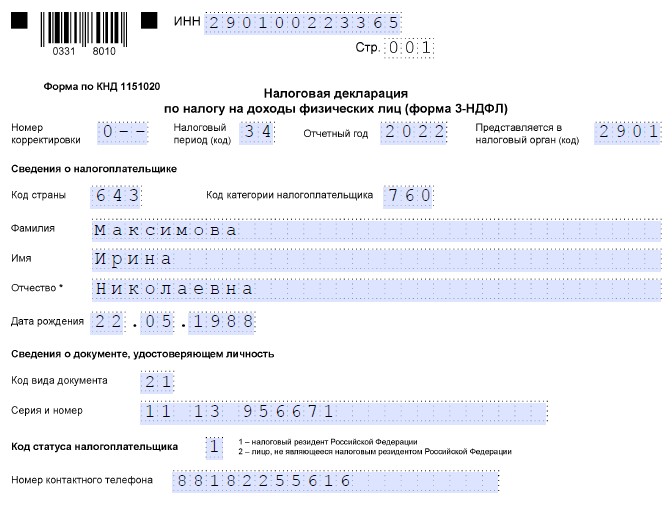

3-НДФЛ представляет собой налоговую декларацию физического лица, в которой отражаются суммы, потраченные на медуслуги и купленные лекарственные средства. Составляется при необходимости получения вычета на лечение в рамках нормативов, установленных российским законодательством. Рассмотрим в этой статье основные нюансы этого вопроса и дадим список необходимых бумаг.

Социальный налоговый вычет за лечение — процедура получения

Россияне могут запросить в ИФНС государственную поддержку в виде компенсации части затрат на лечение и приобретение медикаментов. Это возможно при соблюдении определенных условий:

- У налогоплательщика, претендующего на налоговый вычет, есть заработная плата и с неё уплачен в госбюджет подоходный налог.

- В ИФНС сдана декларация, заявительное письмо на получение денег за счёт пересчета налогооблагаемой базы по НДФЛ.

- Наличие документов, подтверждающих понесённые расходы.

- Медуслуги получал сам налогоплательщик или лечились: жена/муж, родители, ребёнок (несовершеннолетние дети).

- Иногда россиянам приходит сообщение из налоговой инспекции о том, что для этих целей физлицу нужно обратиться к работодателю.

- Важное условие: лекарственные средства выписаны доктором, а расходы оплачены налогоплательщиков из собственных доходов.

- Название медицинского учреждения, оказавшего заявителю услугу, включено в список, утвержденный постановлением Правительства России № 458 от 08.04.2020. Клиника должна иметь лицензию, полученную на ведение деятельности в области медицины в нашей стране.

Начиная с 2020 года, по декларациям 3 НДФЛ за 2019 г. и далее для налогового вычета по медикаментам предоставляется и на дорогие лекарства, которые назначил врач, помимо тех, что прописаны в правительственном реестре.

Налоговый вычет за лечение 2023 — Как заполнить декларацию 3-НДФЛ за лечение и лекарства Онлайн

Возврат налога по затратам на лекарственные препараты

Физическое лицо вправе рассчитывать на получение из бюджета налога в размере 13% по суммам, направленным на получение лечения в медицинских учреждениях, но медикаментам.

В настоящее время перечень препаратов для применения вычета не ограничен правительственным списком. Ограничения сняты с 2020 года. Следовательно, подоходный налог с таких расходов вам вернут со всех видов лекарств, вне зависимости от цены и производителя.

Значимых условия для получения социального вычета по лекарственным препаратам всего два:

- Наличие рецепта с печатью и ФИО лечащего врача, выписавшего бумагу.

- Платежные документы, например, кассовый чек, подтверждающие понесённые затраты.

Сумма расходов на лекарственные препараты включаются в состав вычета, на который есть ограничение в размере 120 тысяч рублей.

Возврат НДФЛ по затратам на дорогостоящие медицинские услуги (пример)

При составлении декларации и заявления расходы, потраченные на лечение, допускается указывать неограниченную сумму соц. вычета по медуслугам. Однако есть одно существенное условие, касающееся справки, выписанной учреждением, оказавшим такую услугу.

Для того, чтобы ИФНС не вернул бумаги с отказом, на нём обязательно указывается код «02». Форма документа утверждена приказом Минздрава РФ № 289/БГ-3-04/256 от 25.07.2001.

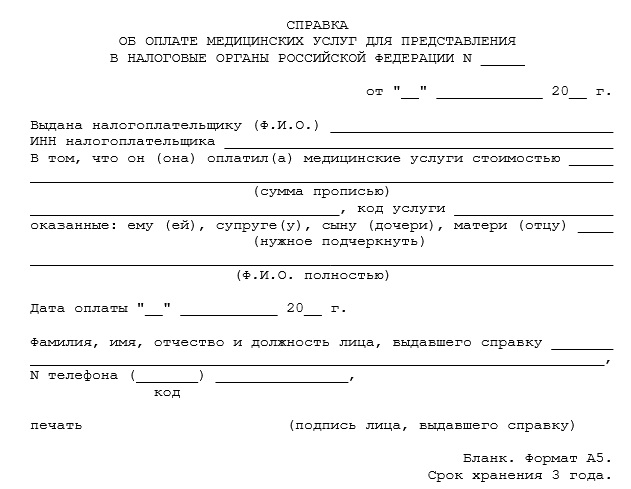

Чтобы узнать, где этот шифр ставится, посмотрите на образец справки, представленный ниже:

Дорогостоящее лечение признается как расход для вычета при условии, что этот вид содержится в специальном списке, ранее указанном постановлении № 458. Такие затраты показываются в 3 НДФЛ в прил. № 5. В ИФНС предоставляются:

- главная страница (титул);

- раздел 1 (сведения о подоходном налоге);

- р. 2 (расчет налогооблагаемой базы и величина НДФЛ);

- приложения.

В декларации отдельно отражаются расходы по обычному лечению и дорогому. Расчетные формулы подоходного налога, который ИФНС потенциально может вернуть на счёт физического лица из средств госбюджета, показан на конкретном примере. Цифры даны условные просто для демонстрации.

Пример №1.

Технолог фабрики по производству мебели Смирнова Марина за календарный год потратила лично заработанные деньги в размере 98 тысяч руб. на медуслуги.

- 83 тыс. руб. на операцию на замену одного сустава. В документе, выданным медучреждением, указан код «02».

- 15 тыс. руб. ушли на диагностику (шифр «01»).

Чтобы рассчитать величину НДФЛ, которую могут вернуть из госбюджета, Смирнова М. пользовалась следующим выражением:

НДФЛвозв = (СДЛ + СЛ) × 13/100, где

СДЛ — это стоимость лечения из категории дорогих, указанных в списке, представленном в документе № 458;

СЛ — суммы медуслуг, куда включена диагностика в пределах 120 тыс. руб. за календарный год в соответствии со ст. 219 НК РФ.

Итоговая величина возвращаемого налога по ранее показанной формуле:

НДФЛвозв = (83 тыс. руб. + 15 тыс. руб.) × 13/100 = 12, 74 тыс. руб.

Далее в статье рассмотрим другие особенности этого вопроса.

Способы получения налогового вычета на лечение

Вернуть НДФЛ из государственного бюджета можно 2 способами:

- Через работодателя.

- Подачей заявления в налоговые органы по месту регистрации.

Каждый из этих методов имеет свои отличительные особенности, которые раскрыты далее.

У работодателя

Для этого способа возврата подоходного налога процедура будет следующей:

- Оформите заявление, чтобы получать из ИФНС уведомление о праве на такой вычет (скачать заявление можно ниже).

- Сдайте его в территориальную налоговую инспекцию по месту проживания.

- Приложите документы, подтверждающие понесённые расходы.

- Получите от налоговиков письменное сообщение о том, у вас есть право на этот вычет;

- Передайте в бухгалтерию своего работодателя полученное уведомление.

В ИФНС

Для того, чтобы вернуть подоходный налог через территориальную ФНС нужно сдать 3-НДФЛ на лечение, предоставить бумаги на понесенные расходы одновременно с заявлением о намерении получения бюджетных денег.

Существенным нюансом соц. вычета является то, что российским законодательством предусмотрено предельное значение. Максимальная сумма, на которую может потенциально рассчитывать физическое лицо, составляет 120 тысяч рублей, включая дополнительную страховку, образование, помимо медуслуг.

Новая форма 3-НДФЛ для 2023 года

В налоговой декларации изменились:

- штрих-коды страниц,

- приложения,

- некоторые разделы.

Для налогоплательщиков, которые хотят получить назад часть подоходного налога, ранее выплаченного государству, по тратам на медуслуги и лекарственные средства, особо серьезных изменений в формировании документа нет. Дочитайте статью до конца и вам станет понятно всё.

На странице нашего сайта есть образец формы 3-НДФЛ в формате excel. Скачайте его и используйте для сдачи в 2023 году по суммам на лечение, потраченным в 2022 г. Можете также найти заполненную форму в конце статьи, размещённой в виде приложения.

Заполнение 3 НДФЛ для вычета на медуслуги в 2023 г.

Для возврата средств, потраченных на свое здоровье, включая покупку медикаментов, налогоплательщик составляет следующие страницы бланка:

- титульный лист;

- раздел 1. Здесь указывается НДФЛ, который подлежит возврату гражданину;

- часть 2. тут вычисляется возвращаемая величина налога;

- Прил.1 и 2. Показываются доходы и подоходный налог, удержанный у источника выплат.

В первом приложении отражаются поступления денег от российских предприятий, во втором — от зарубежных компаний.

Инструкция по заполнению

В табличной форме представлена подробная информация показывающая, какие строки необходимо заполнить в каждом разделе.

Инструкция по заполнению

1 – вносятся впервые изменения в ранее поданную декларацию;

Пример заполнения по сумме, направленной на услуги по протезированию зубов

Список медуслуг, представленный в правительственном документе № 201, нельзя толковать широко. Следовательно, не стоит претендовать на социальный вычет в безлимитном размере. Это относится к средствам, потраченным на лечение зубов. Подобного названия как «протезирование» среди медуслуг в реестре нет.

Рассмотрим ситуацию на основе примера №1, ранее показанного в этой статье, чтобы понять, как считать налог при наличии такого рода затрат.

Пример №2

Технолог фабрики по производству мебели Смирнова Марина в 2022 году потратила заработанные деньги 235 тысяч руб. на медицинские услуги. Из них:

- 83 тыс. руб. на операцию на замену одного сустава. В справке, выданной медицинским учреждением, указан код услуги «02»

- 15 тыс. руб. ушли диагностику (код «01»).

- 137 тыс. руб. на протезирование зубов (код «01»).

Для расчета суммы подоходного налога, подлежащего возврату из госбюджета, нужно найти величину затрат на лечение, которое не относится к категории дорогостоящих:

СЛ = 15 тыс. руб. + 137 тыс. руб.= 152 тыс. руб.

Поскольку эта сумма больше, чем 120 тыс. руб., то учитывается только максимально допустимая величина, то есть 120 тыс. руб.

Налоговая база, на основании которого рассчитывается сумма налога, подлежащего к возврату:

НДФЛвозв = (83 000 руб. + 120 000 руб.) × 13/100 = 26 390 руб.

Вместо фактически понесённых расходов на лечение (152 тыс. руб.) в расчётной формуле учитывается предельно допустимая величина 120 тыс. руб., установленная НК РФ п. 2 ст. 219.

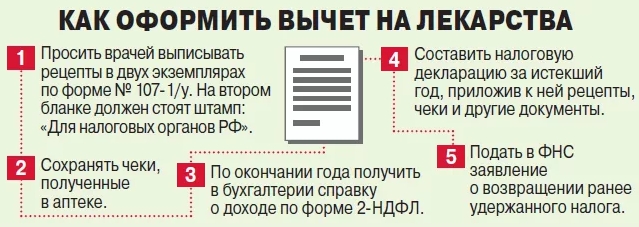

Необходимые документы к декларации 3 НДФЛ на лечение

Формат и количество документов, которые нужно будет собрать для получения социального вычета, зависят от:

- получателя лечения (сам налогоплательщик или родственники);

- того, кто хочет вернуть уплаченный ранее подоходный налог;

- вида затрат на лечение: медицинская услуга или покупка лекарственных препаратов.

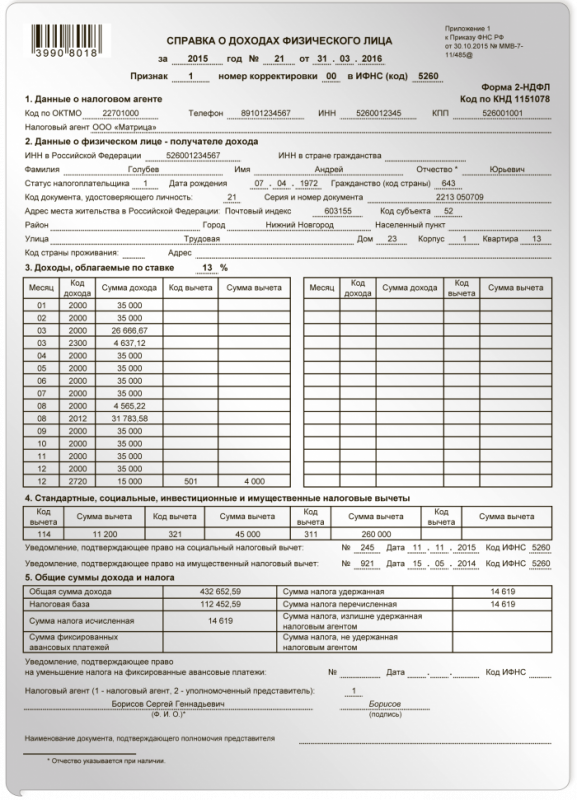

Помимо сбора бумаг, подтверждающих полученное лечение, потребуются документы о доходе заявителя и намерениях возврата налога:

- Заверенная копия паспорта.

- Справка о доходах по форме 2 НДФЛ (оригинал с печатью работодателя).

- Заявление на возврат подоходного налога.

В качестве документов, подтверждающих покупку медикаментов и оплаты за лечение могут стать:

- Копия договора с медицинской организацией.

- Скан действующей лицензии. Обе бумаги должны быть заверены медучреждением.

- Справка об оплате медицинских услуг (оригинал). Форма утверждена приказом Минздрава России № 289.

- Рецепт (оригинал) на лекарства, выписанный лечащим врачом на бланке № 107-У. На нём должен стоять штамп «Для налоговых органов РФ», ИНН заявителя.

- Если был заключён договор на добровольное страхование налогоплательщика, нужно приложить платежный документ по его оплате.

- Копия полиса или другого документа, заверенного страховой фирмой с приложением лицензии.

Если заявитель оплачивал медицинские услуги близких родственников, указанных ранее в этой статье, необходимо подтвердить родство. Дополнительно к списку раздела в этом случае прикладываются копии свидетельств:

- О рождении на себя, если было оплачено лечение родителей или ребенка.

- О браке, если медицинские услуги получала супруга.

Для подтверждения попечительства или опеки, можно представить акт о назначении опекуна. Собранные документы можно отправить в ИФНС через кабинет налогоплательщика для физических лиц.

Скачать бланк и образец

Заключение

На получение социального вычета по медицинским услугам и лекарствам может рассчитывать россиянин, у которого есть официальные доходы и уплаченный НДФЛ по ставке 13%. При этом компенсацию части затрат на лечение получит налогоплательщик не только за себя, но и за оздоровление близких родственников:

- муж/жена,

- родители,

- несовершеннолетние дети.

Оплаченные медуслуги должны быть указаны в специальном списке постановления правительства России. Предельный размер социального вычета во всем видам не может быть больше 120 тыс. рублей. Сумма затрат при этом на дорогостоящее лечение не ограничивается.

ВАЖНО! ФНС России подготовила новый законопроект с поправками в Налоговый Кодекс, согласно которому справку 3-НДФЛ по социальным вычетам возможно будет подавать в электронном виде. Ожидается, что изменения вступят в силу с 1 января 2023 года.

Источник: praktibuh.ru

Налоговый вычет

Услуги стоматологических центров стоят достаточно дорого. В основном это относится к восстановлению зубного ряда с помощью протезирования. В соответствии с постановлением №201 Правительства РФ, часть затрат возможно компенсировать с помощью возврата подоходного налога за год, в котором производилась терапия.

Налоговый вычет на протезирование зубов: что это?

Налоговый вычет за лечение и протезирование зубов составляет 13% от общей стоимости оказанных услуг в стоматологии. Обозначенная сумма не должна превышать объем перечисленного подоходного налога за один год, в котором производилось лечение. Лимит подлежащей возврату суммы — 120 000 рублей.

Воспользоваться возможностью получения социального вычета можно ежегодно в пределах обозначенного лимита. Налогоплательщик имеет право на частичное возмещение как собственных расходов на медицину, так и близких родственников.

На каких условиях предоставляется вычет

Чтобы вернуть часть оплаченных средств, необходимо выполнить ряд обязательных условий:

- наличие постоянной официальной работы с перечислением НДФЛ в размере 13% от ежемесячной оплаты труда;

- оплата произведена за собственный счет или при помощи родственников;

- стоматология имеет лицензию, дающую право на проведение определенных работ;

- срок давности прохождения терапии не превышает трех лет;

- сохранены подтверждающие оплату документы (чеки, договор).

Оформить налоговый вычет за протезирование зубов можно на протяжении 3х лет с момента осуществления терапии.

Порядок оформления вычета на протезирование зубов

Есть два пути возмещения денежных средств: ФНС по месту прописки или работодателем. Первый вариант подразумевает перечисление средств на личный счет единоразово в полном объеме. Второй — это получение зарплаты без вычета НДФЛ в рамках суммы вычета.

- Необходимо сохранить договор и чеки по оплате, включая диагностику, терапию, изготовление протезов.

- По истечению года обратиться в медицинское учреждение и запросить справку определенной формы.

- Оформить декларацию о доходах, где указать право на возврат.

- Декларацию и пакет документов направить в ФНС по месту прописки;

- В течение трех месяцев дождаться итогов камеральной проверки.

- Для получения средств написать заявление, в котором указать данные счета для налоговой службы или предоставить документ работодателю.

Оформить декларацию на доходы можно самостоятельно на сайте инспекции www.nalog.ru, а также в индивидуальном кабинете налогоплательщика. Там есть возможность отслеживать ход камеральной проверки и решения о выплатах.

Необходимые документы

Для возмещения средств необходимо собрать и правильно оформить пакет документации. Чтобы получить налоговый вычет за лечение и протезирование зубов понадобится следующее:

- справка об оплате услуг стоматологии по утвержденной форме;

- кассовые чеки, подтверждающие произведенную оплату;

- справка 2НДФЛ от работодателя;

- декларация о доходах 3НДФЛ;

- договор со стоматологией;

- дубликат лицензии на проведение медицинских манипуляции.

Налоговый вычет для пенсионеров

Главным условием возврата средств является уплата налога с дохода. Многие пенсионеры не имеют дополнительных денежных источников, кроме пенсионных выплат. В законе обозначены условия оформления социального вычета лицам пенсионного возраста.

Право на возврат средств присутствует, если пенсионер:

- продолжает работать и делать налоговые отчисления;

- есть работающие родственники (супруг, дети, братья, сестры), которые смогут принять налоговый вычет за протезирование зубов;

- получает доходы из других источников и платит налоги.

Случаи отказа

ФНС имеет право отказать в налоговом вычете в следующих случаях:

- недостаточный пакет документов, отсутствует подтверждение права на получение льготы;

- оплата произведена лицом, не являющимся родственником налогоплательщика;

- возврат налога за облагаемый год был получен ранее;

- подача документов за ребенка старше 18 лет;

- критичные ошибки при заполнении декларации;

- у стоматологии отозвана лицензия;

- терапия осуществлялась за пределами страны;

- работодатель не предоставил налоговый отчет;

- пакет документов направлен в ФНС не по месту прописки.

В случае отказа, инспекция направляет информацию заявителю и разъясняет причину. Необходимо внести соответствующие правки и предоставить недостающие документы, затем подать на возврат налога повторно. Если налогоплательщик несогласен с отказом, он может оспорить решение УФНС в течение года. Повторный отказ в социальной возможности становится причиной подачи заявления в суд.

Источник: center-implant.ru

Возврат НДФЛ за лечение: за какие услуги можно вернуть деньги, необходимые документы, способы получения вычета

Каждому гражданину Российской Федерации полагается налоговая льгота, выраженная вычетом части уплаченного в государственную казну налога на доходы физического лица. Возможен, в частности, возврат НДФЛ за лечение, обучение, покупку квартиры или иной недвижимости, и т.д. Пожалуй, первое упомянутое нами направление возврата средств далеко не так популярно, как все остальные, по той причине, что на самом деле лишь малое количество наших сограждан догадывается, что за получение медицинской помощи можно вернуть средства, казалось бы, совершенно справедливо уплаченные. В этом материале мы поговорим о том, за какие именно услуги, оказанные вам в больницах и клиниках, можно получить возврат налога, а также, уточним, как именно осуществить искомую процедуру.

Возврат НДФЛ за лечение

За какие медицинские услуги можно вернуть часть средств?

Социальный налоговый вычет предоставляется россиянам, недавно совершившим расходы на:

- получение медицинской помощи в виде конкретных процедур;

- покупку лекарственных средств, нужных им для выздоровления.

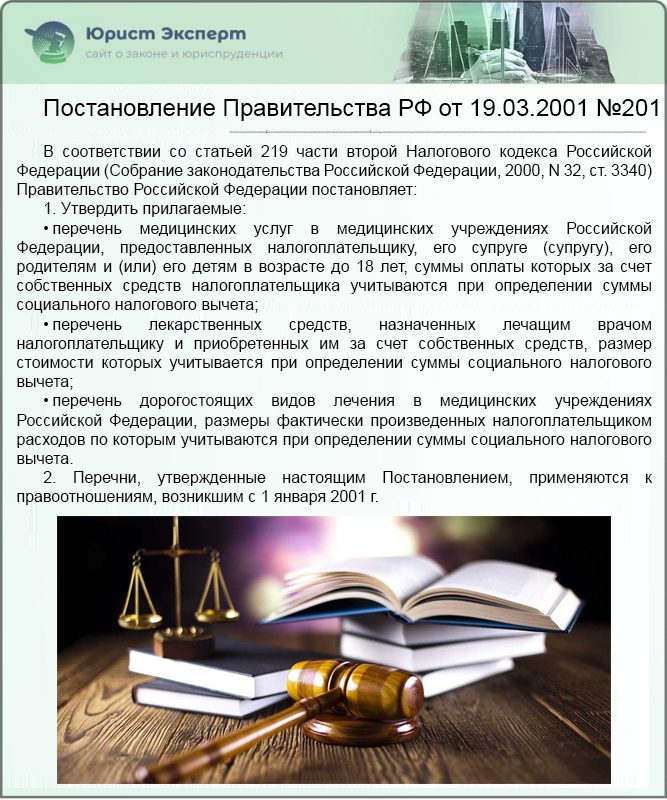

Постановление Правительства РФ от 19.03.2001 №201

Итак, говоря более конкретно, вот по каким направлениям вы можете компенсировать себе часть денежных средств:

- самостоятельно получив услуги, связанные с лечением;

- оплатив деньги за получение медицинских процедур вашей второй половиной (в официальном браке), родителями или же детьми, возраст которых не достиг еще 18 лет;

- купив лекарственные средства, которые были предназначены вам, вашей жене или вашему мужу, одному или обоим родителям, детям, возраст которых не достиг еще 18 лет, при условии, что искомые средства назначались лечащим врачом, и приобретались на ваши кровно-заработанные деньги;

- уплатив страховые взносы организациям, согласно договорам о добровольном страховании себя, супруга или супруги, родителей, детей и т.д.

Получить возврат можно далеко не в каждом случае, и не за каждую процедуру, поэтому, уточнять свои права и последующие возможности лучше заранее, если вы рассчитываете на налоговый вычет

Все услуги, вписывающиеся в рамки вышеуказанных категорий, при этом в обязательном порядке должны входить в перечень более конкретных наименований, определенный государством. В него входят, просим заметить, не только особенно дорогие услуги, но также и традиционные для многих процедуры. Уточнить все наименования, входящие в данный перечень, вы можете самостоятельно, скачав текст Постановления Правительства Российской Федерации от 19 марта 2001 года №201.

Возврат НДФЛ за лечение: важные нюансы

Максимальная сумма расходов, затраченных на медицинские услуги, которая может быть компенсирована в виде возврата части ранее уплаченного в государственный бюджет налога на доходы физических лиц, будет составлять ни больше, ни меньше, чем 120 тысяч рублей. При этом, стоит обратить внимание на тот факт, что искомая величина в целом является совокупностью, которую вы можете вернуть из казны не только за лечение, но также и:

- за оплату обучения;

- уплату взносов на накопительную пенсию и т.д.

Искомая процедура возврата имеет множество важнейших нюансов, которые должны быть учтены ради того, чтобы впоследствии у вас не возникало каких-либо проблем

То есть, если вы учились и лечились одновременно, вы можете компенсировать только часть расходов от 120 тысяч рублей, даже в том случае, если общая сумма за оба направления в несколько раз превышает указанную.

Обратите внимание: из данного правила имеется лишь одно исключение, состоящее в компенсации затрат на лечение дорогостоящего типа. Вернуть часть от затрат по указанному направлению можно, не обращая внимания на ограничения, при условии, если полученное вами медицинское вспоможение относилось к перечню дорогостоящего.

Чтобы понять, к какой категории относятся именно полученные вами услуги, можно:

- свериться с уже упомянутым нами несколько раз перечнем;

- или же определить искомую категорию с помощью изучения кода оказанных услуг, проставленных в справке об оплате процедур, которая выдается в медицинском учреждении специально для предоставления в налоговые органы.

Чтобы отследить, к какой категории платных услуг относятся получаемые вами медицинские мероприятия, необходимо внимательно изучить кодировку, проставленную в полученной вами для налоговой медицинской справке

Всего кодировки две. Рассмотрим их с нижеследующей таблице.

Таблица 1. Какие кодировки проставляются в справках об оплате медицинских услуг, предоставляемых на проверку в налоговую службу

| Код «1» | Данная цифра проставляется в искомом документе в тех случаях, когда лечение, получаемое вами на базе того или иного медицинского учреждения, не относилось к категории дорогостоящих услуг. |

| Код «2» | Соответственно, раз «1» — это код для услуг, не являющихся дорогостоящими, значит код «2» предназначен для маркировки медицинских процедур, как раз таки к данной категории принадлежащих. |

Как рассчитать сумму компенсации

Чтобы более подробно разобраться в теме, давайте изучим пример расчета величины компенсации по налоговому вычету за лечение.

Величина получаемой вами компенсации будет определяться согласно типу получаемых вами услуг, конечной сумме, а также тому, сколько вы выплатили в год получения услуг средств в пользу казны государства

Итак, некто Иванов Иван в 2017 году имел помесячную заработную плату, величина которой составляет 30 тысяч рублей. Соответственно, в государственную казну за весь год он внес целых 46 тысяч рублей.

В этот же календарный годичный период наш герой перенес операцию на желудке, цена которой составила 400 тысяч российских рублей. Выполнялась процедура на базе российской клиники.

В мае следующего года Иванов Иван провел оформление и сбор всех документов, которые нужны ему для получения налогового вычета, связанного с оплатой лечения, и передал их непосредственно в налоговую инспекцию, которая по месту нахождения соответствовала адресу его проживания.

Внесем важную поправку: наш герой проводил операцию ради лечения болезни, а не достижения иных целей. Потому, все пройденные им процедуры можно отнести к категории «Хирургическое лечение осложненных форм болезней органов пищеварения». Услуги, входящие в данную категорию, имеют непосредственное отношение к перечню медицинских услуг, считающемуся дорогостоящим. Как следствие, ограничение на конкретную сумму возврата в 120 тысяч рублей на данную процедуру не распространяется.

Если услуги, которые вы получали на базе медицинского учреждения, могут быть отнесены к категории дорогостоящих, то за них вам полагается возврат по полной величине затрат

Итак, давайте рассчитаем величину возврата налогового вычета, полагающегося гражданину Иванову. Она будет определяться так:

400 000 (затраченная нашим героем на лечение сумма средств) * 13% (процентная величина подоходного налога) = 52 тысячи рублей

Именно такая сумма компенсации может быть возвращена с уплаченной за операцию денежной величины.

Однако, напоминаем, что за 2017 год гражданин Иванов уплатил в казну государства налог, величина которого по общему подсчету составила 46 тысяч рублей. Соответственно, больше этой величины гражданин вернуть никак не может, даже при условии, что положено ему больше.

Компенсация не может превышать величину уплаченной ранее налоговой суммы

Вычет по расходам на оплату дорогостоящих расходных материалов

Еще одно направление возврата по данной разновидности социального вычета заключается в компенсации расходов, отведенных на оплату дорогостоящих расходных материалов. Получит данный вычет можно только в том случае, когда будут соблюдаться все предъявляемые к ситуации условия, а именно:

- приобретение искомых расходных материалов состоится непосредственно в ходе получения дорогостоящих медицинских услуг, входящих в утвержденный правительственными структурами перечень, за которые может быть предоставлен налоговый вычет;

- если медицинское учреждение не имело искомые медицинские материалы или лекарственные средства в распоряжении, и, как следствие, не могло их вам предоставить, и потому включило покупку искомых наименований за вас счет в заключаемый между вами договор (договор либо на имя пациента, либо на имя лица, который данное лечение ему оплачивал);

- налогоплательщик получил справку из больницы или клиники, в которой было указано, что все расходные материалы, относящиеся к категории дорогостоящих, купленные вами, были необходимы для того, чтобы искомое дорогостоящее лечение произвести;

- если лицу, выплачивающему налоги в государственную казну, была представлена справка о том, что он воспользовался платными медицинскими услугами, с отмеченной в ней кодировкой «2» для дорогостоящих медицинских услуг.

Вернуть средства можно также и за покупку дорогостоящих лекарств и оборудования, необходимого для оказания медицинской помощи, которые были прописаны врачом или указаны в заключаемом с больницей договоре

Как видите, нужно соблюсти немало условий, однако, ситуация, в которой требуется оплатить дорогостоящие расходные материалы, встречается на практике довольно часто.

Как получить возврат НДФЛ за лечение в налоговой инспекции

Чтобы получить социальный налоговый вычет, после того, как вы оплатите лечение, или сходные с данным направлением затрат услуги (например, покупку медикаментов), вам нужно будет сделать несколько простых шагов, которые помогут осуществить поставленную задачу. Рассмотрим искомые шаги далее в списке.

-

В первую очередь требуется осуществить заполнение налоговой декларации по форме 3-НДФЛ, как только окончится год, в котором вы производили оплату получения медицинских услуг, покупку лекарств или дорогих расходных материалов.

Заполнение налоговой декларации по форме 3-НДФЛ

- на ваше имя начисленных;

- с вас удержанных в пользу государственной казны.

Справка 2-НДФЛ

Какие документы нужно будет собрать для того, чтобы осуществить возврат НДФЛ за лечение

Чтобы получить социальный налоговый вычет за лечение, необходимо будет заняться подготовкой документов, которые нужны вам для доказательства наличия родственных связей с тем лицом, которое получало лечение или купленные вами лекарства, если, конечно, вы производили оплату не для себя. Так, речь идет о следующих бумагах:

- если вы оплачивали лечение своему ребенку, то необходимо будет предоставить на проверку свидетельство о появлении на счет ребенка или нескольких детей (возврат налога после оплаты процедур для детей возможен лишь только на тех отпрысков, которые не достигли еще совершеннолетия);

- если вами производилась оплата лечения супругу или супруге, то нужно будет представить в проверяющие органы, соответственно, свидетельство о заключении брака;

- при условии, что вы оказывали материальную поддержку родителям, оплачивая для них медицинские процедуры или лекарственные средства, материалы и т.п., нужно представить копии паспортов родителей, и, конечно, собственное свидетельство о рождении.

Если вы оплачивали получение услуг не для себя, вам необходимо предоставить документы, подтверждающие факт вашего родства с тем гражданином, для кого производилась оплата медицинского вспоможения

Кроме того, нужно будет заняться подготовкой всех нужных документов, которые подтвердят ваше право на получение социального налогового вычета ввиду получения платных медицинских услуг (в перечень которых входит, к слову, также отдых в санаторно-курортных условиях). Так, речь идет о следующих бумагах:

- заключенных договорах с учреждениями медицинского типа, в которых прописано, какие услуги будут оказаны вам, как потребителю;

- справке, которая подтвердит, что вы совершали оплату медицинских услуг (в ней же будет проставляться, соответственно, кодировка услуг, которая определит, к какой категории они относятся);

Справка об оплате медицинских услуг

Не забудьте о платежных бумагах, именно они являются доказательством понесенных вами затрат

Заполненная налоговая декларация по форме 3-НДФЛ, с уже внесенными в нее сведениями из перечисленных выше бумаг, предоставляется на проверку в налоговую инспекцию, одновременно, собственно, с передачей искомых документов. В совокупности все эти бумаги станут подтверждением вашего права на получение денежной компенсации в виде возврата части ранее уплаченного вами в государственную казну налогового сбора.

Если вы получаете вычет на лечение согласно договору о добровольном страховании медицинского типа, необходимо представить также копии следующих бумаг:

- договора о добровольном социальном страховании;

- полиса, выданного после заключения со страховщиком вышеупомянутой договоренности;

- чеков кассового аппарата или иных платежных бумаг, переданных на получение премии страхового типа.

В любом случае вернуть можно не более чем 13% от суммы понесенных вами на лечение затрат

Если же вы получаете вычет на покупку лекарственных средств, нужно добавить будет к искомому перечню также:

- рецепт, выданный лечащим врачом, в котором четко прописаны наименования соответствующих лекарственные средств, оформленный согласно конкретной установленной на текущей момент времени форме (в ней должна значиться отметка, что искомая форма предназначается для последующей передачи в налоговые органы на проверку по ИНН налогоплательщика);

- копии платежных бумаг, которые подтвердят, что искомые лекарства куплены, и оплачены вами.

Сумма излишне выплаченного в казну налогового сбора после подачи заявления должна быть выплачена плательщику налога непосредственно в течение одного месячного срока, но не раньше, чем заявка пройдет так называемую камеральную налоговую проверку.

Выплата вычета при обращении к работодателю

Получение социального налогового вычета возможно произвести до окончания налогового периода (календарного года), в котором были произведены затраты на лечение, только в том случае, если вы обратитесь с искомым вопросом к работодателю.

Получить выплаты можно как напрямую через Федеральную налоговую службу, так и путем передачи данной ответственности вашему работодателю

Чтобы работодатель смог вернуть вам полагающиеся средства до окончания искомого периода налогообложения, необходимо предварительно обратиться в налоговый орган, который подтвердит ваше право на выплаты. Делается это согласно уже указанной нами выше схеме, к которой, однако, добавляется еще несколько дополнительных шагов, а именно:

- подать заявление в налоговую службу нашей страны, дополнительно указав, что средства вы хотели бы получать непосредственно по месту трудоустройства;

- передать все нужные документы, и получить подтверждение своего права на выплату в течение последующего месячного срока в виде уведомления на традиционном бумажном носителе;

- отнести искомое уведомление в компанию, где вы трудитесь, и передать в бухгалтерский отдел.

В тот момент, когда представители вышеупомянутого подразделения вашей службы получат уведомление, они должны будут перестать удерживать из вашей заработной платы сумму налогового сбора на доходы физического лица, и начать уплачивать вам заработную плату в фактическом ее размере. Продолжаться так будет до того момента, пока положенная вам сумма средств не будет выплачена из государственной казны.

Этот способ отлично подходит тем, кто не любит долго ждать, и хочет получать деньги уже сейчас. На самом деле, далеко не каждый предпочтет получать налоговый возврат такими мелкими частями.

Чтобы вернуть средства, нужно соблюсти все законодательные правила, определяющие ход данной процедуры

Подведем итоги

Чтобы получить налоговый вычет в связи с тем, что недавно вы воспользовались платными медицинскими услугами, необходимо, чтобы искомые услуги входили в перечень тех, за которые можно действительно получить возврат, а также, чтобы вы сумели собрать все нужные бумаги, и вовремя подали их на проверку в налоговые органы.

Вернуть средства можно всегда двумя способами, а именно:

- обратившись к работодателю для незамедлительного начисления выплат;

- дождавшись окончания года, и передав просьбу о выплате в налоговую, с последующим получением единой суммы.

Выбирайте, какой вариант удобнее прежде всего вам самим, и не забывайте о том, что важно соблюдать также всевозможные иные правила. Если вы еще не запомнили их все, вновь перечитайте данную статью, и все станет понятнее.

Видео – Возврат 13% за медицинские услуги

Источник: yr-expert.com