Срок исковой давности (далее – СИД) по кредиту физического лица – это период, в течение которого можно обратиться в суд за защитой нарушенных прав. Общий срок давности исковых заявлений по кредитам составляет 3 года.

Главный миф об исковой давности по кредитам: если удастся скрываться и не платить кредит 3 года, то потом взыскать долг будет невозможно.

Давайте разбираться, как суды считают давностные сроки по кредитным обязательствам и что будет, если не платить по долгам 3 года.

1. Срок исковой давности по кредитам физических лиц

Срок исковой давности по кредитам физических лиц составляет 3 года и является одинаковым и для потребительских кредитов, взятых в банках, и для кредитных карт, и для займов в микрофинансовых организациях (МФО), и для долгов перед другими организациями или частными лицами (ст. 196 ГК РФ).

Однако этот отрезок времени – это лишь период, в течение которого кредитор должен обратиться в суд. Недаром же давность «исковая» – она предназначена для судебных исков.

Как отказаться от получения кредита до и после подписания кредитного договора

Истечение периода исковой давности не освобождает человека от долгов. Коллекторы, банки и МФО могут продолжать давить на человека своими способами. Они могут даже обратиться в суд: для того чтобы применили СИД, нужно подать судье специальное ходатайство, иначе дело будет рассмотрено без учета правила об исковой давности.

Важно! Правило о сроках исковой давности не означает, что через 3 года человек будет автоматически освобождён от долгов.

2. Как высчитать срок исковой давности?

Этот период начинается с момента, когда кредитор узнал или должен был узнать о нарушении своего права. То есть с первого дня просрочки платежа по кредиту у банка возникает право взыскать долг и с этого же дня начинает течь СИД.

Если человек брал кредит на 5 лет, то банк не должен ждать истечения этого срока, чтобы обратиться в суд. Он может взыскать долг и пеню и во время действия договора.

Ст. 200 ГК РФ: срок исковой давности исчисляется с момента, когда лицо узнало или должно было узнать о нарушении своего права.

На практике никто не обращается в суд после первой же просрочки. Сначала начисляются штрафные санкции за просрочку, а банк работает с должниками самостоятельно: обзванивает, рассылает электронные письма и почтовые отправления. В суд обращаются в том случае, если сумма долга уже достаточно велика, а работа с должником не дала результата.

Рассчитать сроки давности по кредитным платежам непросто: отдельно должны быть рассчитаны сроки по каждому платежу, по процентам и штрафным санкциям. Кроме этого, нужно доказывать суду, почему СИД считается именно с конкретной даты и в какой момент кредитор должен был узнать о нарушении его прав.

3. Проблемы и риски: какие сложности есть при применении сроков исковой давности по кредиту?

Основная проблема при применении СИД по кредиту – это сложности с определением момента начала срока исковой давности. Есть разные позиции по этому вопросу и даже судебная практика неоднозначна:

- Одни считают, что период для обращения в суд нужно отсчитывать с даты, когда должен был быть возвращён весь долг;

- Другие считают, что СИД нужно рассчитывать отдельно для каждого платежа.

Поэтому по искам о возврате долгов судебная практика неоднозначна в вопросах применения сроков давности – в споре многое будет зависеть от хорошего юриста.

Что касается кредитов, то на этот счет есть разъяснения Верховного Суда РФ (ВС РФ): для займов, которые должны погашаться периодическими платежами, сроки взыскания должны рассчитываться отдельно для каждого платежа. Однако и в этом случае рассчитать СИД бывает непросто, ведь сроки могут приостанавливаться или прерываться по закону.

Важно! По делам с применением исковой давности всегда много споров, поэтому обязательно нужно консультироваться с опытным юристом.

4. Срок исковой давности по кредиту коллекторам

Коллекторы – это компании, которые перекупают обязательства у кредиторов, чтобы самим потом взыскивать деньги с должника.

Для них действует тот же общий срок исковой давности в 3 года, что и для других кредиторов.

Если Ваш долг оказался у коллекторов, то для Вас есть и хорошие, и плохие новости.

Хорошая новость для должника:

Передача долга коллекторам не изменяет течение СИД, то есть время для обращения в суд при передаче дела коллекторам не начинает течь заново.

Пример: Гражданин Чернокотов 30.04.2019 г. взял в Сберанке кредит на 150 тыс. руб. под 21,1% годовых на срок 60 месяцев. С декабря 2019 г. гражданин перестал возвращать кредит. 15.09.2021 г. Сбербанк продал этот долг коллекторскому агентству. Право на очередной платеж возникло у банка на основании графика платежей 30.12.2019 г., но должник этот платеж не внес.

Значит, с этой даты (точнее, со следующего за ней дня) и начал течь срок исковой давности по первому просроченному платежу. Поэтому для коллекторского агентства срок будет исчисляться с этой же даты, то есть агентство должно успеть обратиться в суд до 31.12. 2022 г.

Плохие новости для должника

1 Коллекторы не пропустят сроки, ведь они зарабатывают деньги на возврате долгов. У них есть целые отделы, которые разрабатывают стратегии взыскания долгов и контролируют время взыскания по каждому конкретному делу. Если на Вас не подали в суд, это не значит, что о Вас забыли и Ваши долги спишут за давностью лет. Чем дольше должник не отдает основной долг, тем больше процентов он должен будет заплатить. Поэтому коллекторам бывает выгодно тянуть с судебным взысканием до последнего момента.

2 Истечение трехлетнего срока не позволит взыскать долг через суд, но не лишает коллекторов права использовать другие способы воздействия на должника.

Коллекторы могут преследовать должника хоть всю жизнь – это законно, если они не применяют запрещенных способов.

Подробнее об этом читайте здесь >>>>

Не обращать внимания на давление коллекторов могут только бомжи и опустившиеся маргиналы. Для нормального человека важно спокойствие его близких и мнение его окружения, поэтому постоянные напоминания коллекторов существенно испортят Вашу жизнь.

5. Почему истечение срока исковой давности не освобождает от долгов?

Истечение трехлетнего периода не только не освобождает человека от долгов, но и не избавляет от предъявления к нему судебного иска. Объясним, почему.

Пропущенный СИД может быть восстановлен судом при наличии уважительных причин. Кредитор может подать такое ходатайство, а уважительность причин определяется на усмотрение суда.

Исковая давность приостанавливается в некоторых случаях (ст. 202 ГК РФ): напр., правительство наложило мораторий на взыскание долгов; должник призван в действующую армию; действуют форсмажорные обстоятельства, препятствующие подаче иска (стихийные бедствия или пандемия в том районе, где должен был подан иск) и др. После окончания подобных обстоятельств время на подачу иска продолжает течь с того момента, на котором было приостановлено.

Исковая давность прерывается, если должник совершает действия, подтверждающие признание долга (напр., признает претензию, пишет заявление о реструктуризации или рефинансировании кредита или об отсрочке платежа). После таких действий трехлетний период начинает отсчитываться заново.

В любом случае истечение трехлетнего периода не аннулирует долг – даже если его нельзя вернуть через суд, долг продолжает «висеть» на человеке и порождает негативные последствия. Прежде всего, портит кредитную историю и лишает возможности в будущем взять кредит, ипотеку или стать созаемщиком даже в случае острой необходимости.

Совет эксперта: не надейтесь на истечение сроков давности, это ненадежно, лучше проконсультируйтесь с юристом о списании долгов – это законная процедура, которая гарантирует освобождение от долговых обязательств.

Ижко Иван Витальевич Ведущий юрист по гражданскому праву Опыт работы 10 лет

6. Судебная практика: как суды считают сроки исковой давности по долгам физических лиц?

В официальных разъяснениях Верховного Суда РФ (ВС РФ) есть 3 важные правовые позиции, касающиеся исковой давности по кредитным долгам.

В п. 24 Постановления Пленума ВС РФ от 29.09.2015 N 43 (далее – Постановление N 43) Суд пояснил, что срок давности по искам о просроченных повременных платежах исчисляется отдельно по каждому просроченному платежу.

Эта позиция может быть как выгодна должнику, так и нет.

Пример: Гр-н Чернокотов взял в банке кредит на 5 лет, но выплачивал его нерегулярно, пропускал по несколько месяцев в году. Если банк обратится в суд после окончания действия кредитного договора, а должник заявит ходатайство о применении сроков давности, то банк сможет взыскать только просроченные ежемесячные платежи в пределах трехлетнего срока до момента обращения в суд.

В этом примере кредитор не сможет взыскать платежи, которые были просрочены в первый и второй годы действия кредитного договора, так как по ним СИД уже пройдет.

С другой стороны, шансы на то, что банки, МФО и коллекторы пропустят время взыскания по всем платежам, очень малы. Даже если должник заявит ходатайство о применении давностных сроков, то долг и проценты по всем просрочкам в пределах последних трех лет до обращения в суд будут взысканы.

Согласно п. 25 Постановления N 43, СИД по требованию о взыскании неустойки или процентов исчисляется отдельно по каждому просроченному платежу, определяемому применительно к каждому дню просрочки.

Это означает, что, подавая иск, кредитор должен будет отдельно заявить требования о взыскании процентов за пользование заемными средствами и о неустойке за просрочку платежа. Причем проценты и неустойка должны быть рассчитаны отдельно для каждого пропущенного ежемесячного платежа.

В п. 20 Постановления № 43 говорится, что признание части долга, в том числе путем уплаты его части, не свидетельствует о признании долга в целом, если иное прямо не оговорено должником.

Это принципиально важный момент в судебной практике: до этого разъяснения суды считали, что уплата ежемесячного платежа по кредиту является доказательством признания долга и ведет к перерыву исковой давности. Ранее СИД считался с даты последнего внесенного платежа по кредиту.

Уплата части долга не свидетельствует о признании долга в целом и не влечет перерыва срока исковой давности (п. 20 постановления № 43).

ВС РФ указал, что сама по себе частичная уплата части долга не является основанием для перерыва течения срока давности, то есть для каждого просроченного ежемесячного платежа нужно высчитывать трехлетний давностный период, независимо от даты последнего внесенного платежа.

Эта позиция Суда выгодна должникам, так как позволяет избежать взыскания части невыплаченного долга, если заявить о применении давностных сроков.

Кроме этого, в п. 26 Постановления № 43 сказано, что предъявление в суд главного требования не влияет на течение срока исковой давности по дополнительным требованиям (о неустойке и процентах). То есть иски о взыскании неустойки и процентов по кредиту надо подавать отдельно, высчитывая СИД для каждого требования.

Совет эксперта: чтобы суд применил сроки исковой давности, ответчик должен подать заявление об этом в предварительном судебном заседании – без этого суд самостоятельно не имеет права применять эту норму и будет рассматривать дело по существу.

Ижко Иван Витальевич Ведущий юрист по гражданскому праву Опыт работы 10 лет

7. Образец заявления: как применить срок исковой давности по кредиту

В соответствии с п. 2 ст. 199 ГК РФ, срок исковой давности по кредитной задолженности применяется только по заявлению стороны в споре, которая заинтересована в применении этого срока и должна доказать его пропуск.

Закон не предусматривает особых требований к форме заявления: его можно сделать как в письменной, так и в устной форме, причем на разных этапах судебного разбирательства (при подготовке дела к судебному разбирательству, при рассмотрении дела по существу, в судебных прениях).

Исковая давность применяется только по заявлению одной из сторон в споре (ст. 199 ГК РФ).

Если заявление сделано устно, то это должно быть отражено в протоколе судебного заседания.

Но, чтобы избежать усложнения дела и появления дополнительных споров, юристы советуют подавать такое заявление сразу на предварительном судебном заседании.

Частые вопросы

Что делать, если истек срок исковой давности по кредиту?

Это имеет значение только в том случае, если к Вам предъявили иск о взыскании кредитной задолженности. В этом случае Вы должны заявить в суде ходатайство о применении сроков исковой давности. Сделать это нужно до того момента, как суд удалится для вынесения решения (но лучше как можно раньше).

Какой срок исковой давности по кредиту?

Применяется общее правило – 3 года с того момента, как кредитор узнал или должен был узнать о нарушении его прав. Однако для кредитов этот срок считается отдельно для каждого просроченного платежа помесячно.

Распространяется ли срок исковой давности на судебных приставов?

Этот срок определяет время, в течение которого кредитор может обратиться в суд для взыскания долга. Приставы же возбуждают исполнительное производство по заявлению выигравшей стороны уже после того, как будет вынесено судебное решение или судебный приказ. То есть на работу приставов этот срок не распространяется.

Но в Законе об исполнительном производстве есть другой срок – срок предъявления ко взысканию исполнительных документов, он тоже составляет 3 года. Это значит, что выигравшая сторона должна получить в суде исполнительный лист и предъявить его к исполнению судебному приставу в течение трех лет со дня вступления судебного акта в законную силу.

Источник: favorit-consult.ru

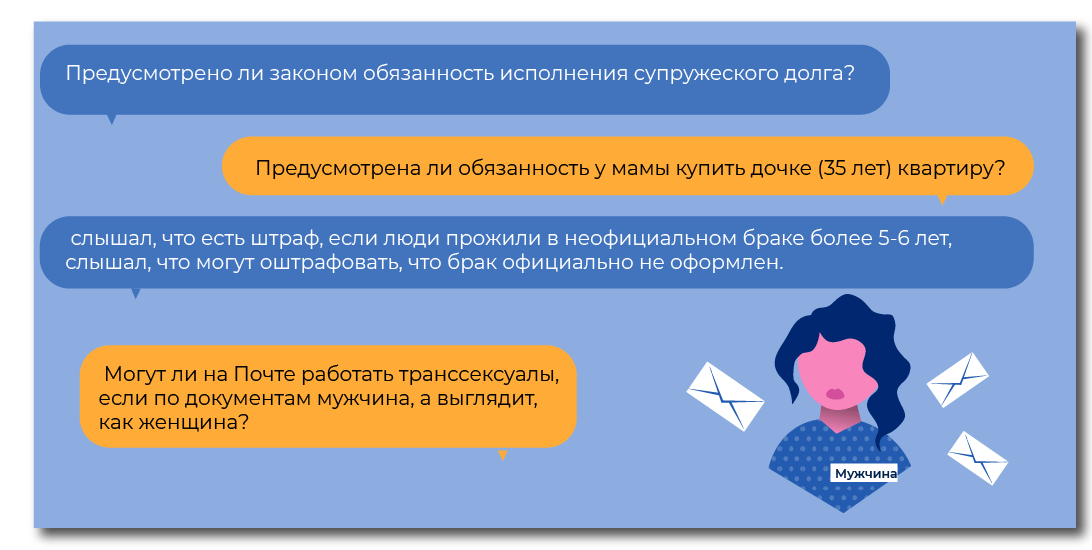

Отменить кредиты, налоги и супружеский долг: что люди хотят от юристов

Сайты, где любой желающий может оставить вопрос для юриста, – кладезь нелепых и смешных запросов. Одни спрашивают, как вернуть деньги, другие интересуются, как можно не возвращать. Люди не читают условия документов, которые подписывают, а потом их ждет сюрприз. Еще людей интересуют семейные вопросы, например, штрафуют ли тех, кто долго сожительствует без брака, и закреплена ли где-то обязанность исполнять супружеский долг.

Почти все россияне согласны, что договоры или другие документы надо прочесть и понять перед тем, как подписывать. Но делает так только каждый второй. А 39% не успевают прочитать и осознать, что именно они подписывают. Таковы результаты исследования уровня финансовой грамотности, который провел в 2018 году Общероссийский народный фронт.

То есть все вроде бы знают, как правильно поступать, но никто так не делает. Явление объясняет руководитель проекта ОНФ «За права заемщиков» Виктор Климов: «Люди не совсем объективны, давая те или иные оценки. Они часто подменяют общим представлением о необходимости финансовых знаний свои действительные потребности и отвечают «правильно», а не так, как считают». То есть многие отвечают, что читать договоры надо, потому что это вроде как верный ответ, а не потому, что в этом убеждены. Даже сама формулировка вопроса «успеваете ли вы прочитать и понять договор» направлена на то, чтобы человеку было легче признаться в чем-то «неправильном», говорит Климов.

граждан не читают, что подписывают

А еще, согласно опросу ОНФ, почти каждый пятый (18%) считает, что если материальное положение ухудшилось, по кредиту можно не платить.

В чем-то схожие результаты у исследования Аналитического центра НАФИ и Национальной юридической службы Национальная Юридическая Служба АМУЛЕКС Национальная Юридическая Служба АМУЛЕКС Федеральный рейтинг. × . Индекс правовой грамотности, согласно его результатам, составил 54 п. п из 100 возможных. Индекс правовой грамотности выше у активной группы населения – россиян в возрасте от 25 до 44 лет, работающих, с высшим образованием и высоким уровнем дохода. Эксперты отмечают еще и «правовой нигилизм» опрошенных, многие из которых чаще готовы отстаивать свои права в теории, чем на практике.

Исследование ОНФ охватило 38 субъектов, НАФИ и «Амулекса» – 46. Вероятно, если бы эксперты сравнивали результаты еще и по экономическому развитию регионов и населенных пунктов, они бы увидели большую разницу. О том, что юридическая грамотность зависит от качества жизни, говорит президент КА Барщевский и партнеры Барщевский и партнеры Федеральный рейтинг. группа Разрешение споров в судах общей юрисдикции группа Арбитражное судопроизводство (средние и малые коммерческие споры — mid market) × Самвел Караханян. По его мнению, ситуация лучше «в городах-миллионниках, не говоря уже о Москве и Санкт-Петербурге, вследствие того, что там живут люди с высшим образованием, работающие в крупных коммерческих и государственных компаниях». В городах с населением ниже 300 000 человек картина совсем другая, считает Караханян.

Смешные (и иногда грустные) симптомы правовой неграмотности можно увидеть в запросах на юридических сайтах. Встречаются распространенные жизненные ошибки, за которые потом придется долго расплачиваться, если не повезет. Есть те, кто берет на свое имя кредит для друга или родственника по их большой просьбе: ведь им не выдают, а деньги нужны.

Здесь надо помнить, что хорошие человеческие отношения могут закончиться, а кредитные – вряд ли. И даже если человек совершенно искренне хочет платить сам, он может лишиться источника дохода. Поэтому здравый смысл диктует не брать больше, чем вы в состоянии сами отдать.

Еще люди уточняют у юристов, если у них есть подозрение в мошенничестве (это, конечно, лучше, чем попасться на удочку), как можно «отменить» налоги и является ли недействительным договор, если там нет подписи или ошибка в паспортных данных. Но есть и более оригинальные вопросы, например, кто-то предполагает, что малоимущим положено жилье в столице.

Орфография и пунктуация запросов сохранены.

Источник: запросы в Национальную юридическую службу Национальная Юридическая Служба АМУЛЕКС Национальная Юридическая Служба АМУЛЕКС Федеральный рейтинг. ×

Источник: Запросы в юрфирму INTELLECT (ИНТЕЛЛЕКТ) INTELLECT (ИНТЕЛЛЕКТ) Федеральный рейтинг. группа Цифровая экономика группа ТМТ (телекоммуникации, медиа и технологии) 8 место По количеству юристов 30 место По выручке на юриста 41 место По выручке Профайл компании ×

Источник: Запросы в «Европейскую юридическую службу»

Источник: pravo.ru

Как расторгнуть кредитный договор с банком на следующий день?

Иногда сразу после получения займа необходимо от него отказаться, причины для этого могут быть самыми разными. Однако расторгнуть кредитный договор с банком на следующий день после заключения, далеко не всегда представляется возможным. Существует определенная процедура отказа от уже оформленного кредита. В каких случаях ее можно провести и что для этого необходимо?

- 1 Как прекратить договорные отношения?

- 2 Если деньги уже получены

- 3 Нюансы, о которых следует знать

Как прекратить договорные отношения?

Потребительский заем – самый распространенный вид кредитования. Большинство людей уже привыкли жить в долг и сразу после выплаты одного кредита берут следующий. Но как быть, если новую ссуду вам попросту навязали, например, при покупке дорогостоящей техники? Или придя домой, вы перечитали кредитный договор и поняли, что его условия вас не устраивают.

Важно! Для отказа от оформленного кредитного договора необходимы веские основания, иначе банк откажет.

В большинстве случаев, финансовые учреждения не приветствуют расторжение кредитного договора. Чтобы его аннулировать, клиенту приходится приложить немало усилий. Проще всего отказаться от кредита еще на этапе его оформления. Поэтому если вас что-то смущает, не торопитесь подписывать бумаги.

Лучше внимательно изучить текст кредитного договора, взвесить все «за» и «против» и только после этого принимать решение. Помните, пока вы не поставили подпись в документах, никаких обязательств перед банком у вас нет. Несмотря на это многие менеджеры уверяют, что отказаться от кредита на этапе его оформления уже нельзя.

Как аннулировать договор займа на приобретение товара, который уже подписан, но сам предмет сделки не получен клиентом? К примеру, вам его должны доставить на следующий день. Кредитный договор считается недействительным до момента приемки вещи, на приобретение которой тот был оформлен. Если покупателю не выдали товар или долгое время тянут с доставкой, есть все основания отказаться от займа.

Если купленная вещь оказалась бракованной, что выяснилось уже после оформления всех документов, заемщик имеет полное право вернуть ее в магазин и расторгнуть договор кредитования. Оплаченные средства продавец возвращает на ссудный счет клиента, а сделка купли-продажи прекращает свое действие. После этого необходимо обратиться в банк и составить соответствующее заявление, приложив к нему документы о возврате.

Получается, что отказ от выданного потребительского кредита возможен. Однако порядок разрешения проблемы зависит от сложившейся ситуации. Перед обращением в банк не лишним будет проконсультироваться с юристом, имеющим опыт в подобных делах. Помощь специалиста может оказаться кстати и при заключении кредитного договора, ведь людям обычно непонятны сложные банковские термины.

Если деньги уже получены

Что делать, если по условиям кредитного договора клиенту выдаются деньги, а не товар? Процедура прекращения отношений с банком будет выглядеть по-другому. Как и в предыдущем случае, для отказа от кредита нужно иметь веские причины. Например, от клиента скрыли важные условия выплаты (процентную ставку, переплату, необходимость заключения дополнительных соглашений и т.д.).

Правда, доказать факт умышленного или случайного сокрытия существенной информации будет сложно. Подобные судебные разбирательства с банками могут длиться не один год. Ну а пока клиент не доказал неправомерность кредитного договора, по закону у него есть обязательства перед кредитором. Это значит, что необходимо вносить ежемесячные платежи, а при отсутствии выплат будут начисляться пени и штрафы.

Как происходит отказ от кредитного договора? Вам нужно обратиться в банк и написать соответствующее заявление, обосновав причину своего намерения. Затем дождаться ответа кредитора. Постарайтесь решить вопрос мирно, такой вариант на руку обеим сторонам.

Как правило, банки не аннулируют кредитные договора, а предлагают клиентам погашать их досрочно.

Проблема в том, что человеку придется заплатить проценты за время фактического пользования займом. Если нет моратория на досрочку, можно отказаться от кредита на следующий день и внести совсем небольшую переплату. Некоторые банки запрещают досрочное закрытие в течение первого месяца и снимают проценты за этот период. Лучше всего внимательно ознакомиться с текстом кредитного договора еще перед его подписанием, уточнить непонятные моменты и поставить свою подпись, только когда в этом твердо уверены.

Прекращение действия документа может происходить по инициативе заемщика или самого банка. Конечно, финансовой организации проще отказаться от заключенного соглашения. У любого кредитора есть целый штат юристов, которые досконально знают все тонкости этого вопроса и имеют подобный опыт.

Наилучшим решением проблемы станет согласие банка пойти вам навстречу и урегулирование разногласий мирным путем. В этом случае клиенту предлагаются условия прекращения действия кредитного договора, о чем его извещают в письменном виде. В противном случае придется обращаться в суд.

Для возврата кредита нужно действовать следующим образом:

- оповестите банк о своем намерении отказаться от выполнения условий заключенного соглашения;

- составьте заявление, в котором укажите причину своего отказа;

- дождитесь ответа кредитора в письменном виде, он может положительным или отрицательным;

- сообщите банку, согласны ли вы с предложенными мерами урегулирования вопроса.

Оптимально, если кредитная организация предложит свои варианты решения проблемы, а не просто даст отписку на ваше обращение. В любом случае стоит постараться договориться мирным путем. Чаще всего банки все же идут на уступки и готовы рассмотреть вопрос в индивидуальном порядке.

Нюансы, о которых следует знать

Кредитный договор — это соглашение между банком и заемщиком, по которому каждая из сторон имеет свои права и обязанности. Аннулировать его или признать неправомерным достаточно сложно. Чаще всего в этом вопросе требуется помощь квалифицированного юриста. Дело в том, что текст документа составляется опытными специалистами, знающими все нюансы правовых отношений в данной сфере.

Внимание! В судебной практике не так много примеров, когда правосудие встает на сторону заемщика в подобной ситуации.

Как правило, банковские клиенты не знают всех тонкостей законодательства, регулирующего кредитование граждан. Поэтому при самостоятельной защите в суде ждать положительного решения не стоит. Нужно помнить, что подписание кредитного договора накладывает на человека определенные обязательства, которые так или иначе придется выполнять. Если ситуация складывается таким образом, что от кредита необходимо отказаться, следует учесть следующие моменты.

- Не стоит откладывать обращение в банк. Чем раньше вы заявите о своем намерении, тем лучше, так вы сэкономите на выплате процентов.

- Расторжение кредитного договора происходит согласно условиям, прописанным в его тексте. Обязательно изучите документ или покажите его юристу.

- Постарайтесь урегулировать вопрос мирным путем. Лучше всего, если банк предложит решение, которое устроило бы обе стороны. Иногда проще пойти на уступки, ведь правосудие, скорее всего, будет на стороне кредитора.

- Изучайте условия кредитного договора еще до того, как вы поставите в нем подпись. Банковский сотрудник не имеет права принуждать к подписанию документов, пока клиент с ними не ознакомился. При желании вы даже можете взять их домой или отправиться за консультацией к специалисту.

Помните, что получение кредита — это ответственный шаг. Принимать решение нужно только после того, как вы выяснили все условия дальнейшего сотрудничества с банком. Если что-то непонятно, задавайте вопросы и выясняйте интересующие моменты у кредитного менеджера.

- Главная

- Обзоры кредитов в разных банках

Источник: kreditec.ru