У специализированных программ, возможно, более красивый интерфейс, обилие кнопочек и большое количество разных функции, некоторые из которых не используются никогда. Однако, у специализированных программ по учету денежных потоков есть несколько больших минусов. Во-первых, сроки разработки. Чаще всего, это несколько месяцев. Потом внедрение — еще пару месяцев.

А если потребности учета изменяются, что бывает довольно часто — немалая сумма за добавление новых отчетов и обработок программистами.

У решений по учету денежных потоков, разработанных в Excel, перечисленные недостатки отсутствуют. Зато несомненными плюсами является гибкость решений, возможность оперативного изменения под изменяющиеся условия учета, возможность внесения небольших изменений самим пользователем, универсальность табличного редактора Excel. Нет такой задачи по учету, которую невозможно реализовать средствами Excel !

Скачайте бесплатно простое решение по учету и анализу денежных потоков в Excel. В файле Вы увидите готовую таблицу для учета и анализа денежных потоков ООО, находящегося на УСН.

Что такое свободный денежный поток (Часть 1)?

Любые изменения в статьи доходов и расходов Вы можете или внести сами, или обратиться за помощью к эксперту по Excel.

Так выглядит таблица учета и анализа денежного потока: Скачать бесплатно

Источник: vexcele.ru

Некоторые особенности расчета показателей эффективности и включения в расчет начальных инвестиций

При расчете большинства интегральных показателей используется дисконтированный денежный поток. Дисконтированный денежный поток (Discounted Cash Flow, DCF) – методика оценки, используемая для анализа привлекательности определенной инвестиционной возможности. Анализ дисконтированных денежных потоков (DCF) использует предполагаемые будущие свободные денежные потоки и дисконтирует их (чаще всего с использованием средневзвешенной стоимости капитала, WACC), чтобы получить их настоящую стоимость, для получения скорректированных оценок потенциала инвестиций. Если стоимость, полученная в результате анализа дисконтированных денежных потоков выше, чем текущая стоимость инвестиций, эта инвестиционная возможность является привлекательной. Дисконтированный денежный поток рассчитывается по формуле:

Иногда этот термин упоминается как «модель дисконтированных денежных потоков» (Discounted Cash Flows Model). Модели дисконтированного денежного потока являются достаточно сильным инструментом анализа, но не стоит забывать, что небольшие изменения или неточности в исходных данных могут привести к большим искажениям в оценках стоимости проекта.

Для расчета некоторые показатели, например, период окупаемости или средняя норма рентабельности используется обычный (не дисконтированный) денежный поток. Смотрите следующий пример.

Пример расчета период окупаемости

Период окупаемости – РВ (Payback period) – это время, когда сумма поступлений, генерируемая проектом, покроет сумму инвестиций. Для примера рассмотрим таблицу с приведенным расчетом периода окупаемости.

Чистый денежный поток. Как рассчитывается?

| Периоды (годы) | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| Денежный поток | 30 000 | 25 000 | 17 000 | 29 000 | 19 000 | 14 000 | 25 000 | 25 000 | 14 000 | 21 000 | 19 000 | 14 000 |

| Денежный поток (нарастающим итогом) | 30 000 | 55 000 | 72 000 | 101 000 | 120 000 | 134 000 | 159 000 | 184 000 | 198 000 | 219 000 | 238 000 | 252 000 |

| Начальные инвестиции | 140 000 | 140 000 | 140 000 | 140 000 | 140 000 | 140 000 | 140 000 | 140 000 | 140 000 | 140 000 | 140 000 | 140 000 |

| Инвестиции — Денежный поток | -110 000 | -85 000 | -68 000 | -39 000 | -20 000 | -6 000 | 19 000 | 44 000 | 58 000 | 79 000 | 98 000 | 112 000 |

В данном случае, период окупаемости – 7 лет.

Пример расчета дисконтированного периода окупаемости и других показателей

Для расчета дисконтированного периода окупаемости – DPB (Discounted Payback period) денежный поток предварительно дисконтируется, то есть – это время, за которое приведенный к текущему моменту (дисконтированный) чистый денежный поток проекта превысит первоначальные инвестиции.

| Периоды (годы) | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| Денежный поток | 30 000 | 25 000 | 17 000 | 29 000 | 19 000 | 14 000 | 25 000 | 25 000 | 14 000 | 21 000 | 19 000 | 14 000 |

| Дисконтированный денежный поток (ставка 10%) | 27 273 | 20 661 | 12 772 | 19 807 | 11 798 | 7 903 | 12 829 | 11 663 | 5 937 | 8 096 | 6 659 | 4 461 |

| Денежный поток (нарастающим итогом) | 27 273 | 47 934 | 60 706 | 80 514 | 92 311 | 100 214 | 113 043 | 124 705 | 130 643 | 138 739 | 145 399 | 149 859 |

| Начальные инвестиции | 140 000 | 140 000 | 140 000 | 140 000 | 140 000 | 140 000 | 140 000 | 140 000 | 140 000 | 140 000 | 140 000 | 140 000 |

| Инвестиции — Денежный поток | -112 727 | -92 066 | -79 294 | -59 486 | -47 689 | -39 786 | -26 957 | -15 295 | -9 357 | -1 261 | 5 399 | 9 859 |

Для расчета суммы дисконтирования, например, в 5 периоде, используется формула: CF5 = 19 000 / (1 + 0,1) 5 = 11 798.

В данном случае, дисконтированный период окупаемости – 11 лет.

Такая большая разница при расчете периодов окупаемости в РВ и DPB в приведенном примере объясняется просто: чем меньше (короче) период окупаемости, тем меньше влияние ставки дисконтирования на денежный поток, и наоборот.

Поэтому, если проект длится достаточно долго, при относительно равномерном денежном потоке, «скорость» окупаемости проекта с каждым годом будет уменьшаться. По этой причине, большинство проектов, которые рассматриваются инвесторами как наиболее предпочтительными с точки зрения окупаемости, находятся в рамках окупаемости до 3 лет. И, как правило, в расчетах используется шаг (расчет) дисконтирования – 1 месяц, так же и итоговые показатели рассчитываются, соответственно, в месяцах. Проекты, с горизонтом окупаемости более трех лет, как правило, априори рассматриваются как проекты с высокой степенью инвестиционных рисков.

Чистый дисконтированный доход – NPV (Net present value) – это величина дохода, которая представляет оценку сегодняшней стоимости будущего дохода. Чистая приведенная стоимость равна приведенной стоимости будущих поступлений, скорректированных на ставку дисконтирования, за вычетом приведенной стоимости начальных (суммарных) инвестиций. Если воспользоваться таблицей расчета DPB, то NPV, рассчитанный на период 12 лет, будет равен: 5 399 + 9 859 = 15 258, соответственно, индекс прибыльности – PI (Profitability Index, PI) равен: 15 258 / 140 000 = 10,90 %.

Внутренняя норма рентабельности – IRR (Internal Rate of Return), % – это ставка дисконтирования, при которой суммарная приведенная стоимость доходов от осуществляемых инвестиций равна стоимости этих инвестиций. IRR рассчитывается как значение ставки дисконтирования, при которой NPV=0. Внутренняя норма рентабельности является вторым после NPV показателем, на основе которого определяют привлекательность инвестиций, и находится «подбором» показателя, при котором NPV=0. Это сделать достаточно просто в таблице Excel. В нашем случае, этот показатель (рассчитанный на период 12 лет) будет примерно равен ≈ 11,5%.

Некоторые особенности расчета денежных потоков в Budget-Plan Express

Для расчета показателей эффективности инвестиций, в первую очередь, нужно определить: что считать начальными инвестициями и чистыми поступлениями? По большому счету, в практике распространены два способа определения начальных инвестиций и чистых поступлений, которые можно выбрать в программе с помощью настроек (смотрите раздел «Общие настройки. Инвестиционный анализ»):

-

1 способ. Начальные инвестиции определяются – как график потребности в оборотных и прочих активах, необходимых для реализации проекта (чистая потребность в финансировании).

2 способ. Начальными инвестициями являются все используемые источники финансирования – как суммы капитальных затрат и прочих затрат в оборотные, инвестиционные и прочие активы.

И в первом и во втором случае необходимо найти чистый денежный поток, затем – чистые инвестиции и поступления. И в том и в другом случае результирующие показатели принципиально могут не отличаться друг от друга (или незначительно отличаться), если при расчете 2-м способом финансовые ресурсы были подобраны оптимально.

Способы определения начальных инвестиций

И в первом и во втором случае сначала необходимо:

1. Получить чистый денежный поток (Net Cash Flow, NCF). Для этого из общего денежного потока полностью исключается финансирование (кредитное финансирование и долевые инструменты), и «возвращаются» все финансовые выплаты, как правило, в счет погашения кредитов.

2. Затем необходимо найти чистые инвестиции (чистую потребность в финансировании) с помощью следующего алгоритма:

-

❶ Считается чистый денежный поток нарастающим итогом.

❷ В этом ряду (нарастающим итогом) первая отрицательная сумма ряда относится к инвестициям.

❸ В последующих отрицательных суммах ряда инвестициями считается только отрицательный прирост, и после любой положительной суммы, учет прироста прерывается – до появления первой отрицательной суммы и т. д.

3. Наконец, когда определена чистая (абсолютная) потребность в финансировании, можно найти чистые поступления. Для этого из чистого денежного потока (NCF) вычитаются чистые инвестиции.

Далее, в зависимости от выбранного способа, при расчете интегральных показателей, будут сравнивать чистые поступления и начальные инвестиции, где начальные инвестиции в первом случае – чистая потребность в инвестициях, во втором – используемые источники финансирования.

☛ Чаще всего, в большинстве программах, используется 1 способ, который в свою очередь считается «классическим» способом определения начальных инвестиций. В Budget-Plan Express вы можете использовать любой из 2-х способов (смотрите раздел «Общие настройки. Инвестиционный анализ»).

Как узнать чистую потребность в финансировании после разработки операционных планов, до начала расчета инвестиционных показателей?

☛ Заметьте, программа не допустит расчет финансовых и инвестиционных показателей до тех пор, пока в балансе наличности на конец периода существуют отрицательные значения.

До того, как подобрать соответствующую схему финансирования, то есть сразу после разработки операционных планов, посмотрите график «баланс наличности на конец периода» (правая кнопка мыши). Ниже представлен соответствующий график (смотрите строительный проект).

Заметьте, после разработки всех операционных планов, до начала привлечения каких-либо финансовых ресурсов (кредитных, лизинговых или инвестиционных), всегда следует смотреть график строки Cash Flow (отчета о движении денежных средств) «баланс на конец периода». Для этого, после расчета всех операционных планов и части финансовых планов (кроме баланса), нужно встать в строку Cash Flow «баланс на конец периода» и вызвать график (правая кнопка мыши), как показано на рисунке.

Обратите внимание, масштаб графика – в тысячах рублях, значит абсолютный дефицит денежных средств – 122 миллиона 327 тысяч рублей. Так как график уходит в отрицательную зону однократно, эта сумма (122 млн. 327 тыс.) и есть чистые инвестиции или чистая потребность в финансировании всего проекта.

Результат расчета первым и вторым способом может быть одинаковым или близким, если объемы финансирования проекта близки к реальной потребности в финансировании. Например, если реальная потребность 9 900 тысяч (определена первым способом), и выдается кредит 10 000 тысяч, это значит, что программа будет «искать» точку окупаемости при возврате 10 000 тысяч (вторым способом).

Таким образом, расчеты разными способами могут дополнять друг друга для выявления неоптимальных схем финансирования. Ниже приведен пример графика этого же проекта (смотрите строительный проект), где схема финансирования подобрана достаточно близко к реальной потребности.

График «баланса наличности на конец периода» после финансирования, в тысячах рублях:

Алгоритм расчета при определении начальных инвестиций разными способами

При использовании алгоритма расчета первым способом, устанавливается флаг «Потребность в финансировании (не дисконтируется 1-й год)» или «Потребность в финансировании (дисконтируется)».

Если установить флаг «Потребность в финансировании (не дисконтируется 1-й год)», то это означает, что будет проведен расчет потребности в финансировании, где первый год инвестиционный поток не дисконтируется, так как, предполагается, что суммарные инвестиции включаются в проект с начало его расчета (период начала расчета определяется пользователем).

Соответственно, если установлен флаг «Потребность в финансировании (дисконтируется)», это значит, что все суммы рассчитанной потребности в финансировании будут дисконтироваться в том периоде, где был зафиксирован отрицательный прирост (включая 1 год проекта).

И в том и в другом случае, выполняется следующий алгоритм расчета. На первом этапе из денежного потока исключаются все суммы связанные с финансированием: поступления от выпуска долевых инструментов, поступления от займов и выплаты в погашение займов. Если установлен флаг исключающий проценты по займам, в этом случае, при расчете потребности в финансировании, программа определит чистую потребность в финансировании или чистые инвестиции (без учета процентов). Иными словами, такой алгоритм расчета позволяет определить абсолютную потребность в инвестиционных ресурсах – чистые инвестиции (смотрите таблицы 1 и 2). Затем, определяется положительный денежный поток.

Пример расчета потребности в оборотных активах. Таблица 1:

Найти чистую потребность в инвестициях, в границах периода дефицита денежных средств, можно не прибегая к расчетам, для этого достаточно определить минимальную сумму (максимальную потребность в финансировании) в строке, отражающей денежный поток нарастающим итогом. В нашем случае это сумма «-150». Однако, если отрицательный денежный поток прерывается и затем возобновляется вновь, все последующие минимальные суммы (максимальная потребность в финансировании) прибавляются к текущей сумме.

В следующей таблице продемонстрирован пример, когда возникают три периода дефицита денежных средств, и соответственно, чистая потребность в инвестициях будет равна |-150|+|-130|+|-10| = 290.

Пример расчета потребности в оборотных активах. Таблица 2:

При использовании алгоритма расчета вторым способом, устанавливается флаг «Источники финансирования», то есть в начальные инвестиции будут включены напрямую все источники финансирования и в том периоде, в котором они были произведены. В этом случае также, на первом этапе, из денежного потока исключаются все суммы связанные с финансированием: поступления от выпуска долевых инструментов, поступления от займов и выплаты в погашение займов. Затем, из денежного потока исключаются все отрицательные значения, и таким образом определяется положительный денежный поток.

Так как определены источники и периоды финансирования, все суммы будут дисконтироваться в том периоде, где они были произведены. Если не установлен флаг «Учитывать инвестиции последующих лет», будут учитываться инвестиции первого года проекта, далее – суммарный денежный поток. Остальные настройки идентичны для расчета первым и вторым способом.

Особенности расчета периода окупаемости

Иногда возникают ситуации, когда трудно избежать некорректных расчетов, и выполнить расчет интегральных показателей в рамках периода расчета одного проекта обычным способом невозможно. Например, когда возникают ситуации с несколькими периодами окупаемости, соответственно – несколькими NPV и т. д.

Пример расчета периода окупаемости. Таблица 1:

Во второй таблице рассчитанная потребность в финансировании также приведена к началу периода, однако, после зафиксированного периода окупаемости в 8 месяце, в 9 месяце – вновь отрицательная сумма, то есть, получается два периода окупаемости, соответственно два NPV и т. д. Как в этом случае определять период окупаемости и другие показатели? Финансовая математика не дает на эти вопросы однозначного ответа. При условии, что последний период в строке «Расчет периода окупаемости» имеет положительное значение, программа скорректирует расчет периода окупаемости в этом случае следующим образом:

Конечно, в большинстве случаях приходится сталкиваться с обычными расчетами, тем не менее, ценность методики, заложенной в программу именно в том, чтобы она «находила» корректные решения для сложных и нестандартных расчетов.

Пример расчета периода окупаемости. Таблица 2:

☛ Обратите внимание на график «Денежный поток (1), нарастающим итогом» для таблицы 2 – линия графика три раза «проседает» ниже точки окупаемости, в отличие от линии графика той же строки в таблице 1, где график, после временного спада, растет в «зоне» окупаемости. Иными словами, если рассматривать «инвестиции в график» не прибегая к анализу, можно увидеть неустойчивость денежного потока во втором случае, и то – как в данном случае тренд графика повлиял на расчет периода окупаемости (смотрите строку «расчет периода окупаемости»).

Справедливости ради стоит отметить, что в подавляющем большинстве проектов такие ситуации, как правило, не возникают, так как максимальная потребность в инвестиционных ресурсах приходится на начало периода расчета. Даже, если максимальная потребность в инвестициях приходится на середину проекта (как, например, в строительных проектах), период отрицательного денежного потока все равно остается непрерывным в большинстве проектов.

Однако, нужно помнить, что главная ценность интегральных показателей, прежде всего, в определении границ инвестиционных и финансовых рисков, заложенных в проект. Например, если проект финансируется главным образом из заемных источников, необходимо включить выплаченные проценты, для определения рисков, рассчитанных на базе реальной потребности в финансировании.

☛ Заметьте «влияние денежных эквивалентов» исключается из денежного потока по умолчанию.

Так же, можно исключить из денежного потока проценты по займам и дивиденды. Заметьте, по умолчанию из денежного потока исключаются дивиденды.

Особенности и порядок расчета внутренней нормы доходности (IRR) и модифицированной внутренней нормы доходности (MIRR)

☛ Заметьте, для расчета показателей внутренней нормы доходности IRR и модифицированной внутренней нормы доходности MIRR используется только чистый денежный поток (Net Cash Flow, NCF).

В первом случае ставку, при которой NPV = 0, достаточно легко подобрать, пользуясь таблицей Excel. В приведенном примере (таблица Excel) видно, что итоговой значение строки «Суммарный дисконтированный денежный поток [5] + [6]» равно нулю, если ставка дисконтирования равна 47,14%.

Пример расчета внутренней нормы доходности – IRR:

☛ Этот результат легко проверить, используя встроенную формулу Excel, которая называется ВСД (внутренняя ставка доходности). Для этого в формулу достаточно ввести значение строки [1] «Чистый денежный поток» в следующем формате: «=ВСД(C2:L2)». Результат в том и другом случае совпадет.

Во втором случае, при расчете MIRR, сначала находят суммарные положительные потоки (притоки) и отрицательные потоки (оттоки). В приведенном примере используется ставка дисконтирования 11% и ставка WACC 15%.

Пример расчета модифицированной внутренней нормы доходности – MIRR:

☛ Этот результат также легко проверить, используя встроенную формулу Excel, которая называется МВСД (модифицированная внутренняя ставка доходности). Для этого, аналогично используется строка [1] «Чистый денежный поток» в следующем формате: «=МВСД(C2:L2;Ставка дисконтирования;WACC)». Результат в том и другом случае совпадет.

Формула MIRR (Modified Internal Rate of Return):

Где:

CF + n – доходы n-го периода (положительные значения)

CF — n – затраты, (инвестиции, реинвестиции) n-го периода

WACC – средневзвешенная стоимость капитала

r – ставка дисконтирования

N – длительность проекта

Источник: strategic-line.ru

Анализ движения денежных средств компании

10 апреля 2020

Анализ движения денежных средств компании

Кандидат экономических наук, доцент. Автор двух монографий, шести учебных пособий и нескольких десятков статей по вопросам бухгалтерского учета, финансового менеджмента и анализа. Лауреат премии губернатора в сфере науки, техники и инновационной деятельности за 2012 г. За плечами — опыт работы главбухом бюджетного учреждения и преподавателем государственного вуза.

Анализ движения денежных средств дает ответ на разные вопросы. Например: «Какой из видов деятельности генерирует поток денег, а какой лишь забирает?», «Почему при наличии прибыли денежного ресурса постоянно не хватает?», «Насколько эффективен и достаточен чистый денежный поток предприятия?». В статье рассказываем про методику проведения такого анализа и приводим пример.

Анализ движения денежных средств предприятия: зачем нужен

Проведение комплексного финансового анализа дает ответ на вопрос: «По какой причине у компании сложились такие результаты деятельности?». Если переложить эту общую фразу на частные моменты, связанные с движением денег, то задачи их анализа сведутся к следующим:

- понять, почему чистый денежный поток уменьшился или вовсе стал отрицательным;

- узнать, какой вид деятельности «съедает» деньги предприятия и насколько это оправданно;

- разобраться, из-за чего при наличии прибыли есть постоянная нехватка денег;

- оценить, насколько эффективно используются денежные ресурсы организации.

Анализ движения денежных средств по данным отчетности: методы и показатели

Хороша та методика, которая проста, легко реализуема и для которой не надо искать массу дополнительной информации. В статье будем отталкиваться от этого, и в качестве подходов выберем обычные, но очень информативные способы аналитических исследований:

- вертикальный;

- горизонтальный;

- факторный;

- коэффициентный.

Исходные данные для них почерпнем исключительно из форм бухгалтерской отчетности. Потребуются:

- отчет о движении денежных средств. Зачастую называется «форма 4»;

- баланс;

- отчет о финансовых результатах.

Теперь остановимся подробнее на каждом из четырех названных способов. Ими же зададим логическую структуру и последовательность проведения анализа движения денег.

По ходу изложения будем пользоваться терминами:

- приток или положительный денежный поток – все поступления денег в организацию, как наличные, так и безналичные;

- отток или отрицательный денежный поток – любые платежи в пользу контрагентов, в том числе работников, бюджета и внебюджетных фондов;

- чистый денежный поток (далее – ЧДП) – разница между притоками и оттоками.

Этап 1. Вертикальный анализ отчета о движении денежных средств

Иначе – это анализ структуры. Какова структура денежных потоков? Традиционный ее вариант задается в форме 4 с разделением на три вида деятельности или операций:

- текущие;

- инвестиционные;

- финансовые.

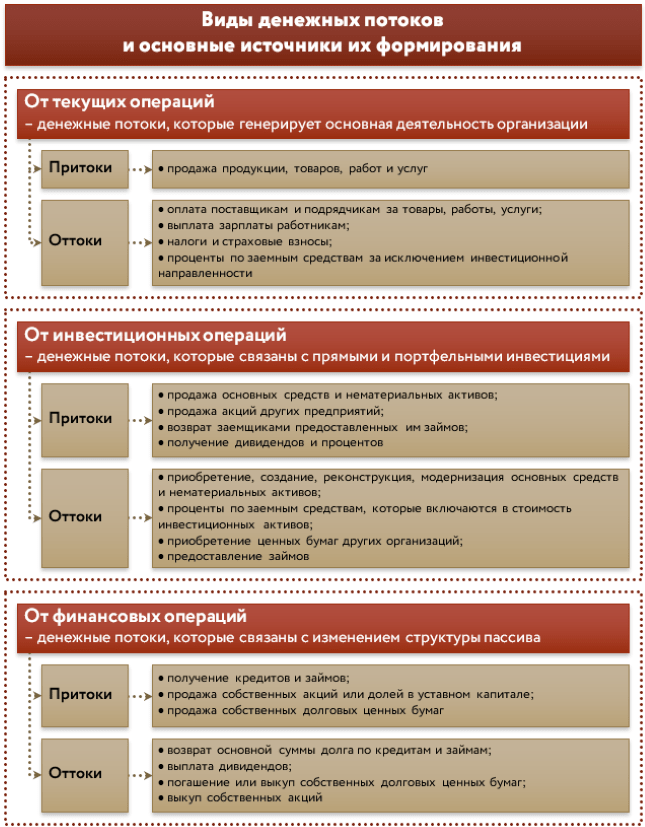

На рисунке 1 мы показали, из чего складывается каждый вид.

Рисунок 1. Виды денежных потоков

В ходе вертикального анализа обратите внимание на следующие моменты.

- Текущая или операционная деятельность – основной «поставщик» денег в организацию. Поэтому ее ЧДП должен быть положительным. Если он отрицательный, то денежный насос работает в обратную сторону: предприятие отдает денег больше, чем получает. Исход очевиден. В краткосрочной перспективе – это постоянные кассовые разрывы. В долгосрочной – возможное банкротство.

- Инвестиционные операции чаще других имеют отрицательный ЧДП. Для активно развивающихся организаций такая ситуация легко объясняется приобретением и модернизацией основных средств и нематериальных активов. Естественно, это связано со значительными тратами. Поэтому минусовое сальдо притоков и оттоков в данном блоке – даже в чем-то желательная ситуация. А вот значительный положительный ЧДП должен навести на дополнительные вопросы. Ведь, кроме прочего, он формируется за счет продажи внеоборотных активов. Если именно это и есть причина, то резонно задуматься: из-за чего началась массовая реализация основных средств? Происходит плановое перепрофилирование бизнеса или дела идут совсем худо? Настолько, что приходится менять оборудование и здания на деньги.

- Там же, в составе инвестиционной деятельности есть еще один интересный и важный вид оттока: приобретение долговых ценных бумаг и предоставление займов. Чем он примечателен? Иногда именно таким нехитрым способом выводятся деньги из компании. Чтобы понять, так ли это, достаточно соотнести сумму данного оттока с процентами к получению. Получится узнать, под какую среднюю ставку организация дает взаймы. Если она существенно ниже рыночной, то дело – нечисто. Известны случаи, когда предприятие само остро нуждалось в деньгах вплоть до того, что задерживало с выплатой зарплаты и «коммуналки». Но при этом изыскивалась возможность материальной поддержки для других предприятий, входящих в ту же группу компаний. Поддержка шла через предоставление займов под мизерные проценты. Для обнаружения подобных фактов понадобится всего пара строк отчетности и две схожих формулы. Их приведем далее.

- С потоками от финансовых операций также многое неоднозначно. Причина: они связаны с изменением структуры капитала и это, по сути, денежное отображение процессов, происходящих в пассиве баланса. Пассив, как известно, складывается из собственной и заемной составляющей. Поэтому не спешите радоваться, если ЧДП по финансовой деятельности – положительный. Ведь если это так исключительно из-за привлеченных кредитов, то, значит, скоро их придется возвращать. Причем проценты по ним уменьшат ЧДП по текущим и/или инвестиционным операциям. Совсем иначе обстоит дело, когда плюс в потоках по данному блоку обусловлен продажей акций и долей участия. Во-первых, отдавать такие деньги в ближайшей перспективе не потребуется. Во-вторых, это свидетельство следующего: организации верят настолько, что готовы надолго вложиться в ее бизнес, став собственником.

- Вертикальный анализ корректно работает, только когда все исследуемые составляющие имеют одинаковый знак. Поэтому если ЧДП по какому-то виду операций – отрицательный, а по другим – положительный, то нет смысла анализировать структуру в общем разрезе. В этом случае считайте удельные веса не по сальдо потоков, а по притокам и оттокам в отдельности.

Этап 2. Горизонтальный анализ отчета о движении денежных средств

Он позволяет оценить, насколько выросли или уменьшились притоки, оттоки и ЧДП в текущем периоде по сравнению с базовым. Проводится как по суммарным значениям названных величин, так и в разрезе видов операций. Идеальная ситуация с деньгами с позиции данного подхода такова:

- притоки по скорости роста обгоняют оттоки;

- общий ЧДП является положительным;

- его величина в каждом последующем периоде больше, чем в предыдущем.

На этом этапе рассчитываются абсолютные и относительные отклонения. Последние иначе называются темпами роста или прироста. У них есть своя особенность: их вычисление имеет смысл только для исходных значений с одинаковыми знаками. Поэтому не считайте темп роста для ЧДП, если в этом квартале он вышел отрицательным, а в предыдущем был с плюсом. Результат окажется несуразным.

И еще: в рамках горизонтального анализа часто применяется так называемое «золотое правило». Оно представляет собой желаемое соотношение для базовых показателей. С участием денежных потоков выглядит так:

При каком условии выполняется последняя часть? Например, когда приток денег обгоняет объем продаж. Так будет, если работать с контрагентами по предоплате. Тогда под еще не отраженный доход от реализации уже придут деньги от покупателей. Выходит, выполнение последнего неравенства – это еще и признак умелой работы в выстраивании выгодной системы расчетов.

Этап 3. Факторный анализ движения денежных средств прямым и косвенным методом

Факторный анализ заключается в оценке влияния на результирующий показатель других величин. Через него находят то, что воздействует отрицательно. Далее стараются упразднить либо сократить этот негатив.

В ходе анализа движения денежных средств результирующий показатель напрямую зависит от выбранного метода: прямого или косвенного. При прямом – это суммарный ЧДП или ЧДП в разрезе видов операций. При косвенном – чистый финансовый результат (прибыль или убыток).

В первом случае оценивается, какие составляющие притоков и оттоков и на сколько увеличили денежные средства, а какие уменьшили. Из вертикального анализа в метод берется структура ЧДП по текущей, инвестиционной и финансовой деятельности. Из горизонтального – абсолютные отклонения факторов.

Смотрите на рисунке 2 формулы для анализа движения денежных средств прямым методом.

.png)

.Рисунок 2. Прямой анализ движения денежных средств: формулы

У косвенного метода совсем другая цель. Он отвечает на вопрос: почему при таком ЧДП сложился вот такой финансовый результат?

Есть у него и другие отличия от прямого подхода:

- в теории анализа отмечается, что он применяется исключительно к текущим операциям. Инвестиционные и финансовые потоки оцениваются только прямым способом. Однако в целях упрощения допускается отойти от этого правила. Мы так и поступим далее;

- его информационная основа – это не форма 4, а отчет о финансовых результатах и баланс. Причем если подходить к процессу с максимальной тщательностью, то дополнительно потребуются учетные регистры из 1С. Но мы в начале статьи пообещали излишне не усложнять, поэтому с некоторыми допущениями обойдемся без них;

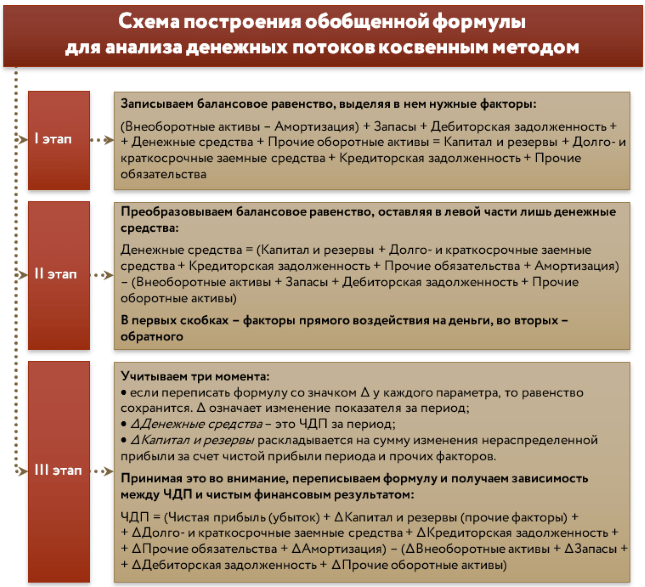

- формула метода основывается на балансовом равенстве. Если понять ее суть, то получится легко вывести самостоятельно. Давайте посмотрим, как это делается на рисунке 3.

Рисунок 3. Анализ движения денежных средств косвенным методом: как выводится формула

Если вы хотите проанализировать косвенным методом только операционную деятельность, тогда придется очистить финансовый результат от прибыли / убытка по инвестиционным и финансовым операциям. Это займет значительное время, так как придется скрупулезно работать с аналитикой счета 91, выбирая оттуда доходы и расходы от продажи основных средств, от корректировки стоимости рыночных ценных бумаг, от процентов по предоставленным займам и т.п. При таком подходе временные затраты часто перекрывают ценность повышенной точности расчетов.

Этап 4. Коэффициентный анализ движения денежных средств

Коэффициенты пригодятся для оценки эффективности ЧДП, причем как по общей величине, так и по отдельным составляющим. В таблице приводятся расчетные формулы и краткие пояснения для семи показателей. Для исходных данных мы показали номера строк бухгалтерской отчетности, в которых их можно отыскать.

Таблица 1. Коэффициенты для анализа ЧДП

Норматив и требуемая динамика (↑ – рост, ↓ – снижение)

Источник: upr.ru