Под сальдо подразумевают разницу в балансе предприятия между входящими финансовыми потоками и расходами. Как правило, это значение берется за какой-то определенный день. Если дебет больше кредита, сальдо показывается в активе, если меньше – в пассиве.

Что такое сальдо на конец года?

Сальдо конечное (исходящее) — остаток по счёту на конец периода. Обычно рассчитывается как арифметическая сумма начального сальдо и оборотов за период.

Что такое сальдо кредитовое?

— 1) термин бухгалтерского учета, означающий превышение итоговых сумм по кредиту счета в сравнении с дебетом. Показывается, как правило, в пассиве баланса; 2) в биржевых операциях: задолженность брокера или дилера клиенту.

Как посчитать сальдо по кредиту?

Сальдо на конец (Остаток) подчитывается по формуле Остаток на конец по пассивному счету= Кредитовый остаток на начало+оборот по кредиту (увеличение задолженности)-оборот по дебиту (погашение задолженности) .

Что такое сальдо в коммунальных платежах?

Сальдо в квитанции ЖКХ — образовавшаяся разницу между начисления и фактической оплатой, причем с учетом перерасчетов. . В первом случае значение данного сальдо представляет собой положительную величину, а во втором – отрицательную, со знаком минус.

Процент на остаток: Что это, и как его считать?

Что такое сальдо по зарплате?

по месяцам расчета зарплаты – это и есть вариант «зарплатное сальдо», т. е. выплата отражается в месяце, за который выплачивается зарплата. по данным бухгалтерского учета – «бухгалтерское сальдо», переходящая задолженность по зарплате.

Что такое сальдо при оплате за свет?

Сальдо — это разница между начислениями и оплатой за месяц с учетом перерасчетов. . Положительное сальдо означает задолженность, а если со знаком «минус» — переплата за электроэнергию.

Какой буквой обозначается сальдо?

Сальдо (лат.) — «расчет, остаток». Состояние учитываемого объекта на конец месяца называется сальдо конечное и обозначается на счетах как Ск.

Что означает входящее сальдо?

Сальдо начальное (входящее) — остаток по счёту на начало периода. Рассчитывается на основании предыдущих операций. Дебетовый и кредитовый обороты за период — рассчитывается на основании операций только за рассматриваемый период.

Что такое сальдо со знаком минус?

Сальдо – это задолженность или переплата за электроэнергию на показания указанного в столбце №5. Положительное сальдо означает задолженность, а если со знаком «минус» – переплату за электроэнергию.

Что означает сальдо на конец периода по кредиту?

Кредитовое сальдо — это ситуация, при которой кредит больше дебета, что показывает состояние источников средств, используемых для ведения хозяйственной деятельности, и отражается в пассиве баланса. . Конечное (исходящее) сальдо— это остаток по счету на дату окончания периода.

Что такое итоговое сальдо?

Для подведения итогов на счетах (для закрытия счетов) необходимо по каждому счету высчитать итоговый остаток — его ИТОГОВОЕ САЛЬДО. Если на счете больше окажется кредитовый оборот, то сальдо будет кредитовым. .

Как считать сальдо на конец?

Сальдо конечное рассчитывается по формуле: Остаток на конец периода = Остаток на начало + Оборот по кредиту – Оборот по дебету. Сальдо отражается в балансе, в пассивной его части, и показывает величину капитала или обязательств предприятия на конец отчетного периода.

Как посчитать итоговое сальдо?

Сальдо на конец (Остаток) подчитывается по формуле Остаток на конец по пассивному счету= Кредитовый остаток на начало+оборот по кредиту (увеличение задолженности)-оборот по дебиту (погашение задолженности) .

Как определяется сальдо конечное по активным счетам?

Активные счета бухгалтерского учета имеют остаток (сальдо) на начало периода или его конец только по дебету. . Сальдо активных счетов может быть только дебетовым. Оно рассчитывается по формуле: Остаток на конец периода = Остаток на начало + Оборот по дебету – Оборот по кредиту.

Источник: kamin159.ru

Что такое выписка из банка и как она выглядит

Выписку из банка у предпринимателя регулярно запрашивает бухгалтер. Этот документ нужен, чтобы отразить в учете поступления и оплаты по расчетному счету. Расскажем, что такое выписка, как она выглядит, как ее получить и надо ли хранить.

В этой статье:

- Что такое банковская выписка

- Для чего нужна выписка

- Как получить выписку

- Как обработать выписку и надо ли хранить

Веб‑сервис для малого бизнеса

Автоматизируйте работу с сотрудниками, сдавайте отчеты и ведите учет в Контур.Бухгалтерии без авралов и рутины.

Что такое банковская выписка

Документ, в котором перечислены все операции по расчетному счету ИП или юрлица или банковскому счету физлица, называется банковской выпиской. Его формируют за конкретный период: день, неделю, месяц, год. Выписки для физлиц, ИП и юрлиц обычно немного отличаются детализацией, но в них всегда показаны входящие и исходящие платежи, время их совершения, плательщики и назначение платежа, если есть.

Для банковской выписки нет единой унифицированной формы, так что каждый банк может оформлять ее по-своему. Обычно в документ включают все базовые сведения:

- название банка и ФИО физлица или ИП, название организации;

- номер счета, дату его открытия и тип, валюту счета;

- дату формирования выписки и период, за который она делается;

- входящий остаток на начало периода и текущий баланс;

- обороты по входящим и исходящим платежам за период;

- в табличной части выписки прописаны все поступления и оплаты с указанием плательщика или получателя, времени и назначения платежа.

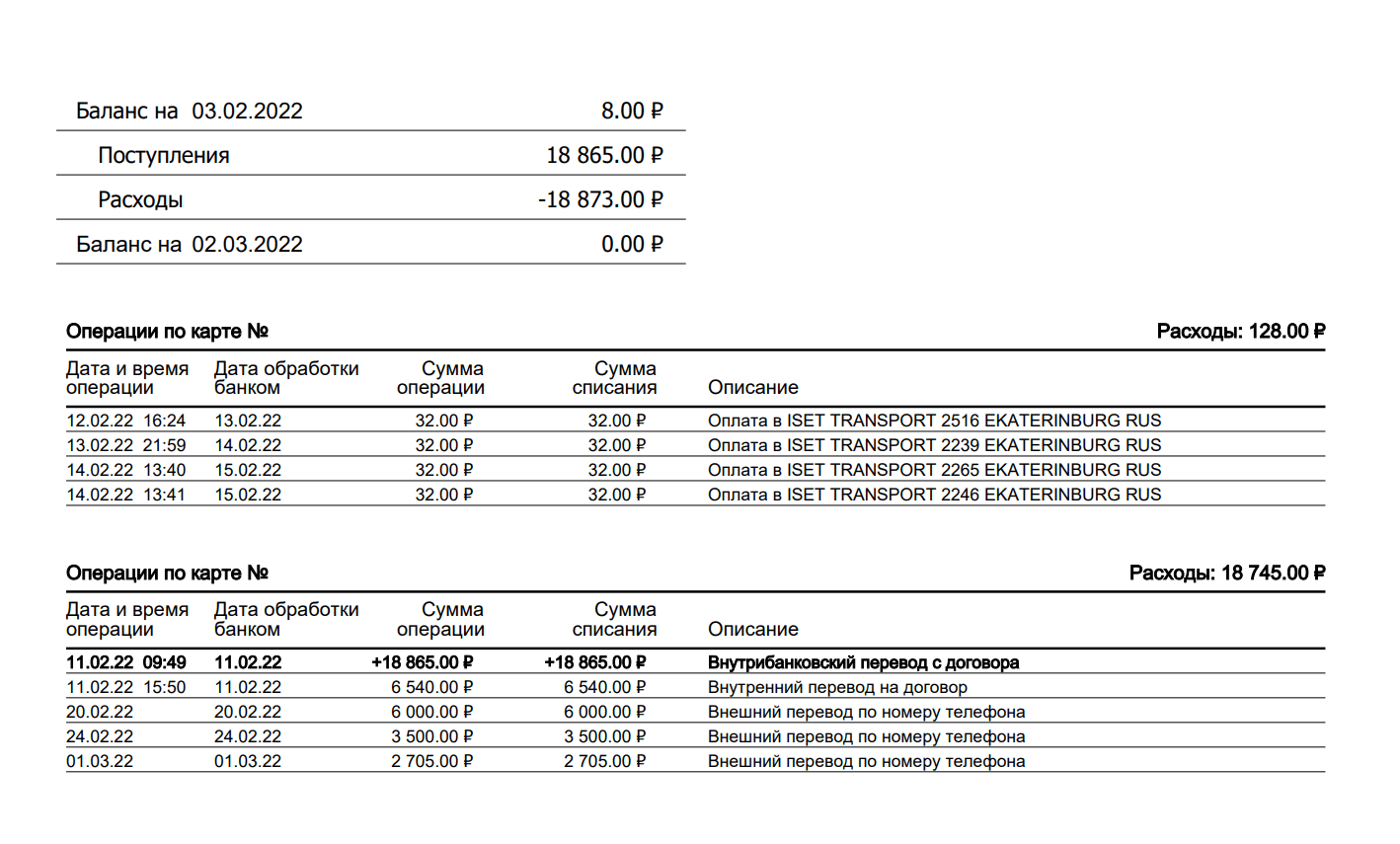

Выписки для физлиц обычно содержать меньше сведений: в их табличной части могут указывать только дату платежа, описание операции и сумму, дополнительно есть столбец с кодами операции — их расшифровка зависит от банка. Вот пример выписки физлица из банка Тинькофф:

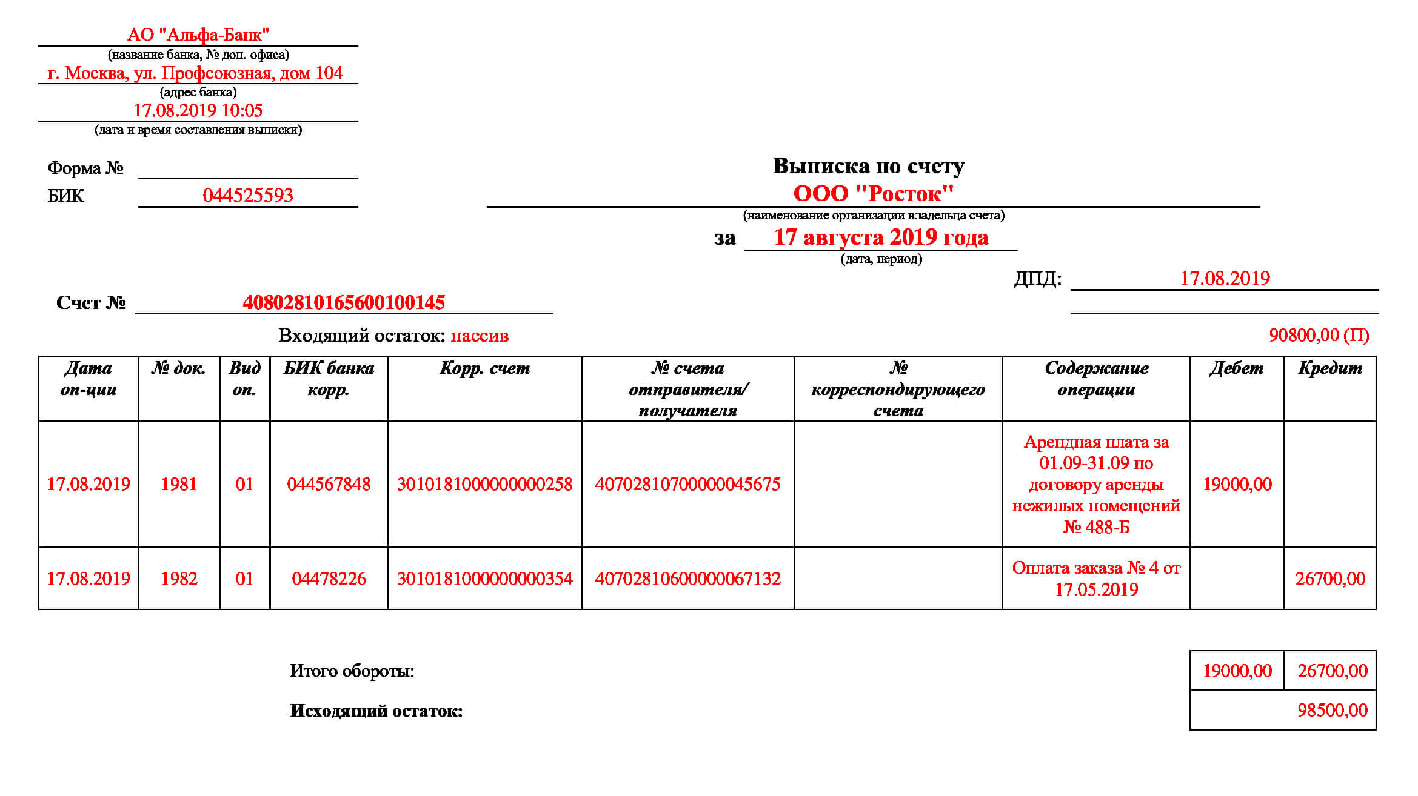

Выписки ИП и юрлиц содержат больше сведений, потому что это важно для бухгалтерии. В такой расширенной выписке дополнительно могут быть:

- вид операции — отмечается кодом, который помогает бухгалтерской программе разносить операции по разным бухгалтерским счетам;

- БИК и корреспондирующий счёт — нужны для банковской аналитики;

- наименования или ФИО плательщиков и получателей платежей, их реквизиты;

- реквизиты документов-оснований платежа.

Банк может делать и максимально подробные выписки: например, с паспортными данными и адресами всех получателей физлиц. Но доступны такие выписки только отдельным лицам — скажем, арбитражным управляющим. Для юрлиц они не настолько подробны, как видим в примере:

Для чего нужна выписка

Безналичные переводы сегодня почти вытеснили наличную оплату, так что банковская выписка стала главным документом, который помогает контролировать приходы и расходы. Еще выписка нужна в спорах с налоговой, при перекрестных проверках, для участия в торгах, при ликвидации, для отчетов инвестору. Но чаще всего ее используют для следующих целей.

Сервис сам рассчитает авансы и налоги

Контур.Бухгалтерия рассчитает суммы на основе данных учета, подготовит платежки и отчеты, напомнит об уплате и отправке.

Контроль поступлений и списаний

Анализировать траты и поступления, сверять их с планом можно по одной только выписке. Но такой вариант подходит небольшому бизнесу, самозанятым или физлицам. Бизнесу с более серьезными оборотами для аналитики нужна автоматизация: хотя бы получение выписки в формате Excel, чтобы можно было фильтровать операции по контрагентам, датам, видам операций.

С выпиской в руках удобно заполнять управленческие отчеты, которые помогают руководителю анализировать положение дел, — правда переносить цифры придется вручную. Облегчить заполнение отчетов можно с помощью бухгалтерской программы, которая умеет автоматически строить управленческие отчеты на основе выписки. Например, Контур.Бухгалтерия строит отчеты по продажам, оплатам и отгрузкам, долгам контрагентов, детализирует расчет НДС и дает подсказки по его легальному уменьшению, проводит финансовый анализ деятельности.

Получение кредита

Если компания открыла счет в одном банке, а за кредитом обращается в другой, то кредитующий банк может запросить выписку. Она покажет платежеспособность организации. Для такого случая узнавайте заранее, какого типа документ нужен банку: подойдет обычный электронный вариант, который можно и распечатать, или понадобится бумажная выписка, которую выдают в отделении банка, заверяя подписью операциониста и «мокрой» печатью.

Банковские и налоговые проверки

Банки следят за соблюдением Закона 115-ФЗ: проверяют своих клиентов на добросовестность. Им надо знать, платит ли клиент налоги, откуда получает деньги, на что тратит. Если бизнес работает с одним счетом, то для банка все прозрачно. Но если у него два-три счета в разных банках, могут возникнуть вопросы.

Например, компания получает оплаты от клиентов на один счет, а зарплату и налоги платит с другого. Тогда банк, который не видит налоговых и зарплатных платежей, может забеспокоиться и запросить выписки с других счетов.

При налоговых проверках у вас тоже могут запросить выписку: например, если в отчетах нашли ошибки и нужно свериться с операциями по счету.

Онлайн‑бухгалтерия для малого бизнеса

Автоматически рассчитывайте и платите налоги в веб-сервисе Контур.Бухгалтерия! Учет, зарплата, отчетность.

Бухгалтерия

Предприниматели освобождены от бухгалтерского учета, но должны вести налоговый. Для расчета налога нужно четко знать все доходы и расходы — в том числе поступления и списания по расчетному счету. Для многих ИП вообще все траты и поступления проходят через счет в безналичном виде, тогда выписка — главный документ, который нужен в налоговом учете. Ее загружают в бухгалтерский сервис, и система разносит платежи по доходам и расходам, на их основе рассчитывает налог и составляет декларацию.

Организации должны вести еще и бухгалтерский учет — отражать любые операции на бухгалтерских счетах. На 51 счете отражают движения по расчетному счету. Бухгалтер получает выписку, проверяет правильность сумм и их совпадение с другими документами, затем делает проводки по 51 счету. Бухгалтерские программы сами предлагают разнести операции из выписки и построить проводки, бухгалтеру нужно только проверить их, при необходимости скорректировать и подтвердить.

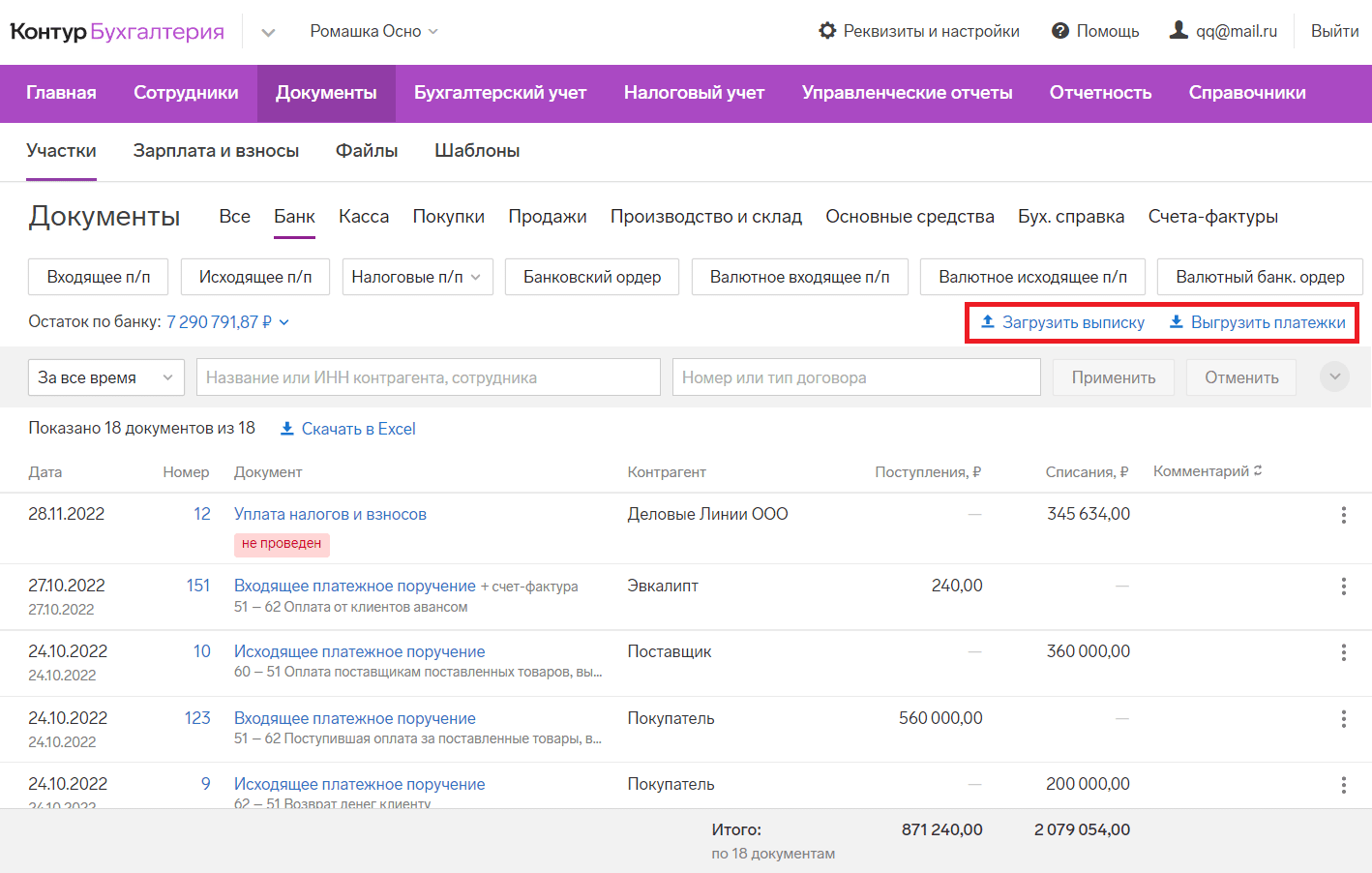

Упрощает работу с выпиской ее автоматический импорт из банка в учетный сервис. Такой инструмент есть в программе, у которой есть интеграция с разными банками. Тогда бухгалтер настраивает связь с банком (или несколькими), в котором у компании расчетный счет, и все сведения о движениях по счету будут подгружаться в программу. Платежные поручения бухгалтер тоже сможет отправить в интернет-банк, где их останется только подписать. Больше не придется передавать их в виде файла руководителю и запрашивать у него файлы выписки.

В Контур.Бухгалтерии есть интеграция с 16 популярными банками. После настройки связи с банком сервис каждые два часа проверяет, нет ли новых движений по счету. Если они есть, сервис выставляет маячок для бухгалтера, который может в один клик подгрузить выписку, а система подскажет, какие проводки нужны по каждой операции.

Как получить выписку

Выше мы рассказали, как для целей учета получать выписку автоматически прямо в учетный сервис. Но если документ нужен для других целей, его можно выгурзить в электронном виде или взять на бумаге в отделении банка.

Ведите учет в удобной онлайн‑бухгалтерии

Добавляйте документы и подгружайте банковскую выписку, а сервис отразит доходы и расходы, предложит проводки, рассчитает налоги и подготовит отчеты.

Электронная выписка

Электронную версию загружают в личном кабинете интернет-банка или в мобильном приложении. Путь для загрузки зависит от банка, но обычно кнопка для получения выписки есть в разделе расчетного счета. Нужно выбрать период, за который формируется документ, и формат файла: PDF больше подходит для налоговой, инвестора или другого банка, TXT подходит для загрузки в учетный софт, а Excel удобен для построения аналитики.

Файл может моментально загрузиться на компьютер или отправиться по электронной почте на адрес, который вы укажете. Некоторые банки предлагают формировать выписку ежемесячно с отправкой на e-mail.

Бумажная выписка

Сокращенный вариант выписки на бумаге — точнее, на чеке — можно получить через банкомат. Понадобится карта, привязанная к счету. Найдите в интерфейсе кнопку для получения выписки и выберите способ формирования «На чеке».

Если нужен полноценный расширенный вариант с «мокрой» печатью, придется идти в отделение банка с документом, удостоверяющим личность, а для юрлиц нужна будет доверенность для уполномоченного лица на получение выписки.

Как обработать выписку и надо ли хранить

После получения выписки бухгалтер проверяет каждую операцию:

- есть ли по ней подтверждающие первичные документы-основания: счета-фактуры, УПД, ТОРГ-12 — и правильно ли они составлены;

- совпадают ли суммы в выписке и в подтверждающих документах;

- совпадают ли номера документов-оснований в выписке и на реальных документах.

Если есть расхождения — бухгалтер немедленно обращается в банк и к контрагенту, по операции с которым есть ошибки. Если операций много, выписку лучше обрабатывать каждый день, чтобы вовремя устранить ошибки, а еще — контролировать финансовую ситуацию в бизнесе. После проверки бухгалтер делает проводки по операциям. Это важные данные для бухгалтерского и налогового учета.

Расширенная выписка банка считается первичным документом и может использоваться при проверках. Распечатывать ее не обязательно, можно хранить в электронном виде. Но по требованию контролирующих органов выписки нужно распечатать, заверить подписью и оттиском печати, так что при «электронном хранении» можно создать резервные копии на внешних носителях.

Банки тоже хранят выписки в течение 5 лет. Вы можете не хранить их сами, а положиться на банк. Но если вам нужны документы с более чем 5-летним сроком давности, придется позаботиться об этом самим.

Контур.Бухгалтерия автоматически подгружает выписки из банка и предлагает проводки по операциям. А еще в сервисе можно хранить электронные документы и сканы первички: их легко найти при проверке и направить в контролирующий орган.

Веб‑сервис для малого бизнеса

Автоматизируйте работу с сотрудниками, сдавайте отчеты и ведите учет в Контур.Бухгалтерии без авралов и рутины.

Источник: www.b-kontur.ru

Сальдо в бухгалтерии простыми словами

Новички-предприниматели, которые самостоятельно ведут бухгалтерию, часто сталкиваются с понятием «сальдо». Что оно значит и как по нему можно определить, есть ли ошибки при ведении бухгалтерии, расскажем далее.

Что такое сальдо

Сальдо – это остаток на бухгалтерском счёте организации на конец конкретного периода, или баланс счёта. Баланс учитывают при составлении бухгалтерской отчётности.

Например, у организации было 70 000 ₽ на счету. Она потратила 10 000 ₽ и получила 20 000 ₽. После всех операций осталось 80 000 ₽. Это и есть сальдо.

Разновидности сальдо

- начальным или входящим, если его считают в начале месяца, квартала, года;

- текущим, если его считают в настоящий момент;

- конечным или исходящим, если его считают в конце месяца, квартала, года.

Причем конечный баланс прошлого месяца – это всегда начальный баланс следующего. Так же и с другими отчётными периодами.

Пример

1 марта на счету организации было 100 000 ₽ – это начальное или входящее сальдо.

За месяц организация потратила 30 000 ₽ и зачислила 20 000 ₽. В конце марта у компании осталось 90 000 ₽– это конечное или исходящее сальдо в марте. В начале апреля та же сумма будет уже начальным сальдо.

Текущее сальдо рассчитывается в конкретный день. Например, 15 марта у организации всё ещё 100 000 ₽, в этот же день она списала 15 000 ₽ и зачислила 2 000 ₽. Текущее сальдо на 15 марта будет составлять 87 000 ₽.

Бывает ли отрицательное сальдо

Если компания правильно ведет бухгалтерию, остаток всегда положительный. Отрицательное сальдо возникает только при неточностях – неправильном отображении сумм.

Бесплатная книга по зарплатному учету в 1С!

Получите бесплатную книгу от консультантов Scloud

Направим книгу Вам на почту!

Просто заполните форму ниже:

Сальдо ЕНС

Для организаций важно учитывать сальдо не только в бухгалтерском, но и в налоговом учете. С 2023 года все налогоплательщики перешли на единый налоговый счет (ЕНС). Теперь все платежи переводятся на ЕНС, а после распределяются службами в счет уплаты налога или взноса.

У единого налогового счёта также есть сальдо – это остаток на ЕНС после того, как налоговая списала платежи в пользу конкретной налоговой обязанности.

Например, в марте компания перевела на ЕНС 100 000 ₽ для оплаты налогов и взносов. В конце месяца налоговая списала 80 000 ₽ в счёт конкретных обязанностей. На ЕНС осталось 20 000 ₽ – это и есть сальдо.

Каким бывает сальдо ЕНС

В налоговом учёте сальдо может быть нулевым, положительным или отрицательным:

- положительное – компания перевела больше чем нужно, после уплаты платежей остались лишние средства;

- нулевое – все платежи переведены в счёт конкретных обязанностей, задолженностей нет;

- отрицательное – организация перевела меньшую сумму, чем должна была, есть задолженности, штрафы или пени.

Реклама: ООО «СервисКлауд», ИНН: 7104516184

- #учет расходов

- #бухгалтерский учет

- #бухгалтер

- #Scloud

- #единый налоговый счет

- #сальдо ЕНС

Источник: www.klerk.ru