Экономист-аналитик и независимый эксперт Игорь Цой о том, почему Узбекистану необходимо резко сократить продажу золота.

Базель. Это слово, наверное, у большинства читателей не вызовет никаких ассоциаций. Лишь некоторые могут вспомнить тихий городок со 170-тысячным населением на северо-западе Швейцарии, где сходятсяграницы Германии, Франции и Швейцарии. Но люди, интересующиеся международными финансами и глобализацией, «теориями заговора» и «мировым правительством» оживятся: ведь именно в Базеле расположены штаб-квартиры Банка международных расчётов и Базельского комитета по банковскому надзору, последний из которых ряд экспертов причисляют к мировому правительству.

Базель III – новый Бреттон-Вудс?

До Бреттон-Вудса мировая экономика и торговля базировались на золотом стандарте: каждая страна гарантировала, что она выкупит свою валюту за золото. В 1944 году на международной конференции стран-союзниц было заключено Бреттон-Вудское соглашение, по которому каждый член согласился выкупить свою валюту за доллары США, а не за золото. Дело в том, что Соединенные Штаты к тому времени накопили три четверти мировых запасов золота, а у других стран-союзниц в ходе Второй мировой войны этот запас иссяк и никакая другая валюта на могла быть обеспечена золотом. Значение доллара составляло 1/35 унции золота.

Базель 3 и российское банковское регулирование 2021 (Basel III and Russian Banking Regulation 2021)

Бреттон-Вудс позволил миру постепенно перейти от золотого стандарта к стандарту доллара США, которое продержалось до 1971 года.

15 августа 1971 года президент Ричард Никсон объявил, что казначейство США прекращает обмен долларов на золото. Основной причиной отказа от стандарта американского доллара явилось новое явление в мировой экономике — стагфляция(экономическая стагнация или спад, сопровождаемые высокой инфляцией), которая проявилась во второй половине 60-х годов ХХ века. С 1971 года началось уменьшение стоимости доллара в золоте: сначала произошла переоценка доллара до 1/38 унции золота, затем – до 1/42 унции.

В 1973 году США отменили привязку стоимости доллара от золота. Мгновенно курс прыгнул до 120 долларов за унцию и продолжил свой рост. Это был крах Бреттон-Вудской системы.

В 1974 году был создан Комитет Кука (комитет получил свое название по имени его председателя Питера Кука, который курировал банковский надзор в Банке Англии). В дальнейшем Комитет Кука был преобразован в Базельский комитет по банковскому надзору при Банке международных расчетов (Committee on Banking Supervision of the Bank for International Settlements). Первое заседание Базельского комитета состоялось в 1975 году.

Основная задача Базельского комитета – это решение проблем платежеспособности отдельных финансовых институтов или пруденциальный надзор. За время своей деятельности комитет принял ряд документов, оказавших кардинальное влияние на глобальные финансовые рынки.

Базель 3 тихая революция которую никто не заметил

Базель I– это принятое в 1988 году Базельским комитетом по банковскому надзору первого Соглашения по достаточности капитала. Причиной соглашения явилась реакция со стороны банковского сообщества и надзорных органов на случаи крупных потерь и банкротств банков, хеджевых фондов и институциональных инвесторов, которые наблюдались в 1970-1980 годы.

Базель II (2004 год) заключается в рекомендациях по минимальным требованиям к структуре капитала, надзорному процессу и рыночной дисциплине.

Базель III (2010 год) – соглашение о предотвращении недостатков в финансовом регулировании, выявленных финансовым кризисом 2008 года. Базель III усиливает требования к капиталу банка и вводит новые нормативные требования по ликвидности.

Базель III – апперкот по доллару США

Третий пакет Соглашений призван не допустить повторения ситуации 2008 года. Для этого основное условие Базеля III– это увеличение денежных резервов, и, соответственно, уменьшение доли деривативов (производных финансовых инструментов): опционов, фьючерсов и свопов. Никто не может сказать, сколько сейчас в мире деривативов. Эксперты приблизительно оценивают мировой рынок этих финансовых инструментов в 600 трлн долларов. Зато точно можно сказать про мировой объем золота.

По данным Всемирного Совета по Золоту (World Gold Council) золотой резерв стран мира к 2019 году составил 33 053 тонны. Всё золото мира – это около 180 тысяч тонн, включающих ювелирные изделия во владении частных лиц, золотые запасы центральных банков государств и международных финансовых организаций, металл в изделиях электронной промышленности и стоматологии, а также инвестиционные вложения.

До настоящего времени, согласно правил Комитета по банковскому надзору, капитал банков делился на три категории: высшую (валюта), среднюю (казначейские бумаги обязательно с высшими рейтинговыми оценками, например, казначейские облигации США) и низшую (золото, которое рассматривалось как подобие денег и подлежало оценке в 50 процентов своей стоимости).

25 февраля 2019 года в итальянском издании IL SOLE 24 ORE («Солнце 24 часа») — авторитетное специализированное издание финансово-экономического профиля – была опубликована статья «Banche, ilritornodel«goldstandard»: l’oroneibilancidiventamoneta» («Банки возвращают «золотой стандарт»: золото на балансах становится деньгами». Автор статьи — колумнист и заместитель директора издания Алессандро Платероти (Alessandro Plateroti).

Автор, опираясь на свои закрытые источники, утверждает, что решение о переоценке стоимости золота (с 50 до 100 процентов) и дате введения нового правила учета желтого металла было принято в 2016 году. Это решение не общего собрания Банка международных расчётов (более 60 центральных банков), а узкого круга, называемого G-5: Федеральная резервная система США, Европейский центральный банк, Банк Англии, Бундесбанк и Банк Франции. По утверждению автора статьи, вопрос в широком круге с участием членов Банка международных расчетов не обсуждался.

В статье также обращается внимание на то, что 100-процентная оценка золота распространяется лишь на физический металл, а не на так называемое «бумажное золото» (производные финансовые инструменты, привязанные к золоту), обороты которого на финансовых рынках сегодня в десятки раз превышают обороты металлического золота. Заключение Алессандро Платероти однозначно: с 29 марта 2019 года золото возвращается в мир денег.

А такое возвращение приведет к кардинальной перестройке всего финансового мира. Это начало революции в мировой финансовой системе. Банки, подписавшие соглашение, обязаны произвести переоценку своих золотых запасов и при расчетах использовать золото по 100%-ной стоимости.

Золото перестает быть эквивалентом мировых денег: оно само становится мировыми деньгами.

Неужели увеличение стоимости золота с 50 до 100 процентов — это революция? Это же просто перерасчет актива. На первый взгляд это так. Полная оценка стоимости золота – это еще не возвращение к Бреттон-Вудскому соглашению или к золотому стандарту, но это движение в этом направлении.

В отличие от доллара золото никому не принадлежит(не имеет страны эмитента), его нельзя «напечатать» в нужном количестве или «намайнинговать». Золото само становится стандартом, а наличие его солидного запаса у разных стран – основным условием суверенитета, диверсификации накоплений, гарантирования привлечения внешних заимствований,повышения степени финансовой независимости, обеспечения устойчивого развития экономикии использования его как средство защиты от инфляционных процессов.

Действительно ли 29 марта 2019 года, как сообщают мировые средства массовой информации, в силу вступили новые правила по золоту? Действительно ли с указанной даты золото стало полноценными деньгами и возвращается в мир денег?

Ведь в нынешней версии документа «Базель-III» временным рубежом внедрения золотого стандарта определена дата 1 января 2022 года.

Прямо подтвердить или опровергнуть это сообщение не возьмется, пожалуй, никто: «деньги любят тишину». Однозначно можно сказать, что это отражение настроения мировых банкиров, делающих ставку на золото в условиях растущей глобальной финансовой и экономической нестабильности. Регуляторы делают все возможное для того, чтобы не допустить повторения финансового кризиса 2008−2009 годов и правило по 100% -ной оценке золота удовлетворяет интересам, как денежно-финансовых регуляторов, так и поднадзорных банков. Большинство центральных банков прикупают физическое золото, тем более, что пока его цена подозрительно низкая: как справедливо пишет Алессандро Платероти, цену удается занижать за счет гигантских оборотов торговли «бумажным золотом».

Сколько физического золота у стран? А у Узбекистана?

В 2018 году объем физического золота, приобретенного центральными банками, вырос на 75 процентов по сравнению с предыдущим годом и составил 651,5 тонны. Закупки физического золота достигли максимума с 1971 года, когда США объявили об отмене жесткой привязки доллара к золоту.

На начало 2019 года Узбекистан занимал 13-е место в рейтинге стран, имеющих наибольшие запасы золота, и 15-е – в списке стран и организаций.

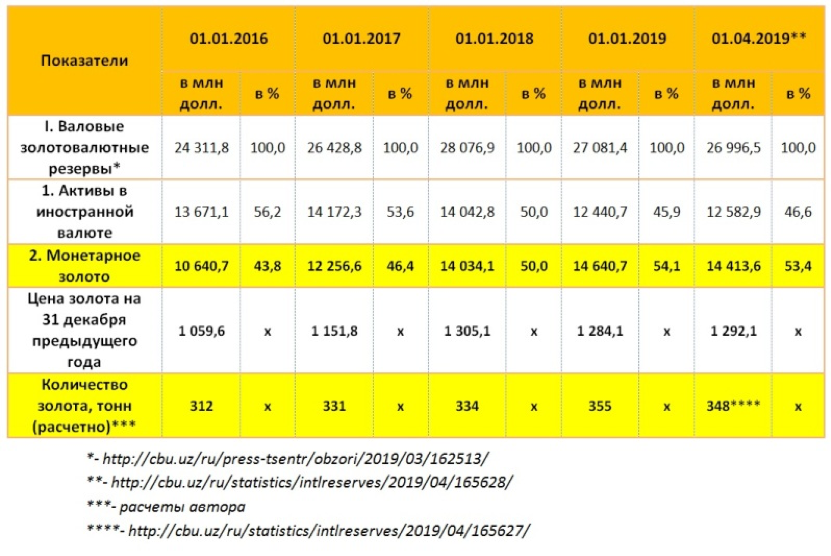

По данным Всемирного совета по золоту на начало текущего года республика имела 354,5 тонны золота. 31 декабря 2018 года цена золота составила 1 284,10 долларов за тройскую унцию или в стоимостном выражении 14 637,1 млн долларов. Указанный показатель примерно соответствует данным Центрального банка Узбекистана (на 1 января 2019 года стоимость монетарного золота составила 14 640,7 млн долларов).

При увеличении доли монетарного золота в золотовалютных резервах в стоимостном выражении (за 2016-2018 годы с 43,8 до 54,1 процента) объем золота в натуральном измерении увеличился за этот период на 13-14 процентов или на 43 тонны.

Как будто бы хороший показатель. Хороший, если не учитывать, что Узбекистан – золотодобывающая страна. Наша страна занимает 4-е место в мире по разведанным запасам золота (5 990,5 тонны) и 8-е место (по некоторым данным – 9-е место) в мире по уровню добычи золота (за 2017 год добыто 89,9 тонны этого металла, за прошлый год – 88,5 тонны).

В то же время, по данным Центрального банка, экспорт золота составил в 2016 году 70 тонн, в 2017 году – 80, в 2018 – 70 и в этом году прогнозируется на уровне 80 тонн. По данным Госкомстата в 2017 году реализация золота за рубеж составила 3,3 млрд долларов, в 2018 году – 2,9 млрд или 20,4 процента всего объема экспорта, а в этом году выручка прогнозируется на уровне 3,5 млрд долларов.

Ежегодно Узбекистан продает почти 90 процентов всего объема добываемого золота!

А в это время большинство центральных банков мира приобретает физическое золото. Чистая покупка центральными банками в первом квартале 2019 года достигла 145,5 тонны. Это самый большой объем с 2013 года и в 1,7 раза превышает показатель аналогичного периода прошлого года.

Продавцами же, в основном, выступили центральные банки Узбекистана, Монголии и Таджикистана, при этом наша страна – мировой лидер по продаже золота. А в это время Центральный банк Казахстана, например, приобрел 11,2 тонны золота (запасы золота росли в течение 78 месяцев подряд). В результате по состоянию на 1 мая 2019 года по золотым резервам Казахстан обогнал Узбекистан и занял 15-е место (361,7 тонны), отодвинув нашу страну на 16-е место (348,4 тонны).

Когда мысли не на вес золота…

В январе-марте 2019 года Узбекистан экспортировал золота на сумму 1,23 млрд долларов, что составляет почти 30 процентов всего объема экспорта.

Как сказал первый заместитель председателя Центрального банка Тимур Ишметов: «Большая доля золота объясняется тем, что мы производим золото. Сейчас оно составляет примерно половину наших резервов — это нестандартная ситуация, обычно столько золота не держат. Поэтому мы думаем о том, чтобы пересмотреть стратегию управления резервами, но при этом речь не идет о каких-то кардинальных изменениях в короткие сроки».

И далее: «Нам надо думать о том, где мы будем через три года и через пять лет.

В среднесрочной перспективе мы думаем о поэтапном снижении удельного веса золота. Если вы обратите внимание, из-за большого удельного веса золота и валюты наши резервы меняются только из-за колебания цен.

Физически объем золота тоже меняется, но чаще всего это фактор ценового изменения».

«…Обычно столько золота не держат». С каких пор главный кредитно-денежный регулятор страны смотрит на обычаи и почему страна, занимающаяся эмиссией мировой валюты – доллара, держит почти три четверти своих резервов в виде физического золота? И среднесрочная политика по вытеснению золота из золотовалютных резервов страны далеко не лучшее решение. Золото стало мировыми деньгами, и менять собственное физическое золото на денежные знаки другой страны, пусть и с крупнейшей экономикой мира, недальновидное решение. Тем более учитывая, что золото будет дорожать даже без его признания в качестве золотого стандарта.

21 марта 2019 года состоялось заседание комитета по открытым рынкам ФРС США на котором было принято решение не повышать ставку в текущем году, а в 2020 году – произвести всего одно повышение. Такое резкое изменение финансовой политики приведет к дополнительному стимулированию роста цены на золото.

Всемирный совет по золоту (World Gold Council) опубликовал данные за февраль 2019 года по золотым резервам некоторых стран. Общий объём золота Центробанков вырос за этот период на 51 тонну. Интересный факт: в феврале этого года было продано всего лишь 200 килограмм золота одним из Центральных банков.

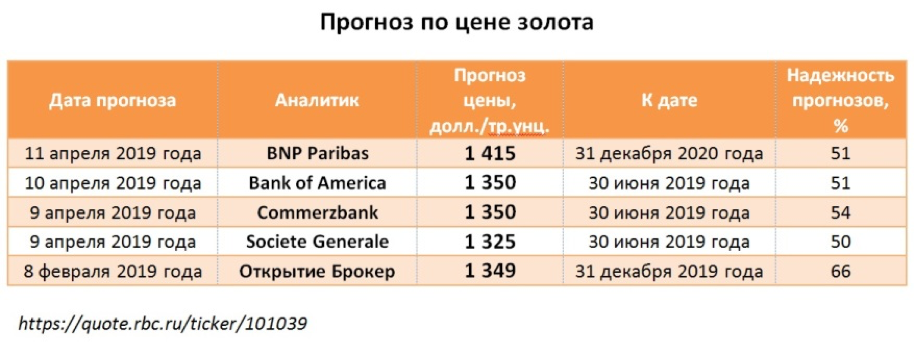

Позиция Центрального банка Узбекистана по продаже золота тем более вызывает вопросы, что сам банк прогнозирует увеличение цены золота. Так, на этот год регулятор прогнозирует среднегодовую цену 1 320 долларов за тройскую унцию (в 2018 году этот показатель составил 1 268,8 долларов за тройскую унцию).

Необходимо наращивать объем физического золота в резервах, а не продавать его. Уменьшать же нужно долю иностранной валюты и прочих денежных активов.

Со времени создания в 1913 году Федеральной резервной системы США американский доллар потерял больше 98 процентов своей стоимости (покупательной способности) относительно золота. И этот процесс будет продолжаться в дальнейшем.

Золото — идеальная инвестиция скромного миллионера

Если уж продавать золото, то своим гражданам, которые поголовно являются миллионерами. Сумовыми.

Это позволит защитить накопления людей, уменьшить избыточную денежную массу и инфляцию, укрепит курс национальной валюты. Введение золота в гражданский оборот уже началось: стали продаваться золотые монеты, с марта 2019 года разрешено заниматься таким видом предпринимательства как старательская добыча драгоценных металлов.

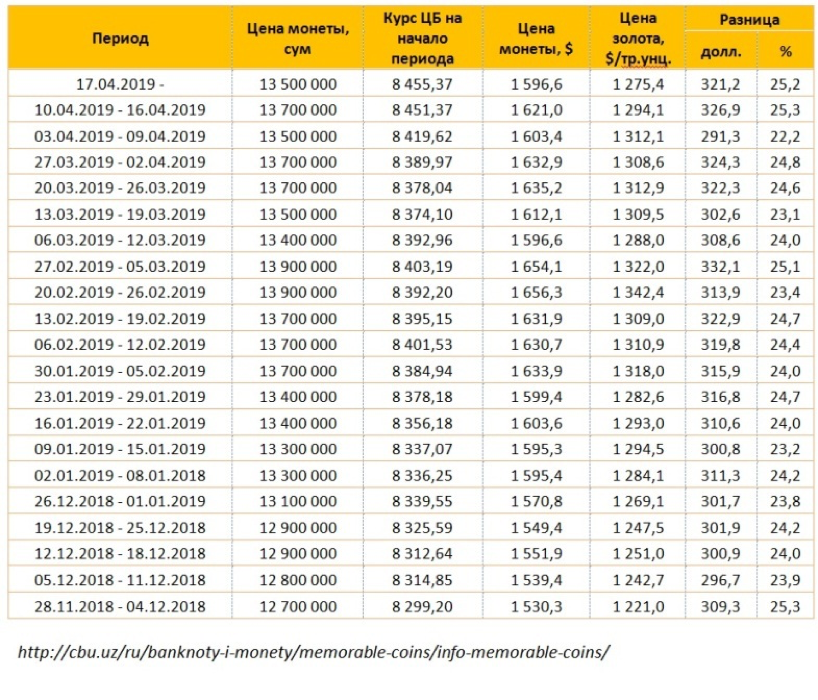

«В целях расширения возможностей населения по инвестированию и сбережению, а также развития рынка драгоценных металлов, с учетом международного опыта и практики, Центральный банк Республики Узбекистан в качестве пилотного проекта выпускает в обращение памятные монеты из золота…» с 28 ноября прошлого года. Монеты изготовлены из золота пробы 999,9 и имеют вес 31,1 грамма – идеальная проба и вес для сравнения: все параметры соответствуют стандарту продаваемой тройской унции золота на международных биржах.

Но покупка монет в качестве инвестиционных вложений не очень эффективна, что видно из сравнительной таблицы: монета стоит примерно на 300 долларов (на 25 процентов) дороже тройской унции золота.

Монета изначально стоит дороже, так как в ее цене заложена коллекционная ценность.

Но «международный опыт и практика» знают не только золотые монеты, но и золотые слитки, обезличенные металлические счета, золотые сертификаты, биржевые фьючерсы на золото, инструменты типа GLD (акции, якобы обеспеченные слитками золота) и другие.

Наиболее защищенными являются владельцы физического золота. Да, обезличенные металлические счета удобны в хранении (вернее, они не нуждаются в нем) и в проведении с ними операций. Но все же это виртуальное, а не физическое золото. На рынке золота в среднем продается 45 унций бумажного золота на одну унцию физического золота с помощью «общих счетов» («unallocated gold»), то есть рынок обеспечен физическим желтым металлом только на 2,2 процента.

Поэтому следующим шагом отечественного Центрального банка мог бы стать выпуск в обращение золота в слитках (от 5 до 500 грамм). При это цена на них не должна заметно отличаться от мировых цен на золото, при обороте золотые слитки не должны облагаться никакими налогами и подлежать декларированию.

Необходимо развивать ювелирную промышленность и продавать её продукцию, как на внутреннем, так и на внешнем рынке. Ювелирные изделия имеют высокую добавленную стоимость и практически неограниченный рынок сбыта: ежегодно в мире реализуется более 3 тысяч тонн золотых украшений. Основные поставщики ювелирных изделий в мире – это Италия, Португалия, Китай, Индия, Арабские Эмираты, Израиль, Турция, Кувейт и Египет. Так, ювелирная промышленность Италии использует почти 16 процентов золота, которое перерабатывается мировой ювелирной промышленностью.

Отрадно, что руководство республики понимает значение современного производства ювелирных изделий. Так, президент Узбекистана 8 мая 2019 года провел совещание по вопросам развития ювелирной отрасли, а 17 мая 2019 года президентом был подписан указ о мерах по ускоренному развитию ювелирной отрасли, которым, в частности, предусматривается до конца 2020 года организация с участием предпринимателей в каждом регионе не менее двух, а в Ташкенте — не менее десяти современных ювелирных торгово-производственных центров, включающих полный цикл от производства до реализации готовых ювелирных изделий.

Вместо послесловия

Некий падишах попросил у мудреца совета.

— Задам я тебе один вопрос, ты ответь на него без утайки, — сказал мудрец. — Что ты больше любишь? Золото или врагов своих?

— Золото, — ответил падишах.

— Тогда почему же то, что ты больше всего любишь, то есть золото, оставишь здесь, а то, что не любишь, то есть врагов своих, возьмёшь с собой в небытие?

Заплакал падишах и сказал:

— Такой добрый совет ты дал, что в нём собраны все советы.

Это суфийская притча, которая подчеркивает бренность бытия и вечность золота.

На протяжении многих веков золото благодаря своим качествам олицетворяло могущество и богатство.Сегодня роль золота как финансового актива повышается с каждым днем.

Золото — это валюта, со своим собственным кодом валюты «XAU» в международной межбанковской системе SWIFT. Код валюты «Золото» — «XAU» состоит из двух частей «X» и «AU». Часть кода «AU» расшифровывается как Aurum — название химического элемента с атомным номером 79 в таблице Менделеева, а часть кода «X» — обозначение того, что валюта «Золото» не имеет страны эмитента и поэтому является интернациональной (мировой) валютой.

Золото — это деньги в их наивысшей форме. Бумажные деньги — это не деньги, а лишь обещания денег в той или иной пропорции. Вспоминаются слова величайшего французского философа-просветителя Вольтера, который писал: «Бумажные деньги всегда возвращаются к своей внутренней ценности – к нулю». Внутренняя же ценность золота неизменна, неопровержима и несокрушима…

Мнение редакции может не совпадать с точкой зрения автора статьи.

Источник: repost.uz

ЦБР сообщил о переносе сроков внедрения реформ Базеля III из-за коронавируса

Коронавирус

Опубликовано 31.03.2020 10:35

Сохранено. См. Закладки.

Вы уже сохранили эту статью в Закладки

МОСКВА (Рейтер) — Группа председателей центральных банков и руководителей надзорных органов стран — членов Базельского комитета по банковскому надзору (БКБН), в которой представлен Банк России, приняла решение о переносе на один год — до 1 января 2023 года — сроков внедрения изменений к пакету реформ Базеля III и обновленных требований к регулированию рыночного риска, сообщил регулятор и пообещал учесть их частично.

На этот же срок отложены требования к раскрытию информации в рамках «Компонента 3», в котором устанавливаются требования к отчетной информации по оценке платежеспособности на основе риск-ориентированного подхода, срокам предоставления и формату передачи отчетных данных. Планировалось расширение объема отчетной информации в области корпоративного управления (в том числе управления рисками), информации о требованиях к капиталу, рисках и прочее.

«Решение принято 27 марта 2020 года в рамках мер по снижению регулятивной нагрузки на кредитные организации в условиях распространения коронавирусной инфекции (COVID-19)», — сообщил ЦБР.

При этом регулятор отмечает, что Банк России будет учитывать решение БКБН, но при этом считает возможным более раннее внедрение стандартов, содействующих более корректной оценке риска с учетом потребностей российских кредитных организаций.

Так, в текущем году Банк России планирует принять изменения в порядок оценки кредитного риска по розничным ипотечным кредитам в соответствии с новым стандартизированным подходом, что даст возможность кредитным организациям применять к таким кредитам коэффициент риска менее 100% при выполнении определенных условий.

(Елена Фабричная. Редактор Дмитрий Антонов)

ЦБР сообщил о переносе сроков внедрения реформ Базеля III из-за коронавируса

Интересное

Правила дискуссии

Investing.com — это финансовый портал, чья основная цель — предоставление своевременной информации по инструментам и фондовому рынку. Обращаем ваше внимание, что в связи со сложившейся геополитической ситуацией мы просим участников форума воздержаться от комментариев на политическую тематику.

Участвуйте в форуме для взаимодействия с пользователями, делитесь своим мнением и задавайте вопросы другим участникам или авторам. Обратите внимание: во время торговых сессий все комментарии тщательно проверяются модератором, поэтому их публикация занимает определенное время. Комментарии, размещенные в нерабочие часы, могут рассматриваться в течение более длительного времени, чем обычно.

На данный момент к публикации допускаются комментарии, которые касаются экономической тематики, а также фондового рынка. Неуместные комментарии не будут допущены до публикации.

Пожалуйста, используйте стандартный письменный стиль и придерживайтесь наших правил.

- Размещение ссылок, рекламы и спам;

- Ненормативная лексика, а также замена букв символами;

- Оскорбления в адрес участников форума и авторов;

- Разжигание межнациональной и расовой розни;

- Комментарии, состоящие из заглавных букв;

- Допускаются комментарии только на русском языке;

Размещение комментария на Investing.com автоматически означает Ваше согласие с правилами комментирования и с необходимостью их соблюдения.

Investing.com оставляет за собой право модерировать и удалять комментарии посетителей сайта, нарушающие правила, а при повторном нарушении — блокировать доступ на сайт и запрещать дальнейшую регистрацию на Investing.com.

Я прочитал и принимаю правила комментирования на Investing.com.

Ваш комментарий

Вы действительно хотите удалить этот график?

Опубликовать также в :

Заменить данный график на новый?

В связи с жалобами других пользователей вам временно запрещено добавлять новые комментарии. Ваш статус будет проверен нашим модератором в ближайшее время.

Пожалуйста, подождите минуту, прежде чем оставить комментарий.

Спасибо, ваш комментарий добавлен и появится на форуме после проверки модератором.

Вы действительно хотите удалить этот график?

Заменить данный график на новый?

В связи с жалобами других пользователей вам временно запрещено добавлять новые комментарии. Ваш статус будет проверен нашим модератором в ближайшее время.

Пожалуйста, подождите минуту, прежде чем оставить комментарий.

Добавить график к комментарию

Подтвердить блокировку

Вы уверены, что хотите заблокировать пользователя %USER_NAME%?

После этого вы и %USER_NAME% не сможете видеть комментарии друг друга на Investing.com.

%USER_NAME% добавлен в ваш черный список

Вы только что разблокировали этого участника. Повторно заблокировать этого участника можно только через 48 часов.

Пожаловаться на комментарий

Я считаю, что данный комментарий:

является рекламой или спамом содержит оскорбление

Комментарий отмечен

Ваша жалоба отправлена модераторам.

Выбор вкладок

Товары Валюты Индексы Акции Облигации ETF Крипто

Выбрано: %COUNT%/4 Обновить

1д 1н 1м 6м 1г 5л Макс.

| Нефть Brent | 90,44 | +0,52 | +0,58% |

| Нефть WTI | 87,23 | +0,36 | +0,41% |

| Золото | 1.942,60 | +0,10 | +0,01% |

| Серебро | 23,200 | -0,040 | -0,17% |

| Платина | 896,50 | -13,10 | -1,44% |

| Палладий | 1.199,03 | -15,97 | -1,31% |

| Природный газ | 2,618 | +0,039 | +1,51% |

| EUR/USD | 1,0700 | +0,0001 | +0,01% |

| USD/RUB | 97,7825 | -0,4650 | -0,47% |

| EUR/RUB | 104,784 | -0,572 | -0,54% |

| GBP/USD | 1,2465 | -0,0008 | -0,06% |

| USD/TRY | 26,8433 | +0,0606 | +0,23% |

| USD/JPY | 147,82 | +0,54 | +0,36% |

| AUD/USD | 0,6377 | +0,0001 | +0,02% |

| РТС | 1.012,40 | -1,65 | -0,16% |

| Индекс Мосбиржи | 3.142,88 | -26,19 | -0,83% |

| US 500 | 4.460,1 | +9,0 | +0,20% |

| Dow Jones | 34.576,59 | +75,86 | +0,22% |

| DAX | 15.740,30 | +21,64 | +0,14% |

| FTSE 100 | 7.478,19 | +36,47 | +0,49% |

| Индекс USD | 105,045 | +0,017 | +0,02% |

| Сбербанк | 255,68 | -3,11 | -1,20% |

| Газпром | 175,95 | -1,69 | -0,95% |

| Норникель | 16.320,0 | -146,0 | -0,89% |

| ЛУКОЙЛ | 6.624,5 | -42,0 | -0,63% |

| Яндекс | 2.547,6 | -38,0 | -1,47% |

| Tesla | 248,50 | -2,99 | -1,19% |

| Apple | 178,18 | +0,62 | +0,35% |

Самые популярные статьи

В США оценили замороженные по всему миру активы РФ: новости к утру 8. Investing.com — 08.09.2023 13

Аналитики ЦБ пересмотрели прогноз по курсу рубля Investing.com — 07.09.2023 44

Один из крупнейших мировых банков приостановит операции с РФ. Investing.com — 08.09.2023 8

Экзамен на статус «квала» и разрешение на продажу валюты: топ-5. Investing.com — 08.09.2023 3

«Шортить доллар слишком рискованно»: мнение хедж-фондов Investing.com — 08.09.2023 3

Investing.com

Мобильное приложение

Мы в соцсетях

- Правила использования

- Политика конфиденциальности

- Предупреждение

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

- Зарегистрируйтесь БЕСПЛАТНО и получите:

- Уведомления в реальном времени

- Дополнительные функции в портфеле

- Настраиваемые графики

- Полную синхронизацию с мобильным приложением

Источник: ru.investing.com

Базель III поднимет цены на золото и серебро?

Соглашение Базель III – это комплекс глобальных финансовых реформ, разработанных Базельским комитетом по банковскому надзору, действующим при Банке международных расчетов – организации со штаб-квартирой в Базеле. Грядущие изменения в операциях банковской системы должны усилить регулирование, надзор и управление рисками в мировой банковской индустрии.

Работа над изменениями, предусматриваемыми Базелем III, началась в 2008 г., после начала Великой рецессии. Изначальную версию утвердили в 2010 г. и должны были привести в действие в 2013-15 гг.

Некоторые изменения, к которым призывал Базель III, были настолько радикальными, что вносились поправки и введение в действие постоянно откладывалось. На данный момент предполагается, что некоторые положения вступят в силу в конце июня этого года, а все изменения должны действовать с 1 января 2023 г.

Цель намеченного базельского регулирования – ограничить уровни рисков, которые берут на себя банки в погоне за прибылью, что должно предотвратить серьезный всемирный финансовый кризис, если ситуация на финансовых рынках ухудшится. В теории это прекрасная идея. Однако на практике некоторые изменения могут настолько подорвать действия некоторых правительств, центральных банков и финансовых институтов, что уже сейчас есть несогласные.

Особенно подрывные положения Базеля III касаются банковской торговли драгоценными металлами.

Многие из крупнейших мировых банков торгуют ими для клиентов и от собственного имени. При торговле эти металлы рассматриваются как распределенные либо нераспределенные активы.

В случае распределенных драгметаллов клиент является владельцем точно идентифицированных и отдельно хранящихся монет или слитков. Записываются марка, вес, проба и серийный номер слитков. Банк просто предоставляет услуги по хранению. Когда клиент забирает или продает эти активы, банк отдает именно их и никакие другие. Поскольку эти активы – собственность клиента, банк ими не владеет и они не считаются активами банка или пассивами, которые банк должен клиентам.

В случае нераспределенного хранения драгметаллов всё совершенно иначе.

При нераспределенном хранении клиент банка не владеет точно идентифицированными монетами или слитками. Вместо этого клиент выступает необеспеченным кредитором банка, имеющим право на активы, принадлежащие банку. Например, у клиента может быть на нераспределенном хранении серебряный слиток на 1,000 унций. У банка могут быть на нераспределенном хранении сотни или тысячи таких слитков, и любой из них может быть доступен для поставки, если клиент захочет его забрать или продать.

При нераспределенном хранении этот серебряный слиток на 1,000 унций принадлежит банку и считается частью его активов. Чтобы свести баланс, банк также записывает аналогичный пассив, который он должен клиенту. Если у банков есть достаточно активов, чтобы покрыть эти пассивы, никаких проблем нет.

Когда банки торгуют драгметаллами, использование нераспределенного хранения имеет много преимуществ. Банкам не нужно вести учет каждого слитка и каждой монеты, принадлежащих тому или иному клиенту, что уменьшает количество бумажной работы и перетасовку активов при их купле и продаже.

Однако нераспределенное хранение имеет одну проблему.

Поскольку ежедневный оборот драгметаллов охватывает лишь сравнительно небольшой процент активов, которые банк держит, банк может удовлетворять запросы о поставке, даже если у него нет физически на хранении или нет прав распоряжаться всеми драгметаллами, которые он должен клиентам.

Здесь можно провести параллель с клиентами, хранящими в банке наличные. В банки не приходит каждый день высокий процент клиентов, чтобы снять все свои средства. Поэтому банки могут держать лишь небольшой процент активов в виде банкнот и монет в сравнении с обязательствами перед клиентами, имеющими текущие или сберегательные счета либо депозитные сертификаты.

Такое отсутствие потребности иметь на хранении или в распоряжении высокий процент физических драгметаллов в сравнении с обязательствами перед клиентами ведет к огромным объемам торговли тем, что я называю бумажными активами.

Таким образом, многие банки сегодня занимаются тем, что можно назвать торговлей драгметаллами с частичным резервированием. Они держат лишь небольшой процент своих обязательств перед клиентами в виде физических металлов в их хранилищах. Они теоретически покрывают остальные обязательства по драгметаллам посредством лизинга золота от центральных банков, торговли деривативными контрактами или использования других бумажных форм.

Инвестиционный банк Morgan Stanley поймали на такой афере, когда он продавал клиентам физические драгметаллы и брал плату за хранение, но на самом деле не покупал реальные активы. Вместо этого банк использовал клиентские средства для покупки других активов, многие из них – в бумажном виде. В 2007 г. MorganStanley удовлетворил групповой иск по этому вопросу на несколько миллионов долларов, так и не согласившись с обвинениями.

Насколько огромен этот бумажный рынок, где банки могут держать бумажные контракты для покрытия своих обязательств по поставке физических драгметаллов? Во время слушаний в Комиссии по торговле товарными фьючерсами в марте 2010 г. консультант по драгметаллам Джеффри Кристиан (Jeffrey Christian) сообщил, что эти институты могут продать в 100 раз больше драгметаллов, чем у них есть на самом деле. Очевидно, что если все владельцы этих металлов запросят у банков поставку, бумажный рынок рухнет.

Крупнейшая в мире торговая платформа для драгметаллов – Лондонская ассоциация участников рынка драгоценных металлов (London Bullion Market Association (LBMA)). Одного только золота здесь торгуется в среднем на $20 млрд в день, или более чем на $5 трлн в год. Практически все эти торги приходятся на нераспределенные драгметаллы.

Вторая крупнейшая в мире торговая платформа для драгметаллов – нью-йоркская биржа COMEX. Торги золотыми фьючерсными и опционными контрактами на COMEX начались в середине 1970-х для того, чтобы американское правительство и главные торговые партнеры Федерального резервного банка (ФРБ) Нью-Йорка могли манипулировать ценой золота.

Метод торговли нераспределенными драгметаллами с частичным резервированием – главный способ, как американское правительство, основные торговые партнеры ФРБ Нью-Йорка, союзнические центральные банки и Банк международных расчетов подавляют цену на золото и серебро.

Когда продаются бумажные контракты без необходимости поставлять физические металлы, создается видимость, будто на рынке доступно намного больше золота и серебра, чем на самом деле. В результате цены ниже, чем если бы покупатели и продавцы торговали на основе реальной информации о спросе и предложении.

Как я объяснял в прошлом, цена золота и серебра фактически выступает «табелем успеваемости» американского правительства, американской экономики и американского доллара. Когда цены на драгметаллы растут, это не только плохо говорит о правительстве, но также толкает вверх процентные ставки по правительственному долгу и снижает покупательную способность доллара.

Но вернёмся к соглашению Базель III. Важнейшее изменение для драгметаллов – требование к банкам держать резервы, обеспечивающие их активы. Согласно намеченным нормативам, банки должны считать нераспределенные драгметаллы в своем балансе как 85% от их стоимости, чтобы определить, сколько им нужно держать резервов по этим активам.

Однако банки больше не смогут считать пассивы по нераспределенным драгметаллам как часть своих требуемых резервов.

Следовательно, чтобы соответствовать нормативам Базеля III, банкам придется либо значительно увеличить свой акционерный капитал, чтобы обеспечить требуемые резервы, либо резко сократить или полностью прекратить торговлю нераспределенными драгметаллами.

Увеличат ли эти банки свои реальные резервы физических драгметаллов во много раз в сравнении с нынешними? На практике это невозможно, потому что достаточное количество физических металлов просто недоступно. Еще одно препятствие – отсутствие у этих банков достаточного места в хранилищах, чтобы держать такие резервы драгметаллов.

Практическим следствием этой части новых нормативов Базеля III будет почти полное прекращение торговли нераспределенными драгметаллами на лондонском и нью-йоркском рынках. Останется лишь торговля распределенными металлами.

Банки континентальной Европы введут в действие изменения в торговле драгметаллами в конце июня этого года. Британские банки должны принять новые стандарты к 1 января 2022 г. По крайней мере, таковы текущие запланированные даты вступления в силу.

С прекращением большей части торговли нераспределенными металлами американское правительство может лишиться своей главной тактики по подавлению цены золота и серебра.

На фоне повышенного спроса на физические драгметаллы и прекращения использования нераспределенных драгметаллов для подавления цен золото и серебро может ждать огромный рост.

Данные последствия грядущих рыночных изменений настолько значительны, что 4 мая 2021 г. LBMA и Всемирный совет по золоту (ВСЗ) направили Управлению пруденциального регулирования – британскому регулятору банков и финансового сектора – документ с просьбой отменить стандарты Базеля III по торговле нераспределенными драгметаллами. В данном документе утверждается, что новые нормативы подорвут способность банков осуществлять расчеты по торговле драгметаллами, лишат этот рынок ликвидности, резко увеличат стоимость финансирования таких сделок и ограничат операции центральных банков с драгметаллами.

Утверждение, что без отмены новых правил LBMA может быть чуть ли не вынуждена прекратить операции, также означает, что практически прекратится и торговля нераспределенными металлами на COMEX.

Насколько вероятно, что стандарты Базеля III по торговле нераспределенными драгметаллами действительно вступят в силу в ближайшее время? Скорее всего, дату введения в действие просто снова перенесут.

Тем не менее, даже если дату снова подвинут, эта отсрочка может касаться только британских банков.

Еще одно изменение, предложенное в документе LBMA и ВСЗ, – принять швейцарскую интерпретацию, считающую это применимым лишь к несбалансированным позициям на обеих сторонах банковского баланса. Но это, пожалуй, не предоставит значительную свободу действий.

Как бы то ни было, осталось мало времени, чтобы изменить нормативы, прежде чем первые из этих стандартов начнут применяться к банкам континентальной Европы в конце июня этого года.

Сейчас на COMEX примерно $24 млрд коротких продаж золотых фьючерсных контрактов и еще $1.6 млрд серебряных. Когда континентальные европейские банки начнут торопиться покрыть свои короткие позиции, короткие продавцы почти наверняка окажутся под давлением, чтобы покрыть эти контракты на COMEX.

Чем бы всё это ни закончилось, в конечном итоге цена на золото и серебро в ближайшие 6 месяцев – 2 года должна подняться намного выше, возможно в несколько раз.

Инвестиции в бизнес c доходностью до 20% годовых

✅ Получайте доходность выше облигаций

✅ Не так рискованно как инвестиции в акции

✅ Надежная инвестиционная платформа http://goldenfront.ru/ (C) Источник

При копировании ссылка обязательна | Не является индивидуальной инвестиционной рекомендацией

Поддержите нас — ссылаясь на материалы и приводя новых читателей

Нашли ошибку: выделите и Ctrl+Enter

Добавьте Элиттрейдер в избранное Дзен новостей

Источник: elitetrader.ru