Кредитный брокер — это посредник, который помогает человеку получить заём. Такой специалист подбирает банк, анализирует предложения, готовит документы и проводит переговоры с финансовой организацией.

Кредитные брокеры бывают разными. Одни занимаются только автокредитами или ипотеками, другие помогают открыть кредитные линии для малого бизнеса, третьи ищут деньги под крупные сделки между корпорациями. Сосредоточимся на посредниках между банками и физическими лицами.

Хороший кредитный брокер постоянно следит за банковским рынком и изучает финансовые продукты, чтобы знать о лучших вариантах и условиях, а также о подозрительных компаниях.

Потенциальных клиентов брокер тоже сначала изучает. Например, обсуждает с заёмщиком его цели и состояние: сколько человек получает, где работает, есть ли другие обязательства и так далее. Если всё хорошо, то посредник с клиентом оговаривают условия оплаты. Последние обычно зависят от сложности и размера займа и колеблются в пределах от 2 до 20% процентов. Некоторые кредитные брокеры предлагают и фиксированную ставку в 5–10 тысяч рублей.

Как работают брокеры-мошенники? Внутренняя кухня. Сколько зарабатывают менеджеры?

Затем посредник находит лучшие варианты, запрашивает у клиента все нужные документы и составляет заявку для банка. В случае её одобрения брокер проверяет кредитный договор и условия, объясняет их нанимателю и доводит сделку до конца.

Иногда кредитные брокеры сотрудничают с клиентами и после оформления займа. Например, помогают отказаться от навязанных страховок, неизвестно откуда появившихся комиссий и прочих дополнительных услуг. А если не получается, то составляют досудебную претензию.

Когда пригодится помощь кредитного брокера

Если человек плохо разбирается в секторе, то легко может ошибиться. Например, обратиться в популярный банк, рекламу которого постоянно крутят по телевизору, и в итоге переплатить десятки тысяч рублей из‑за высоких процентов. Или же подать заявку в учреждение с самой выгодной ставкой и получить отказ после нескольких недель переговоров.

Хороший кредитный брокер поможет избежать подобных проблем. Такой специалист способен сэкономить клиенту и время, и деньги. К примеру, отследить сомнительное условие, когда за просрочку заберут квартиру в залоге. Или вовсе отсоветовать идти в банк: возможно, в конкретной ситуации будет выгоднее накопить самостоятельно или выбрать лизинг.

Какие есть риски при работе с кредитным брокером

Главная сложность — работу кредитных брокеров почти ничего не регулирует. В российском законодательстве даже нет такого понятия. Посредникам не нужна лицензия, есть только договор между двумя сторонами и профессиональный стандарт . В России кредитный брокер — просто компания, которая снимает часть организационных забот. В теории.

На практике стоит быть осторожнее, ведь под видом консультанта‑посредника может скрываться непрофессионал или даже преступник, которых называют «чёрными брокерами».

Зря потерять время и испортить кредитную историю

Возможно, кредитный брокер действительно работает и никого не обманывает. Но если он непрофессионал, то лишь потратит время клиента: сначала наобещает одобрение займа и низкую процентную ставку, а потом будет бездумно рассылать заявку во все банки. Помимо потерянных дней, отказы невыгодны сами по себе, ведь каждый попадает в кредитную историю человека и снижает шансы на одобрение будущих заявок.

Сколько зарабатывает брокер?

А ещё кредитный брокер может зарабатывать количеством. Например, набирать много клиентов и рассылать запросы от их имени. Даже если двум третям откажут, то последняя треть всё окупит. А вот другие люди потратят время и испортят кредитную историю.

Отдать много денег

Причём не только из‑за непрофессионализма брокера, но и из‑за его злого умысла. Схемы применяются разные, вот самые популярные:

- Скрытые услуги. В длинные и путаные договоры включаются отсылки на оферты, дополнительные соглашения и так далее. За этими пунктами могут скрываться неожиданные платежи, штрафы или комиссии.

- Хитрые формулировки ухода от ответственности. То есть деньги берут не за результат или консультацию, а за подписку на «информационные услуги». В таких случаях с клиента могут снимать 200–300 рублей в неделю, пока посредник «работает».

- Продвижение продуктов банка. Некоторые брокеры за деньги договариваются с недобросовестными финансовыми организациями, что будут продвигать именно их продукты. Не факт, что такое соглашение окажется выгодным для клиента, который вполне может переплатить.

Стать соучастником преступления

Кредитные брокеры, которые берут очень высокую комиссию, 25–30% и больше, нередко оказываются теми самыми «чёрными брокерами». Последние тратят деньги на подкуп сотрудников банка, оформление поддельных справок о доходах, «рисуют» право собственности на квартиру. В ответе за это будет и клиент.

Банк всегда проверяет данные в нескольких независимых базах. Допустим, справки о доходах и уплате налогов запросят в Пенсионном фонде и налоговой, данные о собственнике квартиры — в Росреестре. Так что правда всё равно всплывёт. Если не сразу, то на ближайшей аудиторской проверке.

Накажут всех: от коррумпированного сотрудника банка до брокера и его клиента. Одному вменят коммерческий подкуп , другим — мошенничество в сфере кредитования. Каждый в лучшем случае отделается штрафом в сотни тысяч рублей, но велик шанс и реального заключения. Чересчур рискованная затея ради простого кредита.

Как выбрать хорошего кредитного брокера

У кредитных брокеров нет лицензий или единого реестра, поэтому придётся полагаться на косвенные признаки надёжности.

Разобраться с документами

В интернете несложно найти данные о реально существующей компании: когда появилась, как именно называется юридическое лицо, кто учредитель и директор, где зарегистрирована, не ликвидируется ли. Это базовая проверка контрагента в поисковиках и в Едином государственном реестре юридических лиц (ЕГРЮЛ).

Затем можно копнуть глубже и посмотреть, всё ли у фирмы в порядке с налогами, судами и проверками:

- картотека арбитражных дел позволит проверить, не судится ли компания с партнёрами;

- Единый государственный реестр налогоплательщиков (ЕГРН) покажет, нет ли у фирмы проблем с налогами и сборами;

- реестр проверок Генеральной прокуратуры продемонстрирует, не интересовались ли посредником регуляторы.

После этого полезно взглянуть на договор, который предлагает подписать кредитный брокер. Нужно, чтобы с базами совпадали все юридические данные: название, форма предприятия, адрес и прочее. Должны быть чётко указаны права, обязательства и ответственность обеих сторон. А вот подписок за «информационные услуги», непонятных вознаграждений и штрафов быть не должно. Лучше прояснить всё заранее, и если что‑то остаётся сомнительным, то безопаснее отказаться и поискать другой вариант.

Посмотреть рейтинги и отзывы

Полезно проверить отзывы на порталах, которые специализируются на банковском рынке. Если брокер работает давно, там наберутся мнения клиентов о качестве и сроках, о сервисе и других подводных камнях.

Главное — не забывать, что отзывы тоже продаются и покупаются.

Ещё имеет смысл проанализировать рейтинги кредитных брокеров. Присутствие даже на сотом месте — уже хорошо, ведь компания как минимум реально работает и показывает какие‑то результаты.

Расспросить брокера о работе

На встрече стоит узнать у кредитного брокера, как он организует процесс. Хорошо, если посредник не будет гарантировать конкретного результата или ставки, завлекать скидкой, которая сгорит через 12 секунд, или торопить подписывать договор не читая.

Идеально, если кредитный брокер может спокойно и внятно объяснить весь процесс. Мол, начнём с этого, потом будет то‑то, затем «чёрный ящик» внутри банка, а завершим вот так. Хороший специалист наверняка и пару примеров приведёт: так было с одним клиентом, так с другим, а решили вот так.

Уточнить, как строится оплата

Все работают по‑разному: одни готовы взяться за процент, другие заранее оговаривают сумму, третьи предлагают совместить оба подхода.

Единственно верного варианта нет, всё зависит от задач. Если речь о простом потребительском или автокредите, то, скорее всего, будет удобнее фиксированная оплата: есть услуга, есть процедура, результат ни от кого не зависит. Но если речь о сложной сделке, где нужно взять один заём, реструктурировать другой и оформить залог на что‑то третье, то лучше подойдёт процент.

Что стоит запомнить

- Кредитный брокер — посредник, который помогает людям получить кредит, оформить ипотеку или реструктурировать заём в банке.

- Хороший брокер знает рынок и может подобрать лучшие предложения для своего клиента, а заодно сэкономить его время и силы.

- Кредитный брокеридж в России почти не регулируется: нет обязательных лицензий и специальной отчётности. Поэтому на рынке есть мошенники, берущие деньги ни за что, и «чёрные брокеры», за сотрудничество с которыми можно получить штраф или даже попасть в тюрьму.

- Хороший кредитный брокер не составляет путаный договор, чётко оговаривает своё вознаграждение, не имеет проблем с юридическими документами, судами и отзывами клиентов.

- Что нужно знать, чтобы получить кредит в любом банке

- 8 вещей, которые нужно знать о досрочном погашении кредита

- Какими бывают кредиты и что на них можно купить

- Почему банк может отказать в кредите

- Что такое страхование кредита и надо ли от него отказываться

Источник: lifehacker.ru

Все что нужно знать про брокеров на бирже — 11 вопросов и ответов

Из статьи вы узнаете про брокеров фондового рынка. Чем они занимаются, как и на чем зарабатывают. Сколько получают. Рассмотрим главное отличие брокеров на валютном рынке Форекс от биржевых. Сколько денег нужно для начала торговли и на что обратить внимание.

Почему брокеры рекомендуют торговать чаще и правильно ли это?

Кто такие брокеры на бирже

Если не вдаваться в скучные определения, то простыми словами, брокер — это посредник, позволяющий совершать сделки купли-продажи ценных бумаг на фондовом рынке.

Как это происходит?

На бирже совершать сделки напрямую могут только профессиональные участники рынка. Имеющие соответствующие лицензии. Обычным физическим (да и юридическим) лицам вход закрыт.

Чтобы получить доступ на фондовый рынок, нужно заключить договор с брокером на обслуживание. Внести деньги на счет. И можно начинать торговлю. То есть покупать акции, облигации, валюту и так далее.

Схема совершения сделок следующая.

- Выставляете заявку на покупку, например хочу купить 100 акций Газпрома.

- Брокер проверяет наличие средств на вашем счете, достаточных для покупки.

- Если все нормально, заявка выводится на биржу.

- Биржа сводит Вас с продавцом, у которого выставлено на продажу нужное количество акций по лучшей цене.

- Совершается сделка и биржа передает информацию брокеру.

- Брокер фиксирует факт покупки на вашем счете (списывает деньги, зачисляет акции).

- В своем портфеле вы видите купленные акции.

Все эти действия происходят буквально за доли секунды. Обратная ситуации (продажи) выглядит аналогично.

На чем зарабатывают брокеры?

Учитывая, что брокер является связующим лицом между вами и биржей, за свое посредничество он взимает комиссии.

За каждую операцию на бирже, с клиентов берется небольшой процентик. Конечно «процентик» — это громко сказано. Обычно речь идет о вознаграждение в десятые и даже сотые доли процента от суммы операции.

Например, клиент совершил покупку акций на 100 тысяч рублей. Стандартная средняя комиссия брокера — 0,05%. Итого 50 рублей.

Людям, далеким от фондового рынка, наверное покажется совершенно нереальным такой размер комиссий. Все привыкли, что посредники в других сферах берут куда больше — 5-10 и даже 20%.

А как можно брокеру заработать — беря такие «смешные» доли процента?

Основная прибыль идет с оборота. Представьте, что у брокера несколько сотен тысяч клиентов. И каждый совершает по несколько сделок в месяц. Есть клиенты, совершающие десятки-сотни операций только за один день.

И с каждой такой операции — брокеру капает небольшая копеечка. Учитывая, что вывод сделок на биржу автоматизированный, брокеру остается только поддерживать работоспособность серверов.

Второй способ заработка брокеров — это дополнительные услуги.

Подписка на платные аналитические рекомендации. Структурные продукты. Доверительное управление. И много чего еще. Каждый стремится внедрить что-нибудь новое.

И если найдутся клиенты — будет дополнительный доход.

Сколько стоят услуги брокеров?

Как было уже сказано — брокер зарабатывает по посреднических услугах. Берет определенный размер за сделку. Неважно какую. Покупка или продажа. И неважно за что.

Акции, облигации, ETF, валюта, фьючерсы или опционы.

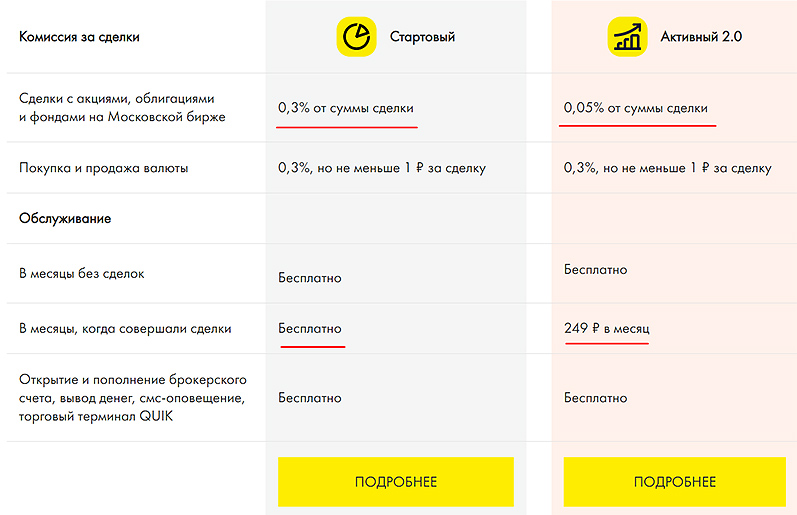

Если брать фондовый рынок (акции и облигации), то размер комиссий может варьироваться от 0,01 до 0,1% от суммы сделки. Все зависит от подключенного клиентом тарифа.

Условия по тарифу зависят от суммы на счете и частоты торговли. Кто-то имеет на счетах миллионы и совершает редкие операции. А другие, на скромные суммы могут только за один день сделать десятки-сотни сделок.

Перед выбором «правильного» тарифа, именно подходящего под ваши цели и возможности, нужно примерно знать какой суммой вы будете оперировать и как часто совершать сделки на бирже.

В этом вам поможет брокер. Посоветует более выгодный для вас тариф.

На крайний случай у всех брокеров есть так называемые «универсальные» тарифы (или тариф для новичков). Смело выбирайте его. В впоследствии его можно поменять.

Дополнительно, брокер может устанавливать минимальный месячный размер комиссий, которые обязан уплатить клиент.

Обычно это 200-300 рублей в месяц.

Например, если за месяц с клиента, совершавшего сделки было удержано 150 рублей в виде комиссий. А минимальная плата у брокера — 200. То в конце месяца дополнительно спишется еще 50 рублей. Если клиент в результате операций уже уплатил более 200 рублей, то ничего не будет списываться.

У некоторых брокеров, минимальная плата полностью отменяется, при достижении некоторого порога минимальной суммы на счете (50-100 тысяч рублей). А остается только «мзда» за совершение операций.

Долгосрочные или пассивные инвесторы от этого получают наибольшую выгоду. Купил бумаги на несколько лет. И не платишь брокеру ни копейки. Нет операций — нет комиссий.

Минимальная сумма для работы

Какая сумма нужна для заключения договора на брокерское обслуживание?

Стандартная ставка — несколько десятков тысяч рублей. Обычно от 30-50 тысяч. Именно такая сумма является оптимальной для начала работы.

Многим брокерам не выгодно возиться с «мелочью». На них много не заработаешь. Мороки больше. Поэтому и вводятся такие ограничения.

Если брокер и позволяет открыть счет на скромные суммы, то вводит обязательные ежемесячные минимальные комиссии для клиентов.

Брокеры Форекс и фондового рынка — различия

У многих слова «брокер» вызывают негативные эмоции. Это связано с рынком Форекс. На котором они пробовали зарабатывать. И скорее всего слили все деньги.

И что Форекс брокер, что брокер фондового рынка в их понимании одно и тоже.

Хотелось поделиться с Вами информацией как функционирует рынок Форекс, вернее брокеры предоставляющие «доступ к торгам» для покупки валюты.

Обратите внимание, фраза «доступ к торгам» взято в кавычки. Почему?

Вы не задумывались, почему реклама Форекс встречается практически на каждом шагу? Интернет просто увешан баннерами.

Форекс-брокеры обещают быстрый и легкий заработок. Упрощенную регистрацию. И возможность торговать имея на руках всего пару сотен баксов. Проводят различные акции по привлечению клиентов.

Например, дарят денежные бонусы при открытие счета. «Открой счет, пополни на 500 долларов и получи на счет еще столько же» или «Совершить оборот по счету на 10 тысяч и мы вернем вам все комиссии». И многое другое.

Рекламу фондовых брокеров вы практически не увидите. По крайней мере ее в разы меньше.

Настоящий рынок Форекс доступен только крупным участникам: банкам, инвестиционным компаниям, пенсионным фондам и так далее.

Минимальная сумма сделки или лот составляет на валютном рынке — 100 тысяч долларов.

А что мы наблюдаем у нас в стране?

Любой желающий поторговать на валютном рынке, может открыть счет у брокера Форекс имея на руках всего 100-200 долларов. Ему сразу же дается доступ к торгам и можно совершать сделки.

Не кажется ли вам очень подозрительной эта схема? Минимальная сделка на Forex — 100 тысяч. А у «инвестора-трейдера» денег в тысячу раз меньше. И он все равно может покупать валюту.

Истина банальна. Форекс-брокеры не выводят сделки на настоящий рынок. Совершая операции, вы продаете-покупаете валюту не у других участников, а у брокера напрямую. Хотя основная функция биржевых брокеров — это посредничество между участниками.

Почему?

Ответ довольно простой.

Статистика. По ней 90-95% всех игроком на рынке Forex сливают деньги.

А раз так, то зачем брокеру заморачиваться. И выводить ваши заявки на биржу. Проще и выгоднее закрывать сделки своим капиталом.

И всю прибыль — забирать себе. Вернее, слитые счета клиентов.

Чтобы «слив» происходил еще быстрее — придумали кредитное плечо.

Стандартная схема — 1:100. Это значит, что на собственные 100 долларов, трейдер может купить валюты на 10 тысяч. Есть даже плечи 1:200, 1:500.

Как это происходит на практике?

У вас есть 100 долларов. И стоит плечо 1 к 100. Вы покупаете валютную пару евро/доллар на полную сумму — 10 тысяч долларов.

Если курс увеличится в вашу сторону всего на 1% — чистая прибыль составит 100 баксов. Или всего за одну сделку вы сможете удвоить счет.

Но если курс пойдет против вас, на тот же 1% — вы полностью теряете весь депозит.

Что говорить про плечи 1 к 500. Слив происходит в разы быстрее.

Схема торговли через Форекс брокера напоминает казино. Или игру с отрицательным математическим ожиданием. При длительном периоде сделок, в выигрыше всегда остается брокер.

Дополнительно, клиенты так называемых «форекс-брокеров» несут дополнительные риски и расходы.

Обычно Форекс брокеры никем не контролируются. Все они зарегистрированы в оффшорах. И ничто не мешает им просто «испариться» со всеми деньгами клиентов. Случаев можно привести массу. Автор статьи, несколько лет назад «баловался» игрой на валютном рынке. Причем весьма успешно.

Но в один «прекрасный» день, брокер внезапно пропал, прихватив деньги. А куда обращаться, что делать, как вернуть потерянное — непонятно.

Комиссии брокера за сделку. В разы выше, чем на фондовом рынке. Торговые издержки оказывают сильное влияние на прибыльность торговли. Особенно если совершать множество сделок на рынке. За месяц, у активных игроков может уходить несколько тысяч или даже десятков тысяч только на них. Представьте, что мы потратили на комиссии 5 тысяч за месяц.

А у фондового брокера за этот же период, при том же объеме торгов, у вас ушло бы только 500 рублей. А какая разница будет за год?

Особо «жадные» брокеры могут манипулировать котировками. Естественно в свою пользу.

Как это происходит на деле?

В терминале выводятся цены, которые видят все трейдеры. Котировки берутся с настоящего рынка Forex.

И брокер видит, что например, очень много трейдеров выставили стоп-лосс (ограничитель убытков) на определенный уровень цены. То есть, если цена достигнет этого уровня — произойдет закрытие позиций и игроки зафиксируют убыток.

Что может сделать брокер?

Если цена немного не дошла до этого уровня и начинает разворачиваться, он может показать другие цифры. Продвинуть котировки чуть дальше, в выгодную для себя сторону.

В итоге у игроков сработает стоп-лосс, позиции закроются и все зафиксируют убыток. Кроме брокера. Он то как раз получить прибыль.

Опять хочется привести пример с казино. Это тоже самое, как поставить на рулетку магнит. И по своему усмотрению выдавать нужные числа.

А как же брокеры фондового рынка?

Здесь ситуация противоположная. Брокер напрямую заинтересован, чтобы его клиенты торговали долго и успешно. Если клиент сольет счет, то он перестают торговать. И брокер не будет зарабатывать на комиссиях.

Вот почему практически у любого уважающего себя брокера на сайте есть курсы, особенно для начинающих, бесплатные аналитические материалы, стратегии и прогнозы, торговые рекомендации.

И соответственно качество предоставляемых услуг должно быть на высоте. Здесь действует правило — довольный клиент приносит больше прибыли брокеру.

Получается, что в случае с форекс-брокерами, торговля — это игра в одни ворота. Главная их цель — забрать ваши деньги. То есть постоянно присутствует конфликт интересов. Если дать вам постоянно зарабатывать, брокер будет терпеть убытки. А ему это надо?

А c фондовыми брокерами вы действительно в одной связке.

Но если посмотреть правде в глаза — они тоже не идеальны. Все таки главная цель любого биржевого брокера — получение прибыли.

А откуда будет идти прибыль? Естественно от вашей торговли.

И брокеру выгодно, чтобы его клиенты торговали как можно чаще. В идеале каждый день. Постоянно покупая-продавая ценные бумаги.

Для этого даются всевозможные торговые рекомендации на краткосрочную торговлю. Упор в курсах и вебинарах сделан тоже на частые сделки.

При том, что по статистике — именно долгосрочные инвестиции приносят наибольшую доходность.

Но брокерам это не выгодно. Зачем рекомендовать клиентам вкладывать деньги на несколько лет? Какой смысл, например, давать рекомендацию купить акции Лукойла или Сбербанка на 10 лет.

Клиент купит их, заплатить небольшую комиссию за сделку и все. Будет держать бумаги на счете. А брокер с этого ничего не будет получать.

Как выбрать брокера

На что обратить внимание? И какой критерий отбора?

В принципе все лицензированные брокеры предоставляют практически одинаковый перечень основных услуг. Если это доступ к торгам на Московской бирже — то эта услуга есть у всех. Разница только в качестве обслуживания, удобстве для клиентов и тарифах. И конечно же надежности.

Это как открывать вклад в банке. Можно найти ну очень хорошие проценты по депозиту, но в каком нибудь банке «Рога и копыта». У которого сегодня-завтра могут отозвать лицензию.

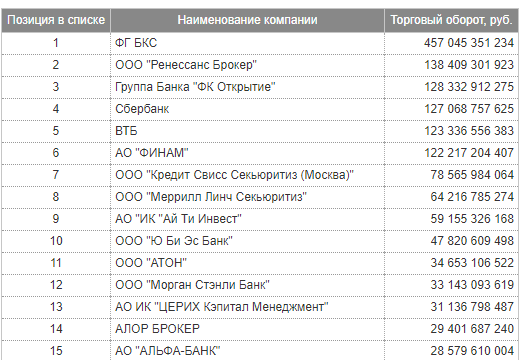

Поэтому в первую очередь нужно смотреть на надежность. Можно рассмотреть список брокеров, являющиеся лидерами по торговому обороту клиентов. Логика проста. Если большинство работает с ними — значит доверяет.

На сайте Московской бирже всегда есть актуальный список брокеров-лидеров по торговому обороту его клиентов за прошедший месяц.

Второй пункт — сколько это будет вам стоить? Или размер торговых издержек или комиссий. Здесь придется провести некоторый анализ предложений брокеров. Нельзя однозначно сказать, что этот брокер самый выгодный. А другой слишком дорогой.

Линейка представленных тарифов у всех разная. Самая выгодная тарифная сетка для долгосрока может быть у одного брокера. А для активного трейдинга «выгодность» у другого. С большими капиталами лучше работать с третьим. А четвертый брокер разрешает открывать счета с маленькими суммами без минимальных ежемесячных платежей.

Третий пункт — удобство для вас. Сюда входит пополнение и вывод денег со счета (скорость ввода-вывода, комиссии за эти операции, какими способами можно пополнить счет и снять деньги). Открытие счета (онлайн или личное посещение офиса). Решение с брокером различных вопросов.

Перед началом выбора, желательно знать про тарифные ловушки и уловки брокеров.

Как заключить договор и начать покупать акции или облигации

После выбора брокера у вас есть 2 варианта.

- Топаете ножками в офис. Прихватив с собой документы (обычно это паспорт, ИНН и СНИЛС). Там все читаете, подписываете договор и получаете доступ.

- Заключение договора онлайн. Сейчас многие брокеры предоставляют услуги открытие счета онлайн. Оставляете заявку на сайте, заполняя все необходимые анкеты. Брокер перезвонить. Ответит на возникшие вопросы, поможет с выбором тарифа. Если все устраивает, высылает вам подписанный договор.

После заключения договора, вы получаете доступ к торгам на бирже. И вам остается только пополнить брокерский счет и можно начинать торговлю.

Торговля осуществляется через торговый терминал (в России это в основном Quik).

Но здесь нужно потратить время на изучение его функционала. На сайтах всех брокеров есть инструкции по настройке терминала. В терминале удобно проводить анализ и отбор нужных бумаг. Отслеживать уровень цен и текущей позиции. Выставлять условные заявки. Анализировать графики цен с помощью десятка различных индикаторов технического анализа.

Строить уровни поддержки и сопротивления. И много чего еще.

Второй вариант — покупка онлайн через приложения или личный кабинет на сайте брокера (есть не у всех). Здесь мы имеем немного урезанные возможности. И сама процедура совершения операций сводится к кнопкам купить-продать. И скорее напоминает интернет-магазин.

Третий вариант — «звонок другу». Вернее брокеру. Как это выглядит? Набираете брокера (контактный телефон дадут при открытии счета). Называет кодовое слово.

И говорите: Хочу купить акции Газпрома — 1000 шт (или на 100 тысяч рублей). Брокер сразу же совершает покупку по текущей стоимости от вашего имени.

Чем отличается брокер от трейдера

Как мы выяснили, брокер — это посредник между клиентами и биржей. Он действует и совершает сделки по поручению и на деньги клиентов. Как за счет прямых указаний. Так и за счет доверительного управления.

Трейдер — человек совершающий сделки на бирже на собственные и заемные средства. Соответственно через брокера.

Если простыми словами, то трейдер — это заказчик. А брокер — исполнитель «воли» трейдера.

Соответственно, у брокер прибыль формируется за счет комиссий. Ему не важно, растет цена или падает. Кризис на рынке или экономический подъем. Клиенты совершают сделки — и приносят брокеру доход.

А у трейдера спекулятивная прибыль (купил дешевле, продал дороже). Удалось — заработал. Не получилось — зафиксировал убыток.

Где хранятся акции купленные через брокера

Все ценные бумаги, обращающиеся на фондовом рынке имеют бездокументарную или электронную форму. Все сведения о текущих владельцах хранятся на специальных серверах — депозитарии.

Они могут быть независимые или функционировать под крылом брокера. Можно сказать, что депозитарий — это аналог вклада в банке. Только вместо денег, там лежат ценные бумаги: акции, облигации закрепленные за определенным владельцем.

В этом случае мы имеем более высокую надежность по сравнению с хранением денег в банке.

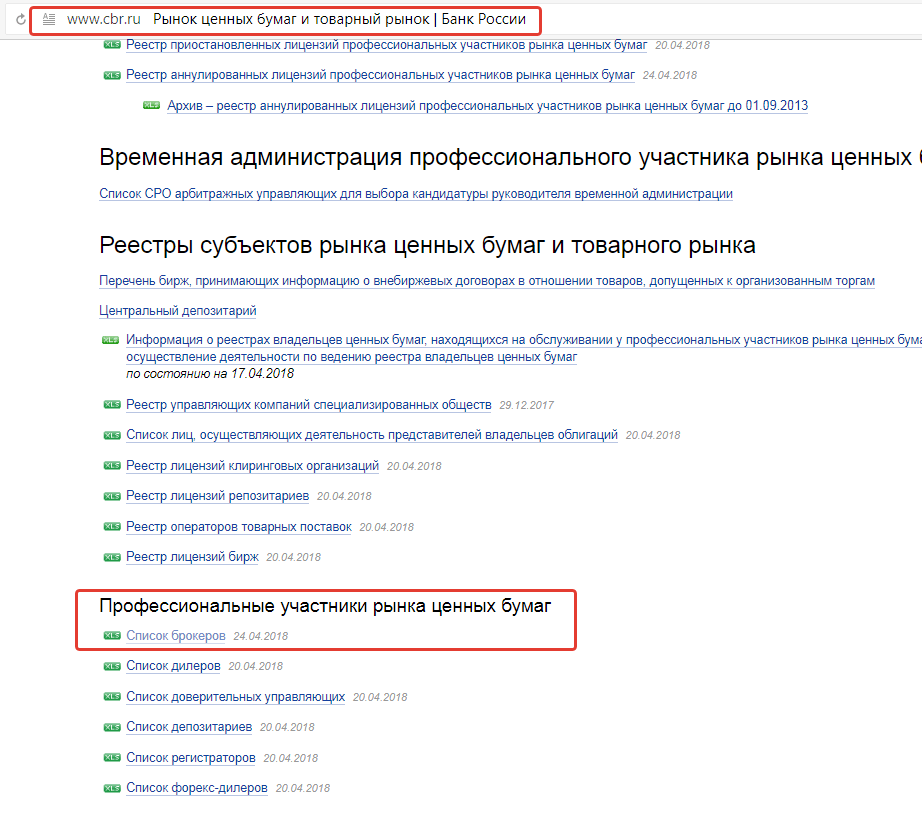

Кто контролирует брокеров России?

Все действия брокерской деятельность находятся под пристальным «оком» Центробанка. Он же выдает лицензии. Для этого нужно обладать значительным уставным капиталом. Иметь соответствующее финансовое образование.

При несоблюдении или нарушении установленных правил брокер может лишиться лицензии. И как следствие, потерять право предоставлять брокерские услуги.

Список брокеров, имеющих действующие лицензии на осуществление деятельности есть на сайте Центробанка. В таблице более трехсот компаний (на момент написания статьи — 372 организации).

Сколько зарабатывают брокеры

Косвенно уровень дохода ведущих брокеров можно оценить по торговому обороту их клиентов за месяц. У топовых брокеров речь идет о суммах в несколько сотен миллиардов рублей.

Умножаем на средние комиссии (0,03-0,06%). И получаем размер выручки. Минус издержки на поддержание серверов, аренду, рекламу и зарплаты сотрудникам.

Список брокеров по торговому обороту регулярно публикуется на сайте Московской биржи.

Если говорить конкретно про сотрудников брокерской компании, то средний уровень заработной платы зависит от региона. Минимальная оплата начинается от 60-70 тысяч в Москве. В других городах обычно от 30-40 тысяч.

В основном это базовый оклад. Премии зависят от выполнения плана. И как такого потолка нет. «Зацепив» пару-тройку крупных клиентов, оперирующих многомиллионными капиталами, брокеру будут постоянно идти хорошие отчисления от их торговли.

По своей сути, работа брокера сводится к деятельности менеджера по продажам. А не к торговле на бирже. «Новые» клиенты закрепляются за «продажником». Они торгуют — контора получает прибыль. Определенный процент перепадает брокеру лично (обычно от 10 до 30% от комиссий уплаченных клиентом за сделки).

- Благодарность автору — здесь.

- Есть вопросы? Задайте их в комментариях. Все читаю, по возможности отвечаю!

- Чтобы не пропускать новые статьи, подпишись на мой Telegram-канал

Источник: vse-dengy.ru

Сколько зарабатывают брокеры в России

Считать чужие деньги неприлично, но в некоторых случаях оправданно. Особенно когда речь идет о посредниках, зарабатывающих на комиссиях. Клиенту всегда кажется, что тарифы завышены, а компания генерирует огромную прибыль. В статье приведены конкретные цифры ― сколько брокеры в России зарабатывают, а также указано, из чего складывается их доход.

Содержание

- Кто такой брокер

- Из чего складывается доход брокера

- Сколько брокер зарабатывает в месяц

- Выводы

- Часто задаваемые вопросы

Кто такой брокер

Это лицензированная организация, предоставляющая доступ к биржевым торгам. Заключение сделок на официальных централизованных площадках не разрешено для частных клиентов. Проводить операции могут только профессиональные участники рынка ценных бумаг. Посредники осуществляют сделки от своего лица (или от имени инвесторов) за счет клиентов. При помощи регламента торги на биржах проходят упорядоченно.

В такой ситуации перед трейдером не стоит выбор, платить брокеру или нет. Вывод торговых операций на официальную биржу допустим только через посредника, а значит, выбирать можно исключительно по величине комиссий и условиям обслуживания.

Топ 5 биржевых брокеров 2023

Из чего складывается доход брокера

Методов заработка много. Кроме классических торговых тарифов, провайдеры взимают оплату за дополнительные услуги. Доходы посредника можно разделить на 3 большие категории.

Комиссия за сделки

Основной метод заработка профучастника — с оплаты клиентов за услуги вывода операций на рынок. Чаще всего тарифные планы брокеров бывают двух видов:

- Большая комиссия, нет абонентской платы. Такой формат подходит для долгосрочных инвесторов, совершающих несколько сделок в месяц. Проще перечислить больше средств за каждую отдельную операцию.

- Маленькая комиссия, есть абонентская плата. Это планы для активных трейдеров, регулярно совершающих короткие сделки. При такой стратегии выгоднее платить фиксированную сумму ежемесячно. Чем больше позиций, тем выгодней торговля. Удельный вес тарифа в сделках снижается с каждой новой операцией.

Есть и другие подвиды категорий, но обычно выбор сводится именно к этим двум моделям расчета.

Стандартные тарифы на брокерское обслуживание

Торговые комиссии — не все затраты, которые несет трейдер. У отдельных компаний есть дополнительные тарифы за депозитарное обслуживание, платежные операции, использование торговых терминалов и другие опции, непосредственно связанные с трейдингом. Размер всех сопутствующих затрат стоит уточнить до регистрации брокерского счета.

Маржинальное кредитование

Эта услуга доступна на большинстве торговых платформ. Она заключается в предоставлении трейдеру денег или ценных бумаг в кредит. Инвестор может использовать полученные активы для продаж в шорт или заключения сделок повышенным объемом.

Новый Telegram канал в помощь начинающему трейдеру! Всё самое полезное — каждый день!

Такая опция не бесплатна. За каждый день использования кредитных средств трейдер платит процент — в среднем 10-15% годовых на момент написания статьи. Размер зависит от типа сделки, уровня риска по ней и условий конкретного посредника.

Интересно, что провайдер не дает в долг свои бумаги. Он заимствует документы у других пользователей, начисляя небольшое вознаграждение (до 1% годовых). Разница между этими ставками и есть доход брокера, дающего в долг активы.

Клиенты могут запретить провайдеру использовать их деньги и ценные бумаги для маржинального кредитования других трейдеров. Отказаться от этого пункта можно при регистрации или после нее, отправив соответствующий запрос в службу поддержки.

Собственные продукты

В этом разделе находятся все остальные платные услуги компании. В первую очередь, свои паевые фонды и доверительное управление. За пассивное размещение капитала инвестор платит в среднем, 1-3,5% годовых в зависимости от тарифов и формата фонда. Комиссии за активно управляемые портфели выше, а за пассивные индексные стратегии — ниже.

Для услуг по управлению капиталом и фондами ценных бумаг нужно получить отдельную одноименную лицензию.

Многие брокеры, кроме тарифа за менеджмент в процентах от передаваемого капитала, также дополнительно взимают и торговые комиссии за совершаемые операции.

Большинство провайдеров и сами являются владельцами крупных портфелей ценных бумаг. Прибыль от инвестиционной деятельности — еще один распространенный источник дохода профучастников рынка ЦБ.

Сколько брокер зарабатывает в месяц

Узнать это можно только проанализировав финансовые документы лицензированных компаний. Российское законодательство обязывает биржевых посредников размещать периодическую отчетность публично.

На момент написания статьи в реестр лицензированных в России брокерских компаний было включено 250 юридических лиц. Анализировать финансовые показатели каждого очень долго. Основной долей рынка владеют несколько крупных игроков (не более 20). Чтобы посмотреть реальный доход фондового брокера, достаточно взять 5 крупнейших организаций из рейтинга лицензированных компаний на Мосбирже.

Для чистоты расчетов были исключены провайдеры, которые не имеют отдельного юридического лица только под брокерский сервис. Например, у большинства крупных банков доходы в отчетности не отделены от основной и от биржевой деятельности, поэтому данные по прибыли нерелевантны.

Также стоит оговориться, что на момент написания статьи компании еще не успели опубликовать годовую отчетность, поэтому в таблице указаны актуальные промежуточные данные за 3 квартала (9 месяцев) 2021 года. А для сравнения приведен аналогичный период 2020.

| БКС | 2349 | -17,86 | 129,51 |

| ИК «Фридом Финанс» | 497,81 | 863,09 | 75,61 |

| АО «Открытие» | 1944,77 | 2745,07 | 260,54 |

| АО «ИК Ай Ти Инвест» | 166,17 | 152,23 | 17,69 |

| ООО «АТОН» | 650,95 | 35,99 | 38,16 |

По изложенным данным видно, что величина средней ежемесячной прибыли у разных брокеров сильно различается. Она колеблется от 17,69 до 260,54 миллионов рублей.

При этом заработок крупнейших игроков на рынке — например, Сбербанка и Тинькофф Инвестиции — может быть еще выше. К сожалению, в отчетности этих банковских групп доход от брокерской деятельности не отделен от валового.

Выводы

На вопрос, сколько зарабатывают брокеры в России, сложно ответить однозначно. Разброс результатов слишком широк. Доходы компании зависят от величины тарифов, состава предоставляемых услуг и торгового оборота клиентов. Даже при том, что без лицензированного посредника инвестиции на официальных биржах невозможны, не стоит думать, что провайдер — «друг клиента». Он зарабатывает на расходах трейдера, и этот конфликт интересов сильнее, чем кажется на первый взгляд.

Брокеру выгоден клиент, который часто заключает сделки, использует маржинальное кредитование и передает капитал в доверительное управление. И совсем не устраивает тот, который только вводит на счет деньги, покупает на них ценные бумаги и долго их держит.

Именно поэтому, пользуясь торговыми рекомендациями, фондами и программами обучения брокеров, не стоит забывать, что провайдеру выгодно навязать клиенту агрессивный стиль инвестиций с большим количеством сделок.

Часто задаваемые вопросы

❓ Правда ли, что доход доверительного управляющего зависит от результатов его работы?

Есть фонды, у которых вознаграждение или его часть привязаны к итоговому показателю прибыли, но по такой модели работают только некоторые управляющие компании. Полную схему выплат стоит узнать перед тем, как передать капитал в ДУ.

Какой тарифный план у брокера выгоднее?

Перед регистрацией профиля и выбором плана стоит посчитать среднее количество и объем сделок по стратегии. Затем применить к ним указанные тарифы и посмотреть, какой будет менее затратным.

Берет ли провайдер деньги за хранение ценных бумаг?

Да, но депозитарные сборы взимают не все компании. У некоторых эти услуги бесплатны или включены в общий тариф.

Одинаковы ли комиссии по всем торговым инструментам?

Нет, они на разных биржах и секциях рынка (срочная, валютная) чаще всего различаются. Если в общем описании комиссий этого разделения нет, стоит задать вопрос сотрудникам техподдержки.

Источник: binium.ru